Nuevo esquema cambiario

En las próximas horas estaremos enviando, tanto en español como en inglés, nuestras primeras impresiones de los anuncios del viernes con el objetivo de comenzar a dilucidar cuales son los posibles efectos de las medidas.

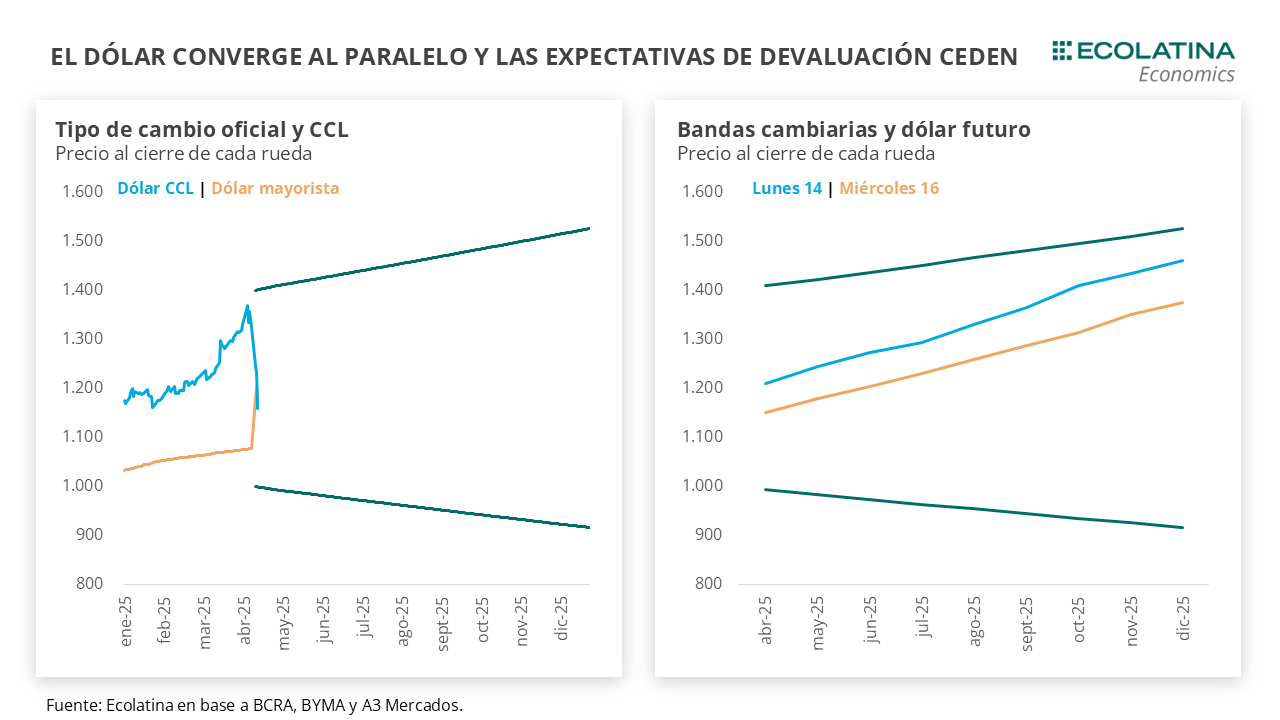

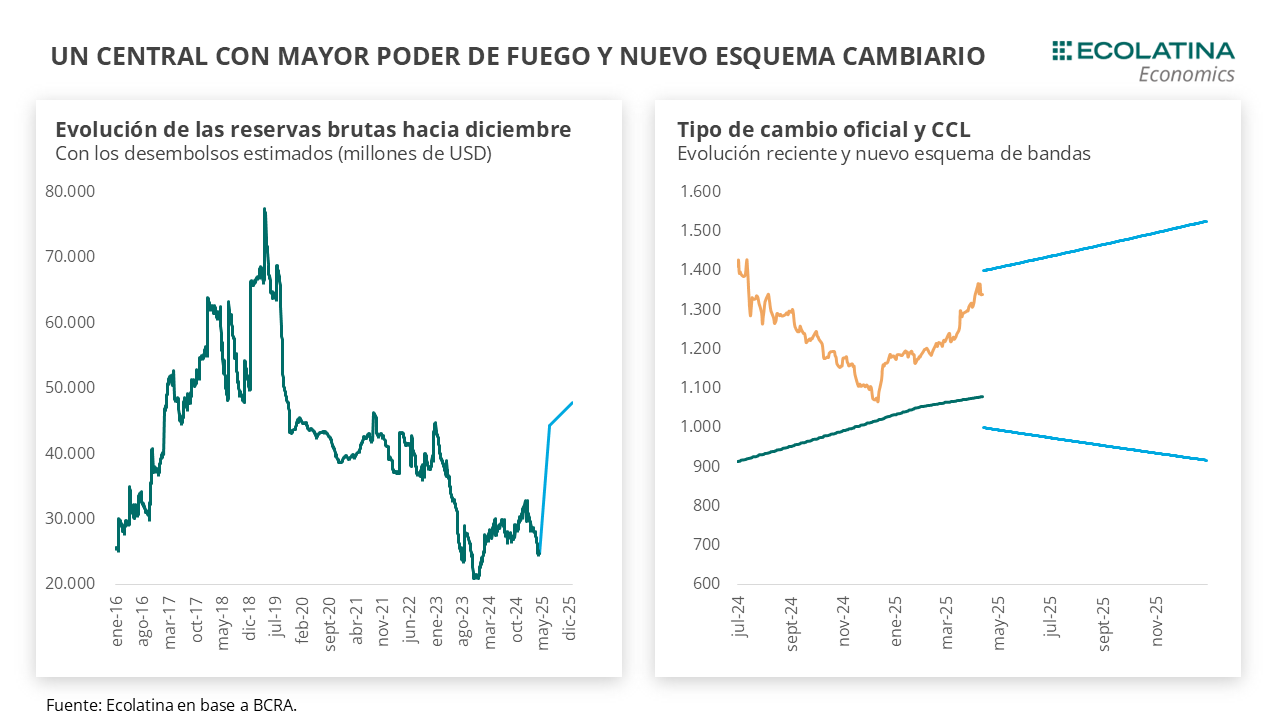

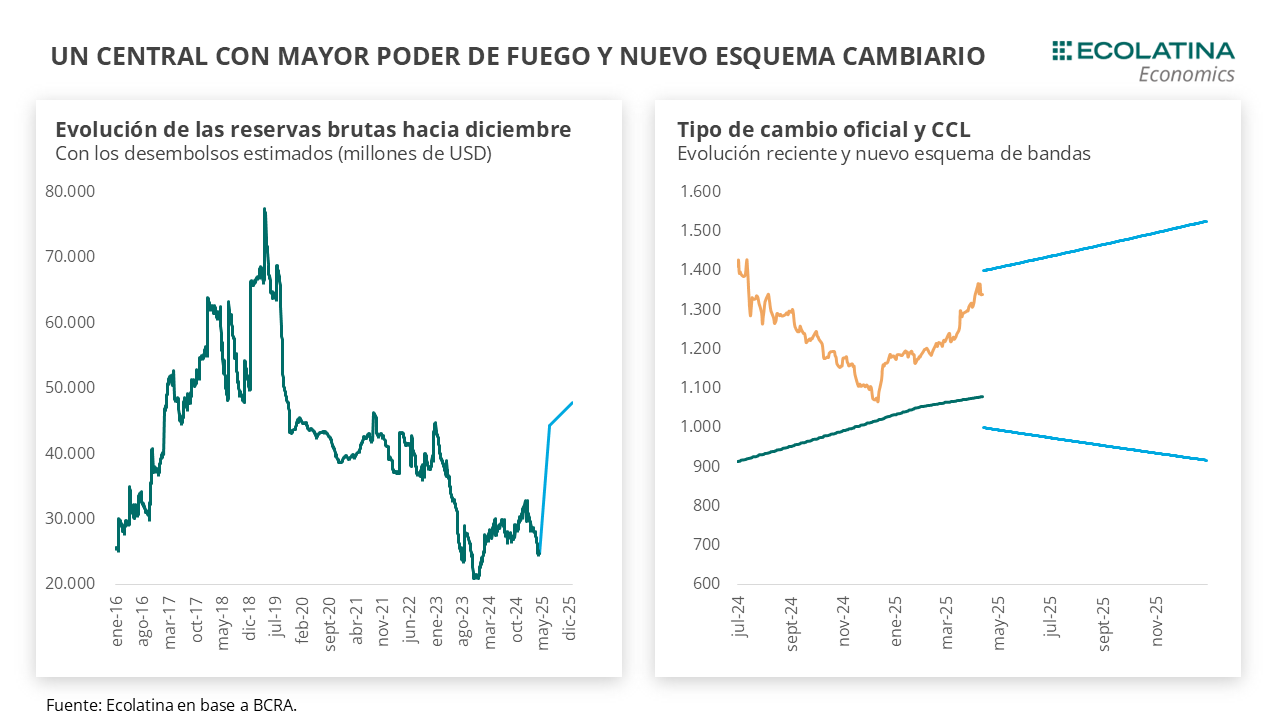

Lo importante ocurrió después de las 18hs con la conferencia de prensa conjunta entre el Ministro Luis Caputo y el Presidente del BCRA Santiago Bausili. En la misma, dieron fin a la incertidumbre acerca de la hoja de ruta y dieron a conocer la fase 3 del programa económico. A partir hoy, se eliminará el dólar blend y el esquema cambiario será de flotación entre bandas con un piso de $1.000 y un techo de $1.400, con la característica de que serán divergentes: el piso de la banda decrecerá 1% mensual y el techo aumentará 1% cada mes.

La autoridad monetaria operará comprando divisas cuando la cotización se ubique en la banda inferior, y vendiendo cuando se pose en la banda superior. Asimismo, se dejó la puerta a que el BCRA realicé compras dentro de la banda en “función de sus objetivos macroeconómicos y de acumulación de reservas internacionales” y ventas para “morigerar volatilidad inusual”.

El respaldo de este nuevo marco provendrá de una importante inyección de financiamiento externo. El ministro anunció que el desembolso inicial del Fondo será por USD 12.000 M a producirse mañana. Además, el organismo desembolsaría en junio otros USD 2.000 M, aunque sujetos a los avances de programa. A los desembolsos del FMI se le agregarían otros USD 5.600 M provenientes de organismos internacionales y la constitución de un nuevo REPO por parte del Central (recordar que ya se realizó uno en enero de este año por USD 1.000 M). Para finales de 2025, a partir de ingresos remanentes con el FMI y OOII, el total de desembolsos de libre disponibilidad alcanzaría los USD 23.100 M. Para dimensionar, los desembolsos representan casi la totalidad de las Reservas Brutas a la fecha de hoy (USD 24.726 M).

En esta reconfiguración cambiaria, se levantó el CEPO a las personas humanas. A partir de ahora, los individuos no contarán con el límite de USD 200 de acceso al MULC y se eliminarán las restricciones previas, así como la “restricción cruzada” que existe entre el MULC-CCL y el parking. Sin embargo, se mantendrá la percepción del 30% que rige sobre los gastos turísticos y el dólar tarjeta.

Por su parte, las empresas tendrán un tratamiento diferencial entre flujos y stocks. Respecto a los flujos, a partir de hoy se podrán pagar las importaciones a partir del registro aduanero (dejando sin efecto la espera previa por 30 días), aunque para bienes de capital seguirán rigiendo la imposición de plazos. Ahora, podrán pagarse un 30% de anticipo, 50% a partir del despacho del puerto de origen y 20% a partir del registro de ingreso aduanero (previamente era un 20% de anticipo y solamente para MiPyMEs).

Asimismo, para las personas jurídicas seguirá operando la “restricción cruzada”, aunque está comenzará a regir a partir de hoy. Es decir, todas las empresas podrán acceder al MULC durante la jornada, por más que no cumplan con el plazo estipulado por las restricciones entre el CCL y el mercado oficial.

Desde el lado de los stocks, el BCRA emitirá una nueva edición del BOPREAL para darle salida a deudas comerciales anteriores al 12 de diciembre del 2023, y a las obligaciones por deudas o dividendos previos al 2025. Por su parte, los balances correspondientes al ejercicio del año actual podrán acceder al MULC para el pago de dividendos a no residentes.

La modificación del esquema cambiario tiene como contrapartida una reconfiguración hacia una mayor predominancia del ancla monetaria. El Central abandonará el régimen de límite de Base Monetaria Amplia (BMA) y en su lugar comenzará a monitorear la evolución del M2 transaccional privado (circulante + cajas de ahorro + cuenta corriente). Para tal fin, cuando el dólar oscile dentro de las bandas cambiarias el Central podrá operar en el mercado secundario de pesos, o incluso modificar regulaciones de exigencia mínima y composición de encajes.

Falta por definir una eventual modificación a la tasa de interés. Entendemos que el equipo económico optó por un wait and see y tomarán la decisión en función de la evolución de las próximas ruedas del mercado de cambios, y la lectura que se desprenda de la licitación del lunes tras el dato de aceleración inflacionaria de marzo (+3,7% mensual, +1,3 p.p. respecto a febrero).

Últimos indicadores publicados

Durante la semana anterior se conocieron diversos indicadores de precios y de economía real. El IPC Nacional de INDEC sorprendió al alza en marzo: trepó 3,7% (+55,9% i.a.), mostrando la variación más alta desde agosto de 2024 y ubicándose por encima de las expectativas del mercado (+2,6%). Al interior, todas las categorías se aceleraron respecto a febrero: los precios estacionales subieron 8,4%, los regulados un 3,2% y los precios núcleo también 3,2%. Detrás de esta aceleración, incidieron varios factores: (i) el precio de las verduras, que se aceleró considerablemente (trepó más de 30% a nivel nacional tras seis meses consecutivos de caídas); (ii) el precio de la carne, que, si bien no se aceleró, subió 6%; (iii) factores estacionales en torno al cambio de temporada y el impacto en indumentaria (+5,3% trepó el rubro), y, por último, (iv) la división de educación, que subió 21,6% por el inicio de clases.

En la misma línea, las canastas básicas -que miden la línea de ingresos necesaria para ubicarse por encima de la línea de indigencia y pobreza- también se aceleraron en marzo: la canasta básica alimentaria (CBA) trepó 5,9% y la canasta básica total (CBT) un 4,0%. Dada la sorpresa inflacionaria que significó este dato, seguramente los ingresos no acompañaron tal dinámica, por lo que podría ser un factor que condicione la continuidad en la baja de la pobreza e indigencia en los primeros meses del año.

Por otro lado, el INDEC publicó los datos de industria y construcción correspondientes a febrero, donde se observó un repunte en la recuperación. La industria subió 0,5% en términos desestacionalizados y 5,6% i.a. en el segundo mes del año. Por otro lado, la construcción mostró una suba de 2,0% en términos mensuales y 3,7% i.a.

Los indicadores adelantados de actividad de marzo mostraron resultados mixtos. Por un lado, la construcción privada se mantuvo en terreno positivo -medida por el índice construya-, mostrando una suba de 7,7% mensual y de 15,8% i.a. en el tercer mes del año. En la misma línea, los despachos de cemento crecieron 0,7% respecto al mes anterior y 16,7% interanual. A diferencia, la producción automotriz mostró una caída: bajó 3,7% i.a. y 2,0% en términos mensuales. Por último, se observó una leve recuperación en las ventas minoristas, que mostraron una suba de 0,1% mensual y 10,5% i.a.

Panorama internacional

La semana pasada estuvo marcada por la volatilidad internacional, particularmente vinculada a las escaladas arancelarias entre Estados Unidos y China. En este sentido, Donald Trump llevó los aranceles para el gigante asiático hasta 145%, mientras que China le impuso derechos de importación de 125%. Sin embargo, hay signos de moderación por parte del gobierno estadounidense: el miércoles pasado suspendió por 90 días de los aranceles y redujo los mismos a 10% para aquellos países que no tomaron represalias en su política de comercio exterior. A su vez, durante el fin de semana el gobierno norteamericano comunicó la exención sobre aranceles a ciertos productos tales como smartphones, ordenadores, microprocesadores y otros productos electrónicos (productos que Estados Unidos importa principalmente de China), marcando un retroceso en la política arancelaria.

También se conoció el dato de inflación para marzo en Estados Unidos, que arrojó una variación mensual de -0,1% y una anual de 2,4%, la más baja desde septiembre del año pasado y por debajo de las expectativas de mercado. Las noticias arancelarias y el buen dato de inflacionario permitieron que las bolsas norteamericanas puedan experimentar una recuperación acotada luego de las negativas ruedas post Liberation Day: en la última semana el S&P 500 avanzó 5,7%, el NASDAQ 7,3% y el Dow Jones 5%.

Resumen cambiario

La desescalada arancelaria influyó positivamente en la renta variable local (+6% en moneda dura) y en el riesgo país, que finalizó en 874 puntos básicos (-49 p.b. respecto a la semana previa). Respecto a los dólares paralelos, finalizaron levemente por encima de la semana previa. En números, el dólar MEP subió 0,6% respecto al viernes anterior ($1.340), el dólar blue escaló 5% ($1.375) y el dólar CCL medido en CEDEARs aumentó 0,3% ($1.340). Como resultado, la brecha cambiaria promedió finalizó en la zona del 25%.

En las últimas cinco ruedas, el BCRA vendió en el MULC USD 720 M, lo que disminuyó el saldo vendedor acumulado del mes a USD 850 M. El resultado se vio especialmente influido por las fuertes ventas durante la jornada del viernes por USD 398 M, en medio de las indefiniciones cambiarias y la mayor incertidumbre. Con todo, las Reservas Netas se habrían ubicado hoy en USD 12.000 M (-USD 10.000 M si no se descuentan los depósitos del Tesoro).

RADAR SEMANAL

Datos. Durante esta semana corta, los datos iniciarán en la jornada de hoy con los resultados de la primera licitación del mes del Tesoro. Por otro lado, el miércoles INDEC publicará el resultado de la balanza comercial de marzo, y los precios mayoristas y costos de la construcción del mismo mes. Durante la misma jornada, se conocerán también los gastos e ingresos del sector público correspondiente a marzo. En el ámbito internacional, el miércoles se conocerá el dato de inflación de la Zona Euro y al día siguiente se conocerá la decisión de tasa de interés del BCE.

¿A qué estar atentos? Especialmente hoy y durante la semana, estaremos atentos a la reacción del mercado al nuevo esquema de bandas, y los deslizamientos por parte del BCRA de cómo administrará el nuevo esquema cambiario. Asimismo, será importante ver el resultado de la licitación de hoy, tanto por el nivel del rollover como por la tasa que convalide el Tesoro bajo los cambios recientes. Por último, seguiremos de cerca las novedades internacionales, con sus derivaciones sobre el riesgo país, precio de commodities y devaluaciones de monedas emergentes.