Las exportaciones se suelen situar como una variable clave a la hora de contar con una macroeconomía estable. En el caso argentino, podemos observar cómo los valores de las ventas externas mostraron un crecimiento sostenido durante el boom de precios de commodities, para luego mostrar un estancamiento y desempeño errático desde el año 2008.

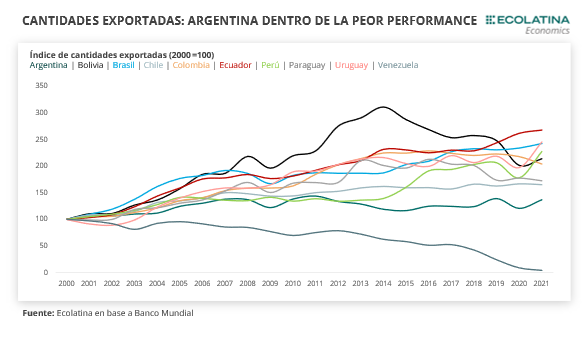

Este desempeño no fue la regla en el resto de los países de la región: teniendo en cuenta las últimas dos décadas, Argentina se ubicó como uno de los países con la peor performance en términos de cantidades exportadas, solo por detrás de Venezuela.

De cara a 2025, estimamos que existirá una mejora en los valores exportados y se mantendrá el superávit comercial, aunque en menor magnitud que en 2024. Además, a la hora de pensar en las exportaciones de los próximos años, aparecen sectores clave (oil & gas, litio, biocombustibles y servicios basados en conocimiento) que podrían revertir el estancamiento observado en los últimos años en las cantidades exportadas.

Las exportaciones se sitúan como una variable clave a la hora de contar con una macroeconomía estable: contar con una fuente robusta de ingreso de dólares puede garantizar cierta estabilidad en el frente externo, allanando el camino para obtener un superávit en la balanza comercial de bienes de manera sostenida. Justamente, el superávit comercial en bienes que suele tener Argentina es lo que le permite financiar al resto de los componentes de la cuenta corriente (balanza comercial de servicios e intereses).

En este marco, surgen los siguientes interrogantes: (i) ¿Cómo se encuentran nuestras exportaciones en comparación histórica y con respecto a las de nuestros vecinos?; (ii) ¿Qué tan heterogéneas son las exportaciones en la actualidad? y, (iii) ¿Qué esperamos para el futuro próximo?

Una radiografía histórica y regional

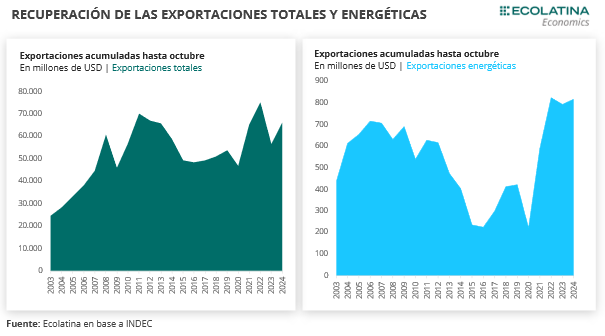

Los valores exportados del país mostraron un crecimiento sostenido durante el periodo del boom de precios de commodities, para luego mostrar un estancamiento y desempeño errático desde el año 2008. Además, en términos de exportaciones energéticas se puede observar una evolución constante hasta el año 2014, y a partir de allí un deterioro que comenzó a revertirse a partir del 2021.

Como consecuencia, la economía comenzó a mostrar un resultado de la balanza comercial sensible ante diversos factores. Así, existieron varias razones que pudieron llevar a cabo a un resultado deficitario en términos de balanza de bienes en determinados años: (i) sequías, que afectaron directamente en volumen exportado (como en el año 2023); (ii) shocks sobre el precio de commodities, impactando directamente sobre los valores de las exportaciones; y, además, (iii) una evolución de la actividad económica favorable, que incremente los valores importados. A su vez, otro factor determinante para el frente externo fue que la economía comenzó a mostrar un déficit energético de carácter estructural durante la última década.

Sin embargo, en 2024 la economía revirtió buena parte de este resultado: el año cerrará con un superávit comercial récord de las últimas décadas, en conjunto con un superávit comercial energético por primera vez en los últimos diez años. En este sentido, jugaron varios factores: la recesión de la economía llevo a compras externas que se ubicaron en niveles mínimos, pero también se observó una recuperación de los valores de la cosecha gruesa tras la sequía y comenzó a cobrar mayor relevancia el rol de determinados sectores (como Oil & gas), que permitieron recomponer el saldo estructural deficitario de la balanza energética.

Volviendo al análisis de los últimos años, también es posible observar que al tener en cuenta únicamente las cantidades exportadas, el estancamiento fue la norma en las últimas dos décadas. Así, aparecen al menos dos grandes características: (i) Las cantidades exportadas de bienes argentinas se encontraron estancadas desde el año 2007; y, (ii) Argentina cuenta con la peor performance de los últimos años entre los países de la región (donde solo Venezuela mostró una peor evolución). Además, teniendo en cuenta la fuente de INDEC para los datos más actualizados (2022-2024), se observa que las cantidades exportadas de Argentina mostraron una caída en 2022 y 2023, para recién en el año actual mostrar una recuperación. En esta línea, las cantidades de 2024 (acumulado hasta octubre) se ubicaron solo 3% por encima del dato del acumulado de 2007 (año en el que comenzó el estancamiento).

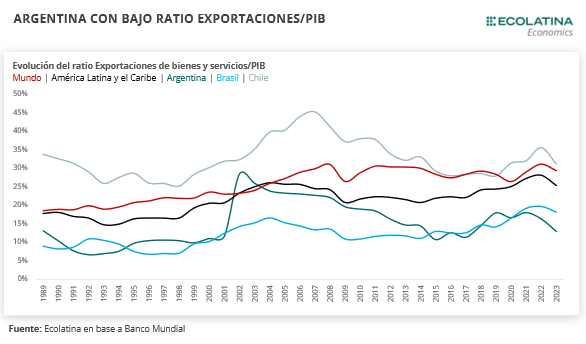

Además, el ratio de Exportaciones/PIB también se ubicó por debajo del ratio del resto de los países de la región. Argentina mostró un ratio en torno al 16% en el año 2022 (año previo a la sequía), ubicándose por debajo del promedio de América Latina y el caribe (con un promedio de 25%) y el mundial (29%). Sin embargo, es posible observar como Argentina se ubicó levemente por debajo del ratio de Brasil (que en aquel año mostró un ratio de 20%), lo cual responde a que ambas economías se ubican como una de las más cerradas de la región -no solo tienen un bajo ratio de Exportaciones/PIB, sino que también tienen un bajo ratio de Importaciones/PIB-. A diferencia, resalta el caso de Chile, que mostró un ratio de 35% en el mismo año.

Como consecuencia de esto, las exportaciones argentinas fueron perdiendo lugar en el comercio internacional. La participación de las exportaciones de bienes y servicios de Argentina en el total mundial cayó notablemente, desde ubicarse en torno al 1% en 1960 hasta representar un 0,3% según el último dato disponible de 2022. Cabe destacar que este comportamiento no fue la regla entre los países de la región, donde incluso algunas economías mejoraron su participación en el comercio mundial.

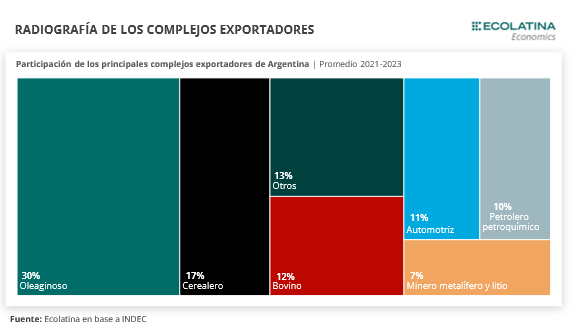

En esta línea, la importancia del sector primario es crucial en las ventas externas del país. Teniendo en cuenta los complejos exportadores publicados por el INDEC, se observa como los complejos oleaginosos, de cereales, bovino, minero y de petróleo y gas representaron en torno al 70% de las exportaciones en el promedio de los últimos tres años. Por otro lado, el país se destaca en ventas externas con mayor nivel de complejidad gracias a las exportaciones del complejo automotriz, petroquímico y siderúrgico, que en conjunto representaron en torno al 15% del total.

Futuro próximo en sectores clave

Según nuestras estimaciones, las ventas externas en 2025 podrían situarse levemente por encima de los USD 80.000 M medidas en valores, representando una pequeña suba respecto al año actual y ubicándose por encima del promedio de las últimas dos décadas. Si bien la recuperación de la actividad económica y la normalización de la operatoria en torno al comercio exterior traerán una mejora en las importaciones, se observaría un superávit en la balanza comercial, aunque en menor cuantía que en 2024 (que superará los USD 10.000 M).

Al interior, un factor a tener en cuenta será la evolución del sector agropecuario. En términos de volumen, la BCR publicó las primeras estimaciones para la campaña 2024/25, que mostraría una suba un 9% por encima del año pasado (en torno a las 143 M de tn). Pese a esto, las noticias no son tan favorables por el lado de los precios: por caso, las estimaciones de la BCR esperan para la Cosecha 2024/25 un precio de referencia más bajo para la soja, que se situaría en USD 260 la tonelada (vs en torno a los casi USD 280 de la campaña anterior). En este sentido, la producción del sector agropecuario récord de Brasil y Estados Unidos está presionando los precios internacionales al alza, sumado a que el contexto internacional actual trae como resultado un dólar fortalecido (teniendo su correlato negativo sobre el precio de commodities).

Además, ante la asunción de Trump y los anuncios que generaron expectativas de una economía estadunidense más protegida, los efectos finales sobre las exportaciones del país tendrían efectos contrapuestos. Si bien aún el escenario es incipiente para saber que sucederá con la política comercial, podemos mencionar que, si bien existe un correlato negativo sobre los precios de materias primas, un escenario de intensificación de las barreras de comercio bilateral con China podría tener efectos positivos sobre las exportaciones argentinas.

Por otro lado, el sector de Oil & Gas marcará la diferencia a la hora de medir la evolución de las exportaciones de los próximos años. Como fuimos mencionando, en el presente 2024 fue el primer año en el cual se observó un superávit comercial energético, que cerraría en torno a los USD 5000 M en el acumulado del año y se mantendrá durante 2025. Este resultado se observó producto de una mejora en las ventas externas de petróleo, pero también por una caída en las importaciones gas como consecuencia de las menores necesidades de abastecimiento con el exterior. Detrás de este fenómeno se encuentra la importante suba en la producción de petróleo y gas no convencional de Vaca Muerta, en conjunto a la realización de obras clave de infraestructura para la transportación -como el gasoducto NK-.

El resultado favorable en materia energética irá mejorando año a año: la proyección es que la balanza comercial energética pueda alcanzar los USD 30.000 M dentro de cinco años, lo cual se explicaría por exportaciones que podrían estar cerca de los USD 35.000 M, principalmente compuestas de petróleo. Además, existen otros sectores pujantes que también tienen espacio para crecer, como lo son los Servicios Basados en Conocimiento (SBC), el litio y biocombustibles. De todas formas, cabe mencionar que, si bien Argentina podría ir acoplándose al resto de los países de la región en el frente externo, la composición de la canasta exportadora -al menos en los próximos años- seguirá siendo principalmente compuesta por rubros primarios, imprimiendo cierta volatilidad como consecuencia de los vaivenes provenientes de shocks internacionales.