ESCENARIO ECONÓMICO

Relativa estabilidad en el dólar oficial. En la jornada de ayer, el dólar mayorista se redujo 0,2% al cerrar en $ 1.184, ubicándose un 21% por encima de la banda inferior y 17% por debajo de la banda superior. Por otro lado, el BCRA cerró otra rueda sin intervenciones, y las Reservas Brutas se ubicaron por encima de los USD 38.500 M.Respecto al resto de los dólares, el minorista disminuyó en el margen y se ubicó en $1.200 y el blue bajó 0,8% ($1.180), mientras que el CCL medido en CEDEARs se mantuvo sin grandes variaciones ($1.193) y el MEP subió 0,2% ($1.189). Por otro lado, los contratos de dólar futuro para el trimestre junio-agosto cayeron 0,4%, quedando 1,2% por encima del dólar mayorista ($1.999,5) para junio, 3,8% para julio ($1.229) y 6,0% para agosto ($1.255).

Jornada mixta del mercado financiero local. El S&P Merval medido en dólares (utilizando CCL con CEDEARs) cayó 1,3% al cerrar en USD 1.821, intercalando jornadas de subas y bajas. Por su parte, tanto la deuda soberana bajo legislación extranjera como aquella bajo legislación local, Globales y Bonares, cerraron prácticamente flat.

Subió la capacidad instalada en abril. La utilización de la capacidad instalada en la industria según el INDEC fue del 58,3% en el cuarto mes del año, lo que representa un aumento de 1,7 p.p. respecto a abril del 2024 (56,6%). Más allá del nivel general, ciertos sectores muestran un nivel elevado de capacidad instalada, como la Refinación del Petróleo (84,2%), Papel y Cartón (67,0%), Industrias Metálicas Básicas (63,9%) y Productos Alimenticios y Bebidas (61,5%). En sentido opuesto, destacan Productos Textiles (42,6%), Productos de Caucho y Plástico (45,2%) y Productos del tabaco (45,7%).

La inflación mensual desacelera nuevamente en Estados Unidos. En mayo, el índice general de precios (CPI) de Estados Unidos avanzó 0,1% mensual (-0,1 p.p. respecto al mes previo), y se ubicó por debajo de la expectativa de mercado (0,2%). De este modo, la interanual fue de 2,4%, acelerándose levemente frente al valor del mes pasado (2,3%) y se encuentra a solo 0,4 p.p. del target de la FED (2%). Por su parte, la core (sin alimentos ni energía) fue de igual magnitud que la general y se ubicó 0,1 p.p. por encima de la expectativa. El positivo dato de mayo se suma al de abril y ratifica que los efectos inflacionarios del Liberation Day aún no se han hecho sentir bajo esta medición. Esto brinda mayor espacio para que la FED pueda bajar la tasa, lo cual se tradujo en un crecimiento en el precio de los bonos de corto plazo durante la jornada de hoy.

LO QUE ESTÁ SUCEDIENDO

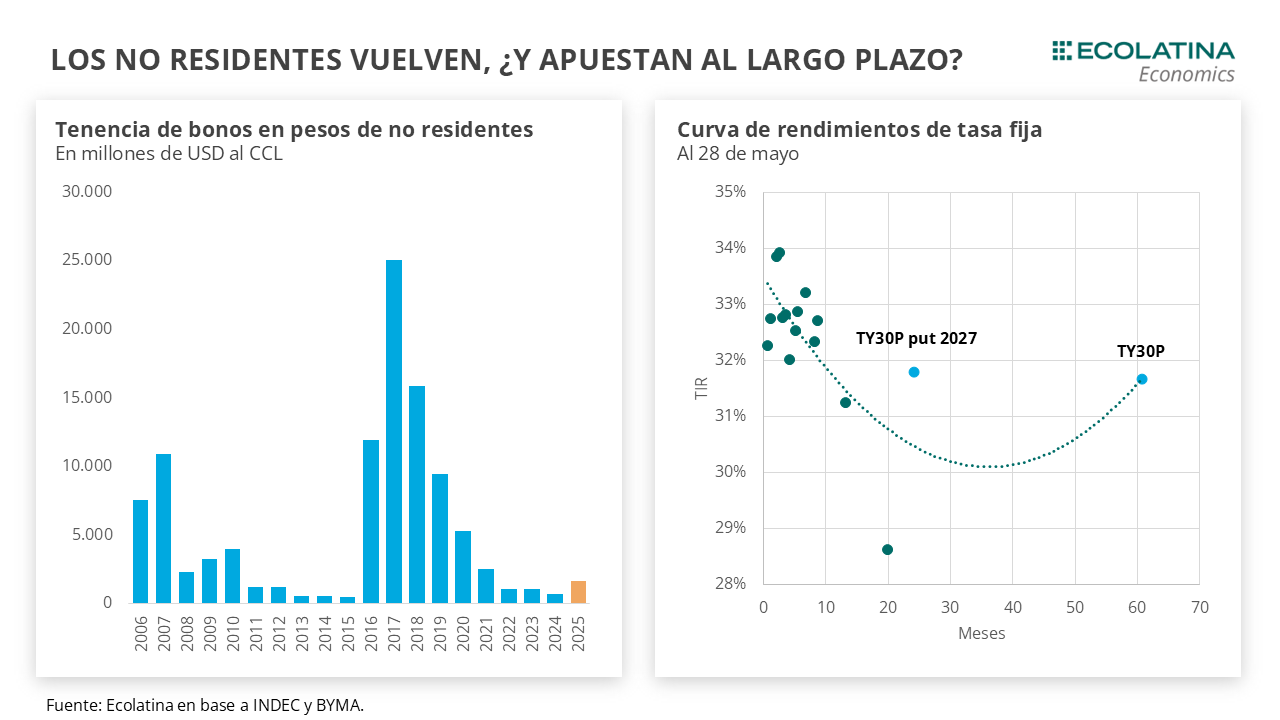

Se amplía el universo del BONTE. Finanzas realizó un llamado a licitación para este viernes, donde se buscará hacer frente a los vencimientos por $5,2 bn. En esta oportunidad, se ofrecen: una nueva LECAP en Pesos con vencimiento el 10/07/25 (S10L5), y la reapertura de letras similares con vencimientos el 15/08/25 (S15G5), el 12/09/25 (S12S5) y el 28/11/25 (S28N5). También se incluyen BONCAP en pesos con vencimientos el 30/01/26 (T30E6) y el 30/06/26 (T30J6). Finalmente, se reabrirá el BONTE en Pesos a Tasa Fija con vencimiento el 30/05/30 (TY30P) a suscribirse en dólares, con la principal novedad de que se permitirá participar, además de no residentes, a inversores locales. Asimismo, el monto total a colocar será por USD 500 M, por debajo de límite anunciado de USD 1.000 M mensual.

TENES QUE SABER

El BCRA acuerda un nuevo REPO. El Central efectuó una operación de REPO por un total USD 2.000 M con siete bancos internacionales, con títulos BOPREAL Serie 1-D como garantía, vencimiento en abril del 2027 y una tasa equivalente al 8,25% anual. De esta forma, tanto las Reservas Brutas como las Netas aumentarían en la misma magnitud. No obstante, en la medición de reservas del FMI, el organismo sólo computa un crecimiento por USD 500 M, dado que el REPO ya se encontraba estipulado en la firma del acuerdo.