Arrancó un septiembre caliente en el plano cambiario. En el marco de una tasa de interés dejando lentamente atrás el comportamiento volátil que exhibió desde el fin de las LEFIs, la cotización del dólar volvió con fuerza al centro del debate público.

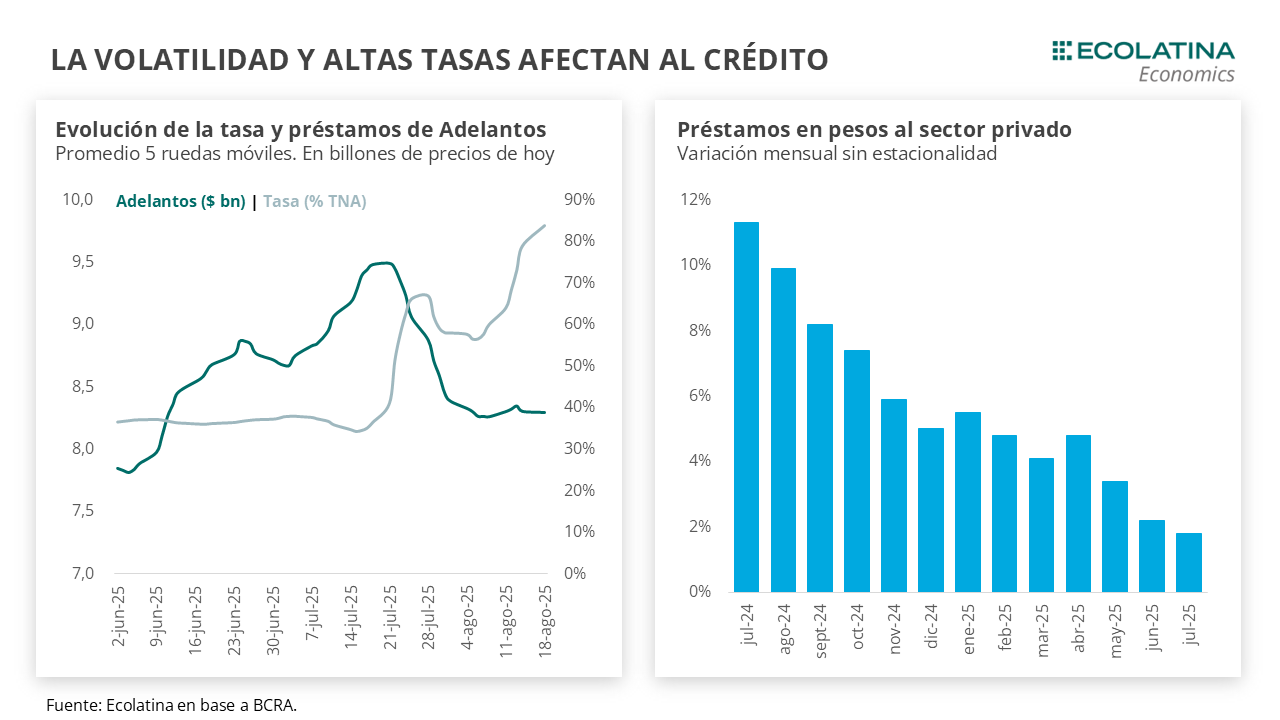

A pesar del fuerte aumento de la tasa de interés, que comenzó a dar señales más concretas al daño en la actividad (los préstamos de Adelantos cayeron casi 11% mensual en agosto), el dólar continúa con la tendencia alcista. En este marco, el Tesoro, en una especie de confirmación de lo que venía sospechando el mercado, anunció el martes que venderá divisas en el MULC. Algo que, según se desliza del último dato de MULC por julio, vino haciendo mediante otros organismos públicos en dicho mes.

Si bien una buena performance en el plano político descomprimiría la incertidumbre y daría mayores señales de sustentabilidad estructural al esquema macroeconómico, por sí sólo no será suficiente para volver a reencauzar el aspecto cambiario-monetario. A la larga, se deberá llegar a un equilibrio de tasas compatible con un nivel de actividad normal y un tipo de cambio que refleje la acuciante necesidad de acumulación de divisas que tiene el BCRA, aspecto que sigue siendo fundamental para reducir el riesgo país.

Arrancó un septiembre caliente en el plano cambiario. En el marco de una tasa de interés dejando lentamente atrás el comportamiento volátil que exhibió desde el fin de las LEFIs, la cotización del dólar volvió con fuerza al centro del debate público.

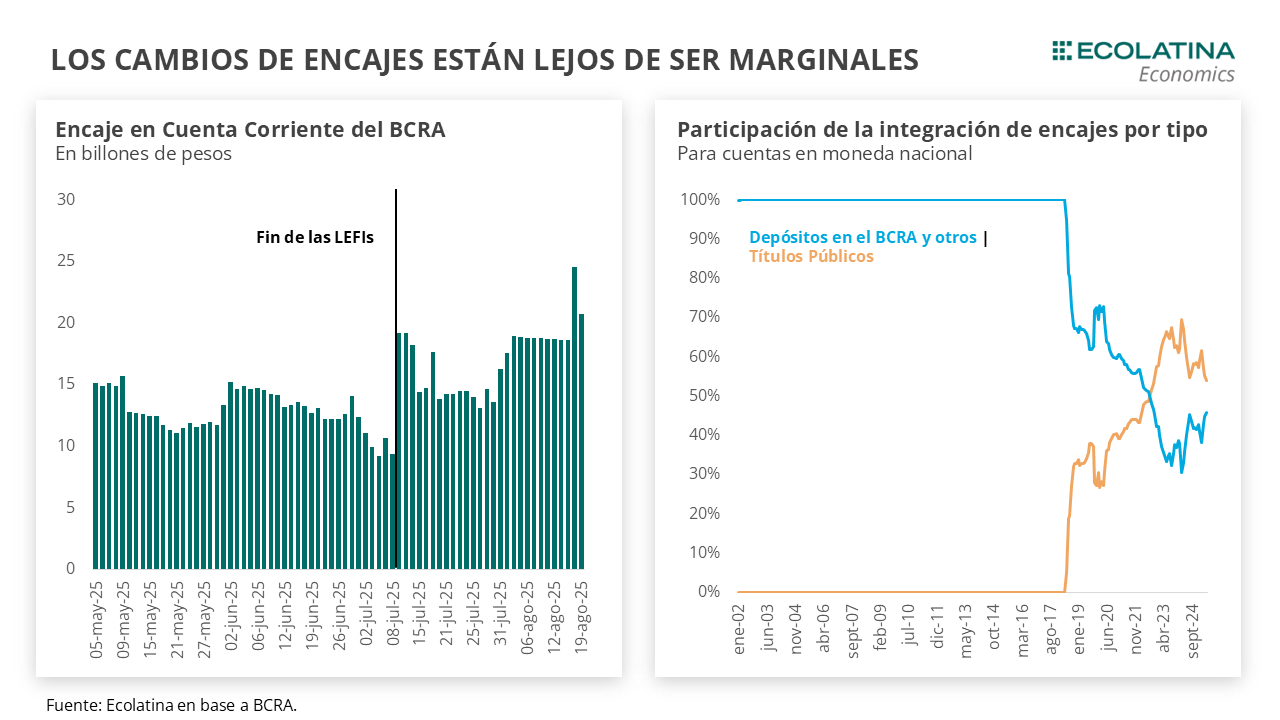

Ligados entre sí, una cosa quedó clara en el trade-off tasa-dólar: en un contexto incertidumbre, la tasa que equilibra la demanda entre pesos y dólares resulta sumamente incómoda (por no decir infinita). En concreto, a pesar del apretón monetario del Tesoro-BCRA (encajes en máximos desde la década del 90’, licitaciones ad hoc para bancos) y una incipiente señal de tasas del Central a través de la participación en el mercado de Pases (con una otrora tasa Pasiva y Activa estableciéndose en el orden del 40%-50% TNA vs 29%-33% cuando era fijada por el BCRA), el dólar siguió al alza y la actividad sufrió las consecuencias. En agosto, los préstamos al sector privado apenas crecieron (+0,4% mensual) y los Adelantos, con tasas que tocaron hasta 90% TNA, se derrumbaron 10,8% mensual por primera vez en nueve meses.

En el marco de unas elecciones en puerta, se entiende el constante redoble de esfuerzos de las autoridades por mantener el dólar a raya. El descenso de la inflación y la estabilidad cambiaria de cara a octubre es la carta ganadora que interpreta el Gobierno tendrá para un buen desempeño electoral. La apuesta luce cada vez más audaz, tanto por los costos en materia de actividad (y la eventual ponderación que haga el electorado de ello) y por los desequilibrios acumulados de cara al “día después de octubre”.

Venimos destacando el menú de herramientas desplegado para contener el dólar oficial: un peso caro (mayores tasas) y escaso (encajes, licitaciones, intervenciones de mercado), posiciones en dólar futuro y, desde agosto, la venta directa del Tesoro de divisas en el MULC.

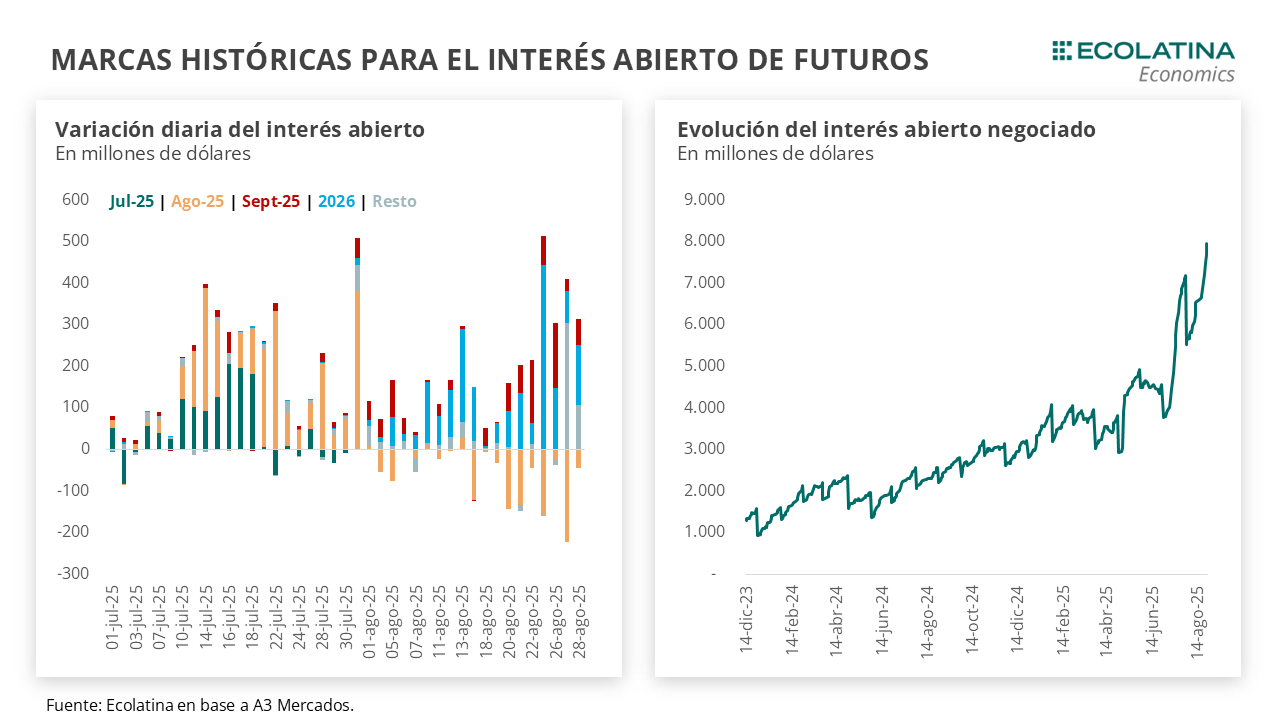

Arrancando por la venta de futuros, el BCRA alcanzó en agosto un récord bajo la actual gestión. La futuros en cartera del organismo se habrían ubicado en cerca de USD 6.500 M a lo largo del mes (USD 5.000 M alcanzó en julio según FMI) y estimamos que habría finalizado agosto con una posición cercana a los USD 4.500 M. Esto se debe a que a finales de mes el Central, como en julio, decidió no rollear los contratos que vencían por agosto, reduciendo de esta forma las tenencias. Para evitar sobresaltos en la divisa, prohibió vía normativas a los bancos aumentar su tenencia de divisas a finales de mes, algo que comentamos en el último informe.

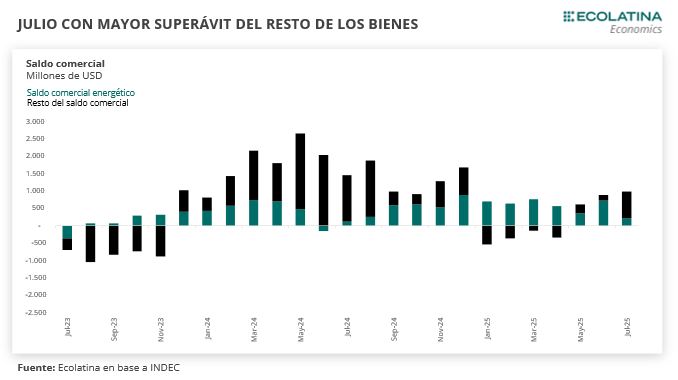

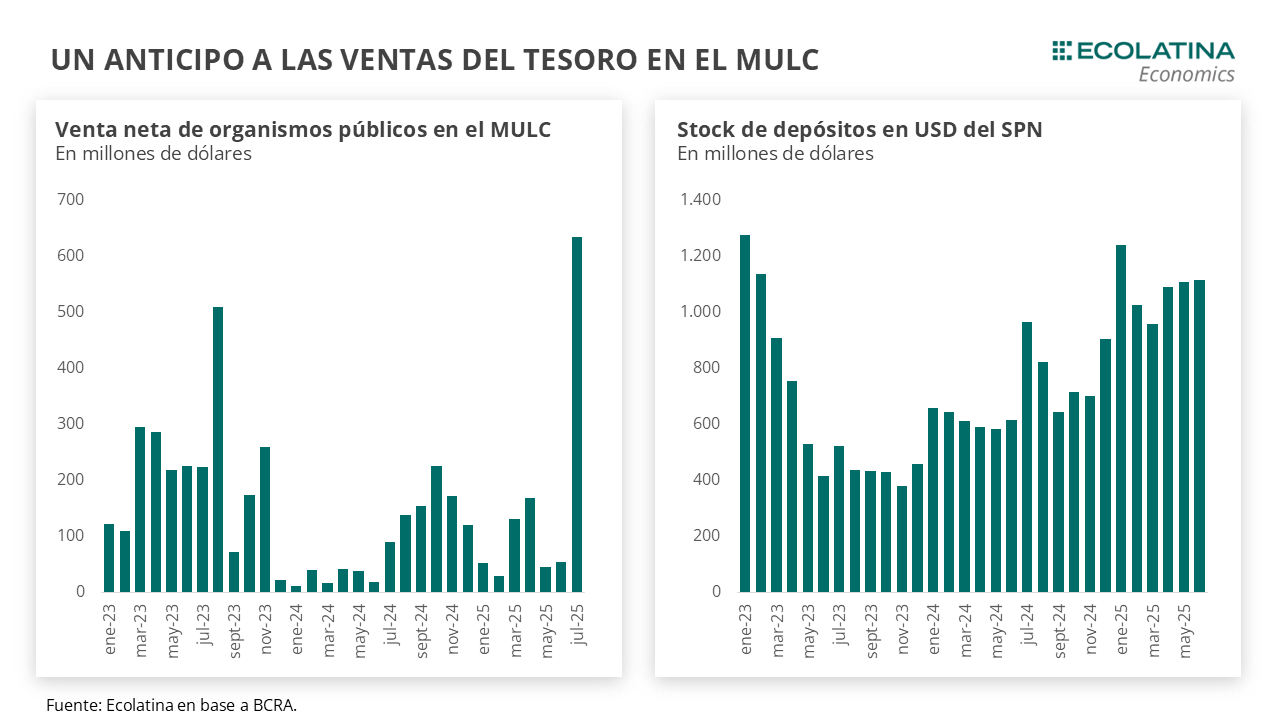

Respecto a las recientes ventas del Tesoro, el MULC por julio publicado el viernes pasado por el BCRA dejó entrever una venta a través de otros organismos. Julio fue un mes enredado para el mercado de cambios: desde el lado de la oferta, el agro aceleró la liquidación hasta el 22/7 para aprovechar la baja temporaria (ahora permanente) de retenciones; y, desde el lado de la demanda, el Tesoro añadió una presión extra al comprar divisas (USD 1.229 M) en medio del acuerdo con el FMI.

Asimismo, la compra de divisas de las personas aumentó (aguinaldo mediante), con 1,3 millones de individuos demandando billetes (vs 1 millón desde la salida del cepo). Traducido a números, la Formación Neta de Activos Externos (FAE, nombre técnico a las mencionadas compras/ventas) marcó una salida de USD 5.432 M, la más alta desde abril, y acumula un egreso neto de USD 12.700 M en el último trimestre.

Ahora bien, hablemos un poco más de esta compra de divisas de las personas. No toda la FAE es destinada al atesoramiento y equivalente a salida de divisas del sistema. Tomando sólo el último trimestre, parte de esta demanda neta es destinada por los individuos para gastos de turismo (USD 2.400 M), son demandados por las empresas para cancelar deuda por importaciones de bienes (USD 3.300 M según estimaciones BCRA) y girar utilidades y dividendos. Es decir, el aspecto es contable: la FAE está reflejando que los individuos compran divisas para cancelar turismo (y evitar el recargo del 30%) y, más importante aún, la demanda de las empresas que por regulación no pueden acceder al MULC, pero se aprovechan del “rulo” (cruce de compra/venta entre MULC y mercados financieros) de las personas humanas para cancelar obligaciones. Por último, no toda la demanda termina “abajo del colchón”, sino que circula dentro del sistema vía mayores depósitos en USD en los bancos e inversiones en dólares en los mercados financieros (FCI, compra de ONs, etc.).

Volviendo, esta demanda extra fue abastecida en parte por organismos públicos en el MULC. Siendo toda una señal para la actual intervención directa del Tesoro, en julio los organismos públicos registraron una venta neta de divisas por más de USD 600 M, un máximo bajo la administración actual. Lo curioso, ¿cuál había sido el máximo previo? Durante las PASO de Agosto de 2023, cuando alcanzó unos USD 510 M en medio de la incertidumbre electoral, el aumento de la brecha y la devaluación discreta y posterior fijación de la divisa del entonces ministro de economía Massa. Con estos movimientos, habrá que ver como impactará en los depósitos en USD de los organismos nacionales, que a finales de junio (último dato disponible) era de alrededor de USD 1.100 M.

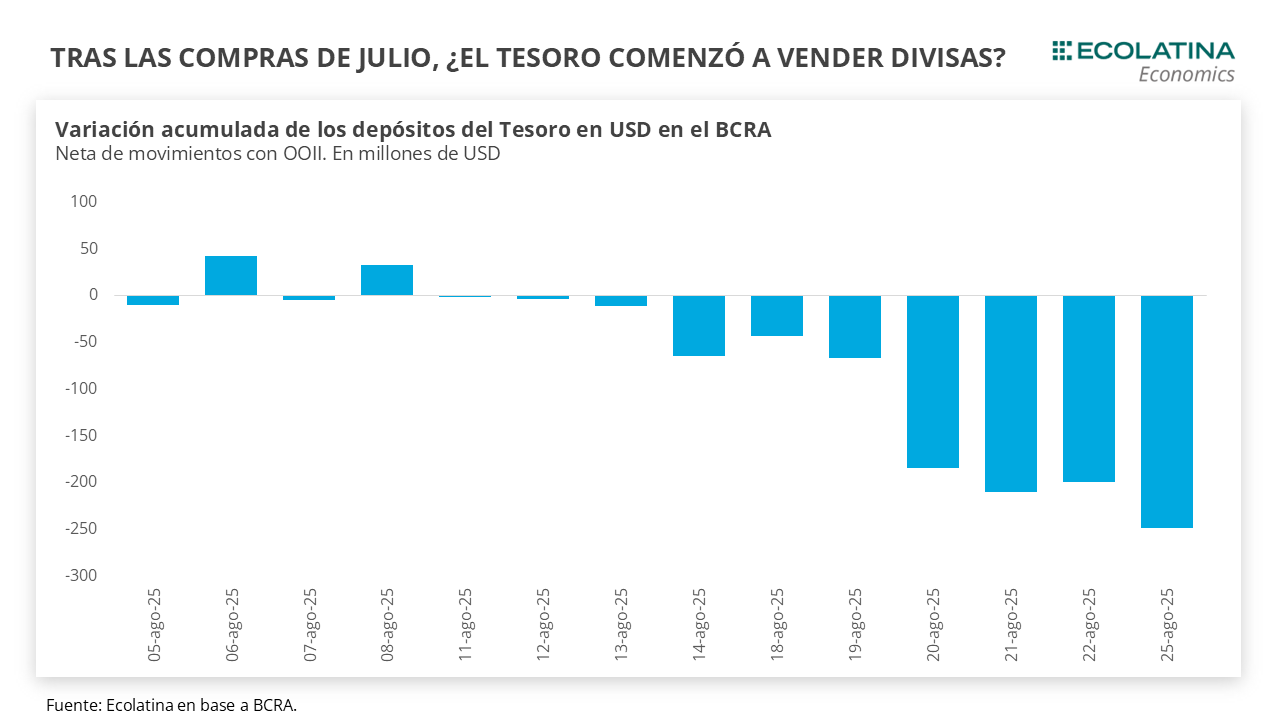

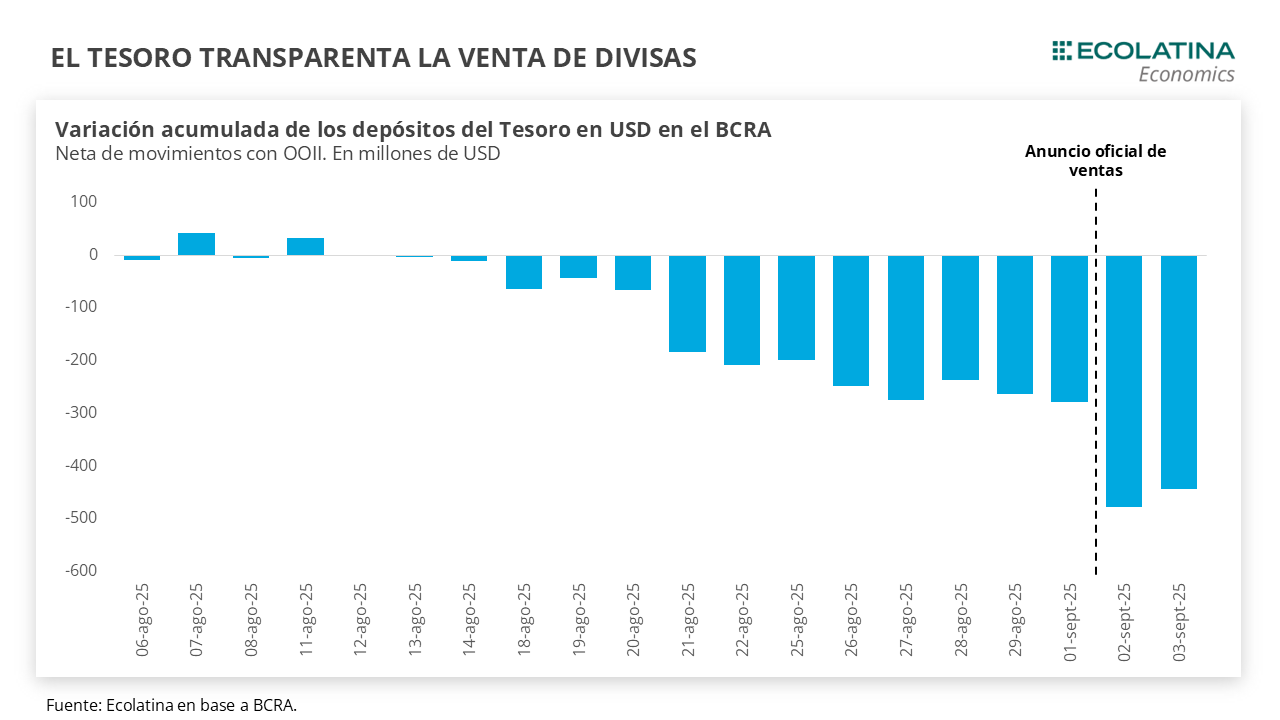

Con todo, el Tesoro aceleró las ventas en el MULC. Señalamos la semana pasada que los depósitos del Tesoro en USD en el BCRA venían sufriendo un constante goteo que hacían pensar que las autoridades estaban vendiendo divisas directamente en el MULC. En medio de las especulaciones del mercado, el martes las autoridades declararon que empezarán a “proveer de liquidez al mercado de cambios”, en lo que en nuestra lectura obedece a un acto de transparentar lo que venía sucediendo, y anticipándose a lo que venía a ser una semana más tensa con las elecciones de PBA de trasfondo.

Incluso, en un ejercicio de optimismo un tanto naíf se podía pensar que el simple anuncio sería suficiente para calmar las expectativas devaluatorias. Lejos de eso, en la primera rueda del martes el Tesoro se desprendió de USD 200 M (los depósitos cayeron USD 240 M debido a un pago a organismos internacionales), que habría recuperado en parte en la jornada siguiente con compras por USD 34 M. No obstante, las compras se dieron en medio de un volumen en el spot cayendo (USD 181 M el 3/9 vs USD 397 M el 2/9).

En este sentido, tomando sólo como guía el volumen operado, no descartamos nuevas ventas del Tesoro durante el jueves y viernes cuando el volumen promedió los USD 352 M, incluso por arriba de los primeros 22 días de julio cuando el agro se encontraba liquidando (USD 315 M). Más aún cuando se veía en las operaciones en tiempo real un techo en el en la cotización, con un dólar spot que no subía más allá de $1.360 por tres jornadas consecutivas hasta cerrar el viernes en $1.355 (+1,0% respecto al viernes pasado).

En suma, desde agosto el Tesoro alcanzaría ventas netas entre USD 240 M y USD 440 M. Llegamos a este número tomando de forma conservadora aquellos movimientos que tienen una correspondencia exacta entre bajas y subas de depósitos en USD y depósitos en pesos (expresados en dólares), y por otro lado descontando a los movimientos de la cuenta del Tesoro los pagos correspondientes a organismos internacionales.

Como reflexión final, el resultado electoral no será suficiente para corregir el rumbo. Si bien una buena performance en el plano político descomprimiría la incertidumbre y daría mayores señales de sustentabilidad estructural al esquema macroeconómico (músculo político para encarar reformas), por si sólo no será suficiente para volver a reencauzar el aspecto cambiario-monetario. A la larga, se deberá llegar a un equilibrio de tasas compatible con un nivel de actividad normal y un tipo de cambio que refleje la acuciante necesidad de acumulación de divisas que tiene el BCRA, aspecto que sigue siendo fundamental para reducir el riesgo país.

El dólar oficial sigue al alza

A pesar de las ventas del Tesoro, el dólar spot finalizó 1,0% por encima del viernes pasado ($1.355) e hilvanó tres semanas consecutivas al alza. El dólar spot finalizó en $1.342 (+1,6% respecto al viernes anterior) e hilvanó dos semanas consecutivas al alza. Por otro lado, las Reservas Brutas finalizaron en USD 40.520 M y las Reservas Netas descontando los depósitos del Tesoro, BOPREAL y DEG habrían cerrado en USD 1.200 M (+USD 6.800 M si no se descuentan aquellos ítems).

La brecha cambiaria se mantiene estable

En la semana, los dólares alternativos finalizaron con subas. En números, el dólar minorista subió 1,9% ($1.387) respecto al viernes de la semana anterior, el dólar MEP ascendió 2,7% ($1.387), el dólar CCL medido en CEDEARs se deslizó 2,6% ($1.391) y el blue aumentó 1,5% ($1.370). Como resultado, la brecha cambiaria promedio finalizó en la zona del 2%.

Los futuros de dólar suben

Los contratos a futuro del dólar acompañaron el movimiento del spot. En detalle, los contratos de septiembre a noviembre bajaron 0,6%, y aquellos con vencimiento desde diciembre subieron 0,8 %. Respecto a las devaluaciones implícitas, el mercado cerró con una devaluación próxima al 7,0% para el trimestre septiembre-noviembre, y promedia un 16,1% para el trimestre siguiente.