ESCENARIO ECONÓMICO

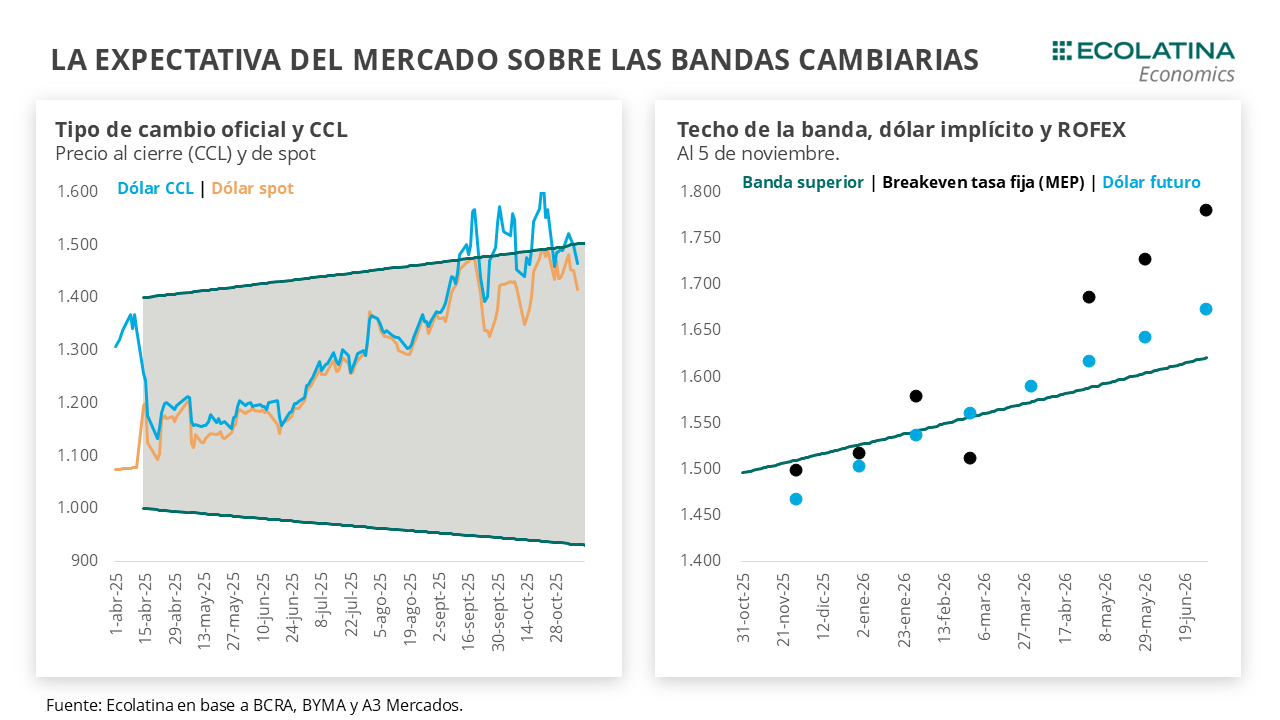

El dólar oficial extiende la baja. El dólar spot cerró en $1.387 (-1,1%), siendo su sexta jornada a la baja y alcanzando el valor más bajo en un mes. En el mismo sentido, el tipo de cambio informado por el BCRA, que es un promedio de la jornada, cerró en $1.401 (-0,3%). Por último, las Reservas Brutas se situaron en USD 40.356 M.

Jornada cambiaria mixta. El lunes, los dólares paralelos cerraron mixtos: el dólar minorista cayó a $1.422 (-0,7%), el MEP se mantuvo casi sin variaciones ($1.449) al igual que el CCL medido en CEDEARs ($1.487) y el blue cerró en $1.435 (+0,3%). De esta forma, la brecha cambiaria promedio se mantuvo en la zona del 4%. Por su parte, los contratos de dólar futuro para el trimestre noviembre-enero cayeron 1,5%, quedando 0,5% por encima para octubre ($1.394), +3,0% para noviembre ($1.429) y +5,4% para diciembre ($1.463).

Resultados mixtos en el mercado financiero. En la jornada de ayer, el S&P Merval medido en dólares (utilizando CCL con CEDEARs) cayó 2,2%, tras haber subido en la jornada previa. De este modo, finalizó en USD 1.968. En contraste, los Bonares subieron 0,1% y los Globales 0,3%, siendo la segunda jornada al alza para ambos.

Eliminación de retenciones a aceites y grasas lubricantes. En el día de ayer, la Secretaría de Energía anunció en sus redes sociales la eliminación de los derechos de exportación para aceites y grasas lubricantes, reduciendo así la presión tributaria sobre el sector. Según el Gobierno, la medida contribuirá a mejorar la productividad y permitiría incrementar el volumen exportado en un 70% hacia 2028, de acuerdo con sus proyecciones.

LO QUE ESTÁ SUCEDIENDO

En camino a cumplir la meta de superávit fiscal para el año. En octubre, el Sector Público Nacional (SPNF) cerró con un superávit primario de $0,82 bn y, descontado el pago de intereses por $0,31 bn, un superávit financiero de $0,2 bn. Con este resultado, el Gobierno consolida su avance hacia el cumplimiento de la meta establecida (1,5% PIB de superávit primario y 0,3% PIB de superávit financiero), ya que en lo que va del año acumula un superávit primario equivalente al 1,4% del PIB y un superávit financiero de 0,4% del PIB. Tanto ingresos como gastos cayeron en términos reales (-2,4% i.a. y -1,2% i.a.), con un gasto prácticamente estable y una baja mensual de los ingresos. La recaudación tributaria retrocedió 5,2% i.a. por la elevada base del impuesto PAIS, aunque sin ese efecto habría crecido cerca de 2%, mientras que los derechos de importación alcanzaron su mayor nivel en una década. Del lado del gasto, las prestaciones sociales quedaron casi neutras, con subas reales en jubilaciones y AUH, y se registraron bajas en subsidios (-3%) y en gasto de capital (-12%).

TENES QUE SABER

Repuntó la producción de acero. En octubre, la producción de acero avanzó 3,7% s.e. mensual (+3,8% i.a.), alcanzando el mayor nivel de producción en lo que va del año. Esto implica una producción mayor a 370 mil toneladas, según informó la Cámara Argentina del Acero. A su vez, se observaron subas en los laminados terminados en caliente (+0,4% i.a.) y caída en la producción de hierro (-22,4% i.a.), este último acumulando siete meses de bajas interanuales.