ESCENARIO ECONÓMICO

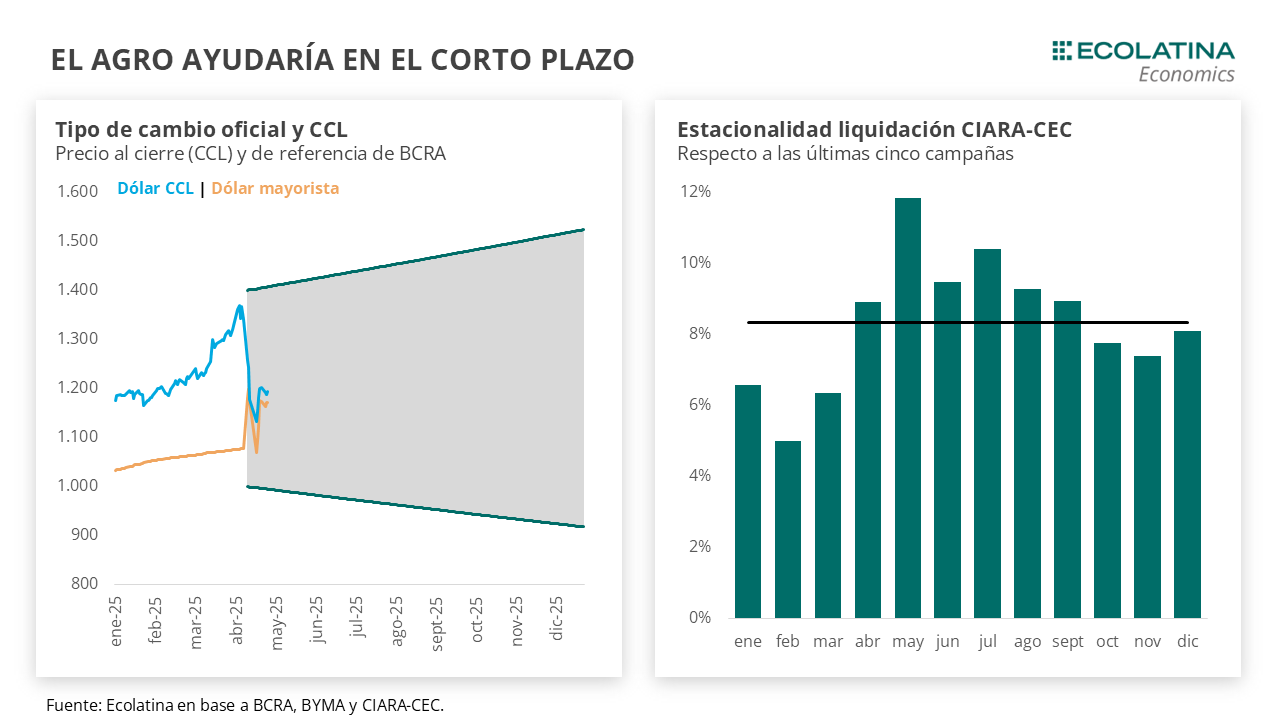

El dólar oficial retrocede. Mientras el BCRA sigue sin intervenir en el mercado de cambios, el dólar mayorista cayó 3,1% ($1.117,5). De esta forma, la cotización se ubica un 12% por encima de la banda inferior y un 20% por debajo de la banda superior. Por otro lado, las Reservas Brutas finalizaron en USD 38.000 M.

Los dólares paralelos a la baja y futuros al alza. En la rueda del miércoles, el dólar minorista cerró con una caída del 1,3% y se ubicó en $1.138. En la misma sintonía, el dólar MEP bajó 1,2% ($1.141), el dólar CCL cayó 0,7% ($1.157) y el dólar blue retrocedió 0,4% ($1.165). Como resultado, la brecha cambiaria promedio finalizó en la zona del 3%. En contraste, los plazos cortos (los más relevantes en cuanto a volumen) de los contratos de dólar futuro cerraron sin variaciones significativas, situándose 1,6% por encima del dólar mayorista ($1.135) para mayo, +3,4% para junio ($1.156) y +5,1% para julio ($1.174).

El mercado financiero local con resultados mixtos. El S&P Merval medido en dólares (utilizando CCL con CEDEARs) cayó 0,7% luego de dos jornadas al alza, y finalizó en USD 1.781. Por su parte, la deuda soberana bajo legislación extranjera (Globales) y bajo legislación local (Bonares) crecieron en el margen (+0,1%). En este marco, el riesgo país se redujo en 10 p.b. al cerrar en 678 puntos básicos.

Acuerdo comercial entre Estados Unidos y Reino Unido. Ayer Donald Trump anunció un nuevo acuerdo comercial entre Estados Unidos y el Reino Unido, en el cual se establece por primera vez en su mandado una reducción bilateral de los aranceles sobre ciertos productos. En concreto, el país norteamericano reducirá los aranceles a vehículos británicos de 27,5% a 10% sobre las primeras 100 mil unidades vendidas, a la par que se reducirán derechos de importación sobre acero y aluminio. Como contrapartida, el Reino Unido relajaría ciertas barreras no arancelarias para productos agrícolas (por ejemplo, carne bovina) provenientes de Estados Unidos, en el marco de un acuerdo de acceso recíproco entre ambas naciones. Si bien esto es un relajamiento de las condiciones comerciales entre ambos países, Estados Unidos aún mantiene el 10% de arancel para la generalidad de importaciones, tal y como hace con el resto del mundo. En resumen, esto significa una mejora en la cooperación comercial y un acercamiento entre países luego de la ruptura que significó el Liberation Day, pero aún hay mucho terreno por recorrer.

Las expectativas de mercado ante el cambio de esquema cambiario. El REM correspondiente a abril, cuyas respuestas fueron relevadas entre el 28 y el 30 del mes, reflejó un giro en las expectativas a raíz del cambio en el régimen cambiario. Como consecuencia, tanto las proyecciones de inflación como de tipo de cambio experimentaron correcciones al alza. Por primera vez en varios meses, se ajustó hacia arriba la estimación del tipo de cambio promedio para diciembre, que pasó de $1.175 a $1.322 por dólar. En materia de precios, los datos recientes —peores a lo previsto— llevaron a una revisión de la inflación estimada para abril, que se ubicó en 3,2% mensual (+1 punto porcentual respecto al REM anterior). Si bien se espera que retome una trayectoria descendente, las tasas mensuales se mantendrían por encima del 2% al menos hasta mediados de año. En este contexto, también se revisó al alza la inflación proyectada para todo 2025, que pasó del 23% al 29,5% interanual. En cuanto a la actividad económica, el REM elevó ligeramente la proyección de crecimiento del PBI para 2025, ubicándola en 5,1% (+0,1 p.p. respecto al relevamiento de marzo).

LO QUE ESTÁ SUCEDIENDO

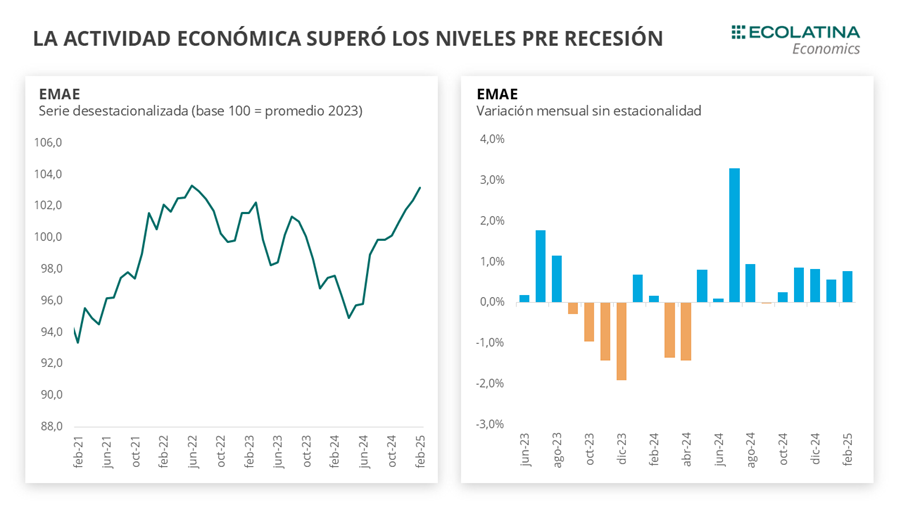

La industria pierde el terreno ganado. En medio de la incertidumbre cambiaria registrada durante marzo, el Índice de Producción Industrial Manufacturero (IPI-INDEC) registró un fuerte retroceso del 4,5% (+5,2% i.a.) mensual en la serie sin estacionalidad (la más elevada desde diciembre del 2023), lo que depositó al nivel de actividad en su punto más bajo desde junio del año pasado. De esta forma, la pérdida de impulso de la industria redujo el repunte que venía mostrando desde marzo del 2024, pasando de un crecimiento acumulado del 9,9% el mes pasado a un 5,0%. En términos sectoriales, el desempeño mensual empeoró: trece de las dieciséis ramas registraron caídas frente a febrero. Dentro de aquellos que retrocedieron, se destacan Productos de tabaco (-34,7%), Productos de caucho y plástico (-12,4%) y Productos minerales no metálicos (-9,0%); mientras que aquellos que registraron crecimientos fueron la Industrias metálicas básicas (+11,5%), Otros equipos de transporte (+1,5%) y Refinación de petróleo (+0,8%).

TENES QUE SABER

La construcción no consolida la recuperación. El Indicador Sintético de la Construcción (ISAC) registró en marzo una caída mensual desestacionalizada del 4,1%. De esta forma, se posicionó un 15,7% por encima de marzo del 2024 y un 2,9% por encima del promedio del año pasado. En cuanto a los insumos para la construcción, tan sólo tres de los trece insumos relevados presentaron subas mensuales: Pinturas creció 7,2% (aportando 1,1 p.p. al índice general), seguida por Yeso (+2,4%) y Asfalto (+0,1%). Por su parte, destacaron dentro de las bajas Ladrillos (-9,6%, sumando -1,4 p.p. al índice), Hierro (-10,4%, aportando 1,2 p.p. de caída) y Pisos y revestimientos de cerámica (-17,0%).