Panorama cambiario y monetario

Finalizó una semana donde siguió la reducción del dólar oficial y la persistencia en la volatilidad de las tasas de interés. El dólar spot mantuvo la tendencia bajista, hilando diez ruedas consecutivas de retroceso hacia $1.300 el viernes (-2,0%). Por su parte, el dólar informado por el BCRA finalizó en $1.308 (-1,6%). Además, los dólares paralelos finalizaron a la baja: el dólar minorista bajó 1,9% ($1.311) respecto al viernes de la semana anterior, el dólar MEP -2,5% ($1.294), el dólar CCL medido en CEDEARs -1,0% ($1.325) y el blue -0,4% ($1.320).

Por otro lado, Finanzas obtuvo un rollover del 61% en la subasta de la semana, donde nuevamente volvió a cortar con un premio bastante por encima del mercado secundario. El vaso medio lleno es que logró estirar la duration, algo que buscaban las autoridades mediante el techo de adjudicación a las letras de septiembre y los REPOs ofrecidos por el BCRA.

Este acompañamiento del BCRA en la licitación se profundizó mediante la Comunicación “A” 8302. Desde el 19/08/2025 hasta el 29/11/2025, los encajes subirán 5 p.p. y podrán ser integrados con títulos públicos adquiridos en las licitaciones primarias desde el 18/08. Justamente, hoy Finanzas hará una licitación ad hoc donde, bajo el paraguas de la reciente comunicación, buscará absorber la liquidez a inyectar correspondiente a la última licitación.

Últimos indicadores publicados

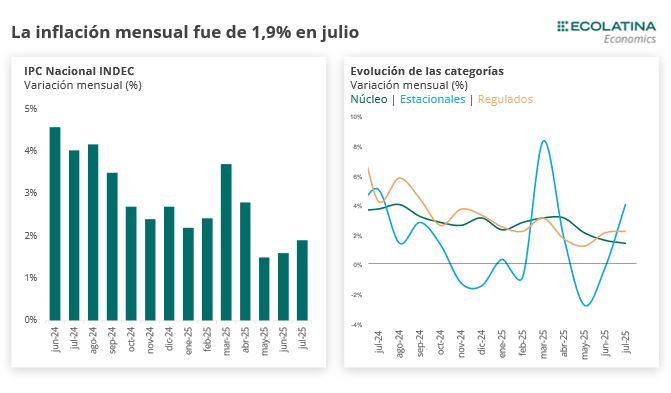

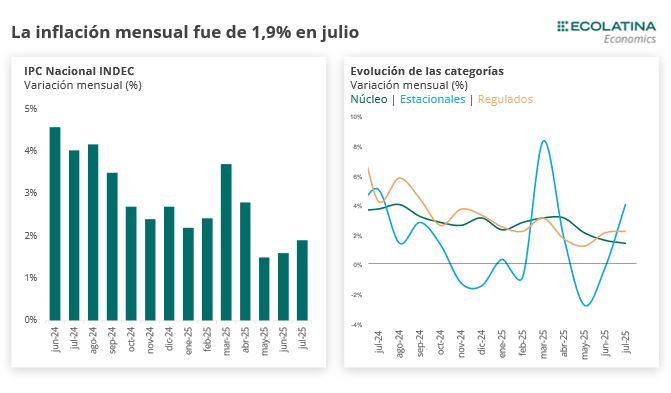

Durante la semana anterior, el INDEC el dato de inflación de julio, que se ubicó en 1,9%. De esta manera, se aceleró 0,3 p.p. respecto al dato de junio y se ubicó por debajo del 2% mensual por tercer mes consecutivo. La inflación acumulada fue de 17,3% hasta el séptimo mes del año y la variación interanual se ubicó en 36,6% i.a., representando la variación más baja desde diciembre de 2020. En cuanto a las categorías, el IPC Estacionales subió 4,1% en el mes, representando la categoría de mayor evolución (acelerándose 4,3 p.p. respecto al mes anterior) y el IPC Regulados trepó 2,3%. Por otro lado, un dato significativo es que los precios Núcleo, que excluye los datos de precios regulados y estacionales y por ende están más asociados a los cambios en la coyuntura económica, treparon 1,5% en el mes, desacelerándose 0,2 p.p. respecto al dato del mes pasado. El hecho de que tanto la inflación núcleo haya tenido una evolución reducida en el mes va en línea con un pass-through (muy) acotado tras la suba del tipo de cambio oficial, que acumuló una suba de 13% durante el punta-punta de julio (+7,3% en el promedio).

Por su parte, las canastas básicas subieron al ritmo del IPC, avanzando 1,9%. De este modo, la Canasta Básicas Alimentaria (CBA) fue de $166.798 y $515.405 para una familia de cuatro integrantes, mientras que la Canasta Básica Total (CBT), aquella que determina la línea de pobreza, cerró en $371.959 y en $1.149.353 para una familia tipo.

Por último, los salarios de junio cerraron en línea con la inflación. En el sexto mes del año, los salarios relevados por INDEC para el sector registrado crecieron 1,6% mensual (+46,0% i.a.), al mismo nivel que la inflación del mes (+1,6%; 39,4% i.a.). De esta forma, en lo que va del año los salarios registrados acumulan una baja del 0,43% al comparar contra la inflación. Al interior, los salarios del sector privado subieron en el margen (+0,1%) mensual en términos reales, al tiempo que los del sector público cayeron 0,3%.

Panorama internacional

El panorama internacional fue de menor a mayor. La semana inició con la decisión de Trump de aplazar por 90 días la aplicación de aranceles a China, y escaló con la lectura del dato de inflación por julio. El CPI general avanzó 0,2% mensual (+2,7% i.a.), reduciéndose 0,1 p.p. respecto a junio y manteniéndose en línea con lo esperado por el mercado. Por su parte, la inflación core (excluye alimentos y energía) se deslizó 0,3% en el mes (3,0% i.a., la más elevada desde febrero), acelerando por tercer mes consecutivo, lo que deposita la tasa trimestral anualiza en el orden del 2,8%. A pesar del dato de inflación, persistieron las presiones de la gestión Trump para que la FED baje la tasa. El secretario del Tesoro, Scott Bessent, recalcó que el organismo debería iniciar el recorte de tasas en la próxima reunión e incluso propuso una baja de 50 puntos básicos.

RADAR SEMANAL

Datos. La semana iniciará hoy, con la subasta ad hoc de Finanzas dirigida a los bancos. Por otro lado, el martes se publicará el dato de precios mayoristas y costos de la construcción de julio, mientras que también se conocerá el dato de los ingresos y gastos del sector público del mismo mes. El miércoles se conocerán los datos del sector externo de julio y de actividad económica de junio. Por último, en la jornada del jueves se conocerán las variables vinculadas a consumo del sexto mes del año.

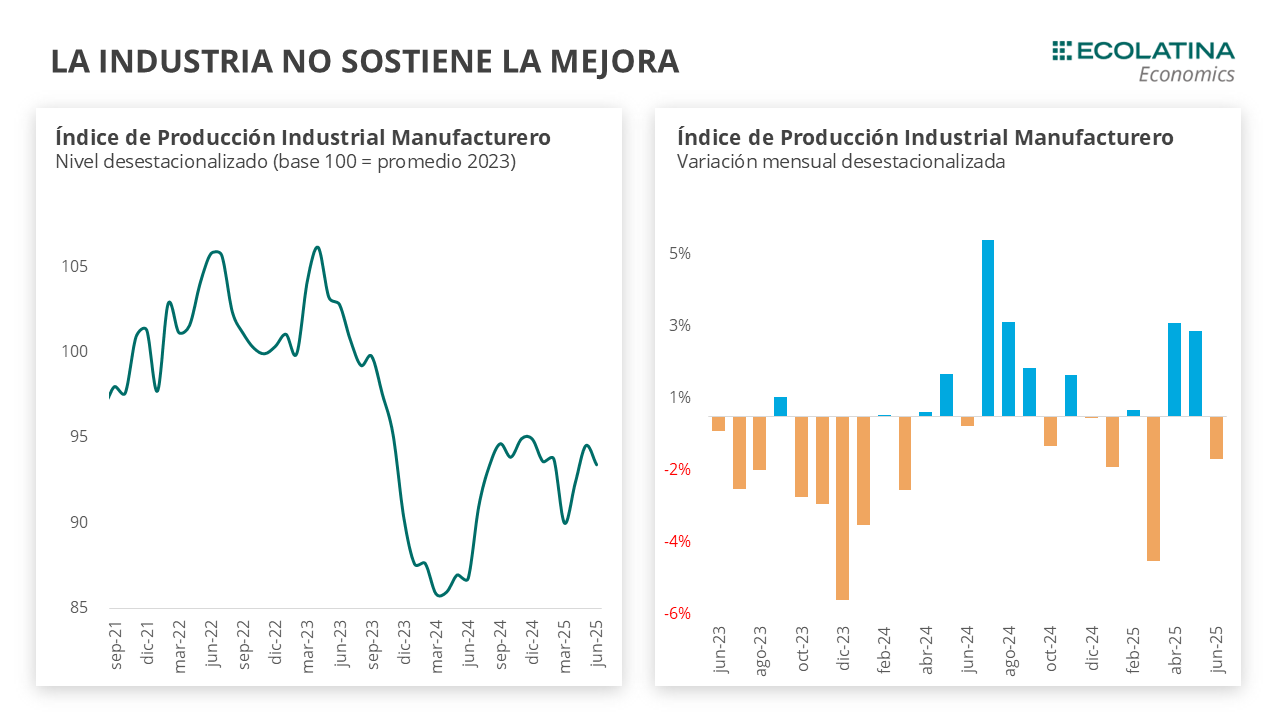

¿A qué estar atentos? Durante la semana, estaremos atentos al resultado de la subasta de Finanzas y la repercusión sobre el mercado de pesos, la evolución de las tasas y los movimientos del dólar. Asimismo, estaremos atentos a los datos de actividad y a las potenciales repercusiones de los recientes movimientos de tasa sobre la misma.