Panorama cambiario y monetario

En la mañana de hoy, mediante un comunicado el BCRA confirmó el swap con Estados Unidos por USD 20.000 M. Según la reunión del martes entre Milei y Trump, este acuerdo no tendrá como condicionalidad la cancelación del swap con China, una noticia importante porque aumentaría notoriamente el poder de fuego del BCRA para intervenir en el MULC (hoy en el orden de los USD 15.000 M). Asimismo, se estaría negociado un préstamo mediado por fondos y bancos internacionales que podrían ampliar la ayuda a otros USD 20.000 M.

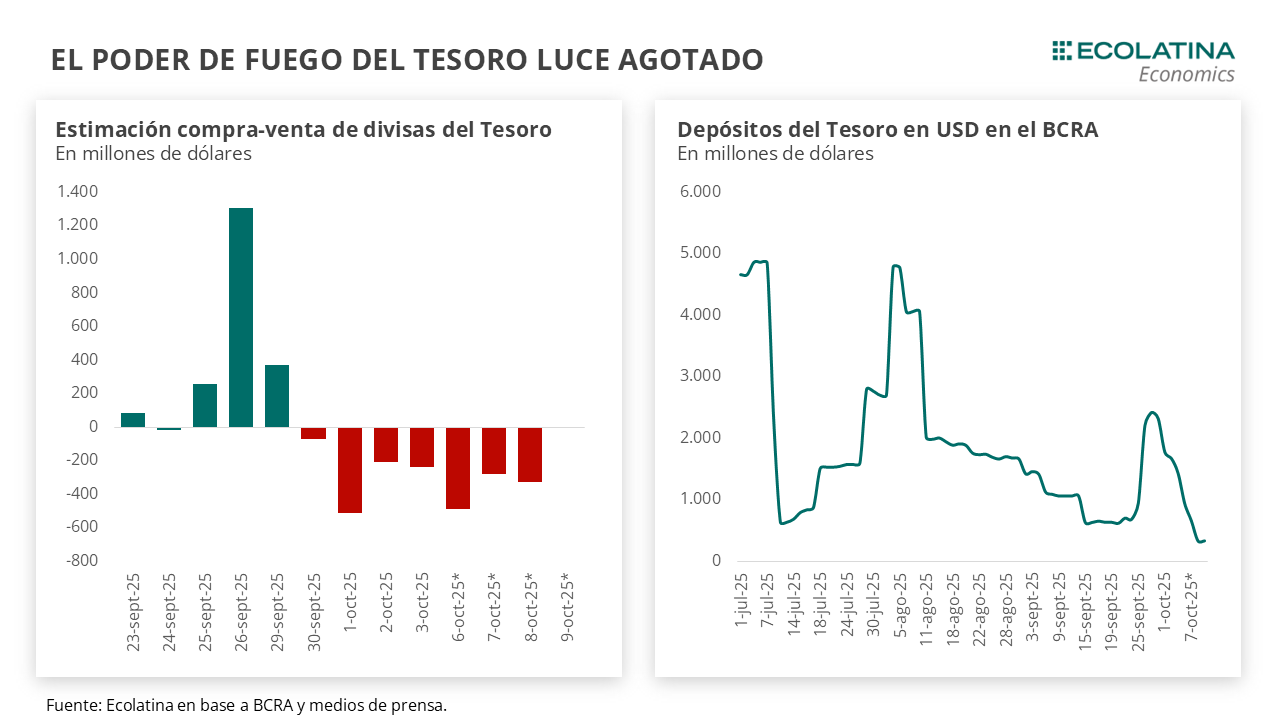

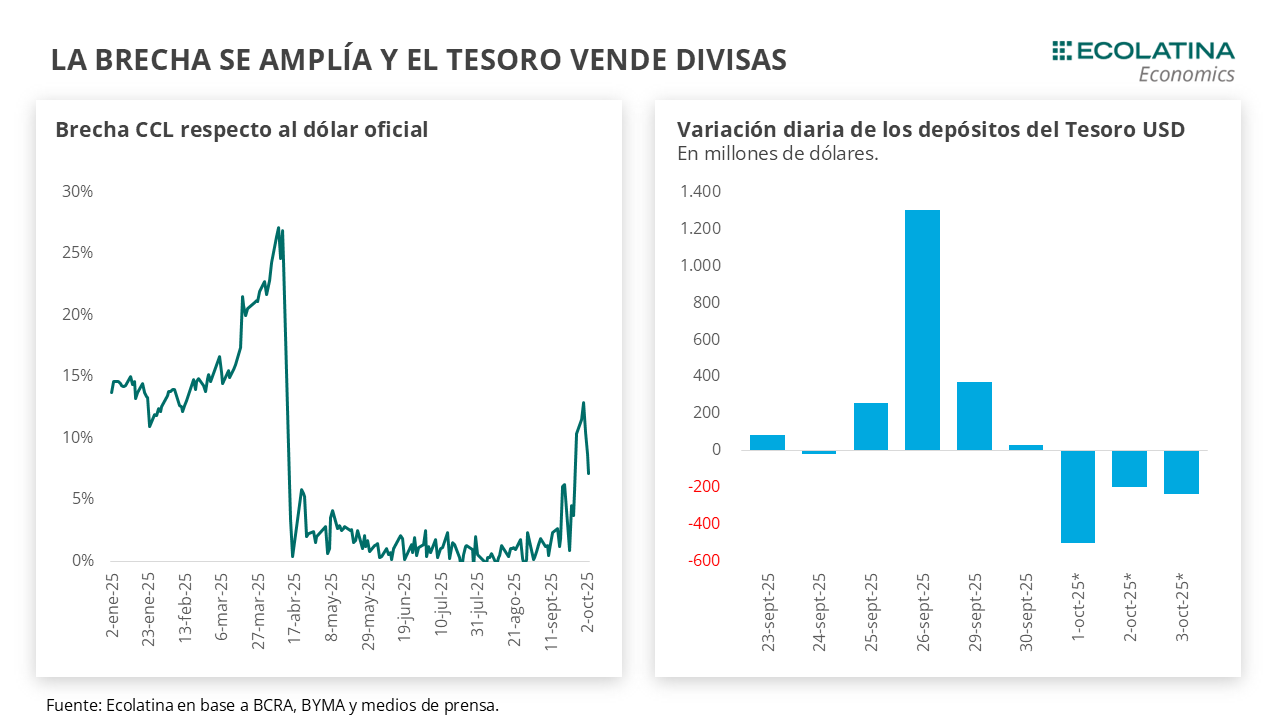

La semana volvió a mostrar alta volatilidad en los mercados financieros y cambiarios. El dólar spot cerró en $1.450, un 2,1% por encima del jueves previo y 2,7% por debajo del techo de la banda, profundizando su tendencia alcista pese a la intervención del Tesoro estadounidense. Según Scott Bessent, el Tesoro vendió divisas tanto en el MULC como en los mercados financieros, aunque esas operaciones no fueron suficientes para contener la dolarización de carteras previa a las elecciones.

Los dólares alternativos finalizaron al alza: el dólar minorista subió 2,2% ($1.492) respecto al jueves de la semana anterior, el dólar MEP operado con AL30 escaló 8,7% ($1.540), el dólar CCL operado con CEDEARs ascendió 6,2% ($1.544) y el blue se deslizó 0,7% ($1.485). Frente a un tipo de cambio mayorista subiendo en menor medida, la brecha cambiaria promedio finalizó en la zona del 5%. Por otro lado, las Reservas Brutas finalizaron en USD 41.168M y las Reservas Netas, descontando los depósitos del Tesoro, BOPREAL y DEG habrían cerrado en USD 1.200 M (+USD 4.700 M si no se descuentan aquellos ítems).

Últimos indicadores publicados

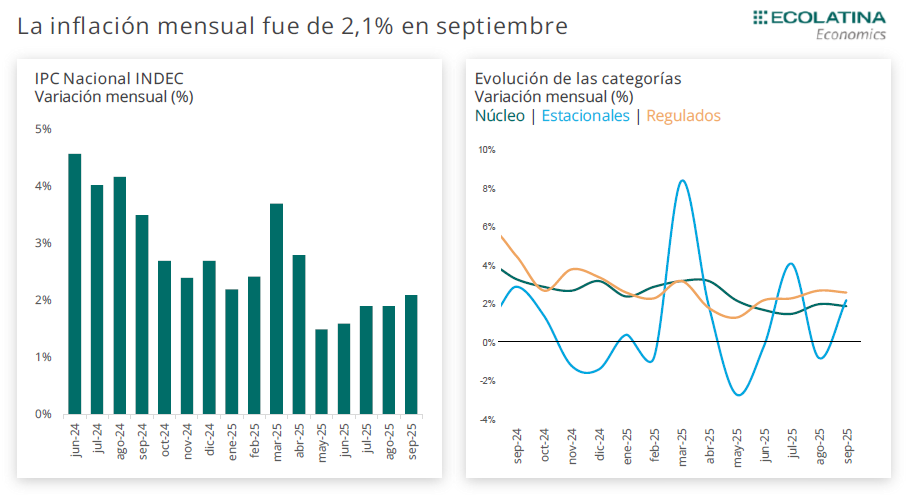

Las novedades de la semana estuvieron centradas en el plano fiscal y precios. El IPC Nacional tocó su valor más alto desde abril al subir 2,1% en septiembre (+0,2 p.p.), ubicándose +22,0% i.a. La suba fue liderada por los precios Regulados 2,6% (subas en combustible, electricidad y gas), seguido por los Estacionales un 2,2%, mientras que la inflación núcleo fue de 1,9%. El INDEC anunció un cambio de metodología en la medición del IPC, a partir de enero del 2026. A su vez, la Canasta Básica Alimentaria (CBA) y la Canasta Básica Total (CBT) crecieron 1,4% en septiembre (+0,4 p.p. respecto agosto). Para una familia tipo (dos adultos y dos niños), la CBA alcanzó $527.736 y la CBT $1.176.852.

Por el lado fiscal, septiembre cerró con superávit fiscal y financiero. El SPN registró un superávit primario de $0,69 bn y, descontando intereses por $0,38 bn, un superávit financiero de $0,31 bn. Esto equivale a un superávit primario acumulado al noveno mes del 1,3% del PBI (cerca de la meta para 2025 del 1,5%) y a un superávit financiero acumulado del 0,4% del PBI.

A su vez, Finanzas obtuvo el rollover más bajo del año después de la primera colocación de LECAP en marzo, casi 46%. De este modo, se inyectaron más de $2 billones al mercado. Toda la adjudicación correspondió a Letras Dollar Linked con corte de TEA de 3% y 10% y quedaron desiertas las LECAP, reflejando la falta de liquidez de los bancos y el apetito dolarizador.

Panorama internacional

En el plano internacional, el Gobierno de Estados Unidos continúa en shutdown y, a día de hoy, acumula 20 jornadas con el cierre parcial de sus funciones estatales. En términos históricos, este shutdown se ubica entre los más prolongados, solo por detrás del de 1995 (21 días) y del de 2018/2019, también bajo la administración de Trump (35 días). Por su parte, la disputa comercial con China sigue en tregua, sin señales de una nueva escalada.

RADAR SEMANAL

Datos. En el día de hoy, el INDEC publicará el Intercambio Comercial Argentino correspondiente a septiembre, mientras que el martes saldrán la ocupación hotelera y las encuestas de tendencia de negocios industriales y comerciales. El miércoles, se dará a conocer el Estimador Mensual de la Actividad Económica (EMAE) de agosto y el jueves las ventas en supermercados, autoservicios mayoristas y centros de compras.

¿A qué estar atentos? Esta semana estaremos atentos a la evolución del mercado de cambios y al comportamiento que adopten las autoridades locales e internacionales, siendo las cinco ruedas previas a las elecciones legislativas nacionales del domingo. Además de la expectativa propia previa a los comicios, hay una presión extra dado que los resultados determinaran el apoyo financiero por parte de Estados Unidos, un elemento clave para la evolución de programa económico.