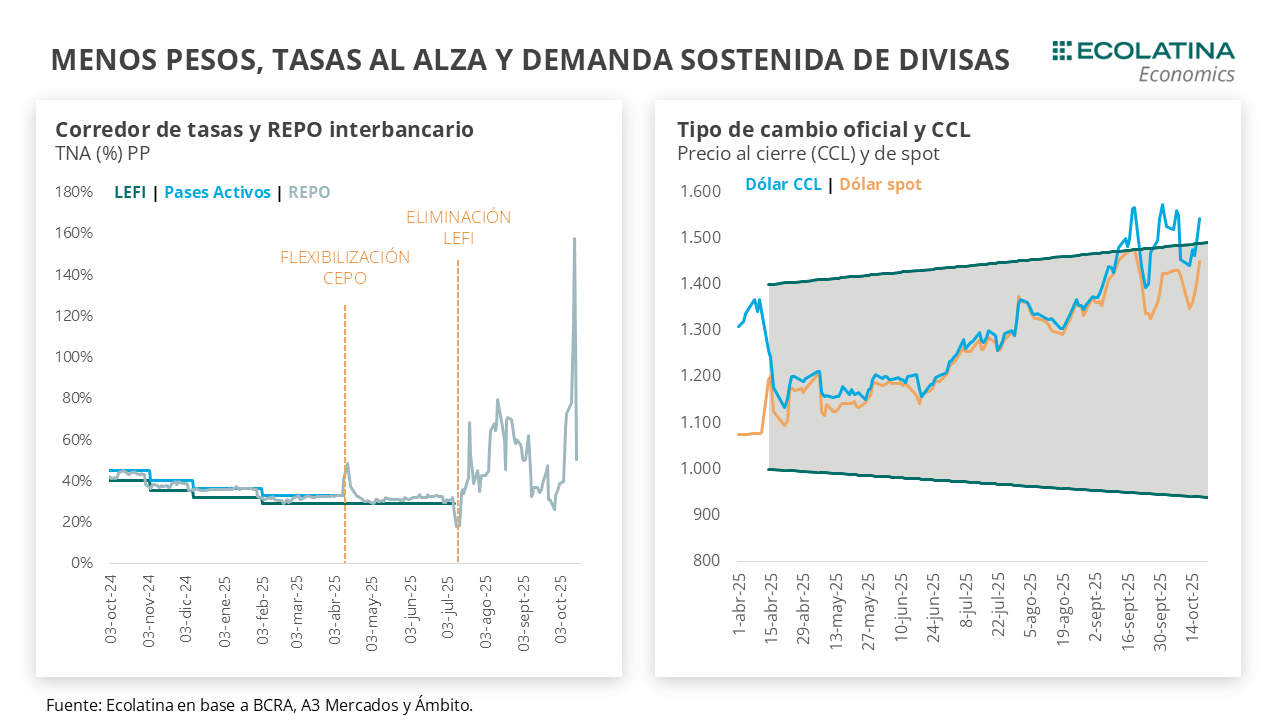

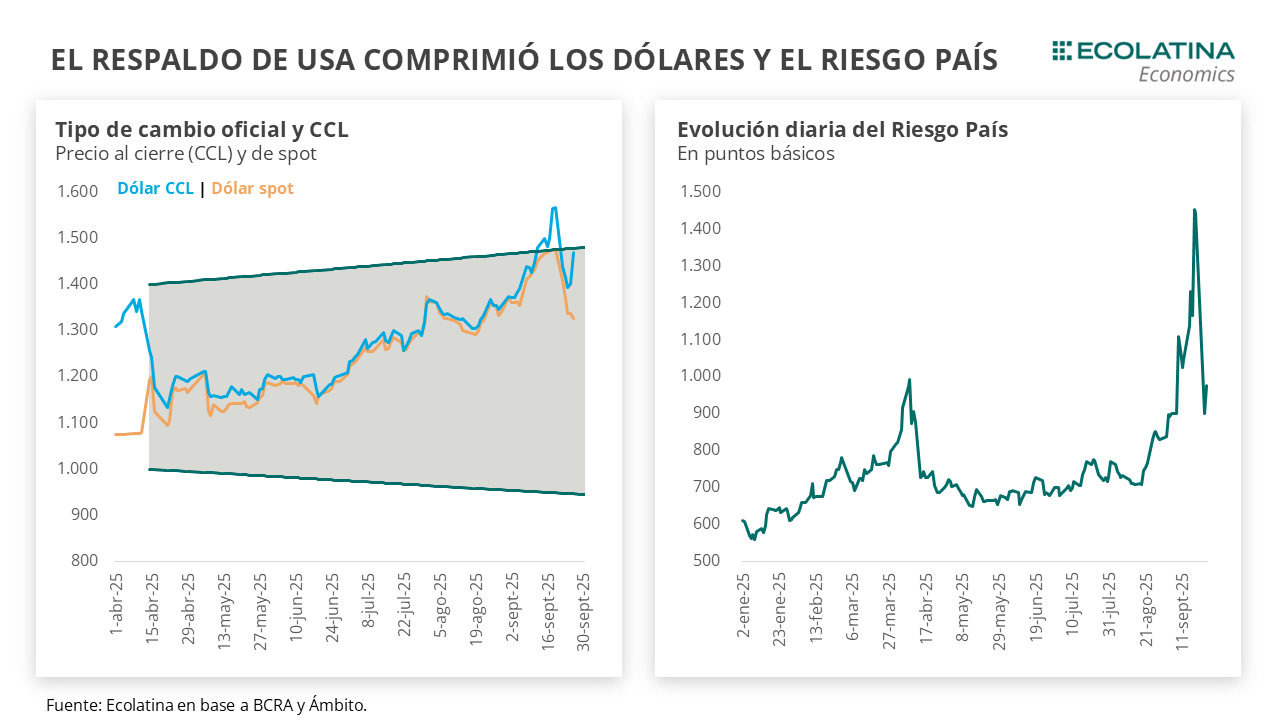

Queda atrás una semana corta en el plano cambiario producto del feriado bancario del jueves. Luego de avanzar 2,6% durante la primera rueda hábil de noviembre (seguramente debido a la dolarización de ahorro minorista), el dólar spot se estabilizó en torno a los $1.450 que había cerrado durante el viernes de la semana pasada.

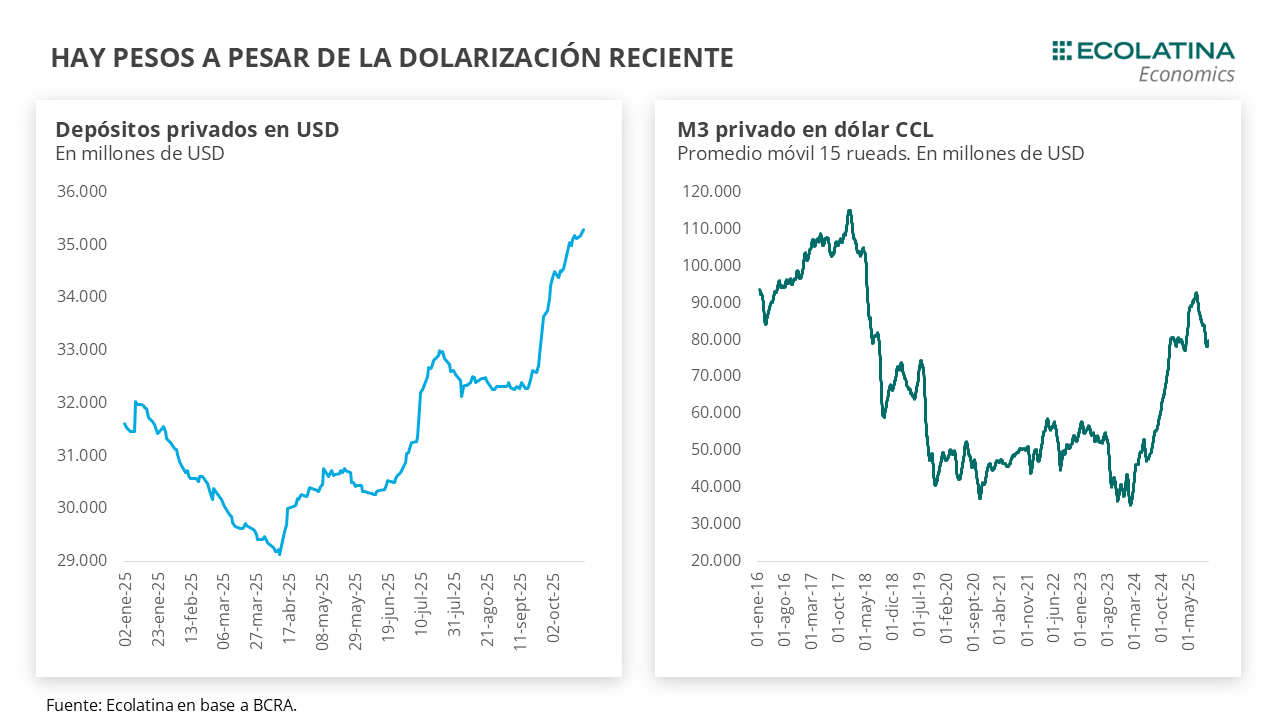

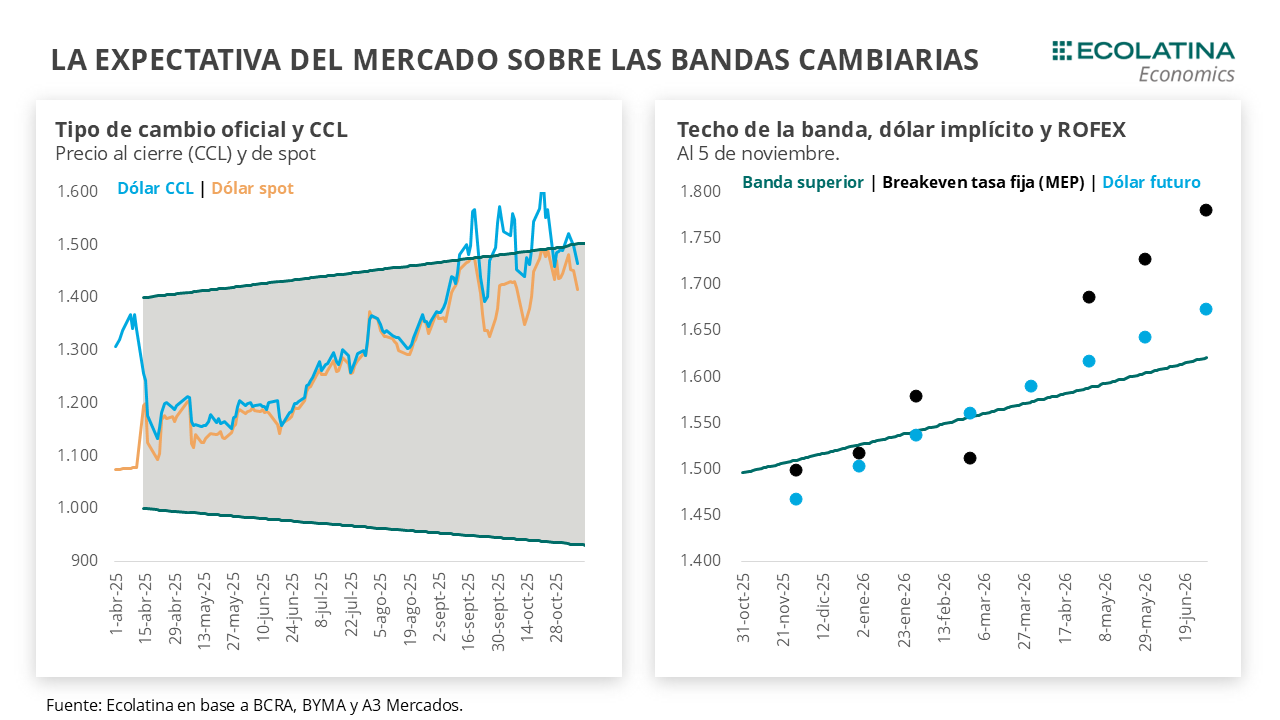

En la licitación de la semana, Finanazas obtuvo un rollover por encima del 100% y logró estirar los plazos de vencimientos. Recordemos que la semana pasada, el Tesoro inyectó $6,5 bn al mercado, que se distribuyó en encajes y Pasivos remunerados del Central. Respecto a esto, los pesos de Bessent dejaron de estar colocados en el BCRA y se ubicarían ahora en Otros pasivos, lo que señalaría una potencial activación del swap. Con la extensión de plazos de vencimientos, comienza a tomar cuerpo la nueva política cambiaria-monetaria, dado que a vencimientos “quincenales” más reducidos deja espacio para que la remonetización de la economía se realice vía compra de reservas del BCRA. De todas formas, la incógnita sigue del lado del esquema cambiario, con un mercado priceando un dólar por encima del techo de la banda desde enero 2026 en adelante.

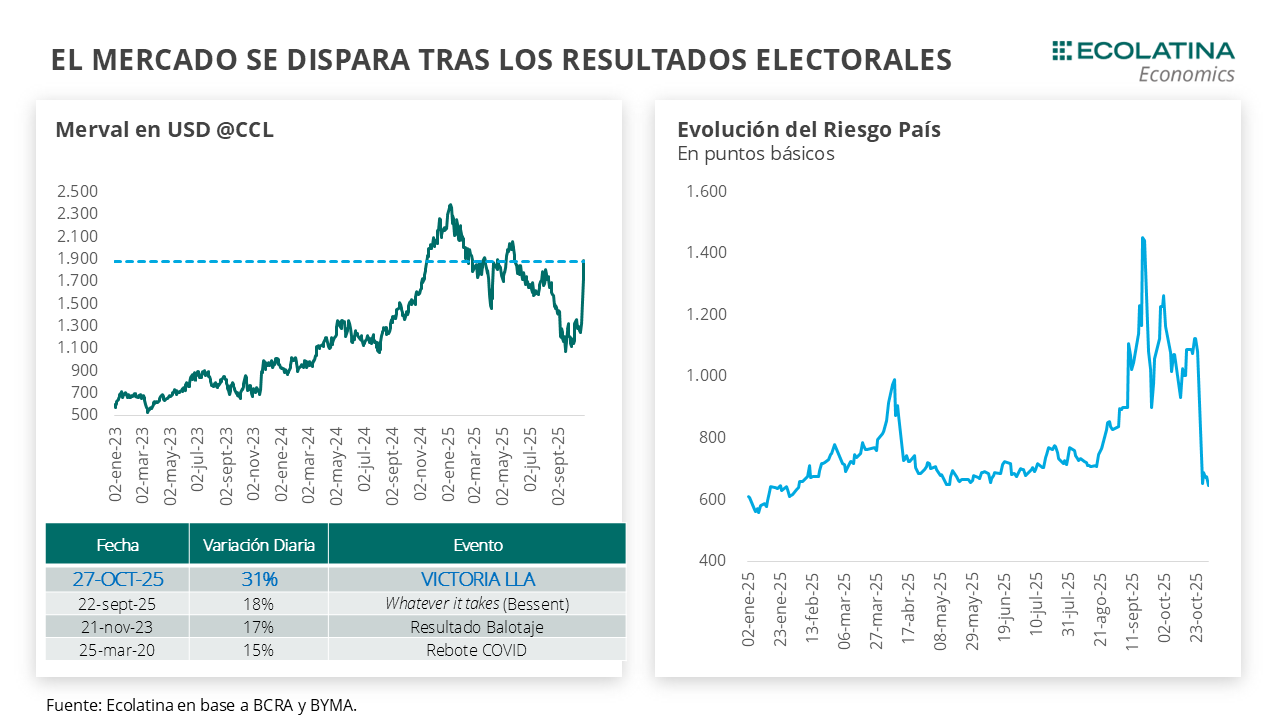

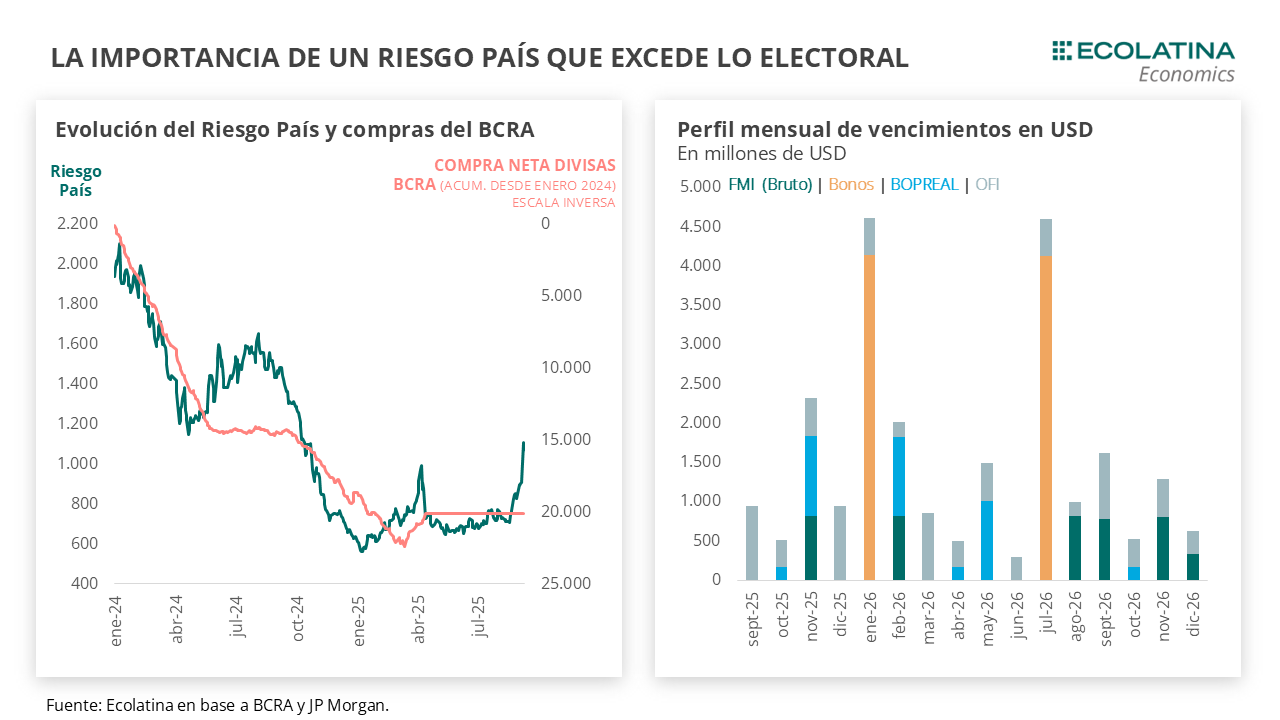

Más allá de ello, un BCRA recomponiendo Reservas será una señal positiva para el Riesgo País, permitiendo eventualmente retornar a los mercados internacionales de deuda y despejar los abultados vencimientos en moneda dura. No obstante, el equilibrio de las cuentas externas (y el TC resultante), dependerá también de los flujos de divisas (reales y financieras) del sector privado, que deberán ser los suficientes para cubrir un potencial déficit de Cuenta Corriente y, a su vez, permitirle acumular Reservas al BCRA.

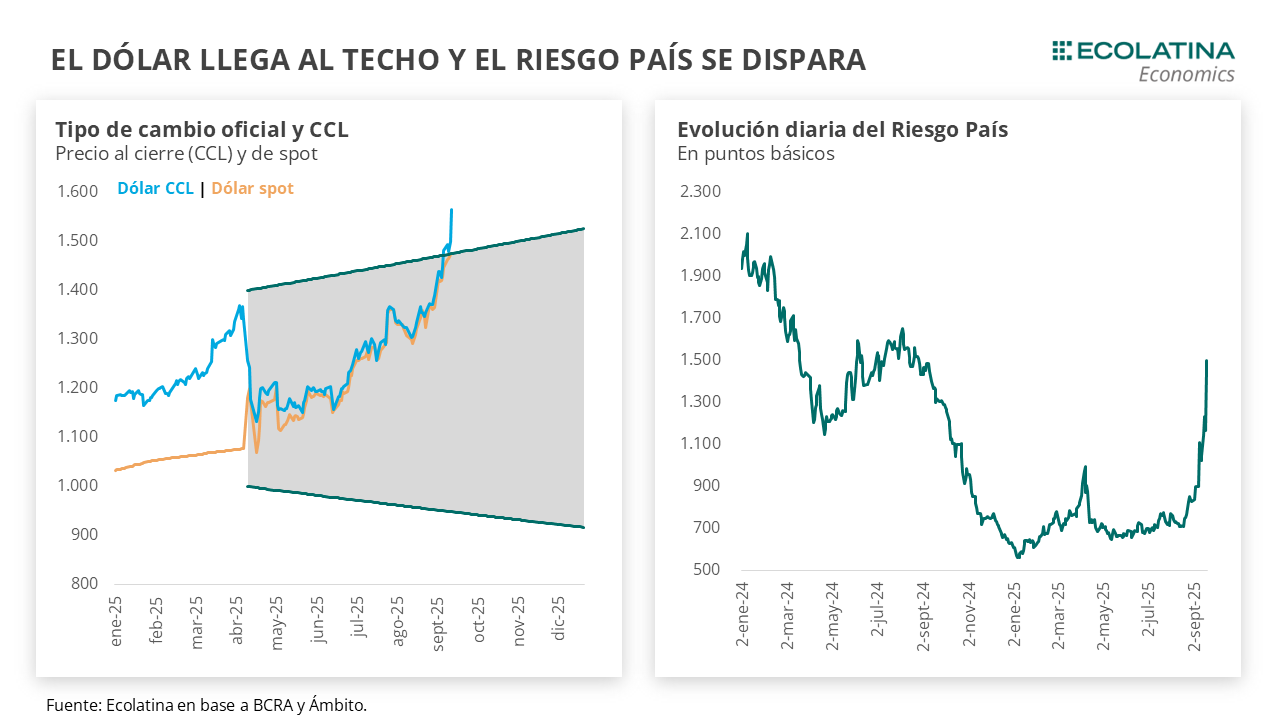

Queda atrás una semana corta en el plano cambiario producto del feriado bancario del jueves. Luego de avanzar 2,6% durante la primera rueda hábil de noviembre (seguramente debido a la dolarización de ahorro minorista), el dólar spot se estabilizó en torno a los $1.450 que había cerrado durante el viernes de la semana pasada.

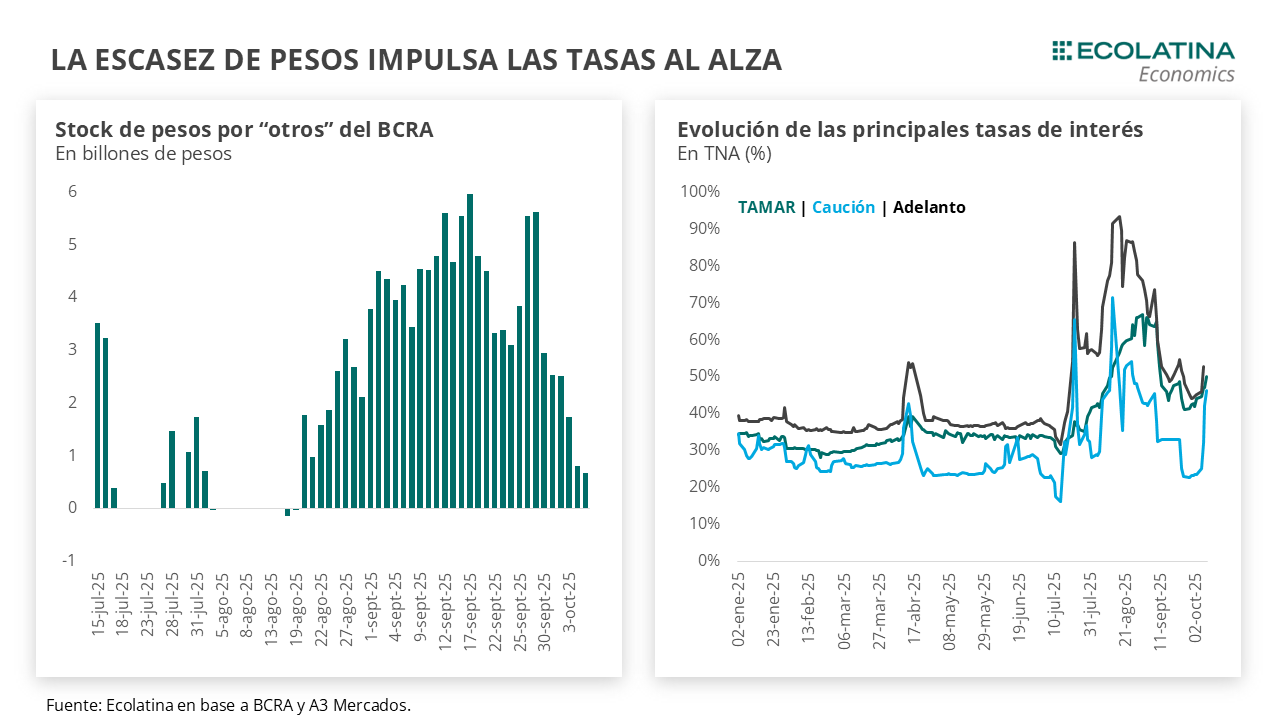

En otro orden, el equipo económico dio un nuevo paso en la flexibilización del apretón monetario. Como ocurría de forma habitual previo al desarme de las LEFIs, en la previa de la licitación de Finanzas del miércoles el BCRA redujo la tasa de interés en la rueda de simultáneas de 25% TNA a 22% TNA, lo que comprimió el rendimiento de la curva de tasa fija de la zona del 2,5% TEM el lunes al 2% TEM el miércoles.

En este contexto, Finanzas obtuvo un rollover superior al 100%. Con ofertas por $9,4 bn, el Tesoro adjudicó $8,5 bn, lo que resultó en un refinanciamiento del 112% (vs una cobertura del 60% en la última licitación) producto del canje de deuda realizada con el BCRA previo a la subasta que redujo los vencimientos. Asimismo, logró estirar el plazo de vencimientos, pasando a un horizonte para los instrumentos de tasa fija de tan sólo 3 meses en las licitaciones que tuvieron lugar en agosto y septiembre a 9 meses en la última licitación.

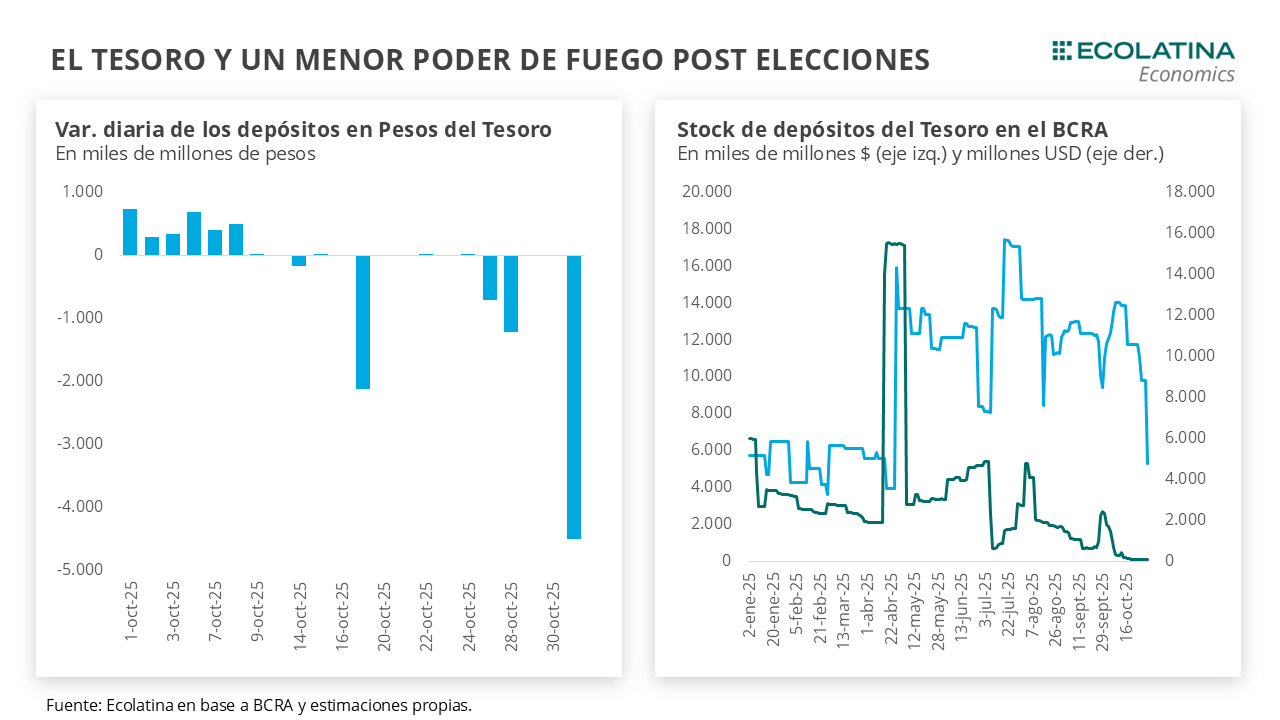

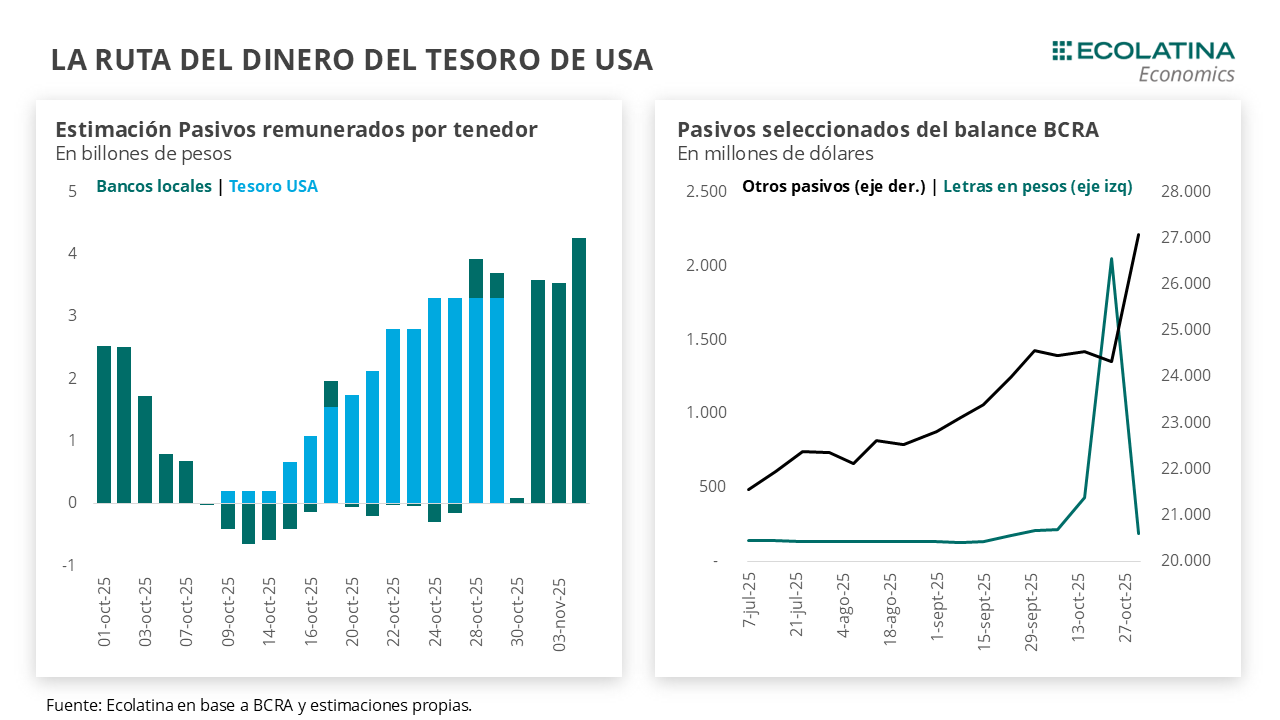

Como resultado, el Tesoro retiró pesos por el orden de los $0,9 bn. Recordemos que la semana pasada, entre operaciones en el mercado secundario ($1,9 bn) y la inyección que significó un rollover por debajo del 100% ($4,6 bn), Finanzas había oxigenado a un mercado con falta de liquidez en pesos por $6,5 bn. En este contexto, los pesos no sólo se redirigieron al mercado (estimamos en $0,4 bn), sino que retornaron a las cuentas del BCRA por dos vías:

1) Cumplimentar encajes. Los encajes en moneda doméstica (es decir, sin tomar en cuenta lo integrado en títulos públicos) de los bancos en la Cuenta Corriente del BCRA pasaron de un stock de $15,9 bn el viernes 24-oct a $17,9 bn el viernes 31-oct, es decir, un aumento de $1,9 bn;

2) Pasivos remunerados. El reemplazo de las LEFIs por operaciones en la rueda de simultáneas trae nuevamente los famosos Pasivos remunerados del BCRA. Desde el 31-oct hasta las primeras ruedas de esta semana (4-nov último dato disponible), los Pasivos por esta vía crecieron aproximadamente $4,2 bn.

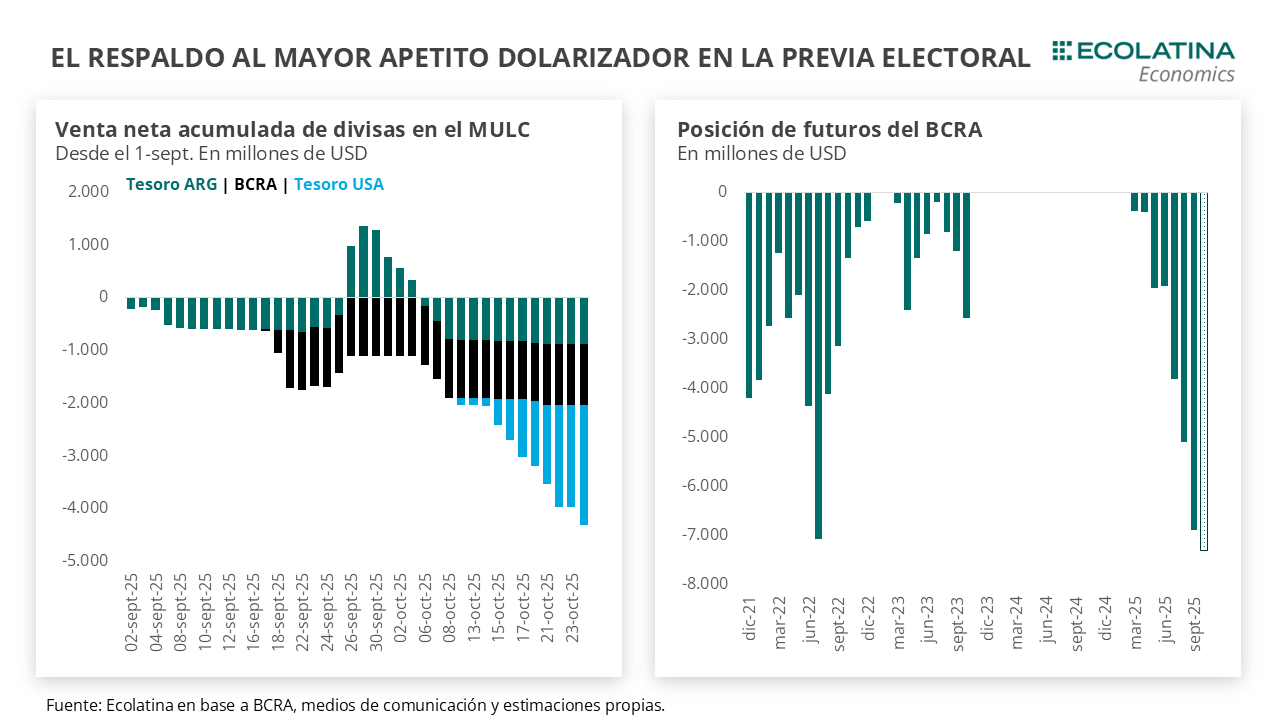

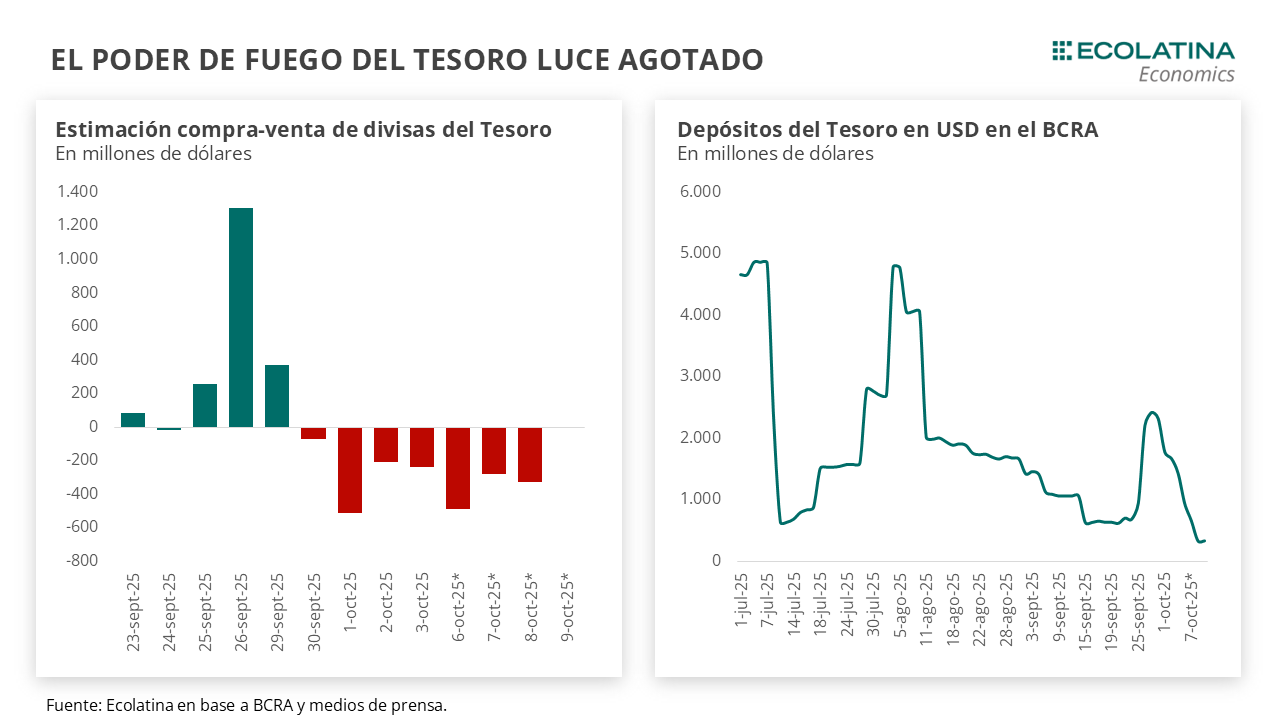

Además, los Pasivos remunerados nos ofrecen una pista de la ruta de los Pesos del Tesoro de USA. La intervención del Tesoro norteamericano en el MULC inició el 9-oct, y desde entonces la incógnita es cuánto dólares vendió Bessent y qué hizo con los pesos. Al ver el Estado Contable Resumido Semanal que publica el BCRA, se observa un salto en los Pasivos de Letras emitidas en moneda nacional por $2,7 bn (equivalente a USD 1.850 M) entre el 7-oct y el 23-oct.

Durante dicho lapso, los bancos enfrentaban una falta de liquidez producto de la dolarización de carteras en la previa electoral y, sin embargo, el rubro “Otros” de los Pasivos Remunerados del BCRA crecía, lo que hacía pensar que al menos parte los pesos que absorbía el Tesoro norteamericano estaban siendo colocados en el BCRA.

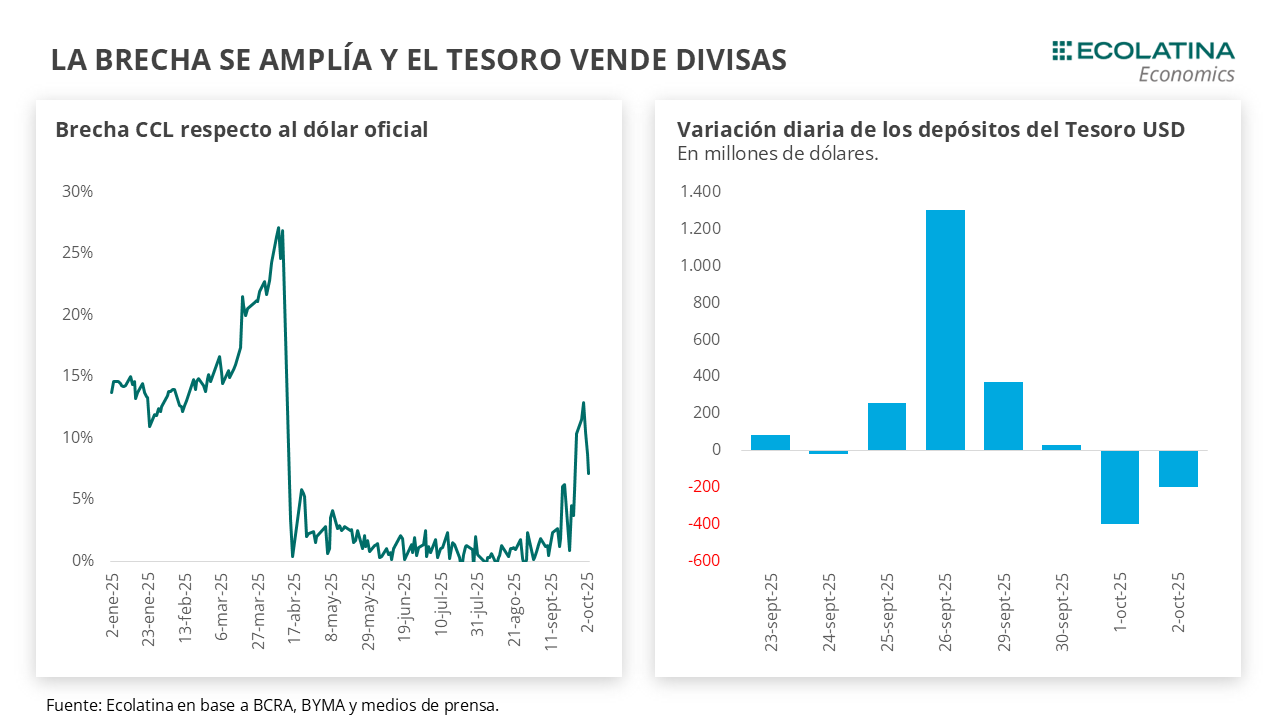

Tras la contundente victoria electoral de LLA, el Pasivo en pesos se redujo. En el balance semanal del 31-oct, el Pasivo de Letras se redujo $2,7 bn y como contrapartida creció la línea “Otros Pasivos” por casi la misma cuantía en $2,9 bn (lo que equivale a USD 2.755 M). Dado que no se registró aumentos en un Pasivo del balance que permita la lectura de una rotación de instrumentos (por ejemplo, a letras en moneda extranjera), esto señalaría que potencialmente se podría haber activado un tramo del Swap con el Tesoro de USA.

Justamente, los Pasivos remunerados cayeron $3,6 bn el 31-oct. A pesar de que ese mismo día el Tesoro liquidaba $4,6 bn, los Pasivos remunerados pasaron de un stock cercano a los $3.700 MM a $87 MM. A finales de septiembre (en ausencia del Tesoro de USA), los Pasivos remunerados cayeron $2,7 bn, de los cuales $1,7 bn estimamos correspondieron a un rollover por encima del 100% que obtuvo Finanzas en aquel entonces. Por lo tanto, si asumimos el mismo comportamiento estacional por parte de los bancos a finales de mes, podríamos decir que la baja de $3,6 bn de Pasivos remunerados del 31-oct correspondió en $0,9 bn a bancos privados y a $2,7 bn al Tesoro norteamericano. Es decir, misma magnitud en la que se redujo el rubro Pasivos de Letras en pesos.

Volviendo a la licitación, el resultado fue positivo para un programa en pesos tensionados. Fruto de los últimos movimientos, los depósitos en pesos del Tesoro en el BCRA se situaron en $5,1 bn y alcanzarían los $6,1 bn luego de la subasta. Decíamos la semana pasada que los depósitos se verán exigidos por vencimientos en moneda nacional en noviembre por $27,8 bn y otros $39,3 bn en diciembre. A esto se le adhieren los vencimientos en USD, que sólo con el FMI durante esta semana alcanzan los USD 850 M (equivalentes a $1,2 bn).

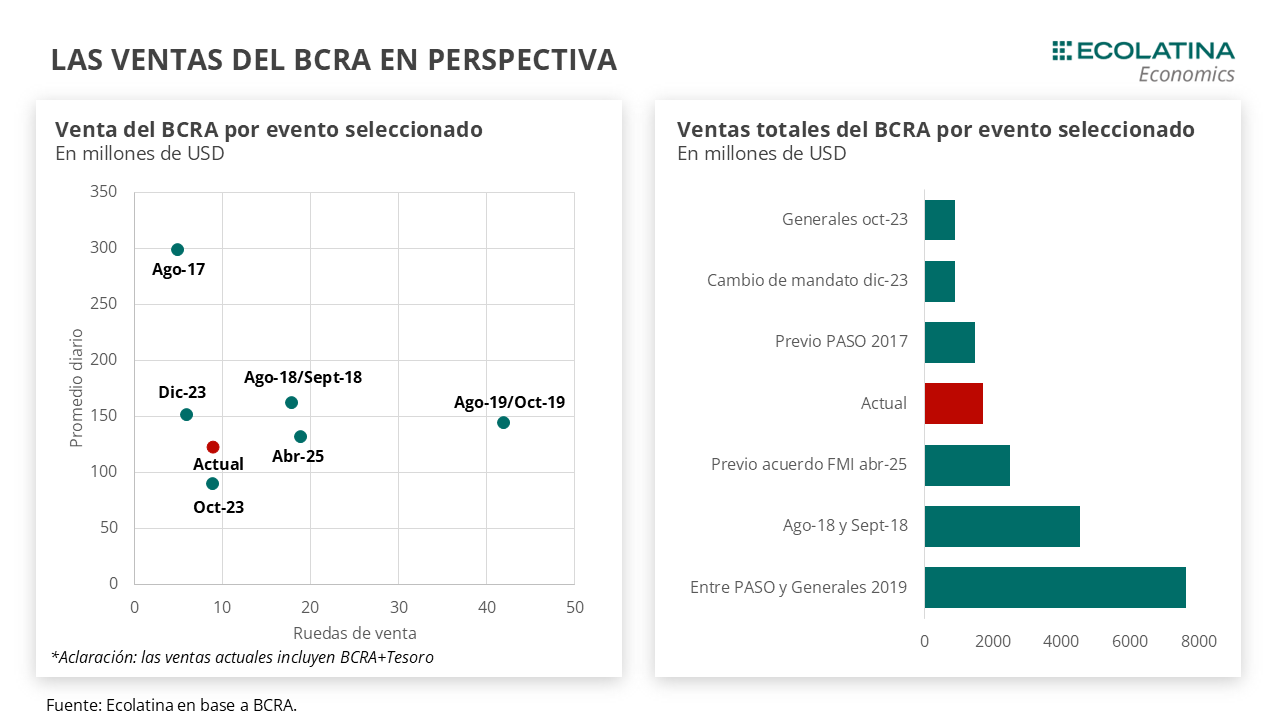

En este marco, Hacienda compró dólares en el MULC. El Tesoro compró USD 31 M el 31-oct y habría comprado al menos otros USD 64 M el lunes de esta semana, lo que llevó a los depósitos en moneda dura al orden de los USD 156 M. Si bien faltan datos, los movimientos de las Reservas Brutas y el volumen en el MULC permiten inferir que Hacienda no habría realizados compras por la magnitud necesaria para afrontar los vencimientos con el Fondo. En este sentido, lo más seguro es que vuelva a comprar directamente los dólares al BCRA, como los USD 123 M que adquirió a mediados de octubre para afrontar vencimientos con organismos internacionales.

De esta forma, entre liquidación de la subasta y vencimientos con el Fondo el neto de los movimientos dejaría los depósitos en Pesos en los $5 bn. La última vez que el programa financiero se encontró con una exigencia similar fue durante abril de este año, y las cuentas se robustecieron mediante la inyección de pesos del BCRA al Tesoro vía giro de Utilidades por $11,7 bn y el acuerdo con el FMI por USD 14.000 M.

Hay que tener en cuenta que el Tesoro cuenta con los ingresos correspondientes al sostenido superávit fiscal y depósitos en bancos públicos. Según el último dato disponible, dichos depósitos llegaban a $18,5 bn en agosto, por lo que estimamos habría espacio para inyectar al menos $5 bn. Llegamos a este número considerando que la cuenta es un respaldo del funcionamiento de otras áreas de la administración (por lo tanto, no puede quedar en $0) y que se aplazará lo máximo posible su giro dado que en los bancos existe la posibilidad de “hacer tasa” (la cuenta del Tesoro en el BCRA no está remunerada).

Con todo, vemos que comienza a tomar cuerpo la nueva política cambiaria-monetaria. ¿A qué hacemos referencia? Lenta normalización de liquidez bancaria, tasa de interés a la baja y Tesoro extendiendo plazos de vencimientos son complementarios a una eventual hoja de ruta de recomposición de Reservas. En la medida en que los umbrales de vencimientos “quincenales” impliquen una menor inyección de pesos (inside money stocks, en palabras del vicepresidente del BCRA), una demanda de pesos históricamente baja podría abastecerse vía compra de dólares (outside money) sin necesidades de esterilizar dichos pesos (absorber vía bonos o letras, como los otrora LEFI, Pases, etc.).

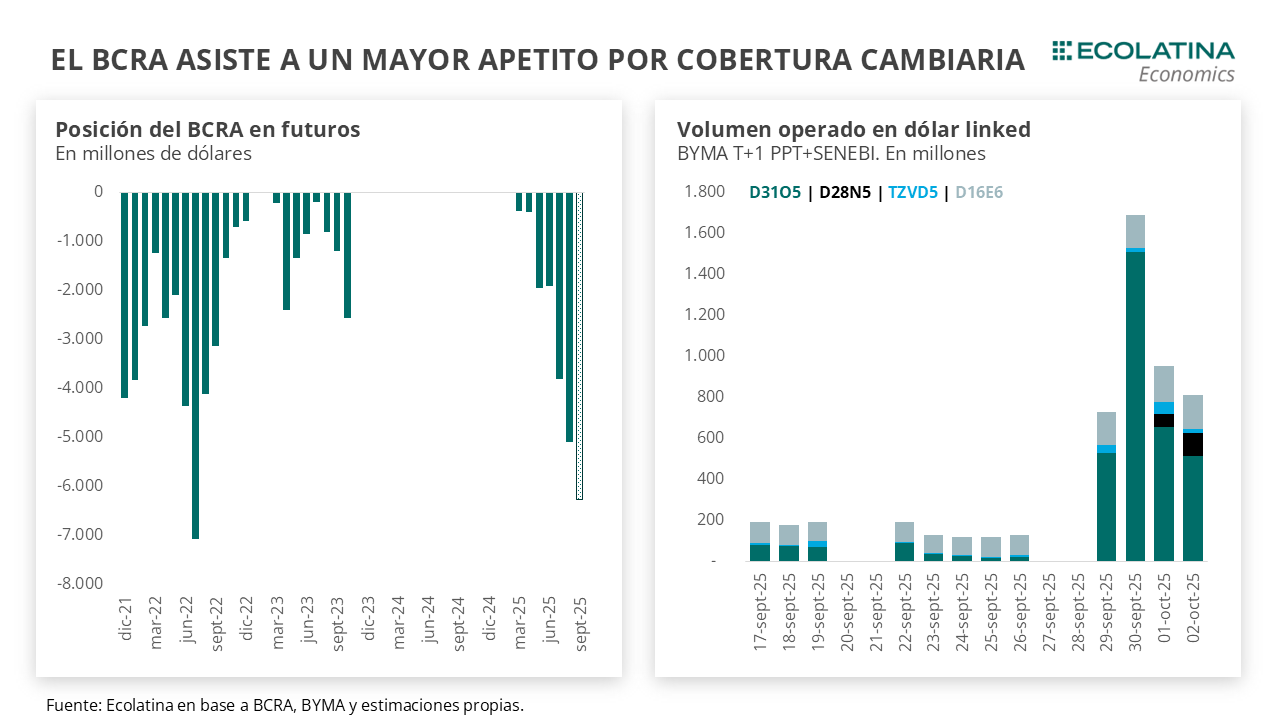

La incógnita sigue del lado del esquema cambiario. El optimismo generalizado tras la victoria electora no despejó el ruido económico, sintetizado en un tipo de cambio quedando a tan sólo el 3% del techo de la banda. En este marco, se entiende la demora en las compras del Tesoro, que estaría evitando ejercer presiones extras en la cotización que pondrían en jaque el equilibrio actual. Por ende, estas dudas se reflejan en un mercado priceando un dólar por encima del techo de la banda desde enero del 2026 en adelante, en un escenario que tendría al BCRA operando en el MULC para recomponer reservas.

Más allá de ello, un BCRA recomponiendo Reservas será una señal positiva para el Riesgo País, permitiendo eventualmente retornar a los mercados internacionales de deuda y despejar los abultados vencimientos en moneda dura. No obstante, el equilibrio de las cuentas externas (y el TC resultante), dependerá también de los flujos de divisas (reales y financieras) del sector privado, que deberán ser los suficientes para cubrir un potencial déficit de Cuenta Corriente y, a su vez, permitirle acumular Reservas al BCRA.

Dólar oficial a la baja

Tras cotizar en torno a los $1.450 en la semana, el dólar spot comprimió a los $1.415 al cierre de la jornada de hoy y finalizó 2,1% por debajo del viernes de la semana anterior. Por otro lado, las Reservas Brutas finalizaron en USD 40.260 M, registrando una baja diaria de USD 750 M durante la jornada de hoy, en lo que estimamos se debe a el pago realizado al FMI. Por su parte, las Reservas Netas, descontando los depósitos del Tesoro, BOPREAL y DEG habrían cerrado en USD 1.200 M (+USD 4.700 M si no se descuentan aquellos ítems).

La brecha cambiaria baja

Los dólares alternativos finalizaron a la baja: el dólar minorista cayó 1,4% ($1.456) respecto al viernes de la semana anterior, el dólar MEP operado con AL30 bajó 1,5% ($1.453), el dólar CCL operado con CEDEARs descendió 1,7% ($1.64) y el blue se deslizó -2,1% ($1.415). Frente a un tipo de cambio mayorista bajando en mayor medida, la brecha cambiaria promedio finalizó en la zona del 0%.

Los futuros de dólar bajan

Los contratos a futuro del dólar acompañaron el movimiento del spot. En detalle, los contratos de noviembre a enero bajaron 2,5%, y aquellos con vencimiento desde febrero 2026 recortaron 2,3%. Respecto a las devaluaciones implícitas, el mercado cerró con una devaluación del 1,6%, 4,2% y 6,8% para noviembre, diciembre y enero 2026, respectivamente.