Como viene ocurriendo desde el afianzamiento del esquema de flotación entre bandas, el dólar mayorista sigue alternando entre semanas de subas y bajas, con el centro de la banda como punto de atracción. La suba semanal del 2,9% ($1.190) se dio a pesar de que el volumen operado en el mercado se mantuvo al alza, lo que infiere cierto repunte de la demanda de los importadores.

Finanzas obtuvo un rollover por debajo del 60% en la última licitación del mes, con los instrumentos de tasa fija de corto plazo predominando y tasas de corte con premio. Los factores detrás de este resultado son un aumento estacional de la demanda y una debilidad cada vez más marcada de las letras de corto plazo. Justamente, este driver explicó la ausencia del BONTE para inversores extranjeros. Con tasas subiendo, el equipo económico habría decidido posponer la licitación para evitar dar una señal de “endeudamiento a cualquier costo”. Hablando del BONTE, la liquidación de los instrumentos sumado a compras del Tesoro en el MULC (confirmado por Caputo vía X) sumó USD 1.500 M a las cuentas que posee Hacienda en el BCRA en lo que va del mes.

La incógnita por el segundo semestre sigue latente. Pasada la liquidación de la cosecha gruesa, la oferta se irá achicando en las puertas de la contienda electoral. En este marco, habrá que prestar atención al rol de la tasa de interés y la postura que adopte el equipo económico una vez venzan las LEFIs en julio. Cualquier disrupción en el dólar podría tener como contrapartida una tasa en pesos yendo al alza.

La semana finaliza con el dólar oficial al alza. Como viene ocurriendo desde el afianzamiento del esquema de flotación entre bandas, el dólar mayorista sigue alternando entre semanas de subas y bajas, con el centro de la banda como punto de atracción. La suba semanal del 2,9% ($1.190) se dio a pesar de que el volumen operado en el mercado se mantuvo al alza, lo que infiere cierto repunte de la demanda de los importadores.

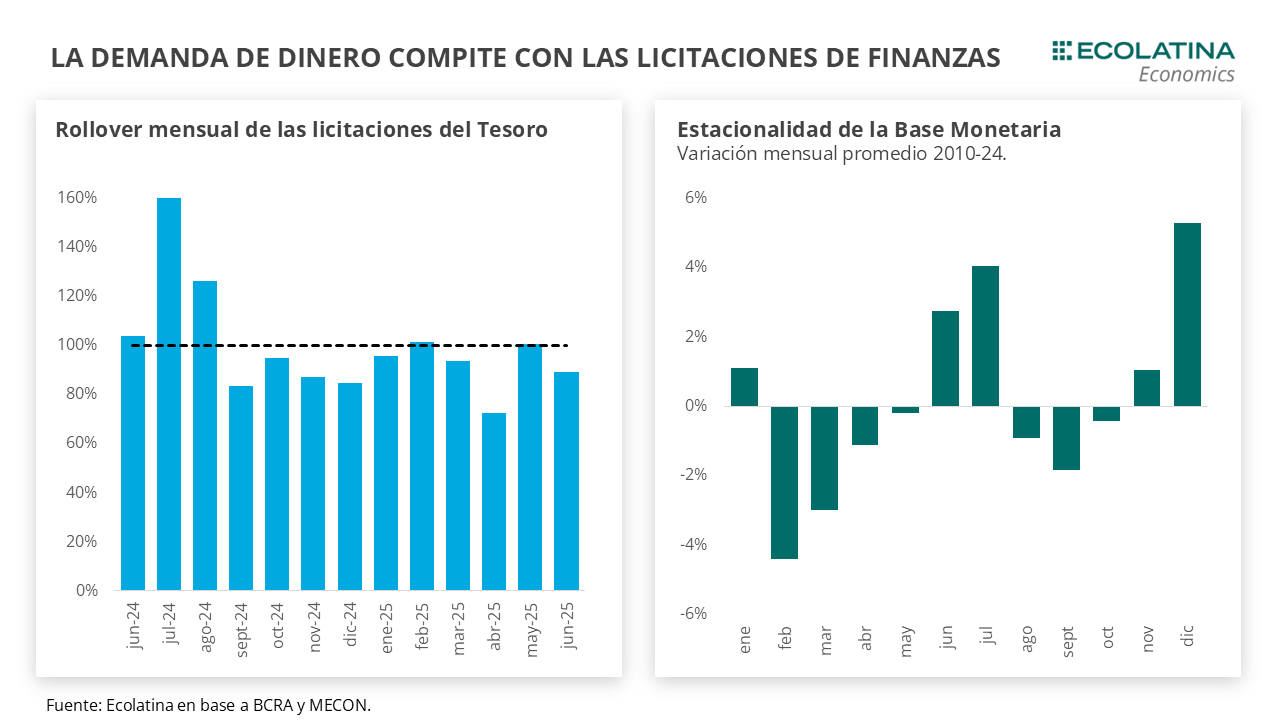

En otro orden, Finanzas obtuvo un rollover por debajo del 60% en la última licitación del mes. Al igual que las últimas licitaciones, los instrumentos de tasa fija de corto plazo predominaron en la preferencia de los inversores: el 91% del total vence en un máximo de tres meses, con el 56% concentrándose en los primeros 31 días. Asimismo, las tasas de corte se ubicaron por encima del mercado secundario (S31L5 cortó a 2,88% TEM vs 2,7% TEM en el secundario), lo que implicó que el Tesoro convalidó una tasa mayor respecto a la primera licitación del mes en la que obtuvo un rollover superior al 100% (2,52% TEM vs 2,74% TEM).

Los factores detrás de este resultado son un aumento estacional de la demanda y una debilidad cada vez más marcada de las letras de corto plazo. Como es habitual, la demanda de dinero presenta picos a mediados y finales de año (pago de aguinaldos, cierres de ejercicios fiscales, etc.), que en esta oportunidad se presentan en el marco de un sistema financiero con signos claros de menor liquidez disponible en pesos, siendo las licitaciones del Tesoro la oportunidad para hacerse con la misma. La falta de liquidez viene presionando a los instrumentos de renta fija, con Finanzas enfrentando pisos de tasas en el mercado secundario más elevados.

Justamente, este driver explicó la ausencia del BONTE para inversores extranjeros. Recordemos que el cronograma anunciado durante la “fase 3.1” implicaba una licitación mensual de USD 1.000 M, habiéndose ofertado USD 500 M durante la primera subasta de junio. No obstante, ante la resistencia a la baja de las tasas en el mercado secundario, el equipo económico habría decidido posponer la licitación para evitar dar una señal de “endeudamiento a cualquier costo”.

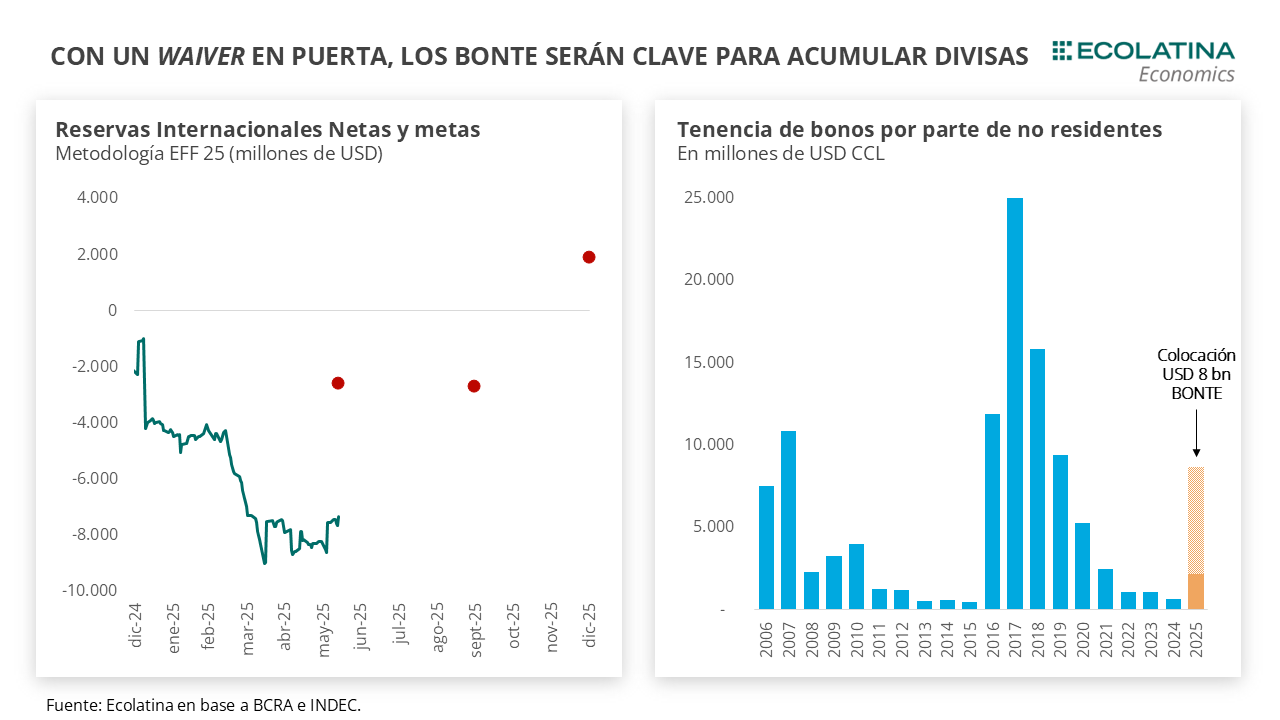

Hablando del BONTE, la liquidación de los instrumentos sumado a compras del Tesoro en el MULC sumó USD 1.500 M a las cuentas que posee Hacienda en el BCRA en lo que va del mes. En detalle, el 4 de junio impactaron USD 1.000 M por la primera colocación del BONTE, y entre el 19 y 23 de junio se registraron otros ingresos netos por USD 656 M. Si descontamos de éstas últimas los USD 500 M que ingresaron por la segunda licitación del BONTE, por esas fechas habrían ingresado los USD 200 M que compró el Tesoro en el mercado oficial (confirmados por Caputo vía X), y los cuales tuvieron como contrapartida un descenso por $0,2 billones de los depósitos en pesos. De esta forma, con datos al 24 de junio los depósitos en dólares trepan a USD 4.577 M (cubriendo los vencimientos de deuda soberana) y en pesos a $12,7 bn (el lunes caerían cerca de $4 bn con la liquidación de la licitación).

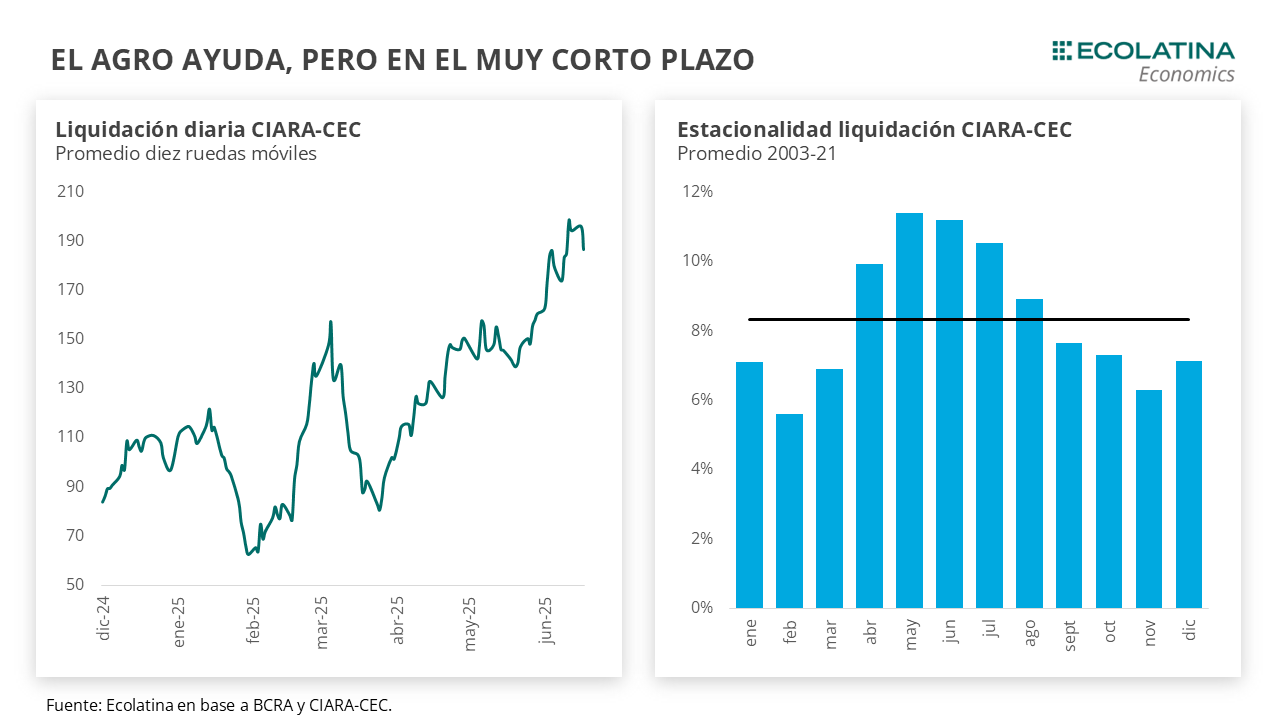

Las compras de hacienda se producen en un contexto del sector agropecuario sosteniendo un nivel elevado de liquidaciones en las puertas del fin de las retenciones para granos gruesos (confirmado hoy vía boletín oficial). Precisamente, entre el lunes y el martes el sector liquidó USD 262 M y USD 195 M, respectivamente, para luego descender, pero representando un promedio diario próximo a los USD 200 M. Más allá de que el equipo económico anunció que compraría en el MULC por “bloques” cuando la oferta crezca por operaciones puntuales, la maniobra se produce en un contexto donde los exportadores aprovecharán la última ventana previo al aumento de las retenciones.

En este panorama, la incógnita sigue de cara al segundo semestre. Si bien la liquidación del sector agropecuario podría seguir hasta bien entrado julio (tienen 15 días hábiles para liquidar luego de presentada la DJVE), la pregunta será que ocurrirá en el mercado oficial una vez el pico estacional quede atrás y una demanda de importaciones que tendería a normalizarse. El Gobierno podrá apelar a una mayor oferta financiera (vía instrumentos como el BONTE) para compensar una oferta menor, corriendo el riesgo de escenarios de volatilidad (dado el levantamiento de plazos mínimos de permanencia).

Más allá de la oferta, habrá que prestar atención al rol de la tasa de interés. A medida que los bancos desarmen las LEFI durante julio (se ofrecerán LECAPs en su lugar), la postura que adopte el BCRA en el mercado secundario en conjunto con las señales de tasas de las licitaciones de Finanzas irá dando pistas de conqué tasas se siente más cómodo el equipo económico. No obstante, en el marco de un diseño de “agregados monetarios”, cualquier disrupción en el dólar depositará a la tasa en pesos en el lugar que tenga que estar, máxime en las puertas de una contienda electoral.

Nueva suba del dólar oficial

En el marco de un volumen operado elevado, la cotización del dólar oficial finalizó al alza ($1.190; +2,9%), en lo que pudo responder a un aumento de la demanda de divisas en un escenario de una oferta sostenida. Por otro lado, las Reservas Brutas del BCRA finalizaron en USD 41.453 M, lo que situaría a las Reservas Netas descontando los depósitos del Tesoro, BOPREAL y DEG cerca de los +USD 660 M (+USD 8.600 M sin descontar aquellos ítems).

La brecha cambiaria se mantiene estable

En la semana, los dólares paralelos finalizaron con subas. En números, el dólar minorista subió 2,1% ($1.205) respecto al jueves de la semana anterior, el dólar MEP aumentó 2,0% ($1.195), el dólar CCL medido en CEDEARs escaló 3,9% ($1.203) y el blue se deslizó 1,7% ($1.210). De esta forma, la brecha cambiaria promedio finalizó en la zona del 1%.

Los futuros de dólar suben

Los contratos a futuro del dólar acompañaron el movimiento del spot. En detalle, los contratos de junio a agosto subieron 1,4%, y aquellos con vencimiento desde septiembre aumentaron 2,5%. Respecto a las devaluaciones implícitas, el mercado cerró con una devaluación próxima al 2,9% para el junio-agosto, y promedia un 10,5% para el trimestre siguiente.