La semana estuvo cruzada por el rally de licitaciones del Tesoro y una serie de novedades en el plano cambiario. Mientras tanto, el dólar spot cerró hoy en $1.441 y se ubicó 0,4% por encima del viernes de la semana anterior.

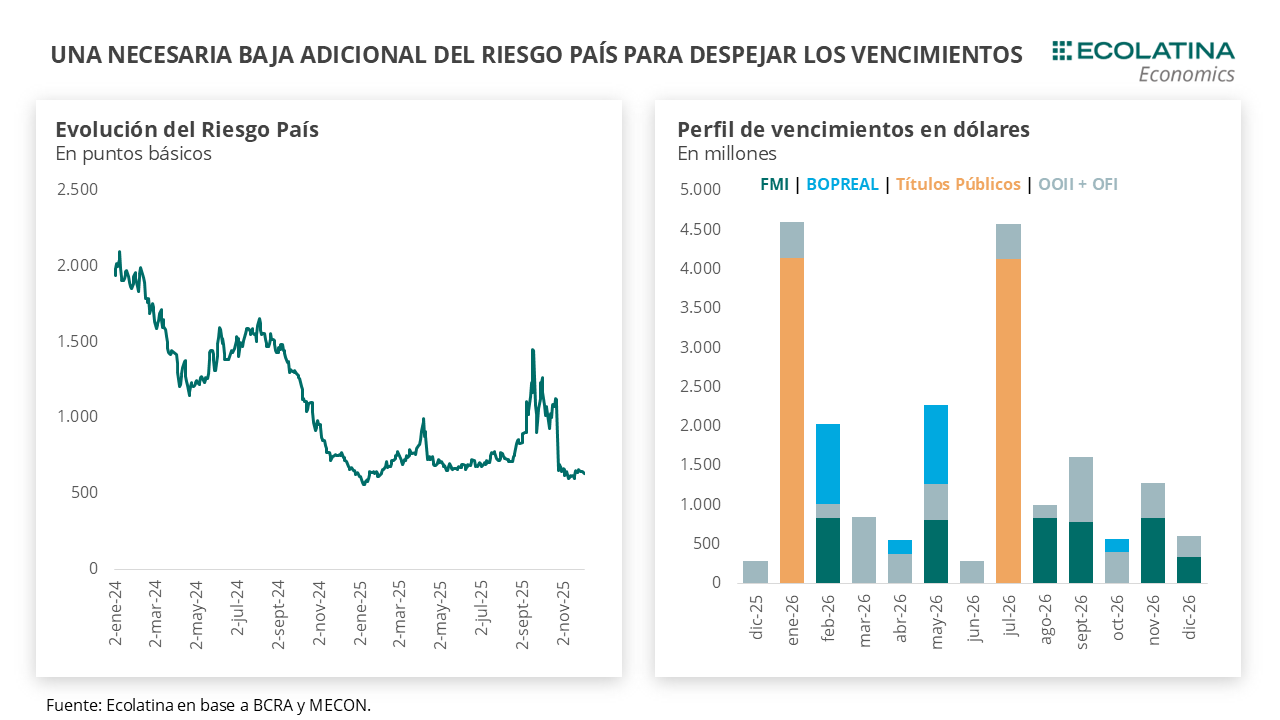

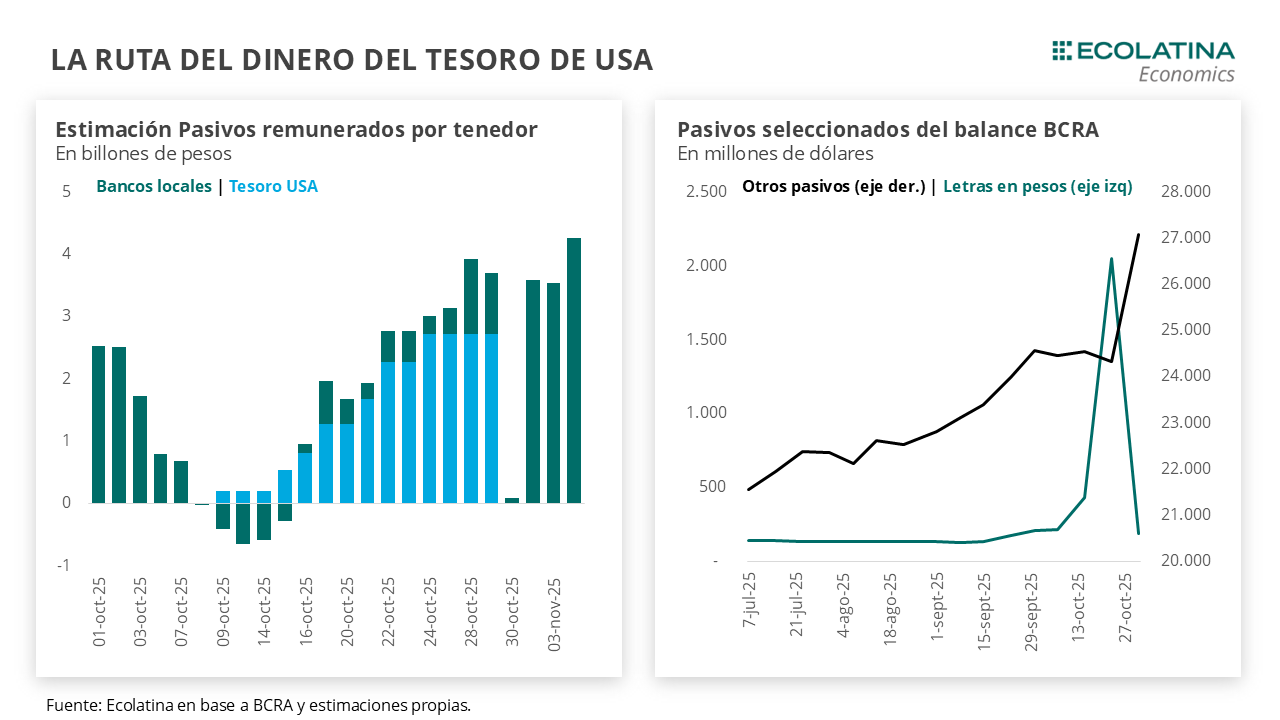

Dentro de las novedades, se encontró la baja de retenciones y el pago de BOPREAL del BCRA, que no afectó a las Reservas Brutas, pero sí a las Netas. Dentro de las licitaciones, Finanza captó USD 910 M (USD 1.000 M VNO) en la colocación del nuevo BONAR 2029 a una tasa del 9,26% TNA. Dentro de los aspectos a mejorar, la tasa convalidada aún sigue en niveles elevados (levemente por encima de las expectativas, aunque las vueltas a los mercados suelen ser graduales), lo cual podría explicarse por la incertidumbre generada ante la falta de acumulación de Reservas y las dudas sobre el esquema cambiario en el corto plazo. Por otro lado, el Tesoro obtuvo un rollover del 102% en la licitación en pesos de la semana. Con el Tesoro dando señales de mayores compras de dólares en el MULC, la cuestión pasa por el programa financiero en pesos. Para cancelar los compromisos totales en moneda dura de enero (USD 4.600), la exigencia en pesos rondaría los $4,6 bn al tipo de cambio actual, superior al stock de depósitos (rondarían los $3,3 bn). Para robustecer las cuentas, el Tesoro tendrá disponible en el corto plazo los ingresos correspondientes al superávit fiscal y a depósitos disponibles en bancos públicos, y hacia adelante un eventual giro de Utilidades por parte del BCRA.

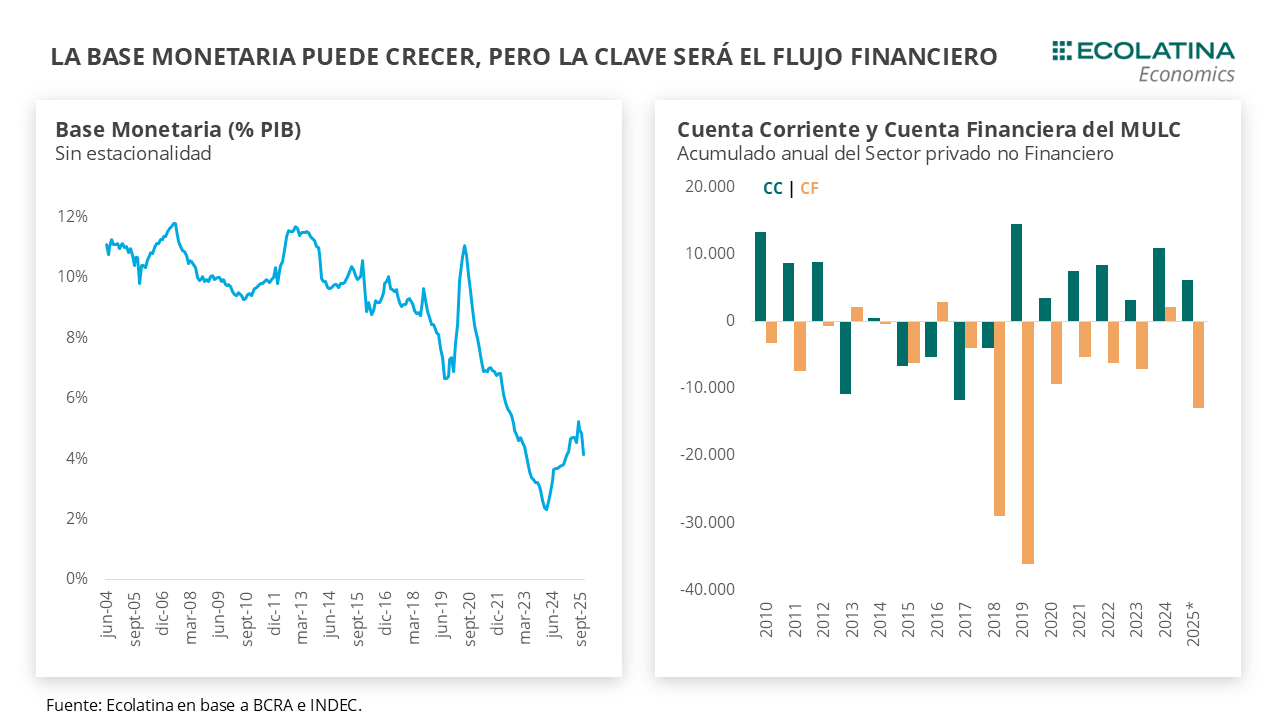

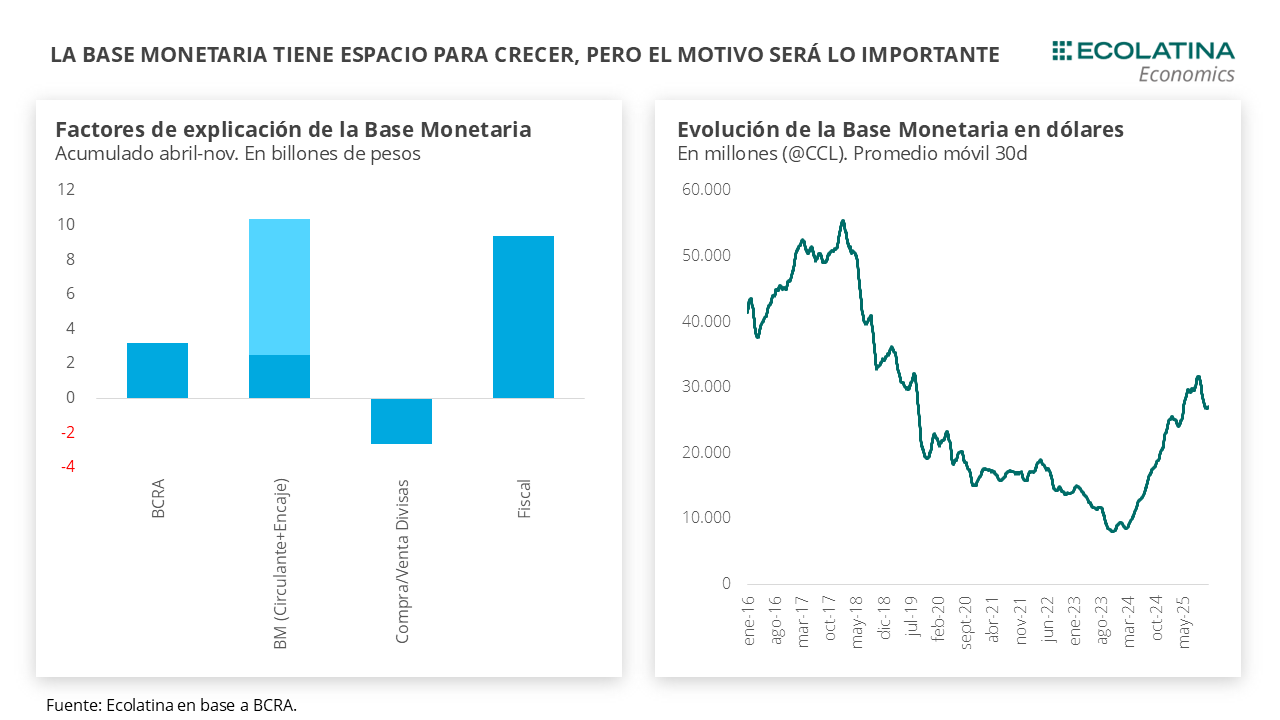

En síntesis, el programa financiero podrá salir airoso en enero. Para lo que resta del 2026, vemos un Tesoro con sus cuentas robustecidas por un nuevo giro de Utilidades del BCRA y siendo una pieza fundamental en el esquema de agregados monetarios, influyendo y testeando la demanda nominal de dinero en las diferentes licitaciones de Finanzas.

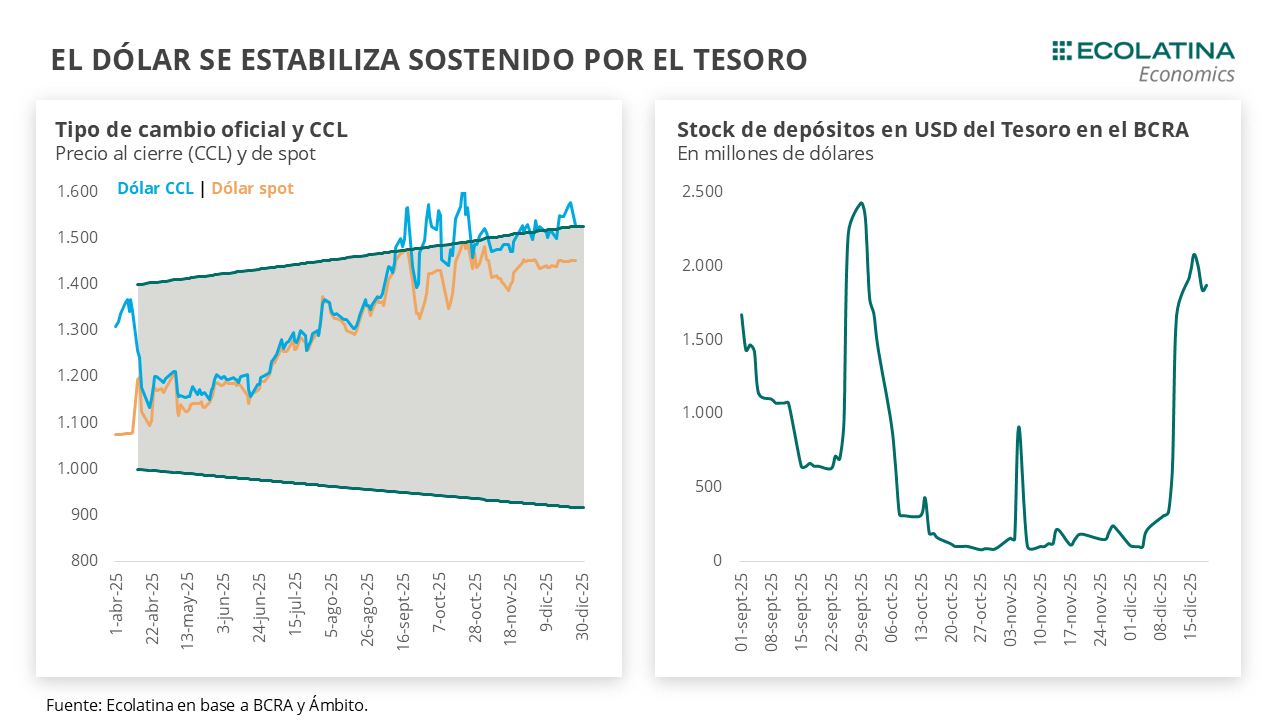

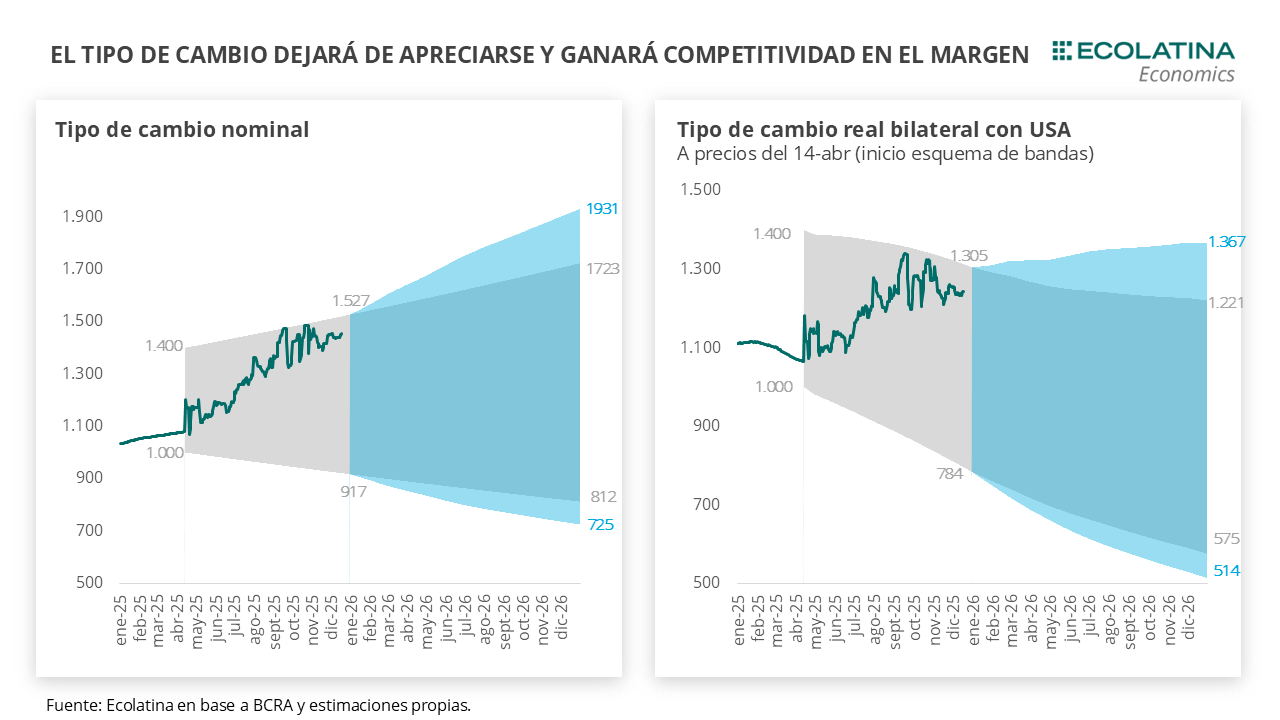

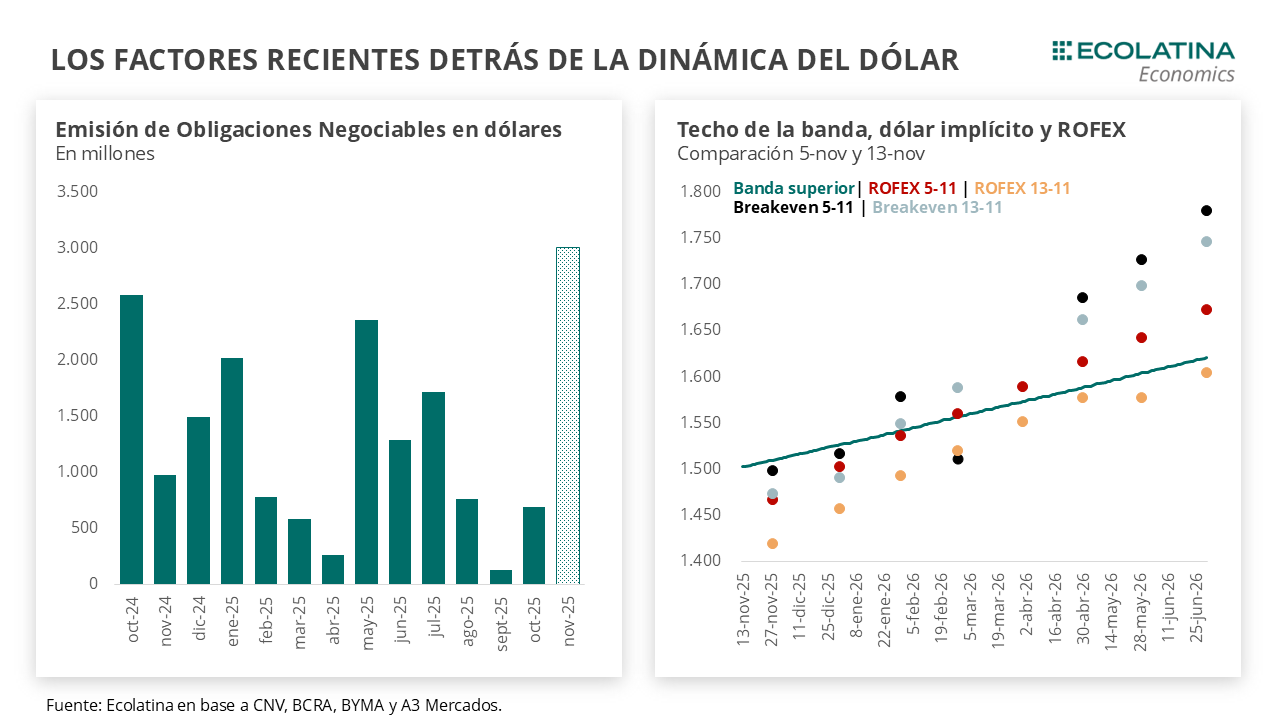

La semana estuvo cruzada por el rally de licitaciones del Tesoro y una serie de novedades en el plano cambiario. Mientras tanto, el dólar spot cerró hoy en $1.441 y se ubicó 0,4% por encima del viernes de la semana anterior. En este sentido, la divisa norteamericana se mantiene firme en la zona de flotación post-electoral ($1.400 – $1.450) y los contratos de dólar futuro se encuentran alineados al interior de la banda cambiaria al menos hasta junio del próximo año.

Empezando por las novedades, el martes por la mañana Caputo anunció una nueva baja permanente de retenciones a las exportaciones para el sector agropecuario: la Soja pasó de 26% a 24%; los Subproductos de soja de 24,5% a 22,5%; Trigo y cebada de 9,5% a 7,5%; Maíz y sorgo de 9,5% a 8,5%; y Girasol de 5,5% a 4,5%. En otro orden, los datos monetarios confirmaron que el BCRA pagó el vencimiento de BOPREAL por diciembre por el orden de USD 1.000 M, movimiento que no afectó las Reservas Brutas, pero sí las Netas. En detalle, tras el pago las Reservas Brutas se mantuvieron estables en el orden de los USD 41.900 M, debido a que parte de los dólares se mantuvieron en el sistema y se encajaron en el Central. No obstante, la medición de Reservas Netas (Brutas – SWAPs – Encaje – REPOs – SEDESA) pasó de USD 580 M el 27/11 (previo al pago) a terreno negativo por el orden de los USD 400 M en la actualidad.

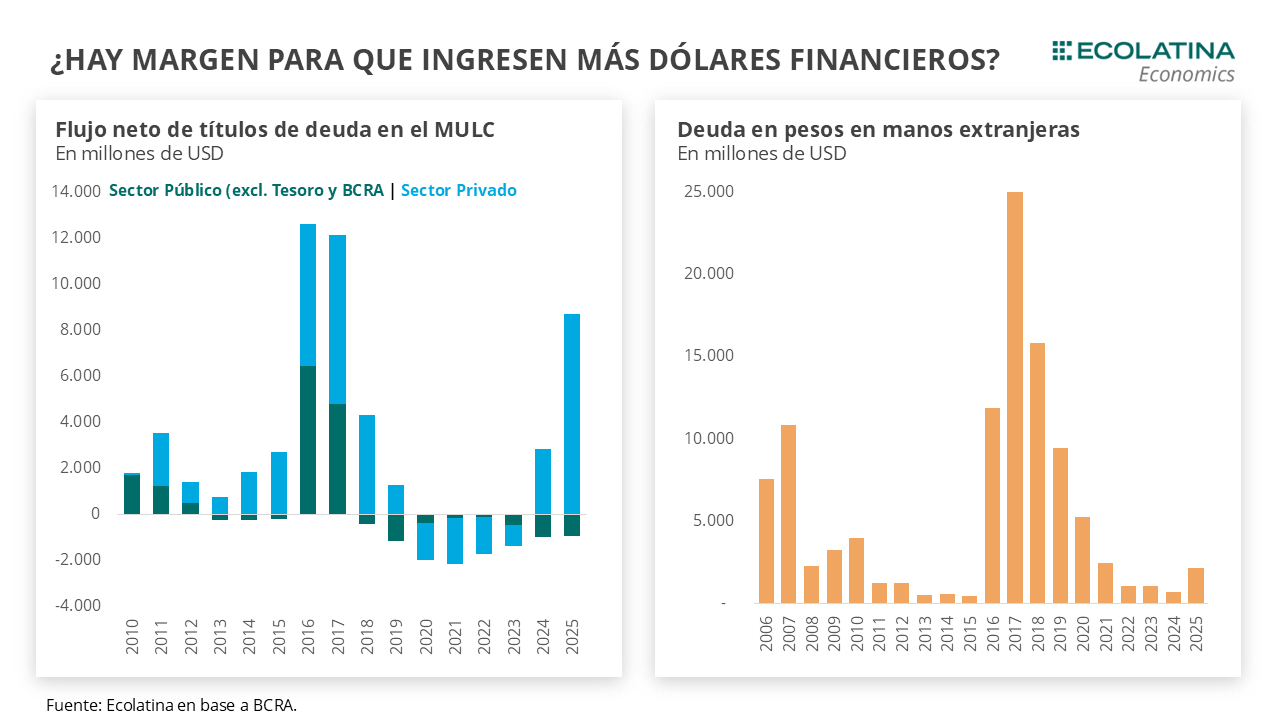

Por otro lado, Finanza captó USD 910 M (USD 1.000 M VNO) en la colocación del nuevo BONAR 2029 a una tasa del 9,26% TNA. De esta forma, el país volvió a colocar deuda en dólares luego de ocho años y lo hizo a una tasa inferior a lo que reflejan los bonos argentinos bajo legislación local comparables en el mercado (cerca de 100 puntos básicos por debajo). Si bien el resultado es positivo, ya que es un nuevo paso de cara al retorno a los mercados internacionales en 2026, dejó sabor a poco producto del optimismo con el que se encaró la previa a la licitación.

Incluso, el Central pavimentó una mayor participación en la previa mediante una batería de normativas: 1) Redujo la restricción cruzada de 90 a 15 días para personas que participen en la licitación y para aquellas que quieran reinvertir los pagos que percibirán el próximo enero; y 2) Introdujo un plazo de 90 días (antes era 300, pero incluía sólo emisiones corporativas) el límite que tienen las entidades financieras para vender en el mercado secundario los títulos en dólares del Tesoro adquiridos en licitaciones primarias (de hacerlo, se ven obligadas a compensarla con otro instrumento del Tesoro de igual duration denominado en USD). Por su parte, el Tesoro habilitó a que las aseguradoras puedan apalancarse en cauciones en dólares siempre y cuando se suscriban a letras en dólares emitidas en el mercado primario.

Volviendo al resultado, ¿cuáles son los aspectos para mejorar? En primer lugar, la tasa convalidada aún sigue en niveles elevados (levemente por encima de las expectativas, aunque las vueltas a los mercados suelen ser graduales), lo cual podría explicarse por la incertidumbre generada ante la falta de acumulación de Reservas y las dudas sobre el esquema cambiario en el corto plazo. A su vez, pese a rechazar ofertas (se recibieron ofertas por USD 1.400 M), el Tesoro captó apenas el 22% de los vencimientos en USD que deberá cancelar a principios de enero con bonistas privados (USD 4.200 M en total). Por tal motivo, es probable que para cubrir el remanente de vencimientos las autoridades recurran a un nuevo REPO con bancos privados. Recordemos que Caputo confirmó que tienen negociaciones avanzadas por hasta USD 7.000 M, pero que la cifra final a adjudicar aún no estaba definida por parte del equipo económico.

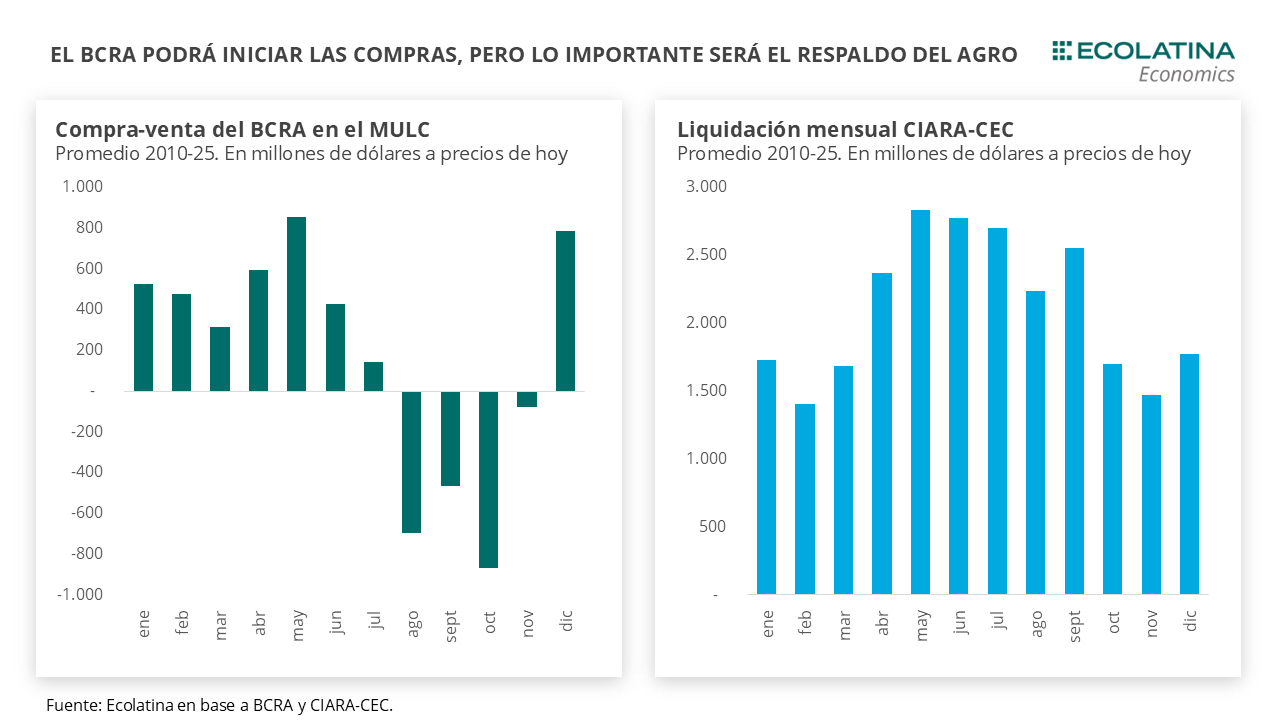

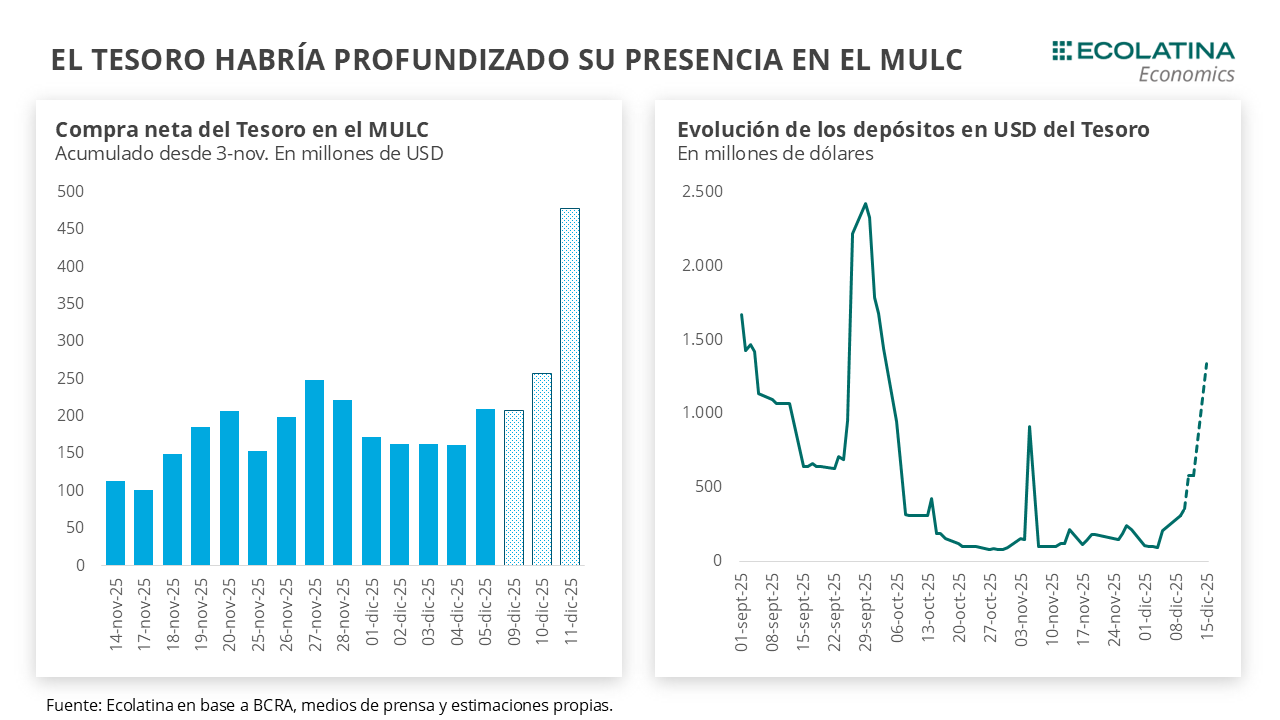

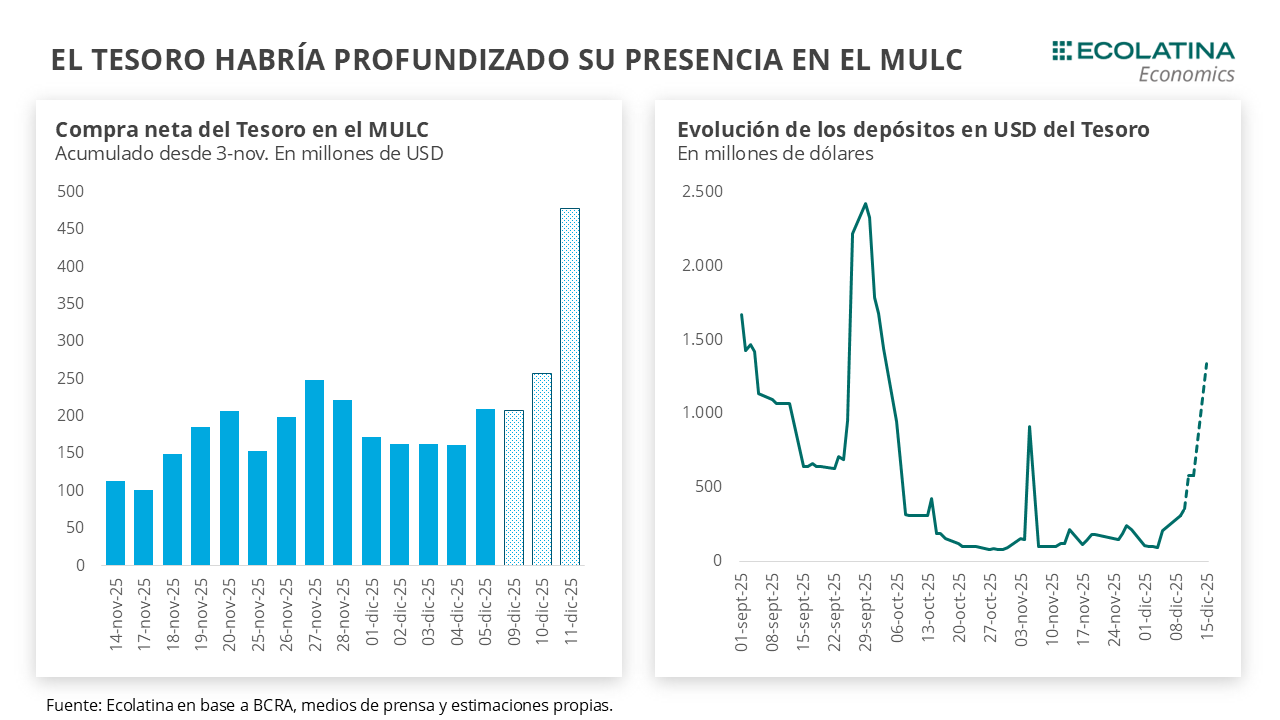

En este marco, el Tesoro habría acelerado las compras de dólares. En un mix entre mayores señales de compras que demanda el mercado y la necesidad per se de cara a los vencimientos de enero (sólo USD 4.200 M corresponden a bonos), el Tesoro quebró la racha de ventas con la que inicio diciembre en el MULC (estimamos -USD 60 M) y comenzó a comprar. En detalle, el viernes 5/12 compró USD 47 M y, según la prensa, habría comprado USD 50 M y USD 220 M entre el miércoles y el jueves, respectivamente. De todas formas, habrá que esperar los datos para confirmar si fue así y si corresponde a compras al mercado o BCRA.

De esta forma, sumándole los ingresos netos de Organismos Internacionales, el stock de depósitos en dólares en el BCRA pasó de USD 108 M el 1/12 a USD 309 M el 9/12, y llegaría a los USD 579 M si sumamos lo trascendido por los medios. A esta suma, habrá que restarle egresos brutos con OOII por USD 188 M que restan por diciembre, aunque habrá que tener en cuenta potenciales ingresos (el 5/12 ingresaron USD 65 M). Contemplando también el ingreso de la licitación que ocurrirá hoy, los depósitos podrían llegar a los USD 1.300 M a comienzos de la semana próxima.

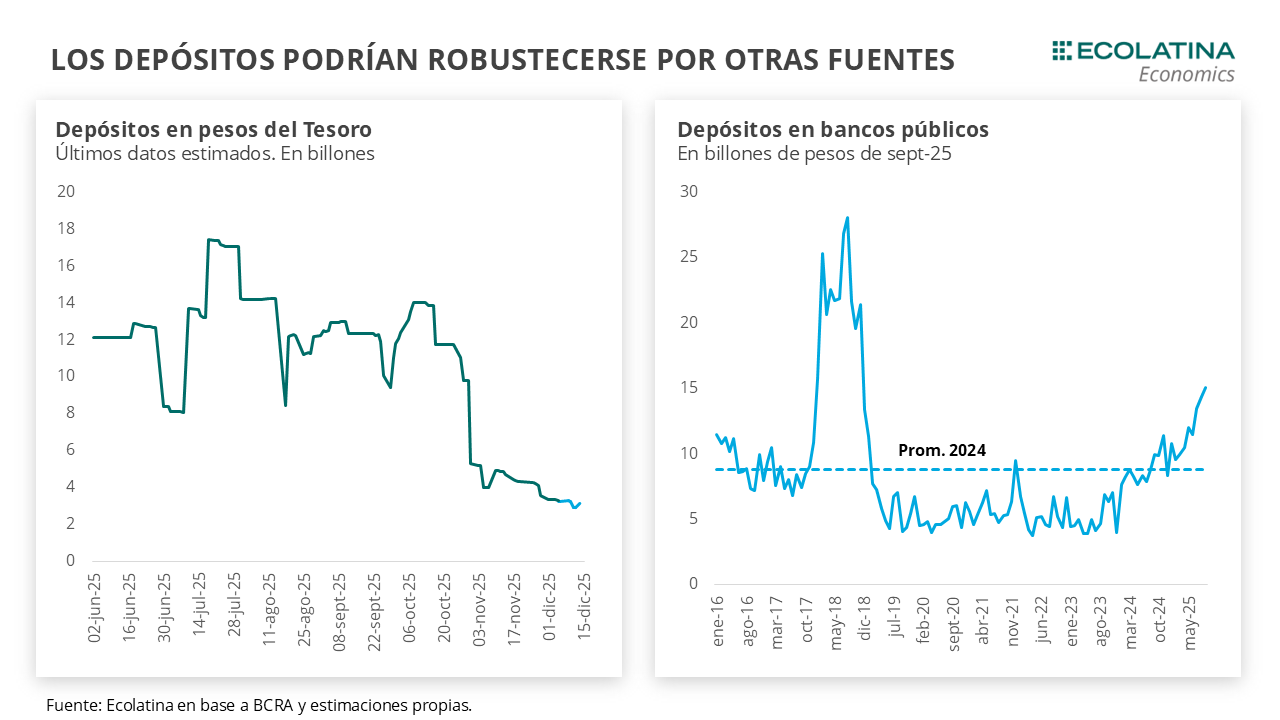

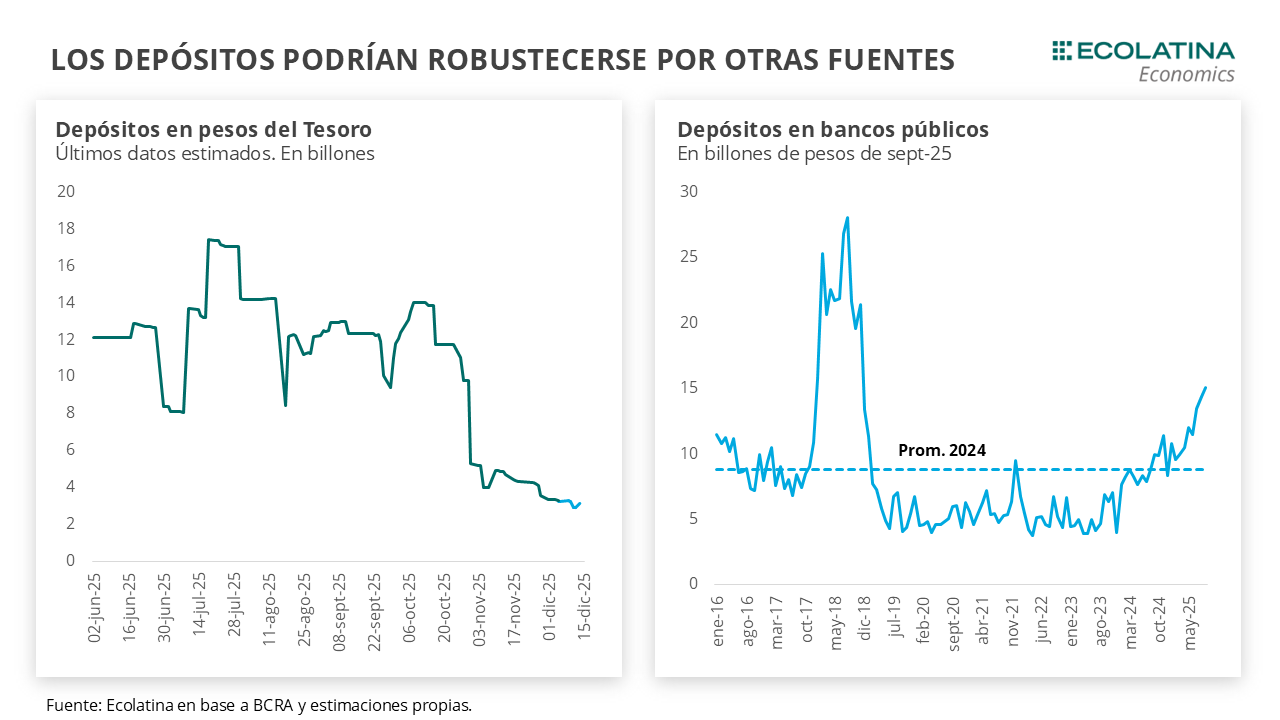

Para el mismo lapso, y como contrapartida de dichos movimientos, los depósitos en pesos rondarían los $3,3 bn. Este número contempla la última licitación del año realizada por Finanzas, donde adjudicó $21,3 bn (sobre ofertas por $23,4 bn) y obtuvo un rollover del 102%. Los títulos a tasa fija concentraron cerca del 38% de lo adjudicado, con cortes de entre 31% y 33% TIREA en los vencimientos de 2026 y 2027 (S17A6, S29Y6, S30N6 y T31Y7). Por su parte, los instrumentos CER explicaron aproximadamente el 48% del total, con rendimientos que oscilaron entre 6,3% y 8,9% para plazos de 2026 a 2028 (X29Y6, X30N6, TZXY7 y TZX28). En tanto, el bono TAMAR M31G6 absorbió alrededor del 12% de la colocación y cortó con un margen de 4,43%. Finalmente, la demanda por instrumentos dólar linked fue marginal: sólo se adjudicaron $0,05 billones en la D30A6, con una tasa del 2,72%.

Así las cosas, la cuestión pasa por programa financiero en pesos. Si bien de cara a los vencimientos de enero se podría seguir acumulando dólares en el mercado (máxime con una gran campaña de trigo por delante), la activación del REPO para alcanzar un potencial remanente no alivia las necesidades de liquidez en pesos. ¿A qué nos referimos? Ya sea vía mercado o REPO (lo realiza el BCRA y el Tesoro deberá adquirirlos), se necesitarán los pesos para comprar dólares necesarios. Hagamos un ejercicio sencillo. Decíamos que el Tesoro va a llegar a USD 1.300 M, teniendo en cuenta los vencimientos de enero totales por USD 4.600 M (sumamos OOII+OFI), eso arroja una necesidad cercana a los USD 3.300 M que requeriría un total de $4,7 bn a un tipo de cambio de $1.438. A esto, se le suman vencimientos de instrumentos en pesos en enero por $29,3 bn (estimamos cerca de $17,5 sacando BCRA), que para facilitar el ejercicio podríamos suponer que Finanzas obtendrá un rollover rondando el 100%.

En este último tiempo por diversas razones venimos mencionando que vemos probable un nuevo giro de Utilidades del BCRA al Tesoro el próximo año. Dicho giro suele producirse una vez se presente el balance contable anual del BCRA, el cual en los últimos siete años se produjo entre abril y mayo del año siguiente. ¿Cuál será el puente hasta entonces? La cuenta del Tesoro se podrá robustecer mediante los ingresos correspondientes al superávit fiscal y a los depósitos en los bancos públicos. El último dato disponible a septiembre ubicó los depósitos en $15 bn, los cuales una parte se pueden inyectar a las cuentas del Tesoro (como en feb-25). Teniendo en cuenta que en promedio durante 2024 se ubicó en $8,8 bn (a precios de septiembre) y que en diciembre producto de pagos de aguinaldo el sector público incurriría en un déficit (como en dic-24), un número conservador arroja que podrían inyectar como mínimo $4 bn a las cuentas del Tesoro.

En síntesis, el programa financiero podrá salir airoso en enero. Para lo que resta del 2026, vemos un Tesoro con sus cuentas robustecidas por un nuevo giro de Utilidades del BCRA y siendo una pieza fundamental en el esquema de agregados monetarios, influyendo y testeando la demanda nominal de dinero en las diferentes licitaciones de Finanzas.

Dólar oficial estable

Con un dólar estabilizado en el orden de los $1.400-$1.450, el dólar spot finalizó en $1.441 y se ubicó 0,4% por encima del viernes de la semana anterior. Por otro lado, las Reservas Netas (Brutas – Swap CH y USA – Encajes – REPOs – SEDESA) habrán finalizado en terreno negativo por -USD 400 M.

La brecha cambiaria se estabiliza

Los dólares alternativos finalizaron mixtos: el dólar minorista subió 0,1% ($1.465) respecto al viernes de la semana anterior, el dólar blue aumentó 1,4% ($1.445) y, por el contrario, el dólar CCL operado con CEDEARs bajó 0,7% ($1.515) y el dólar MEP operado con AL30 cayó 0,1% ($1.472). En este contexto, la brecha cambiaria promedio finalizó en la zona del 3%.

Los futuros de dólar neutros

Los contratos a futuro del dólar se ubican en sintonía a la semana previa. En detalle, los contratos cortos con vencimiento entre diciembre a febrero subieron levemente 0,1%, y aquellos con vencimiento desde marzo 2026 bajaron 0,1%. Respecto a las devaluaciones implícitas, el mercado cerró con una devaluación del +0,8%, +3,2% y +5,2% para diciembre, enero y febrero, respectivamente.