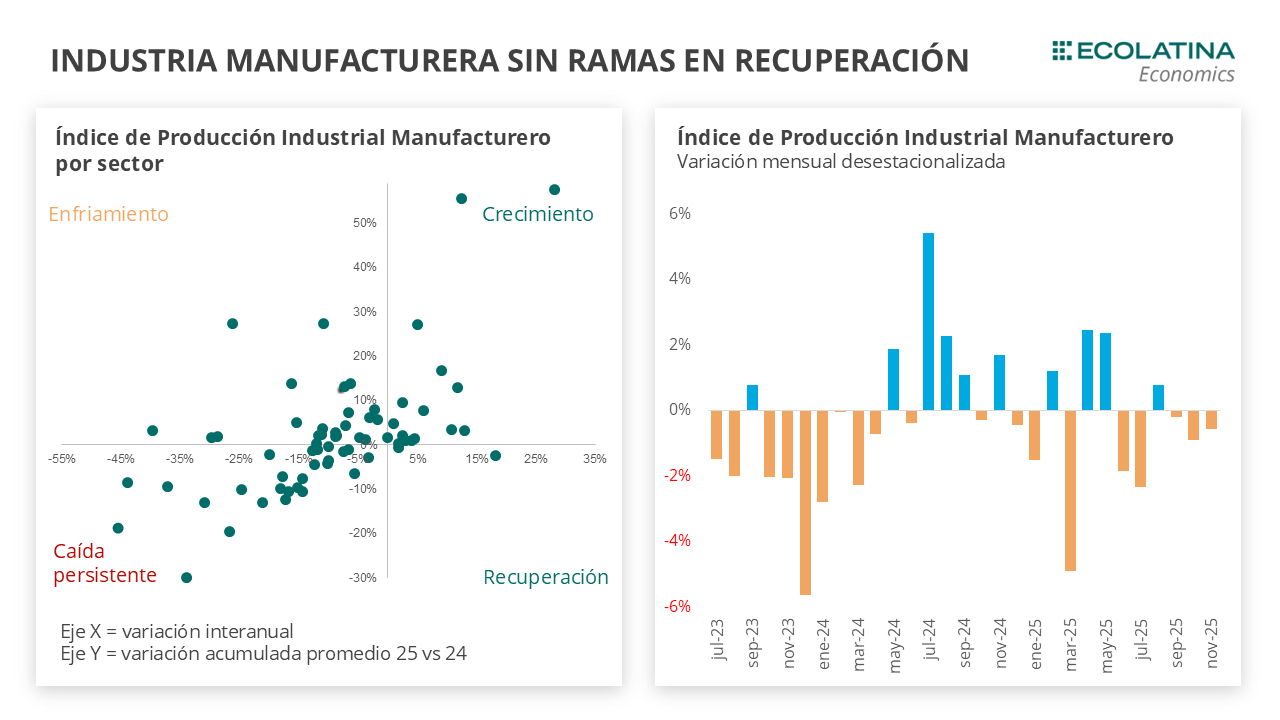

El Índice de Producción Industrial Manufacturero (IPI manufacturero) registró en noviembre una caída mensual desestacionalizada de 0,6%, acumulando tres meses consecutivos de bajas. En términos interanuales, la actividad industrial se contrajo 8,7%, mientras que en los primeros once meses de 2025 acumuló una caída de 5,5%. Con el dato de noviembre, la industria alcanzó un nuevo mínimo, ubicándose en el nivel más bajo desde la recuperación iniciada a mediados de 2024.

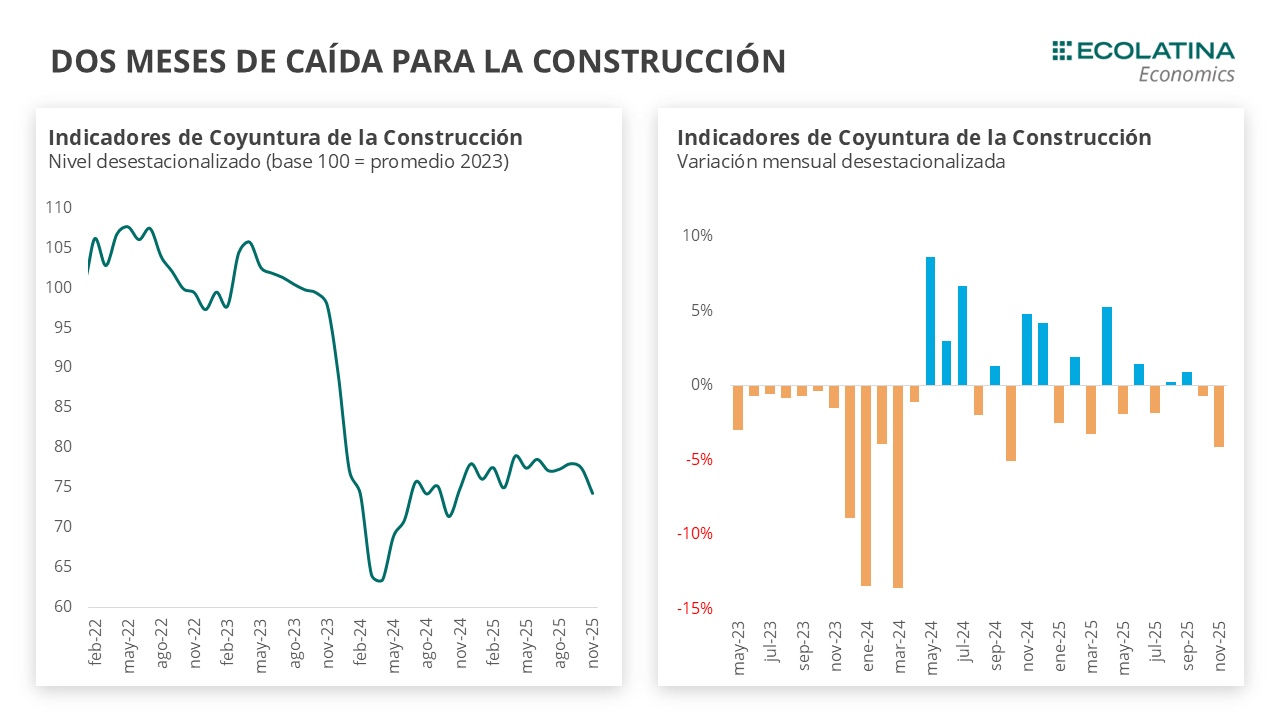

El Indicador Sintético de la Actividad de la Construcción (ISAC) cayó 4,1% en noviembre, tras haber retrocedido 0,7% en octubre. Con el desempeño de noviembre, se posicionó -4,7% i.a., y acumula una caída similar durante el año. Sin embargo, en el promedio del período está 6,6% por encima del mismo período del 2024, un año particularmente malo para la construcción.

Respecto a la industria, la producción de automóviles cayó 3,4% s.e. en diciembre, tras haber caído de 8,2% s.e. en noviembre, posicionándose 30,4% por debajo del mismo mes del 2024. Por último, el patentamiento de autos cayó 0,4%, siendo el quinto mes de bajas consecutivo. Por el lado de la construcción, los despachos de cemento presentaron un leve repunte de 0,9% s.e. en diciembre (-1,2% i.a.), tras haber caído 4,7% en noviembre.

La industria continúa en rojo

El Índice de Producción Industrial Manufacturero (IPI manufacturero) registró en noviembre una caída mensual desestacionalizada de 0,6%, acumulando tres meses consecutivos de bajas. En términos interanuales, la actividad industrial se contrajo 8,7%, mientras que en los primeros once meses de 2025 acumuló una caída de 5,5%. Con el dato de noviembre, la industria alcanzó un nuevo mínimo, ubicándose en el nivel más bajo desde la recuperación iniciada a mediados de 2024.

Pese al deterioro de los últimos tres meses, el promedio acumulado de 2025 aún se ubica 2,0% por encima del mismo período de 2024, un año atravesado por la recesión. Sin embargo, como señalamos en envíos previos, en el agregado se esconde una marcada heterogeneidad sectorial. El efecto silencioso de la apertura de importaciones y el enfriamiento de la demanda interna genera que algunas ramas industriales se encuentren peor que hace un año y que incluso, no hayan crecido en el acumulado. Este es el caso de las algunas industrias destinadas a consumo final e intermedio (Prendas de vestir, Neumáticos, Autopartes, Productos de metal, etc).

En particular, la industria textil continúa cayendo mes a mes: los Productos textiles retrocedieron 36,7% interanual y 6,4% en el acumulado. En la misma línea, los Productos de metal cayeron 18,6% interanual, afectados tanto por la mayor competencia externa como por la menor demanda local de insumos metálicos, utilizados principalmente en la industria automotriz y autopartista. A su vez, la industria automotriz profundizó su deterioro en noviembre, al caer 29,2% i.a. Según informó INDEC, hubo una baja en las exportaciones del 39,7% i.a., debido principalmente a la menor demanda por parte de Brasil (principal destino de exportación), donde los automóviles de origen chino tienen cada vez mayor incidencia.

En un contexto de menor demanda interna, el rubro de mayor peso en el IPI manufacturero, Alimentos y bebidas, también se vio afectado, con una caída de 7,8% i.a. Al interior, once de los trece rubros presentaron caídas. La producción de carne vacuna registró en noviembre una baja de 6,6% i.a. De acuerdo con las fuentes relevadas por INDEC, esto responde a una disminución de 6,8% en el volumen de carne bovina destinado al mercado interno, siendo el principal demandante de la producción nacional.

En contraste, se encuentran las industrias que crecen a paso firme como la Refinación del petróleo, coque y combustible nuclear, que se posicionó como la única variación interanual positiva del índice en noviembre (+6,3%).

Dos meses de caída para la construcción

El Indicador Sintético de la Actividad de la Construcción (ISAC) cayó 4,1% en noviembre, tras haber retrocedido 0,7% en octubre. Con el desempeño de noviembre, se posicionó -4,7% i.a., y acumula una caída similar durante el año. Sin embargo, en el promedio del período está 6,6% por encima del mismo período del 2024, un año particularmente malo para la construcción.

Si bien la construcción difícilmente vuelva a los niveles los niveles del 2023, el sector logró sostener los niveles tras el rebote del segundo semestre del año pasado, impulsado principalmente por el crédito y la obra privada. Sin embargo, el mal desempeño de la actividad en noviembre ubicó a la construcción casi 6% por debajo del máximo alcanzado en abril de este año.

En cuanto a los insumos para la construcción, diez dos de los doce insumos cayeron en la serie desestacionalizada. La principal incidencia negativa vino dada por Pintura (-7,5%), seguido de Ladrillos huecos (-6,2%). En contraste, Hormigón (+4,4%) y Artículos sanitarios (+2,6%) fueron las únicas subas.

Con relación a las expectativas para los próximos meses, entre las empresas que realizan principalmente obras privadas el 18,5% estima que disminuirá, mientras que 68,5% de prevé que el nivel de actividad del sector no cambiará durante los próximos tres meses. Sobre los principales obstáculos, los encuestados respondieron la caída en la actividad económica como primer motivo (28,3%), seguido de los altos costos de la construcción (21,7%). Por su parte, a la hora de identificar las políticas que incentivarían al sector, las empresas que realizan principalmente obras privadas señalan las políticas destinadas a las cargas fiscales (27,7%) y las destinadas a la estabilidad de los precios (22,4%).

Comentarios finales

La actividad económica comenzó el año en niveles máximos, para luego entrar en una meseta hasta dar señales más negativas que positivas. En esta tónica, los indicadores adelantados para diciembre fueron mixtos, y no se observaron fuertes variaciones.

Respecto a la industria, la producción de automóviles cayó 3,4% s.e. en diciembre, tras haber caído de 8,2% s.e. en noviembre, posicionándose 30,4% por debajo del mismo mes del 2024. Por último, el patentamiento de autos cayó 0,4%, siendo el quinto mes de bajas consecutivo. Por el lado de la construcción, los despachos de cemento presentaron un leve repunte de 0,9% s.e. en diciembre (-1,2% i.a.), tras haber caído 4,7% en noviembre.

De este modo, no se augura que la industria y la construcción tengan un buen cierre de año, ni que logren rebotar como los demás sectores de la economía. En términos generales, con mayor estabilidad en las tasas de interés, el crédito podría funcionar como actor más relevante que en los meses previos. Al mismo tiempo, la recuperación del poder adquisitivo sigue siendo limitada, por lo que difícilmente se consolide como un motor de crecimiento.