Balance fiscal 2025

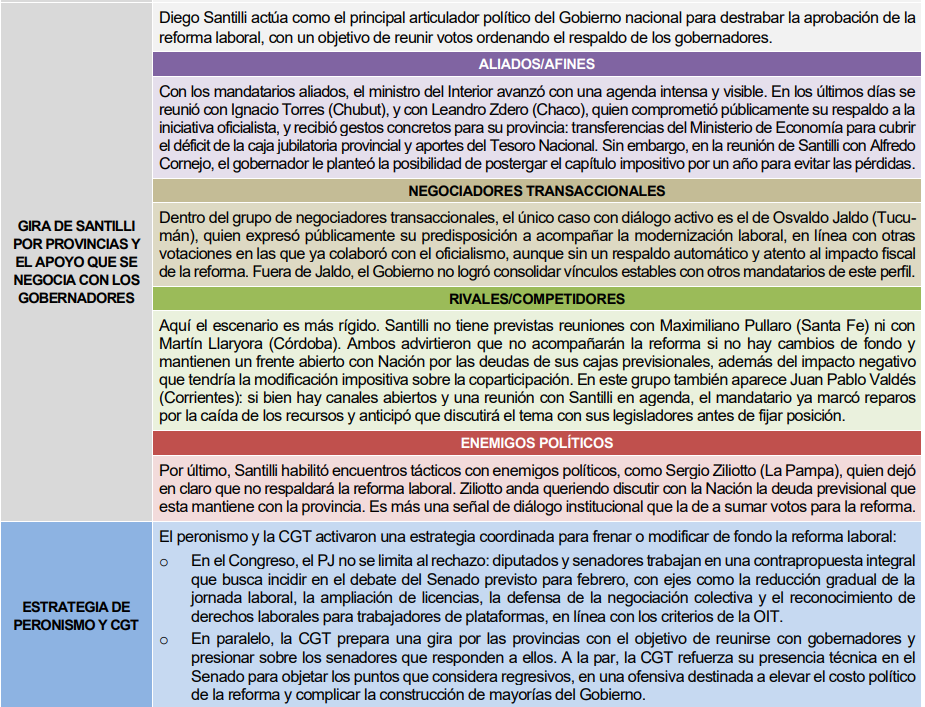

En el último mes del año, el Sector Público Nacional No Financiero registró un déficit primario de $2,8 billones y considerando un pago de intereses por $0,4 billones, un resultado financiero negativo de $3,3 billones. Se trató del primer resultado primario deficitario del año y superó en un 68% al déficit observado en diciembre de 2024. Este desempeño respondió a una combinación de factores: crecimiento de 1,7% i.a. real del gasto primario con la estacionalidad propia que caracteriza al último mes del año; e ingresos totales cayendo (7% i.a.) reflejando la desaceleración de la recaudación tributaria hacia el cierre de 2025.

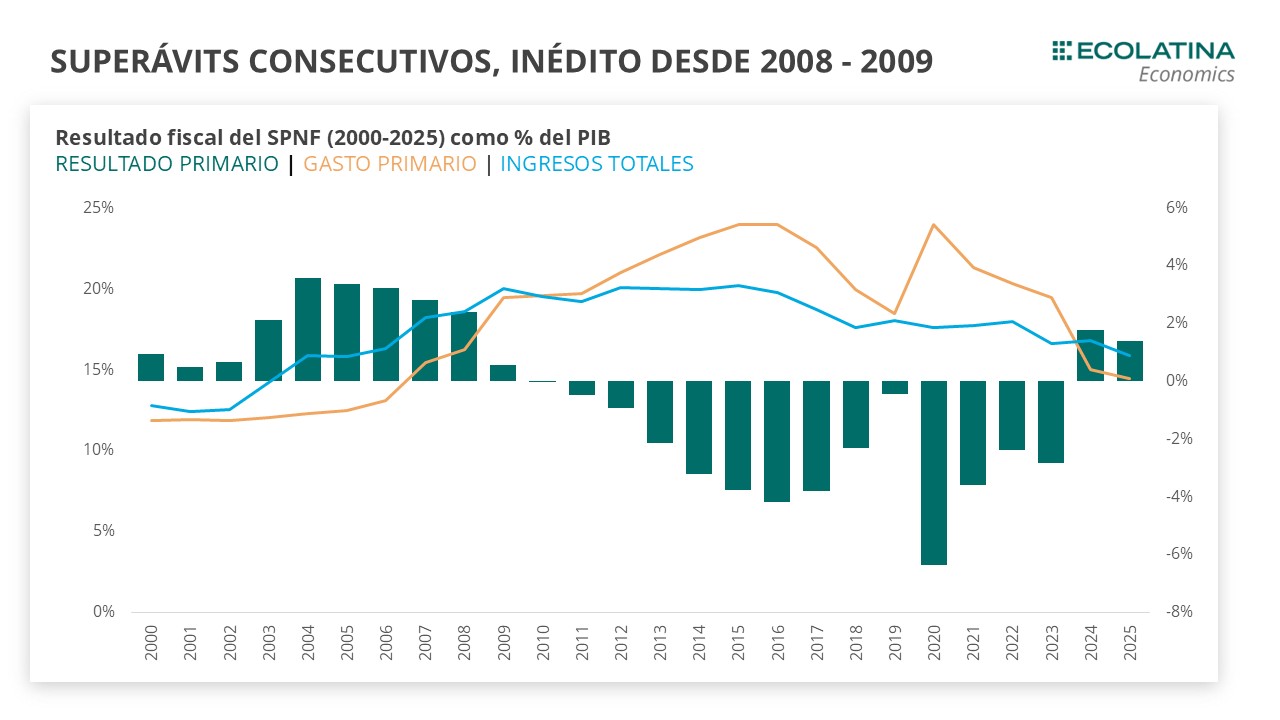

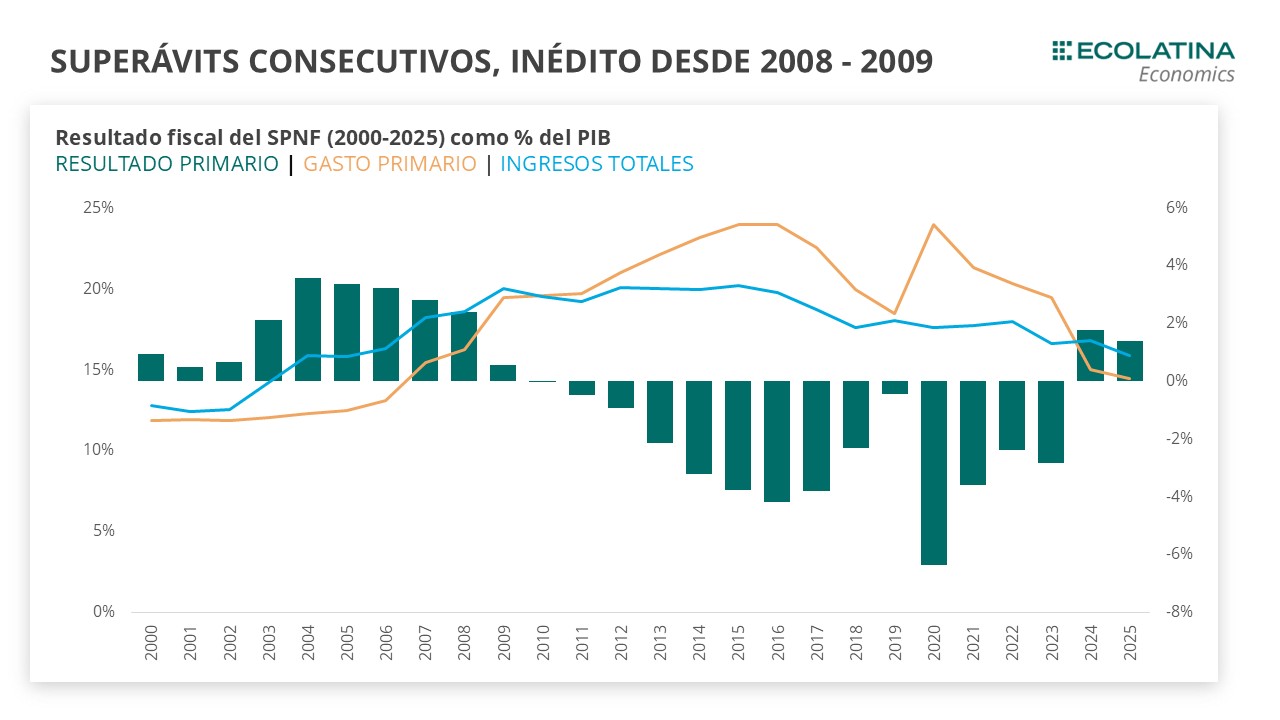

No obstante, el holgado colchón fiscal acumulado a lo largo del año otorgó margen suficiente al Gobierno para cerrar 2025 con un superávit fiscal primario significativo, de 1,4% del PIB (-0,4 p.p. respecto del año previo), mientras que el resultado financiero arrojó un superávit de 0,2% del PIB (0,1 p.p. por debajo del registro de 2024).

Desde una perspectiva histórica, la obtención de dos años consecutivos de superávit fiscal constituye un hecho inédito desde 2008–2009, siendo 2009 el último año con resultado positivo. A partir de entonces, la dinámica fiscal se caracterizó por una expansión del gasto primario por encima de los ingresos, dando lugar a un prolongado ciclo de déficits persistentes, cuyo punto de inflexión se alcanzó recién en 2024.

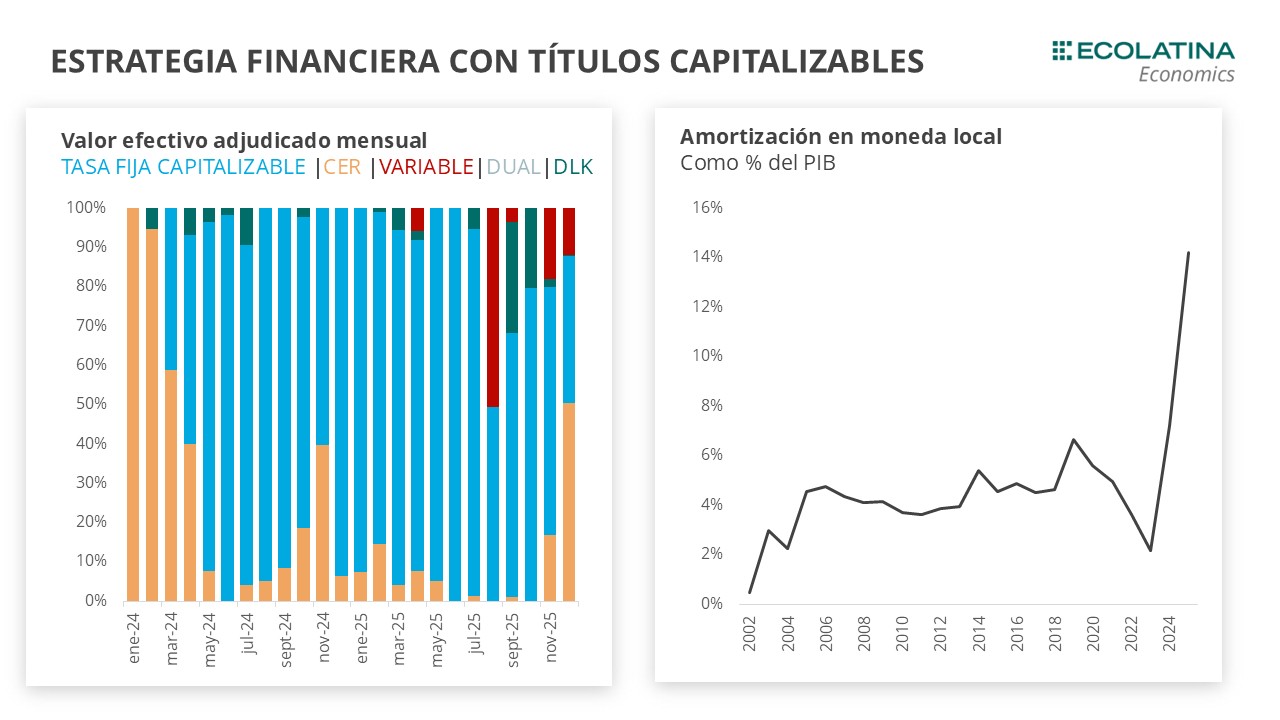

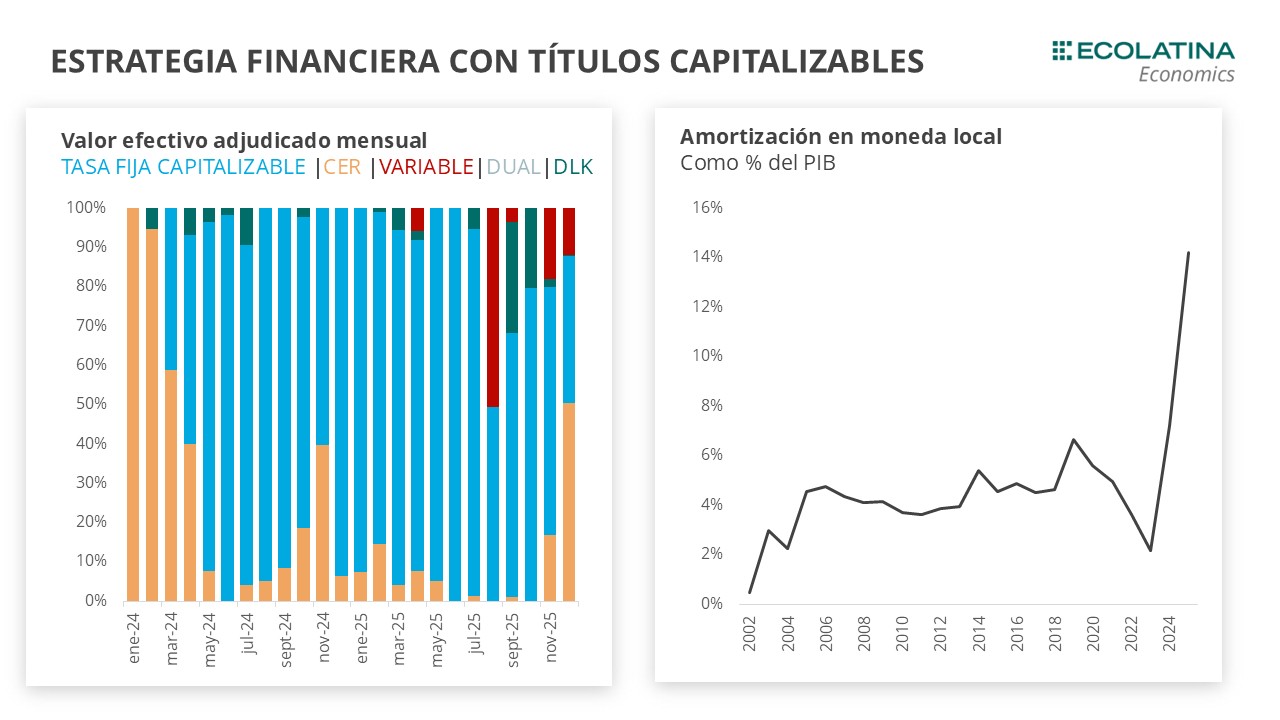

En este marco, resulta relevante considerar la estrategia financiera adoptada por el Gobierno desde mediados de 2024 y profundizada en 2025, basada en la emisión de instrumentos capitalizables (Lecaps y Boncaps). Este esquema permitió contener el pago de intereses explícitos y mejorar el resultado financiero observado, aunque con efectos no neutros sobre los flujos por debajo de la línea, donde las amortizaciones en moneda local alcanzaron máximos históricos en relación con el PIB.

Si se imputa el componente de capitalización -contablemente registrado como amortización- como intereses devengados, el pago de intereses de 2025 ascendería a 3,9% del PIB, transformando el superávit financiero en un déficit cercano a 3,7% del PIB. No obstante, este ejercicio representa un escenario extremo, ya que no contempla el efecto de licuación implícito en este tipo de instrumentos, es decir, de haberse optado por emisiones plenamente indexadas, dicho efecto habría sido menor. En este sentido, el resultado financiero real de 2025 se ubicaría en un punto intermedio entre el superávit observado y el déficit implícito que surge de imputar íntegramente la capitalización como intereses.

Las cuentas públicas en detalle

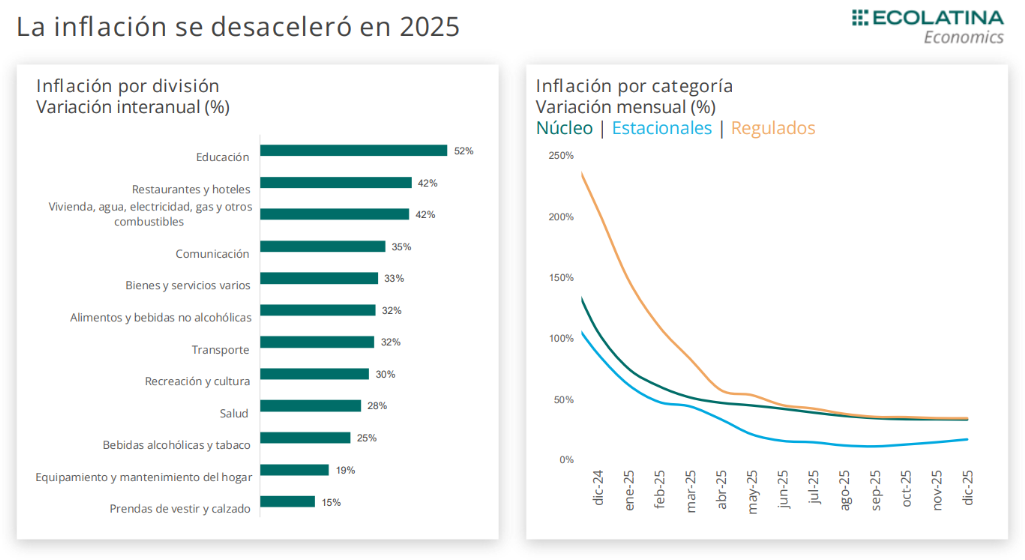

Por el lado de los recursos, los ingresos totales del SPN cayeron 2,6% i.a. en términos reales y se ubicaron en 15,9% del PIB, lo que implicó una baja de 0,9 p.p. respecto del año previo y marcó el nivel más bajo desde 2005. Este desempeño respondió, en gran medida, a una elevada base de comparación interanual -dado que en 2024 se encontraban vigentes el Impuesto PAIS y otros ingresos extraordinarios asociados al blanqueo, además de recursos excepcionales provenientes de Ganancias y Bienes Personales-, así como al deterioro de los ingresos tributarios, que si bien exhibieron un comportamiento favorable en la primera parte del año, traccionados por la recuperación de la actividad económica y un mayor aporte del sector externo, perdieron dinamismo hacia el cierre como resultado del enfriamiento de la actividad y de las reducciones arancelarias.

De este modo, los ingresos tributarios cerraron el año con una contracción real interanual de 2,5%. Al interior, el IVA neto exhibió una evolución prácticamente estable respecto del año previo (+0,9% i.a. real), mientras que las contribuciones a la Seguridad Social crecieron 13,8% i.a. real, impulsadas por la mejora en la remuneración bruta promedio, consolidándose como uno de los pocos componentes con un desempeño claramente positivo a lo largo del año.

En contraste, el impuesto a las Ganancias presentó una contracción real interanual de 6,8%, en gran medida explicada por la elevada base de comparación de 2024, asociada a la devaluación de diciembre de 2023. Una dinámica similar se observó en Bienes Personales, cuya recaudación se redujo 34,2% i.a. real, afectada tanto por la elevada base de comparación del año previo -cuando se registraron ingresos extraordinarios en septiembre- como por la reducción de alícuotas.

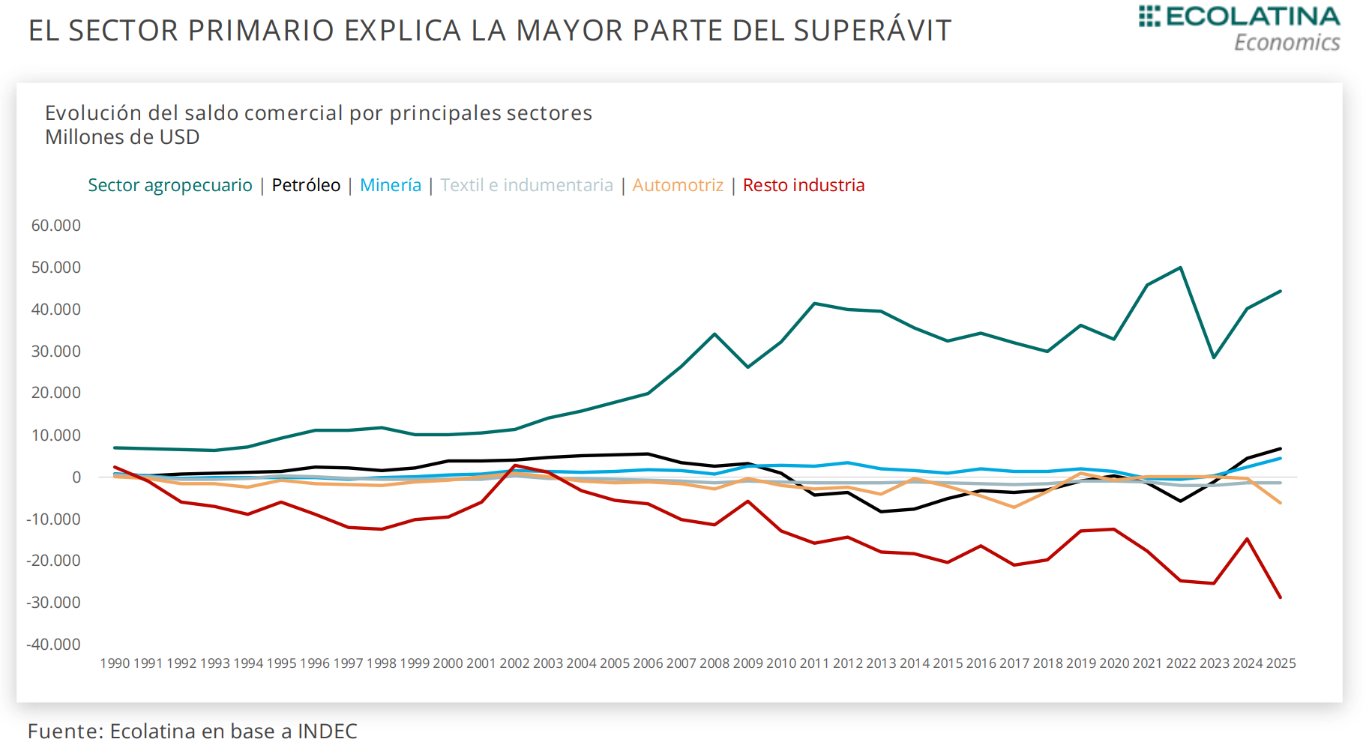

En lo que respecta al comercio exterior, su aporte a la recaudación fue de mayor a menor a lo largo del año. Esta dinámica respondió, en buena medida, al adelanto de liquidaciones observado durante la primera mitad del período, ante la expectativa de que la reducción de alícuotas fuera transitoria, un efecto que se fue agotando una vez que dichas rebajas se tornaron permanentes. En este marco los Derechos de Exportación registraron una contracción de 15,7% interanual real, mientras que los Derechos de Importación crecieron 22,6% interanual real, en un contexto de apreciación cambiaria y elevados volúmenes de importación.

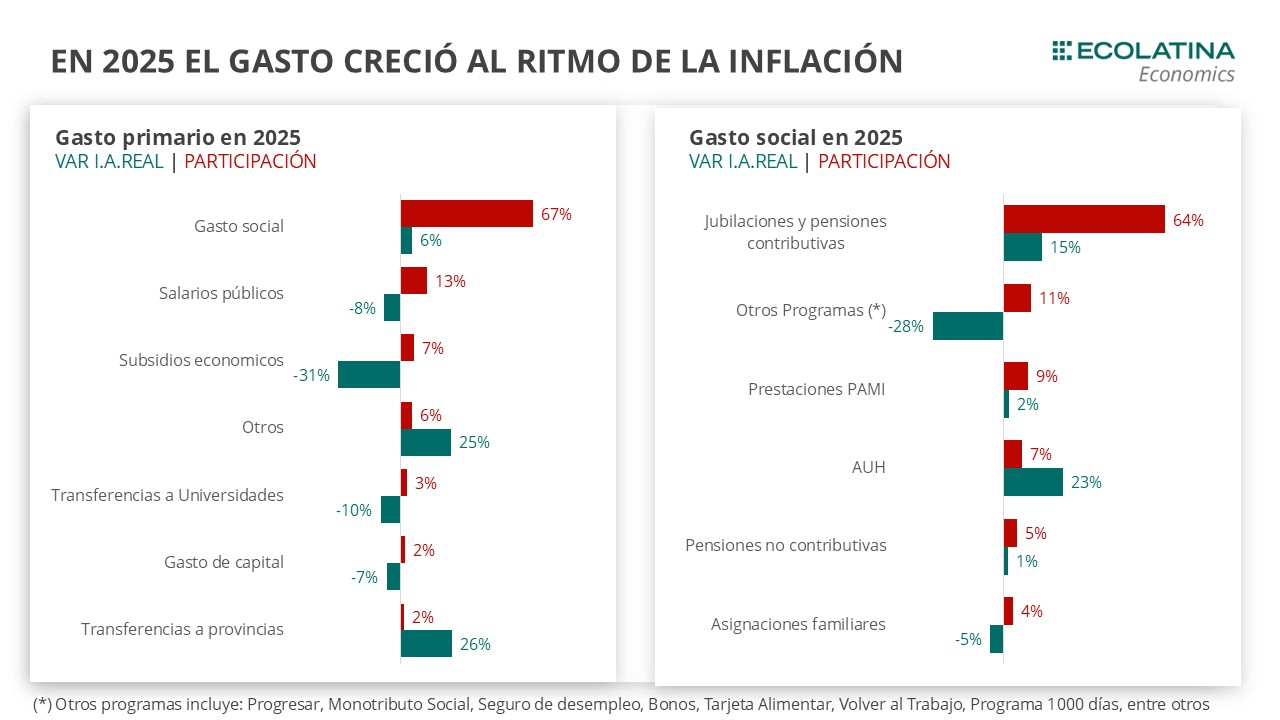

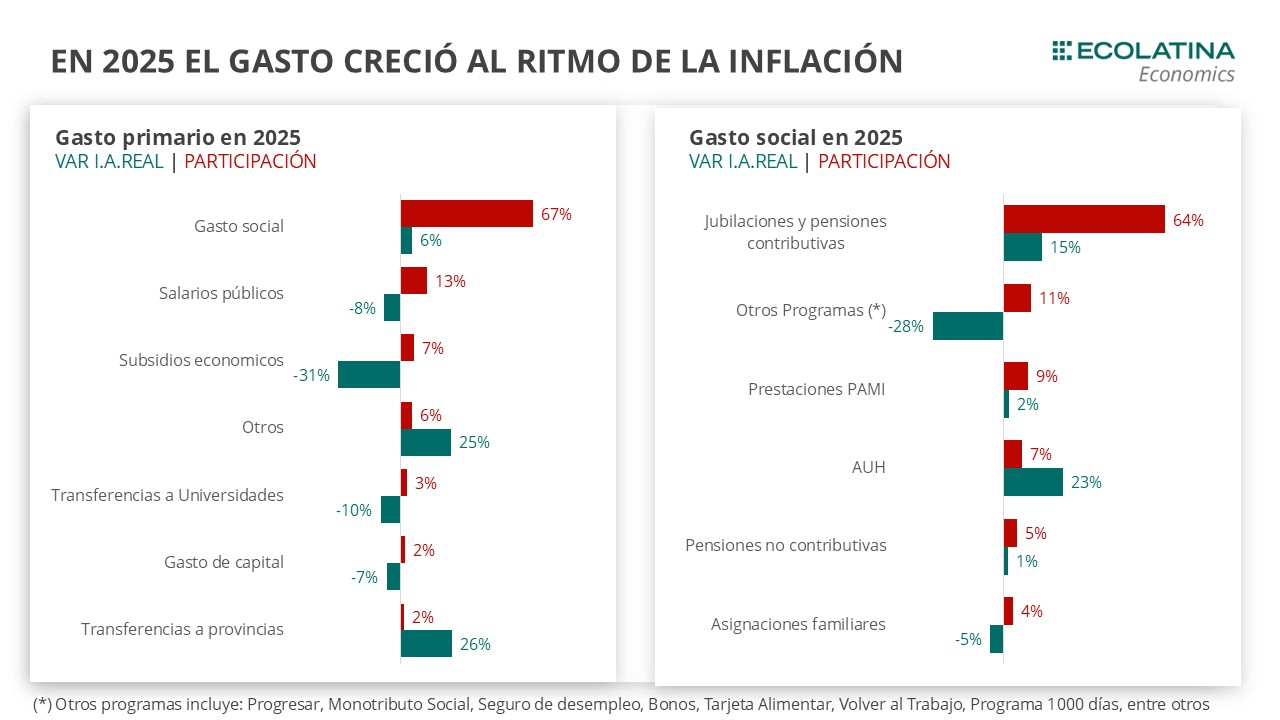

Por el lado del gasto, el gasto primario representó en 2025 el 14,5% del PIB, uno de los niveles más bajos de las últimas dos décadas, luego de haber llegado a 19,1% del PIB en 2023. Con un nivel de gasto ya significativamente comprimido, el margen para profundizar el ajuste fue más acotado en 2025, por lo que mostró una variación prácticamente neutra, con un crecimiento de apenas 0,4% interanual.

De este modo en 2025 se registró un cambio en la composición de las variables de ajuste del gasto. El gasto social evidenció un crecimiento real de 6% i.a., explicado fundamentalmente por la aplicación de la nueva fórmula de movilidad, que indexa las prestaciones a la inflación del mes previo y establece un piso efectivo a su licuación real.

En detalle, las jubilaciones y pensiones contributivas -que concentran el 64% del gasto social- registraron un crecimiento real de 15% i.a., pero también se destacó la Asignación Universal por Hijo (AUH) (+23,2% i.a. real, cerca de 70% por encima de los niveles de 2023 y alcanzando un máximo histórico en términos reales). En contraste, las asignaciones familiares y el resto de los programas sociales -incluyendo Tarjeta Alimentar, Volver al Trabajo, el Programa 1000 Días y los bonos de suma fija a jubilados y pensionados- evidenciaron una caída de casi 30% i.a.

Por fuera del gasto social, el ajuste continuó concentrándose en los Subsidios Económicos, que se redujeron 31% i.a. real. Al interior del rubro, el recorte fue más marcado en Energía (−38% i.a.), mientras que Transporte mostró una caída más moderada (−7% i.a.).

El Gasto de Capital volvió a ubicarse en niveles históricamente bajos: representó apenas 0,4% del PIB en 2025, sin cambios respecto de 2024 y muy por debajo de los valores observados en la década pasada, cuando llegó a alcanzar 2,7% del PIB. En términos reales, la partida se contrajo 6,8% i.a.

Por último, las Transferencias a Provincias crecieron 25% i.a. real, aunque permanecen casi 60% por debajo de los niveles de 2023, mientras que los Gastos en Funcionamiento continuaron ajustándose. En particular, los Salarios públicos se redujeron 7% i.a. real y se mantienen 27% por debajo de 2023.

Lineamientos de cara a 2026

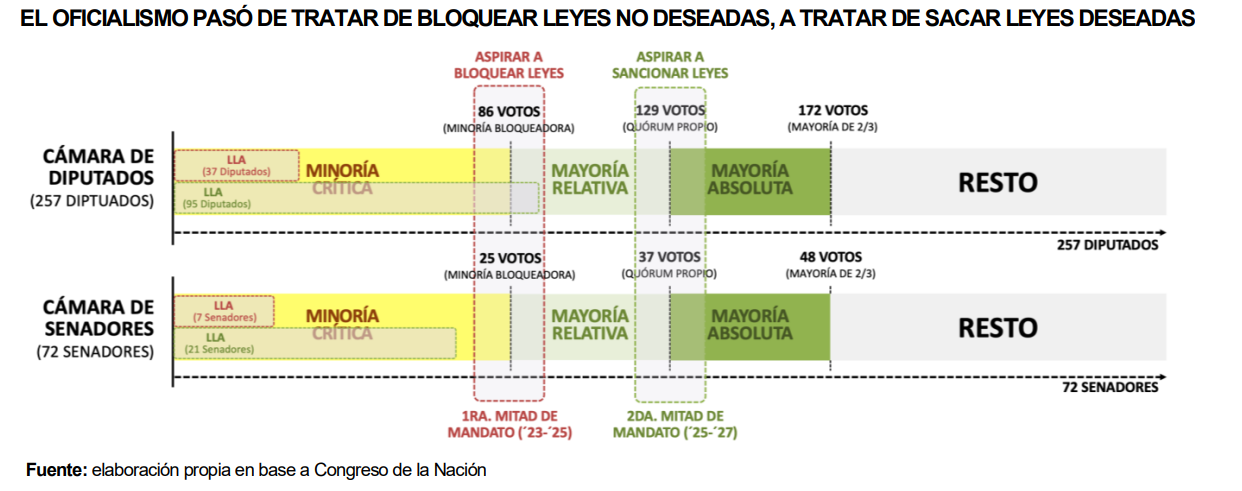

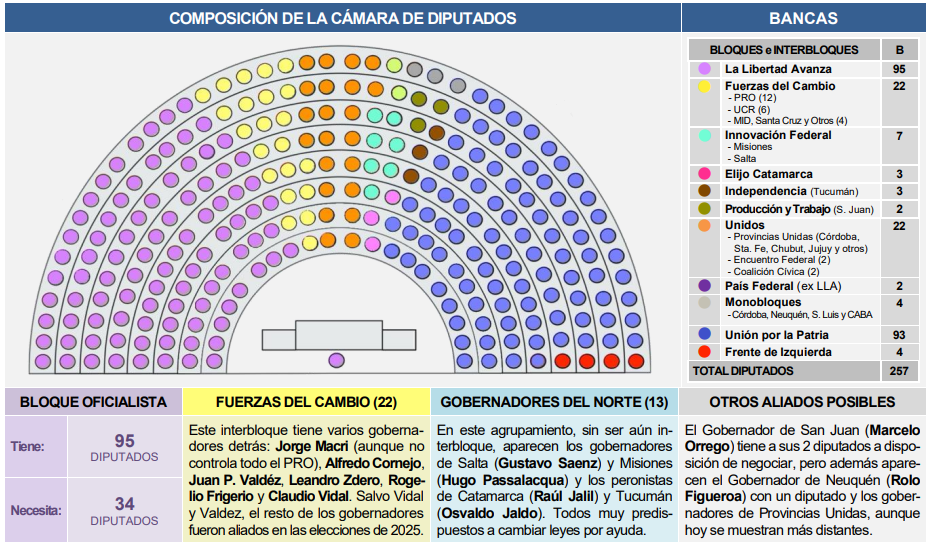

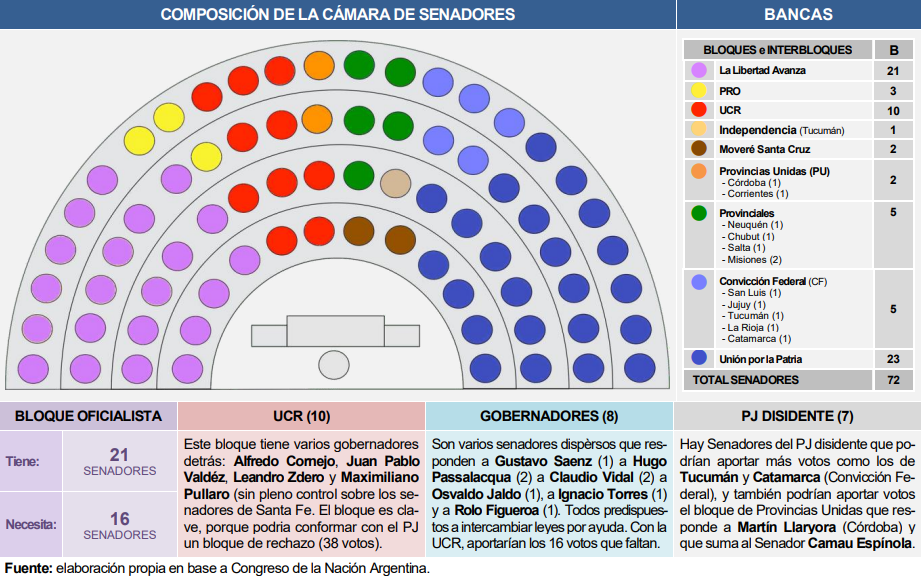

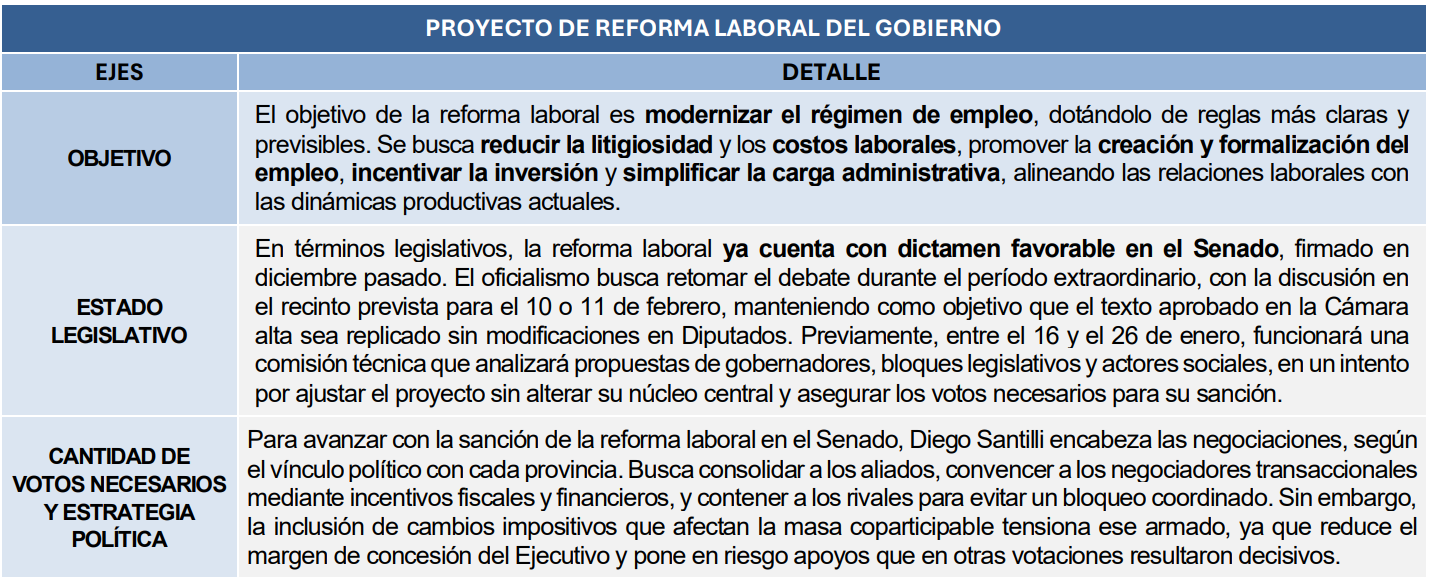

Con el Presupuesto 2026 aprobado, el Gobierno enfrenta un escenario con dos elementos centrales. Por un lado, cuenta con una hoja de ruta formal, que fija como ancla del programa fiscal un superávit primario del orden del 1,5% del PIB. Pero, sobre todo, dispone de un mayor respaldo político, que le otorga margen para avanzar en una agenda legislativa de mayor envergadura, que incluye desde una reforma laboral -actualmente en tratamiento en el Congreso- hasta una eventual reforma tributaria.

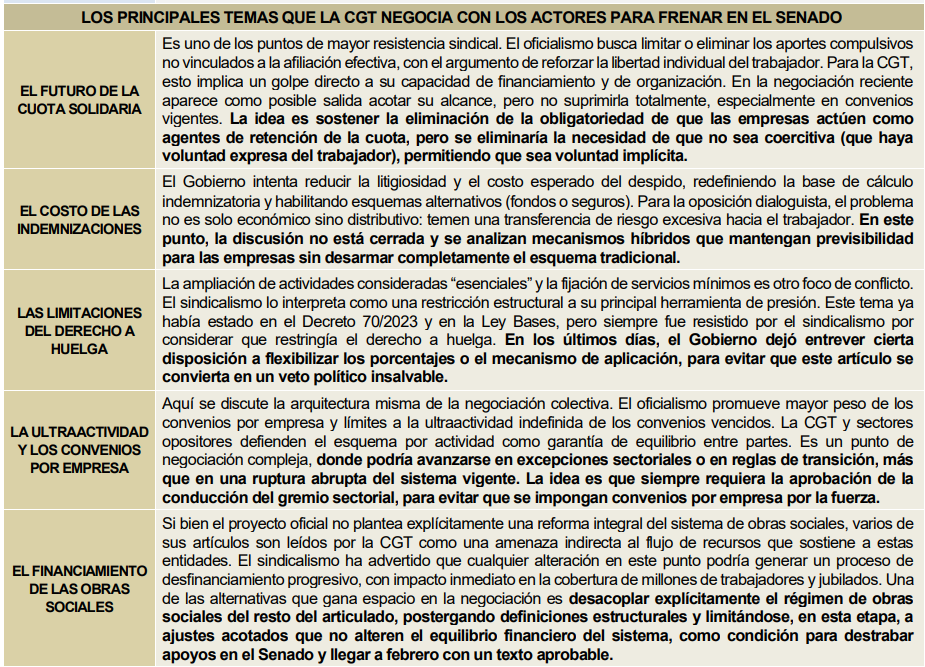

En materia de ingresos, las medidas adoptadas recientemente -como la reducción de alícuotas de los derechos de exportación- anticipan un menor aporte del comercio exterior como fuente de recaudación en 2026, aunque podría verse compensado por un incremento en los ingresos fiscales vía importaciones. En este contexto, el sostenimiento de los ingresos recaerá principalmente en el desempeño de la actividad económica y del consumo, para que impulsen una recaudación que parte de niveles históricamente bajos y que, por lo tanto, aún presenta margen de recuperación. En contraste, la iniciativa de reforma laboral mencionada introduce riesgos a la baja para los ingresos en el corto plazo (un potencial desfinanciamiento de la seguridad social) y tensiones adicionales en el esquema de coparticipación, dado que contempla reducciones en el impuesto a las Ganancias y en impuestos internos. Si bien en el mediano plazo podrían emerger efectos positivos asociados a una mayor formalización del mercado laboral, es poco probable que esto se materialice en el corto plazo.

Del lado del gasto, el margen de maniobra sigue siendo acotado, en un contexto en el que una porción significativa de las erogaciones -cerca de 70%- se encuentra indexada por inflación. En este escenario, se espera que el Gobierno profundice los recortes en subsidios económicos bajo el nuevo esquema tarifario que tendrán impacto sobre el ingreso disponible de los hogares y la inflación, por lo que a su vez podría limitar la velocidad de la recuperación de la economía. En cuanto al gasto de capital, existe margen para una recomposición gradual ya que se encuentra en mínimos históricos, pero esto dependerá de la priorización que adopte el Ejecutivo.

Otra cuestión relevante es el programa financiero. El perfil de vencimientos para 2026 resulta exigente y obligará al Gobierno a sostener elevados niveles de rollover, lo que podría implicar la convalidación de tasas de interés altas aún en un contexto de inflación en descenso, dadas las restricciones de liquidez del sistema vinculadas a la compra de divisas y al esquema de encajes. En este marco, será clave monitorear la estrategia financiera que adopte el Gobierno, dado que la utilización de instrumentos capitalizables, que permiten mejorar el resultado financiero observado al desplazar intereses por debajo de la línea, tiene un impacto directo sobre el perfil de vencimientos de la deuda y puede introducir ruidos en su sostenibilidad.

Con todo, no parece arriesgado afirmar que el resultado primario continuará siendo superavitario en 2026, en magnitudes similares a las observadas en los últimos dos años.