¿Cómo le fue al fisco en junio?

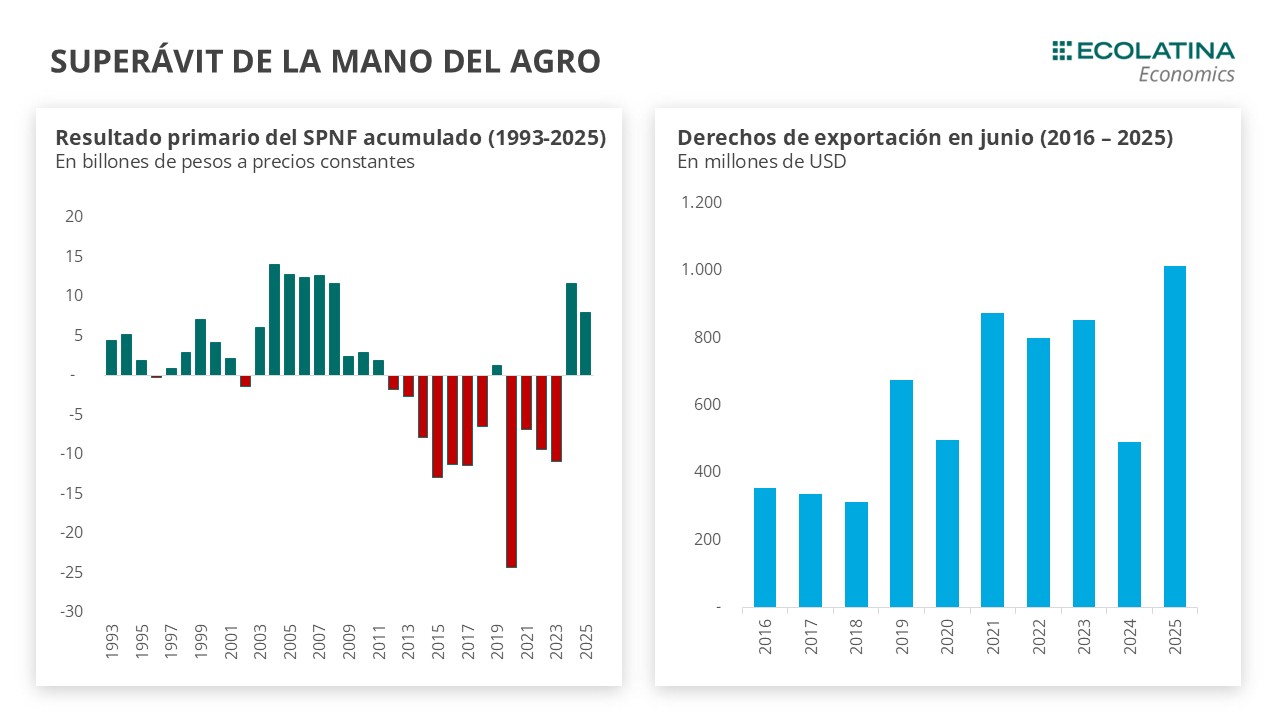

El Sector Público Nacional No Financiero (SPNF) cerró junio con un superávit primario de $0,79 billones. Al sumar intereses por $0,24 billones, el superávit financiero alcanzó los $0,55 billones. En esta ocasión, tanto los ingresos totales, impulsados por un buen desempeño del agro, como los gastos primarios, marcados por la estacionalidad del mes, crecieron por encima de la inflación en la comparación interanual con una suba de 1,6% y 0,6% respecto a junio de 2024.

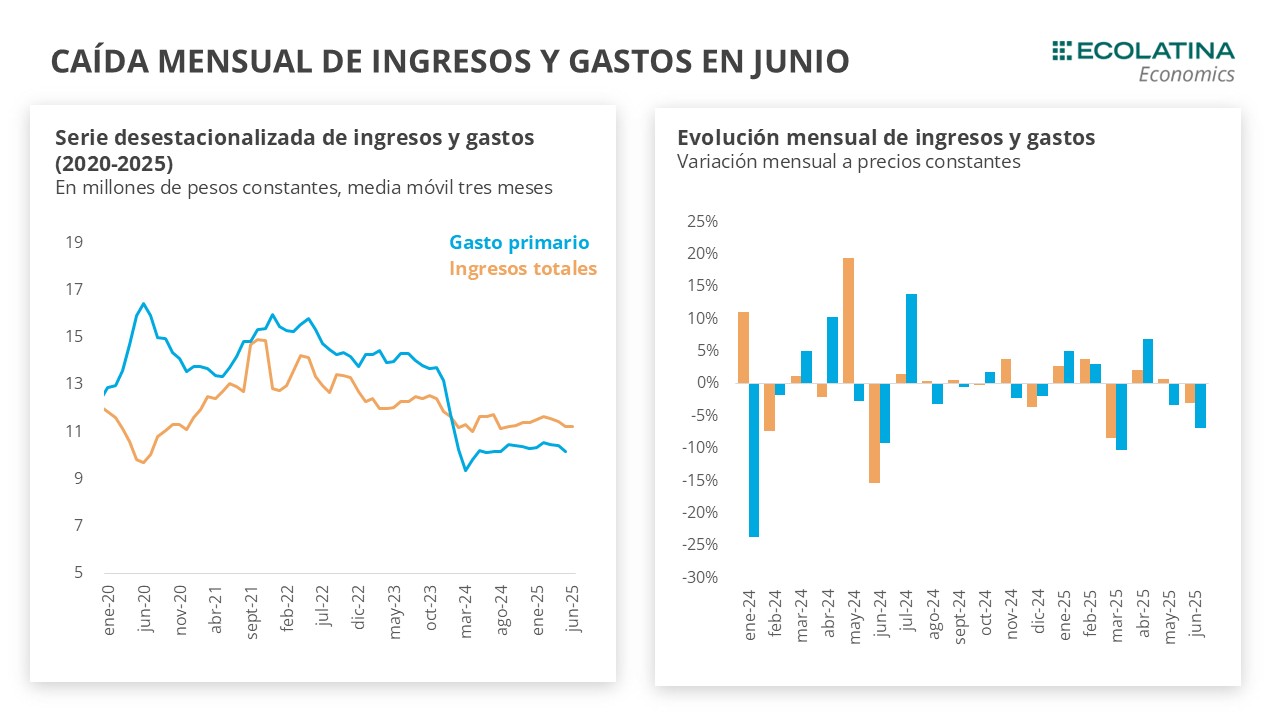

A diferencia de los meses anteriores, que venían marcados por una trayectoria mensual ascendente de los ingresos y gastos, en junio, ambas partidas cayeron 3% y 7% respecto a mayo en la serie desestacionalizada. Al interior de los ingresos, el único componente con un crecimiento mensual notable fue el comercio exterior. Tal como había anticipado el dato de la Recaudación, el agro aceleró el ritmo de liquidación en el último mes de vigencia de la reducción arancelaria (que se mantiene solo para trigo y cebada hasta marzo de 2026). Por el lado del gasto, todas las partidas registraron un retroceso mensual.

De ese modo, el SPN acumula en el primer semestre un superávit primario equivalente al 0,9% del PIB y un superávit financiero del 0,4%, con una dinámica heterogénea entre ingresos y gastos. En concreto, los ingresos totales registraron una contracción real del 1,6% interanual, afectada por la eliminación del impuesto PAIS y una performance menos favorable del impuesto a las Ganancias y de los Derechos de Exportación. En contraste, el gasto primario creció por encima de la inflación, con un aumento real cercano al 5% interanual. Esta expansión se explica principalmente por una mejora en las prestaciones sociales y en las transferencias a provincias. Mientras que los subsidios económicos, la inversión pública y otros gastos operativos profundizaron su ajuste.

Un vistazo al interior de las cuentas públicas

En junio, el crecimiento real de los ingresos totales fue sostenido principalmente por el Comercio Exterior, Bienes Personales, y otros vinculados a la actividad.

En detalle, tanto los Derechos de Exportación como los Derechos de Importación crecieron de forma significativa en términos reales, con subas interanuales de 93,5% y 72,6%, respectivamente. Sin embargo, estas variaciones deben leerse teniendo presente la baja de comparación de junio pasado ya que, gran parte del aporte del comercio exterior se concentró en mayo -y que por lo tanto afectó a la comparación interanual de mayo-. Más allá de esa distorsión, los derechos de exportación marcaron un récord en junio, incluso por encima del nivel de mayo de este año, por los incentivos a liquidar ante la perspectiva de aumento de alícuota (que se efectivizó en julio). En concreto, se liquidaron USD 3.700 millones en el mes, lo que representa un crecimiento real del 75% interanual. En contraste, en mayo 2024 el volumen liquidado -a valores constantes- fue de USD 2.400 millones.

En sintonía, el impuesto a los Bienes Personales evidenció un notable incremento interanual (160% real) pero esta magnitud también se encuentra condicionada por la base de comparación producto de la postergación de los vencimientos de personas humanas para agosto y septiembre de 2024.

Mirando el resto de los recursos tributarios: Ganancias y el Impuesto a los Débitos y Créditos se mantuvieron en terreno negativo, cayendo 29% y 13%, respectivamente, mientras los ingresos por Seguridad Social avanzaron 12,9% interanual y el IVA, que en mayo había alcanzado su mínimo valor desde mayo del 2021, creció 7,6% i.a., impulsado tanto por el consumo interno como por el IVA aduanero.

Por el lado de las erogaciones, este mes se observó una reversión en la tendencia mensual alcista que venía acumulando el gasto primario, tras caer casi 7% respecto a mayo en la serie sin estacionalidad.

Como ya mencionamos, el gasto primario registró en junio una suba de 0,6% i.a. consistente con un incremento de 1,6% i.a. del Gasto corriente y un retroceso de casi 30% real para el Gasto de Capital que acumula quince meses de caídas. Recordemos que para acumulado del primer semestre, el peso de esta partida en términos del producto promediaba en años anteriores el 0,6%, mientras que en la primera mitad de 2024 y en lo que va de 2025 este ratio se redujo a 0,1% del PIB.

Dentro del gasto primario, las Prestaciones Sociales continuaron en ascenso y acumulan siete meses de crecimiento real. Desglosando, las Jubilaciones y Pensiones (incluyendo las Pensiones No Contributivas) que explicaron en junio más del 70% del gasto social, le ganaron 5,8% a la inflación en la comparación interanual. En la misma línea, la AUH se mantuvo al alza (+13,6% i.a. real). Por el contrario, el ítem Otros Programas profundizó su recorte y tocó el mínimo valor desde febrero del 2020.

En tanto, los Subsidios Económicos que en mayo habían alcanzado su valor más alto del año en términos reales influenciado por la estacionalidad, cayeron en junio 28% i.a. pese a estar influido por un nivel de referencia bajo.

En la misma línea, al interior de los Gastos de Funcionamiento, los Salarios públicos, que explican el 80% de este rubro, se mantuvieron por debajo de la inflación (-7,5% i.a.). La performance de esta partida no sorprende si tenemos en cuenta que los salarios públicos relevados por UPCN vienen creciendo a un ritmo de 1% mensual, bien por debajo de la inflación, incluso teniendo en cuenta la desaceleración.

Por último, a pesar de haber más que duplicado su valor respecto a 2024, las Transferencias a Provincias representan hoy la mitad de lo que históricamente representaban. Esto se debe principalmente a una medida cautelar de la Corte Suprema que establece en 2,95% el índice de Coparticipación de CABA.

Perspectivas

Con los logros fiscales obtenidos, no caben dudas sobre el compromiso fiscal asumido por el Gobierno Nacional. No obstante, de cara a la segunda parte del año surgen múltiples interrogantes que la administración deberá despejar si pretende alcanzar su ambiciosa meta fiscal (superávit primario de 1,6% del PIB).

En las últimas semanas, la oposición logró aprobar en el Senado -con más de dos tercios- una Ley que contempla: un aumento del 7,2% para las jubilaciones y pensiones, un bono de $110.000 indexado y reincorpora la moratoria previsional. Paralelamente, también se aprobó la Ley de Emergencia en discapacidad.

Sumado a ello, los gobernadores impulsaron un proyecto -que tuvo media sanción en el Senado- en la búsqueda por resguardar las finanzas provinciales. La iniciativa propone, por un lado, una distribución automática a las Provincias del Fondo de Aportes del Tesoro Nacional (ATN) de acuerdo con la Ley de Coparticipación, evitando así su asignación discrecional. Por otro lado, cambia el esquema de distribución de la recaudación del impuesto a los combustibles. En detalle, el actual reparto le otorga un 10,4% a las provincias, otro 10,4% al Tesoro Nacional, y el resto a Seguridad Social, Transporte y Fideicomisos de Infraestructura. El proyecto propone que esos fondos correspondientes a dichos fideicomisos (equivalentes al 58,36% del impuesto) se redirijan directamente a las provincias.

El impacto fiscal combinado de estas iniciativas se estima en un 0,7% del PIB para 2025 y en un 1,5% para 2026. Frente a este escenario, el Poder Ejecutivo anticipó su intención de vetar o judicializar cualquier proyecto que ponga en riesgo las cuentas públicas. No obstante, si las iniciativas avanzan por insistencia legislativa y el Gobierno decide sostener su meta fiscal, el ajuste deberá recaer en una mejora de los ingresos, ya que el margen para seguir reduciendo el gasto es cada vez más limitado.

En este contexto, la reimplantación desde julio de alícuotas más altas para las exportaciones de soja, maíz y sus derivados podría contribuir a fortalecer los recursos en los próximos meses. No obstante, las liquidaciones récord observadas recientemente obedecen, en parte, a un adelantamiento de operaciones por parte de los exportadores que aprovecharon los beneficios fiscales por lo que se espera que compriman las cantidades de cara a los meses venideros.

En paralelo, la estrategia financiera del Gobierno sigue teniendo un rol clave en la discusión sobre el superávit financiero. Como se ha señalado en análisis anteriores, la emisión de títulos que capitalizan sus intereses forma parte de una práctica deliberada que permite “ocultar” el costo del financiamiento por debajo de la línea, favoreciendo así la presentación de mejores resultados fiscales.

De hecho, el resultado financiero acumulado de 0,5% del PIB se convertiría en un déficit de 1,6% si los intereses capitalizados se contabilizaran como intereses pagados, dado que el costo de estos títulos registrados debajo de la línea como amortización representó el 1,9% del PIB en la primera parte del año.

Habrá que seguir de cerca la evolución del stock de la deuda capitalizable ya que esta práctica se profundizó en las últimas jornadas con el desarme de las LEFIs y la licitación fuera del calendario que esconde el costo financiero debajo de la línea. En detalle, en una primera instancia estos títulos fueron absorbidos por el BCRA y canjeados por instrumentos de deuda del Tesoro capitalizables. Parte de esa operación se transformó en liquidez y Finanzas tuvo que salir con una licitación extra para absorber pesos ($ 5 billones de valor efectivo) con un menú compuesto de títulos que capitalizan los intereses, a muy corto plazo y con tasas elevadas.

Sin más, con la mirada puesta en julio, la historia reciente sugiere que podríamos enfrentar el primer déficit financiero del año, impulsado por el peso de los pagos de intereses de los bonos soberanos. No obstante, ciertos indicadores invitan a no anticipar un escenario del todo negativo: una actividad económica en recuperación, un consumo que muestra señales de repunte y un agro que aún sostiene un buen ritmo podrían inclinar la balanza y dejar espacio para una nueva sorpresa fiscal.