En noviembre, el saldo comercial exhibió un déficit por noveno mes consecutivo, acumulando en el año un rojo récord (- USD 8.000 M). Los volúmenes exportados -impactados por la sequía- registraron una nueva caída, mientras que las cantidades importadas retrocedieron luego de un trimestre al alza, mostrando en el año una importante resiliencia.

Las nuevas medidas del BCRA buscan normalizar el acceso de los importadores al mercado cambiario y eliminar trabas burocráticas y administrativas, aunque mediante un cronograma de pagos para la deuda comercial acumulada y plazos de pago diferenciados por sector para los nuevos flujos, partiendo de reservas internacionales en mínimos históricos y la necesidad de administrar las divisas durante estos meses de baja estacionalidad de exportaciones.

De cara a 2024, esperamos un robustecimiento del saldo comercial producto del repunte del agro, la reversión del déficit energético y la abrupta caída en la actividad e importaciones que implica el plan de ajuste fiscal y devaluación instrumentado por el gobierno hasta el momento.

En noviembre, el saldo comercial exhibió un nuevo déficit (-USD 615 M) por noveno mes al hilo, acumulando en 2023 un rojo comercial de USD 8.000 M, contrastado con un superávit de USD 5.800 M en el mismo lapso de 2022 (una notable diferencia de USD 13.800 M).

Afectadas principalmente por la sequía, y con precios cayendo, las exportaciones se desplomaron nuevamente. Sumaron tan sólo USD 4.872 M (-32% i.a.), con volúmenes registrando una abrupta caída (-22% i.a.), al tiempo que los precios promedio, lejos de compensar, continúan disminuyendo (-12% i.a.). Los rubros que encabezan las desmejoras son los asociados a la agroindustria: Productos Primarios y Manufacturas de Origen Agropecuario.

Los volúmenes importados descendieron luego de un trimestre al alza, manteniéndose a flote en el año. Las compras externas alcanzaron los USD 5.487 M (-5% i.a.), con cantidades cayendo (-3% i.a.) por primera vez luego de tres meses, en tanto los precios registraron otra baja (-2% i.a.).

En el año, los volúmenes importados caen sólo 3%, dando cuenta del rol crucial que cumplió el notable aumento del crédito comercial. De hecho, el volumen de las compras externas de la mayoría de los usos vinculados a la producción se encuentra por encima del año previo, a excepción de Bienes de Capital (-9% i.a.).

Los términos de intercambio (TDI, relación entre precios de exportación e importación) no cortan su tendencia a la baja. Como consecuencia, el déficit comercial para los primeros once meses fue cerca de USD 1.800 M mayor en 2023 de lo que hubiera sido bajo los precios internacionales de 2022. No obstante, los TDI se ubican 10% por encima del promedio histórico (2004-22).

Nuevas medidas para administrar la herencia

El Gobierno inició su mandato partiendo de un frente externo atravesando una delicada situación, con un tipo de cambio real inconsistentemente apreciado cerca del 30% respecto a 2019, reservas internacionales netas en mínimos históricos y un crecimiento exponencial de la deuda comercial con importadores, con un stock que más que duplica el nivel de crédito normal. Este contexto tornaba necesario administrar la escasez y encuadrar los diferentes plazos entre los nuevos flujos y los stocks adeudados (deuda comercial, dividendos, pagos a tenedores de deuda en USD, etc.)

En este marco, la administración entrante tomó una serie de decisiones que apuntan, en lo inmediato, a (1) Recrear incentivos a las exportaciones y desalentar importaciones, buscando una mejora de la balanza comercial que sea motor de la recuperación de las reservas internacionales; (2) Brindar previsibilidad sobre la normalización del flujo de nuevas importaciones y el repago del elevado stock de deuda comercial acumulada bajo la necesidad de administrar las divisas durante estos meses de baja estacionalidad de exportaciones hasta el ingreso de las divisas de la cosecha gruesa (segundo trimestre 2024).

Respecto a (1), lo siguiente: (a) Elevó el tipo de cambio oficial en el orden del 120%, llevándolo en moneda constante a un nivel que se acerca al de la salida de la Convertibilidad; (b) Le permite a los exportadores liquidar el 20% de las divisas al dólar CCL; (c) Elevó el Impuesto País a las importaciones del 7,5% al 17,5% (bienes y fletes), manteniendo sin cambios (25%) para el resto de los servicios, lo que implica una mayor corrección cambiaria que para las exportaciones, quedando así el “dólar importador” ($940/$1000) por encima del “dólar exportador” ($850, menos retenciones[1]), cuando previamente ocurría lo contrario; (d) Se busca mantener una tasa de interés positiva en USD: que la tasa en pesos sea mayor al crawling peg del dólar oficial.

Respecto a (2), el Gobierno estableció una resolución gradual al elevado stock de deuda comercial con importadores (creció casi USD 30.000 M desde 2022), mientras que para los nuevos flujos fijó un cronograma de pagos inmediatos o escalonados según el sector.

- Nuevos flujos. A fin de dar previsibilidad hacia adelante, por medio de la Comunicación “A” 7917 el BCRA (a) Reemplaza el sistema SIRA-SIRASE por uno que no requerirá la aprobación previa de licencias; y (b) Dispone diferenciaciones y plazos para el acceso al MULC para importadores.

Más en detalle, el acceso al MULC para las importaciones de bienes se discriminó de la siguiente manera: (i) Inmediato desde el arribo de la mercadería para importaciones de combustibles, lubricantes y energía eléctrica; (ii) A 30 días desde el arribo para productos farmacéuticos (e insumos relacionados), fertilizantes y productos fitosanitarios; (iii) A 180 días para autos terminados y productos suntuarios; (iv) Mecanismo de pagos escalonados del 25% del valor FOB cada 30 días desde el arribo de la mercadería para las posiciones restantes; y v) Fletes y seguros podrán ser abonados en su totalidad a partir de la primera fecha de acceso al mercado de cambios, dependiendo el producto.

- Stocks. Mediante las Comunicaciones “A” 7918 y 7925, y “B” 12695, el BCRA dispuso la emisión de bonos para importadores de bienes y servicios con deuda comercial pendiente de pago, denominados “Bonos para la Reconstrucción de una Argentina Libre” (BOPREAL). Sobre esta base se sumó el Decreto 72/23, que añade precisiones sobre los beneficios impositivos.

El menú de opciones consiste en tres bonos suscriptos en pesos y pagaderos en dólares con vencimientos en junio del 2025 (“Serie 2”), mayo 2026 (“Serie 3”) y octubre 2027 (“Serie 1”) [ver para más detalles]. En términos generales, el atractivo de todos los instrumentos reside en que no existirá una restricción cruzada entre su venta contra dólares y un acceso posterior al MULC; tienen un plazo menor al de un bono “AL”; son bonos del BCRA y no del Tesoro.

Ahora bien, la búsqueda principal es incentivar una mayor suscripción para el bono de largo plazo (“Serie 1”), ofreciendo licitaciones periódicas entre el 26 de diciembre y el 31 de enero, con el objeto de resguardar las reservas del BCRA en base al flujo proyectado de balanza comercial de los próximos años.

Dentro de los beneficios para hacer más atractiva su suscripción, se cuentan: (1) Tasa de interés del 5% TNA; (2) Separación a partir de marzo de 2024 en 4 series independientes, con 3 de ellas ofreciendo la opción de rescate anticipado en pesos al tipo de cambio del momento y siendo elegibles para el pago de impuestos; (3) Alícuota 0% de Impuesto PAIS; (4) No existirá una restricción cruzada entre su venta contra dólares y un acceso posterior al MULC; (5) Acceso al MULC en febrero por hasta el 5% del valor total del título -sólo si éste representa el 50% o más del total de la deuda-; (6) Podrá transferirse a los acreedores y negociarse en el mercado secundario.

En función del éxito que tenga la licitación del “Serie 1”, el remanente resultante se encauzaría a los restantes instrumentos, cuyas fechas de suscripción se anunciarán más adelante. Cabe aclarar que el nivel remanente dependerá no sólo del éxito de este instrumento, sino también de la deuda elegible que cumpla con los requisitos solicitados por el BCRA.

En suma, para hacerse del total de los dólares los importadores deberán esperar hasta el vencimiento del título o venderlo en el mercado secundario, soportando un descuento o, dicho de otra forma, adquiriendo los dólares a un tipo de cambio superior. Esto es: cuanto más apuro haya por acceder a los dólares, más caros serán, lo cual tendería a desfavorecer en mayor medida a las empresas con mayores dificultades para seguir posponiendo sus pagos a proveedores.

¿Qué esperamos hacia adelante?

En el corto plazo, el BCRA ha vuelto a acumular reservas (compró USD 1.895 M desde la devaluación), producto de una mayor liquidación de exportaciones y una demanda de importadores que sigue limitada. Las compras netas que pueda acumular la autoridad monetaria estas semanas serán clave pensando en que dentro de 30 días comenzaría la mayor demanda de divisas de los importadores producto del esquema establecido, que en enero vencen cercade USD 1.500 M de deuda soberana y que la cosecha gruesa aún queda lejos.

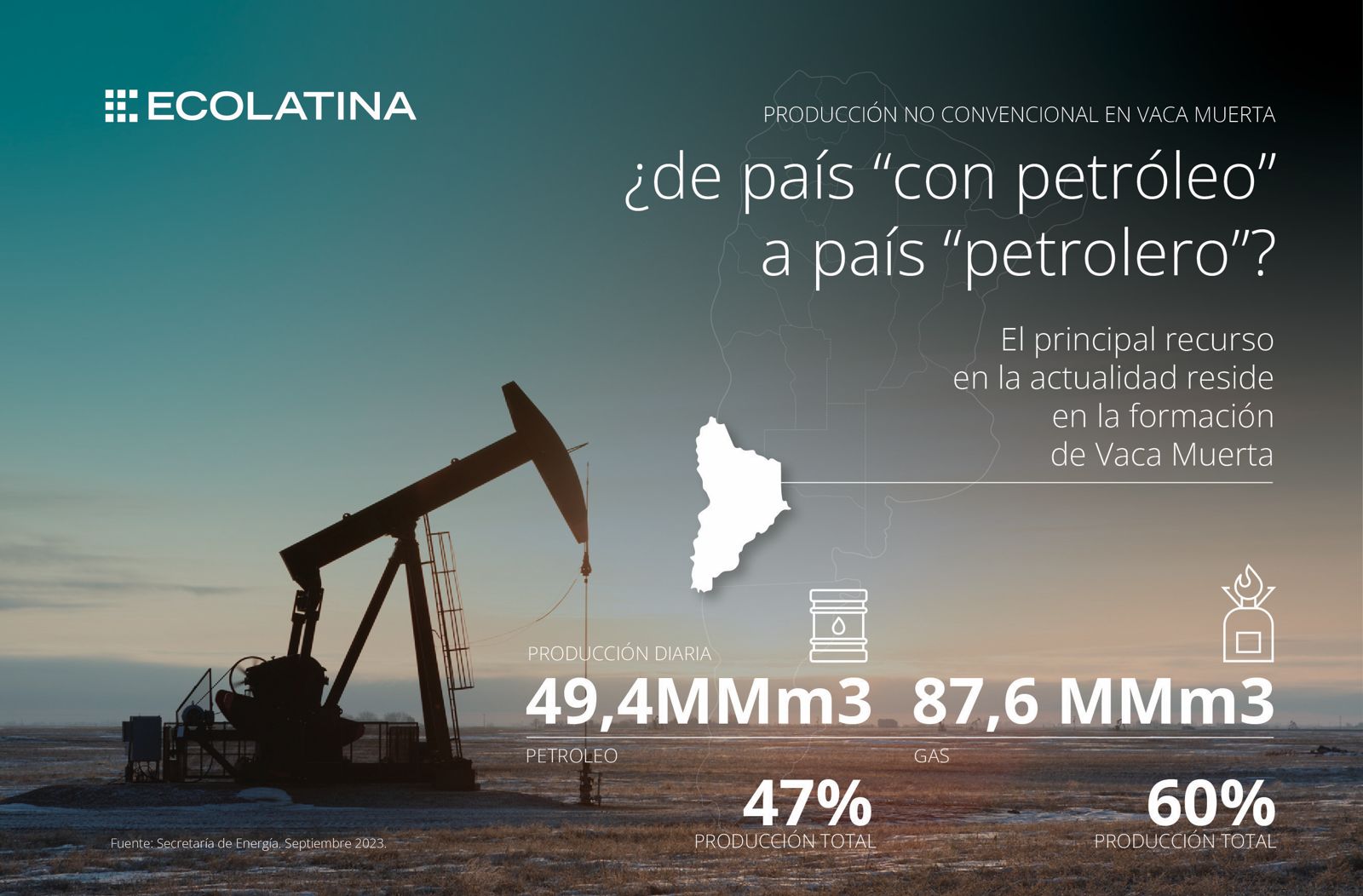

Llevando la mirada a 2024, esperamos un importante robustecimiento del saldo comercial, cercano a los USD 15.000 M, contribuyendo a la tan necesaria recomposición de reservas del BCRA. El resultado sería propiciado por el rebote en las exportaciones agrícolas, de la mano del fin de la sequía; la reversión del déficit comercial energético, por medio de la puesta en marcha del Gasoducto Presidente Néstor Kirchner; un mayor aporte de la minería; y un encarecimiento de las importaciones, sumado a una recesión económica que tendería a limitar la demanda por importaciones producto de la menor demanda doméstica.

[1] Se aumentaron y generalizaron las retenciones al 15% (excepto para el complejo sojero, que se unifican en el 33%). No obstante, posteriormente se establecieron exenciones para productos vinculados a las economías regionales, que pasarían a pagar 0% (sectores como el olivícola, arrocero, bovino y lácteo, entre otros); el sector vitivinícola pasaría del 15% al 8%. No descartamos que nuevos sectores puedan ser exentos.