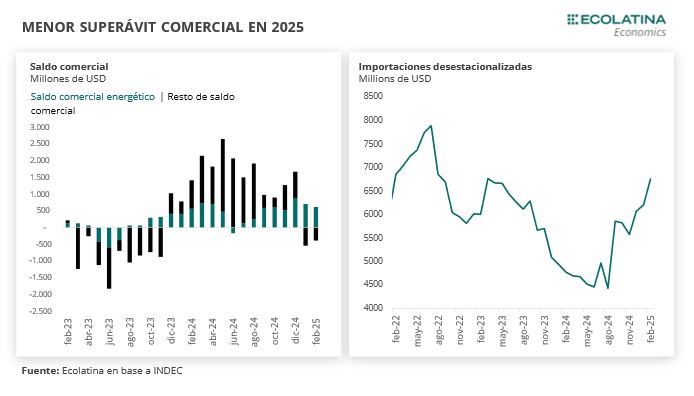

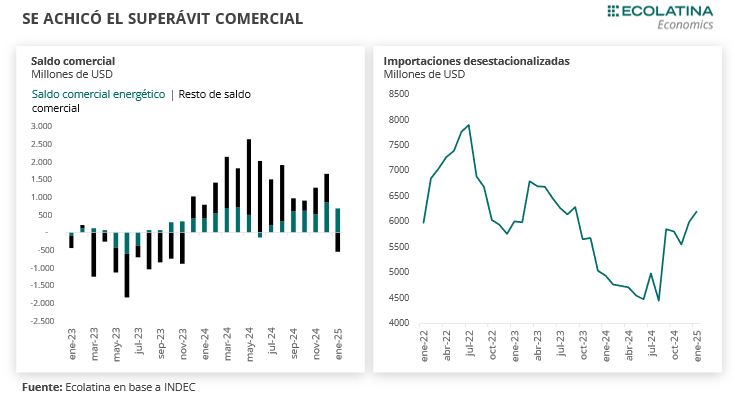

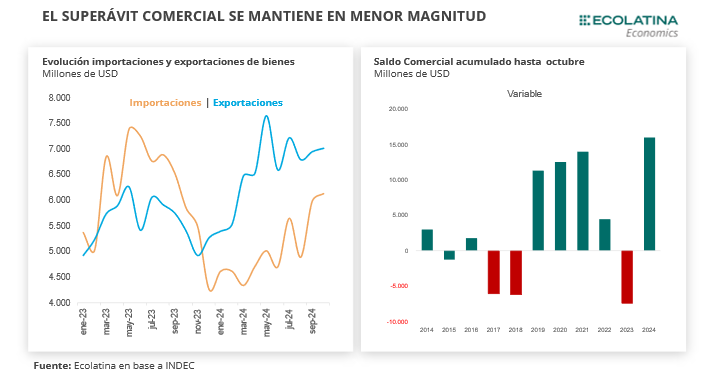

El saldo comercial alcanzó USD 323 M en marzo, levemente por encima del resultado observado en enero y febrero. De todas formas, el saldo acumuló USD 712 M en el primer trimestre del año, ubicándose por debajo del saldo acumulado en el mismo periodo del año anterior (que había sido en torno a USD 4.300 M).

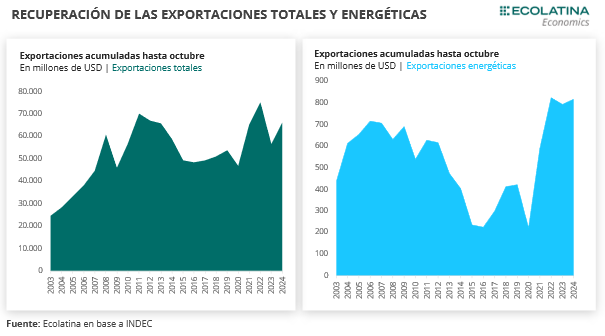

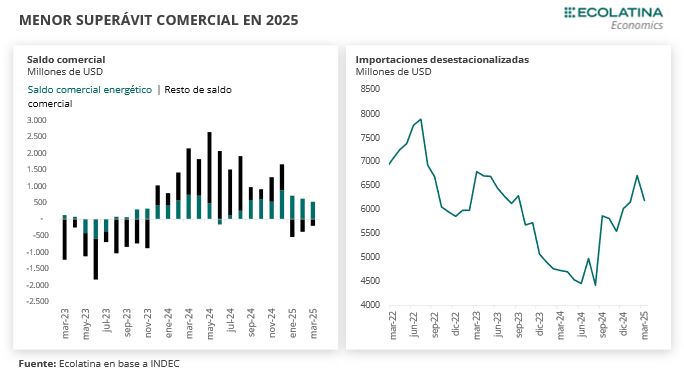

Al interior, la balanza comercial energética mantuvo el superávit, este mes por USD 527 M (acumulando USD 1.848 M en el primer trimestre). El resultado se explicó por exportaciones energéticas por USD 753 M (-13,5% i.a.) e importaciones energéticas por USD 226 M (+71,6% i.a.). Detrás de este resultado se desprende que, sin el resultado superavitario de la balanza energética, el déficit del resto de la balanza comercial se ubicó en USD -204 M en el mes de marzo, acumulando tres meses consecutivos de déficit para el resto de la balanza.

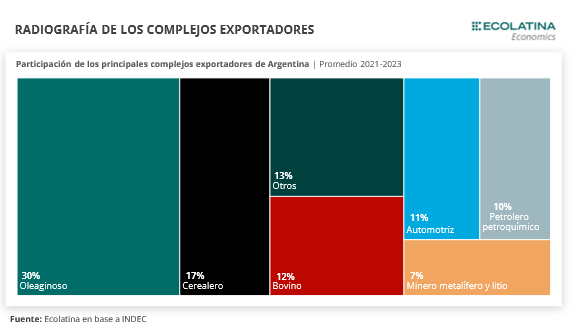

Para 2025 estimamos que el resultado comercial mantenga el superávit, aunque con una importante caída respecto al resultado del año anterior. Al igual que lo observado en el primer trimestre del año, el superávit comercial se encontrará respaldado por el resultado superavitario de la balanza comercial energética, que tiene margen para mantener un signo positivo en un contexto de menores necesidades de abastecimiento de GNL importado y una mayor producción local. Además, al igual que en los últimos años, el rubro minero -principalmente litio, oro y plata- también es una fuente extra de ingreso de divisas para sostener el superávit comercial, que mantendrá una performance positiva durante este año.

El saldo comercial alcanzó USD 323 M en marzo, levemente por encima del resultado observado en enero y febrero. De todas formas, el saldo acumuló USD 712 M en el primer trimestre del año, ubicándose por debajo del saldo acumulado en el mismo periodo del año anterior (que había sido USD 4.300 M).

Cabe destacar que, al igual que en los primeros dos meses del año, el resultado se ubicó por debajo del Relevamiento de Expectativas del Mercado (REM) del mes de marzo. Más en detalle, teniendo en cuenta las exportaciones e importaciones proyectadas en el último envío del REM, la mediana esperaba un saldo superavitario en torno a USD 800 M en el tercer mes del año.

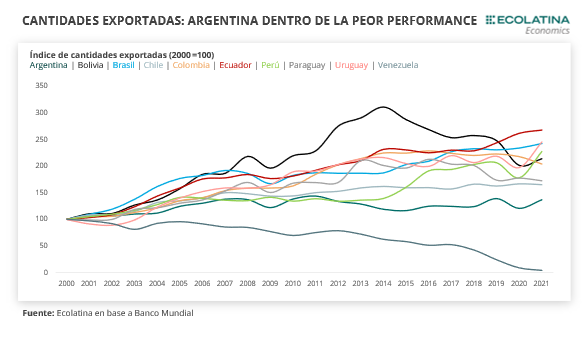

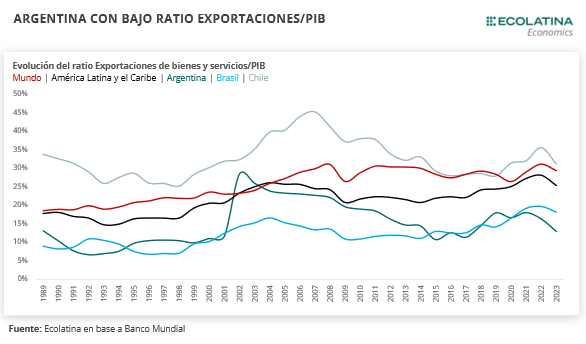

Por otro lado, resalta que el índice de términos del intercambio -es decir, el precio relativo de lo que el país exporta e importa- mostró un incremento del 8,3% i.a., por lo que la caída en el saldo comercial se debió enteramente a una disminución de las cantidades exportadas -y un incremento de las importadas-.

Al interior, la balanza comercial energética mantuvo el superávit, este mes por USD 527 M (acumulando USD 1.848 M en el primer trimestre). El resultado se explicó por exportaciones energéticas por USD 753 M (-13,5% i.a.) e importaciones energéticas por USD 226 M (+71,6% i.a.). Detrás de este resultado se desprende que, sin el resultado superavitario de la balanza energética, el déficit del resto de la balanza comercial se ubicaría en USD -204 M en el mes de marzo, acumulando tres meses consecutivos de déficit para el resto de los bienes que componen la balanza.

El resultado del mes de marzo se explicó por exportaciones por USD 6.329 M, que exhibieron la primera variación interanual negativa en quince meses (-2,3% i.a.). Al interior, la caída se explicó por las cantidades (-4,2% i.a.), con precios que jugaron a favor (+1,8% i.a.). Además, mostraron una caída de -5,4% en términos desestacionalizados en el tercer mes del año.

Los rubros mostraron desempeños disímiles. En términos de valores, el rubro con mayores exportaciones fue las Manufacturas de Origen Agropecuario (MOA) con USD 2.203 M, representando una suba de 0,6% i.a. Al interior, la suba se explicó por cantidades (+1,2%), dado que los precios jugaron en contra (-0,4%) y el subrubro que mayor crecimiento mostró fue grasas y aceites. Le siguió las Manufacturas de Origen Industrial (MOI) con valores exportados por USD 1.906 M (+13,1% i.a.), con una mejora enteramente por los precios (+14,1% i.a.) y cantidades con caída (-1,0% i.a.).

Por su parte, los Productos Primarios (PP) mostraron exportaciones por USD 1.467 M, lo cual representó una caída de -16,1% i.a. Al interior, se explicó por una caída de -12,6% i.a. en las cantidades y precios con una contracción por -4,0% i.a. Detrás de este desempeño negativo se ubicaron las bajas de cereales (USD -215 M) y carburantes (USD -89 M).

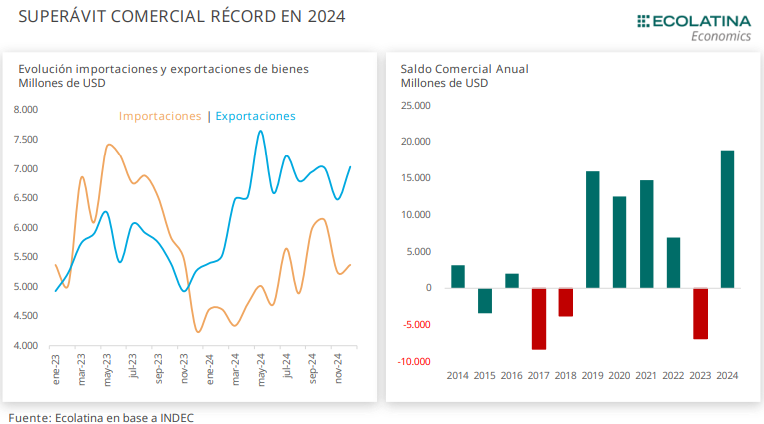

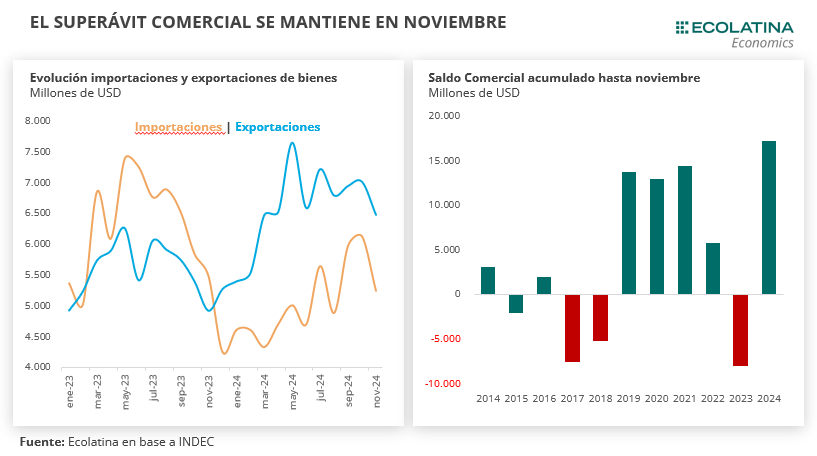

En lo que respecta a las importaciones, mostraron una suba de 38,5% i.a. por USD 6.006 M, acumulando cuatro mejoras interanuales consecutivas. Además, en términos de cantidades mostraron un incremento de 47,5% i.a., con precios que jugaron en contra (-6,0% i.a.). De todas maneras, la serie desestacionalizada mostró una caída de -7,9% respecto al mes anterior, tras acumular dos meses consecutivos de mejoras tras la eliminación total del Impuesto PAÍS.

Todos los rubros registraron una mejora interanual. El rubro de mayor importancia en términos de valores fue Bienes Intermedios (BI) con USD 1.975 M (+6,1% i.a.). Le siguió Bienes de capital (BC) por USD 1.174 M (+74,1% i.a.) y Piezas y accesorios de bienes de capital (PyA) por USD 1.323 M (+37,3% i.a.). Por último, los Bienes de consumo (BC) tuvieron compras externas por USD 868 M (+75,7% i.a.) y los Vehículos automotores de pasajeros por USD 391 M (+107,0% i.a.).

En el acumulado del primer trimestre, las importaciones medidas en valores muestran récords históricos en algunos rubros. Las importaciones de bienes de capital, piezas y accesorios de bienes de capital y bienes de consumo son máximas para el acumulado de los primeros tres meses del año desde origen de la serie (1992), mientras que las importaciones de vehículos automotores de pasajeros mostraron niveles máximos desde 2018. En este sentido, el único rubro que se mantiene en línea con las importaciones de años anteriores son los Bienes Intermedios (BI), ubicándose como uno de los rubros más esenciales para la producción local y posiblemente menos afectado en términos relativos por las restricciones anteriormente aplicadas al comercio exterior.

¿Qué esperamos para lo que resta del año?

En las últimas semanas existieron novedades relevantes para el panorama del comercio exterior. En el plano local, se llevó a cabo el levantamiento de las restricciones cambiarias para personas físicas -lo cual implicó una depreciación del tipo de cambio oficial, que se revirtió a los pocos días-, la implementación de una nueva serie del instrumento BOPREAL (serie 4) para las deudas comerciales previas a fines de 2023 y la eliminación del dólar blend -que enviaba el 20% de la liquidación de las exportaciones al CCL-.

Si bien en la previa a la flexibilización de restricciones los importadores adelantaron pagos o cancelaron pagos pendientes, el crecimiento de las cantidades importadas se sostendría en los próximos meses de la mano de la recuperación económica y la mayor apertura al comercio. En tal sentido, dada la posibilidad de volver al MLC que ofrecieron las autoridades, habrá que estar atentos a si los importadores optan por a) volver al mercado oficial y cancelar sus deudas comerciales previas vía BOPREAL; o b) prefieren cancelar sus pagos y deudas vía CCL suponiendo una brecha cambiaria relativamente baja y estable en los próximos meses.

En el plano internacional, las repercusiones del anuncio de la implementación de aranceles a las importaciones por parte de Estados Unidos con la posterior respuesta de China generaron un escenario de mayor volatilidad global, con un primer efecto de movimiento bajista de precios de commodities -y con un impacto negativo sobre los términos del intercambio locales-. De todas formas, inició el proceso de conversaciones entre ambos países para aminorar la suba de aranceles, aunque la incertidumbre aún persiste.

En los próximos meses esperamos una suba del superávit comercial producto de la llegada de la cosecha gruesa, la flexibilización de restricciones y los incentivos a comercializar del agro dada la eventual suba de retenciones que anunció el presidente luego de junio. No obstante, persisten las dudas sobre el accionar del sector frente al actual nivel del tipo de cambio real y lo que pueda ocurrir en la segunda parte del año, cuando podrían reducirse los incentivos.

Para el balance de 2025, estimamos que el resultado comercial mantenga el superávit en el acumulado del año, aunque con una importante caída respecto al resultado del año anterior. Al igual que lo observado en el primer trimestre del año, el superávit comercial se encontrará respaldado por el resultado superavitario de la balanza comercial energética, que tiene margen para mantener un signo positivo en un contexto de menores necesidades de abastecimiento de GNL importado y una mayor producción local. Además, al igual que en los últimos años, el rubro minero -principalmente litio, oro y plata- también es una fuente extra de ingreso de divisas para sostener el superávit comercial, que mantendrá una performance positiva durante este año.