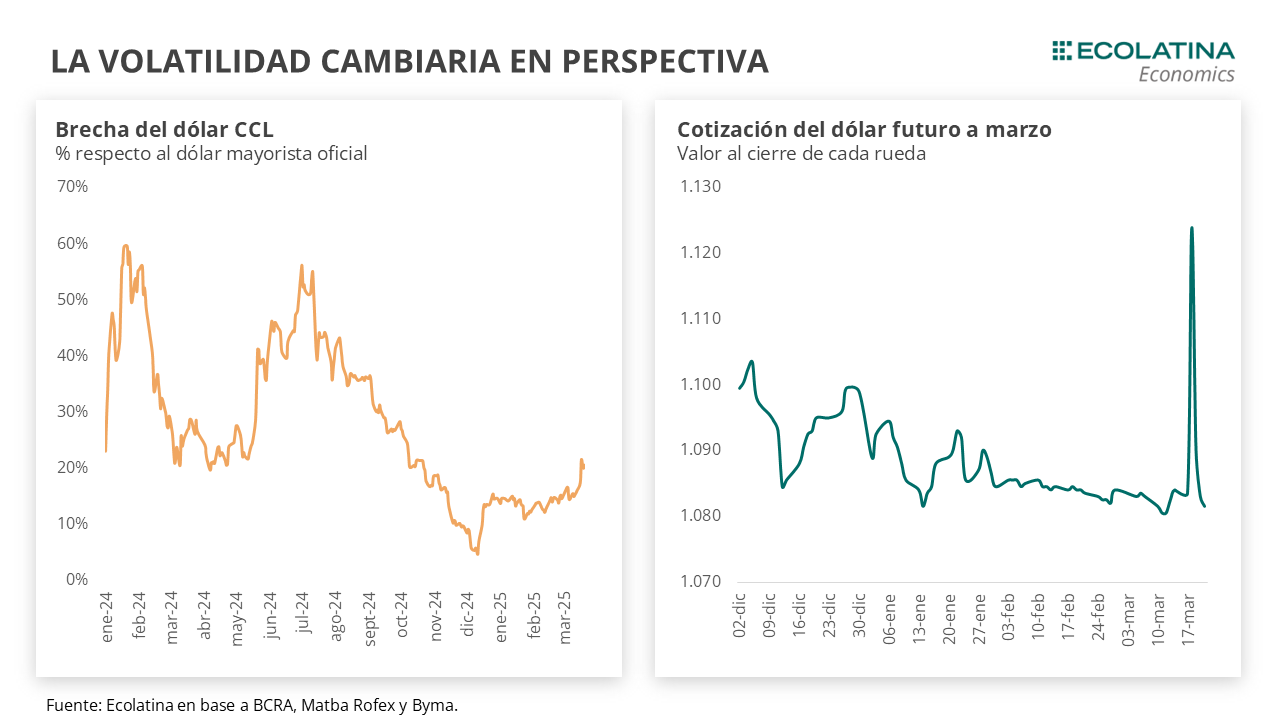

Desde mediados de la semana anterior, se veía cierta impaciencia e incertidumbre en los mercados, permeando negativamente en la brecha, la evolución de los contratos de dólar futuro y la cotización de los bonos soberanos, y todo ello montado sobre una volatilidad creciente en el plano internacional. El panorama empeoró a lo largo de la última semana, que se caracterizó por la intensificación de este ruido cambiario.

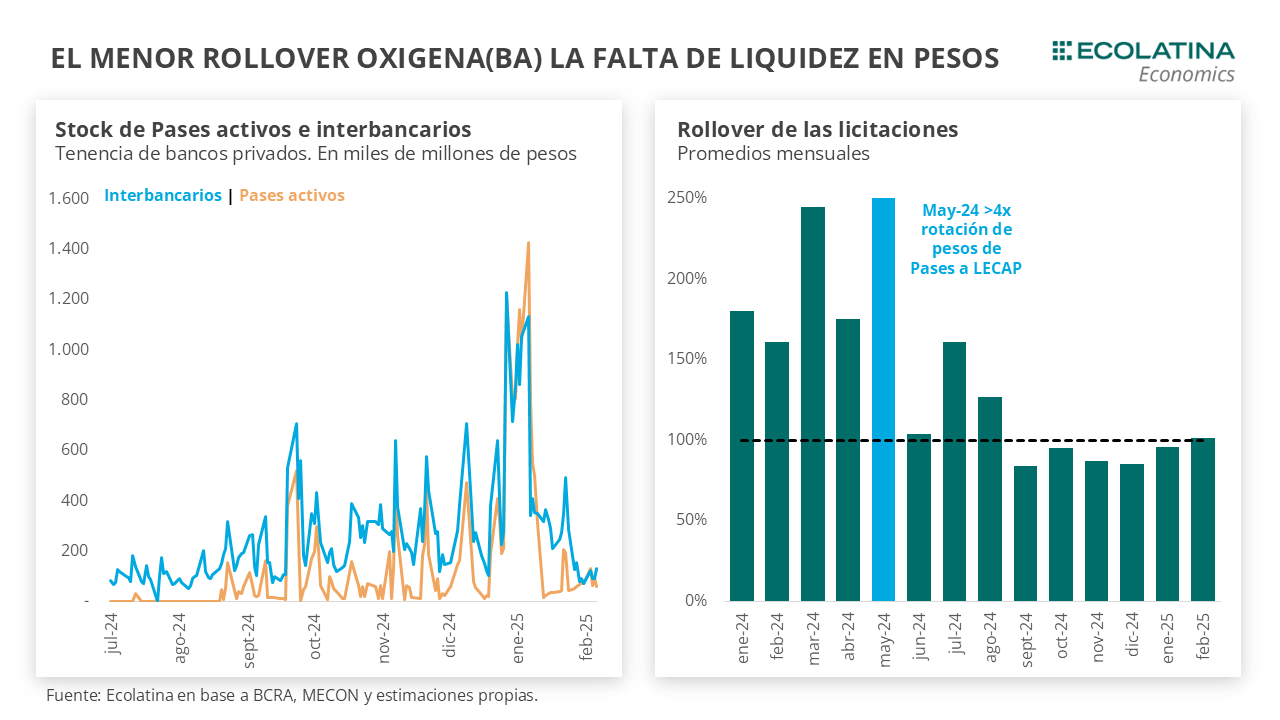

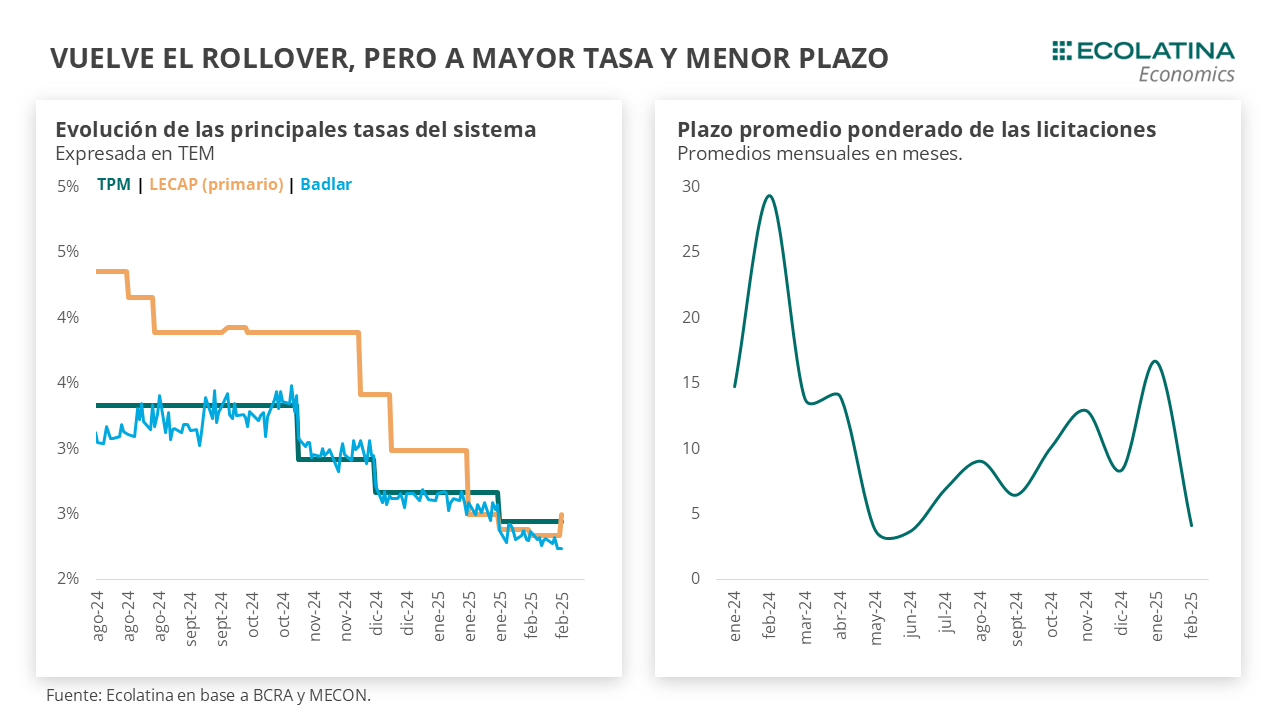

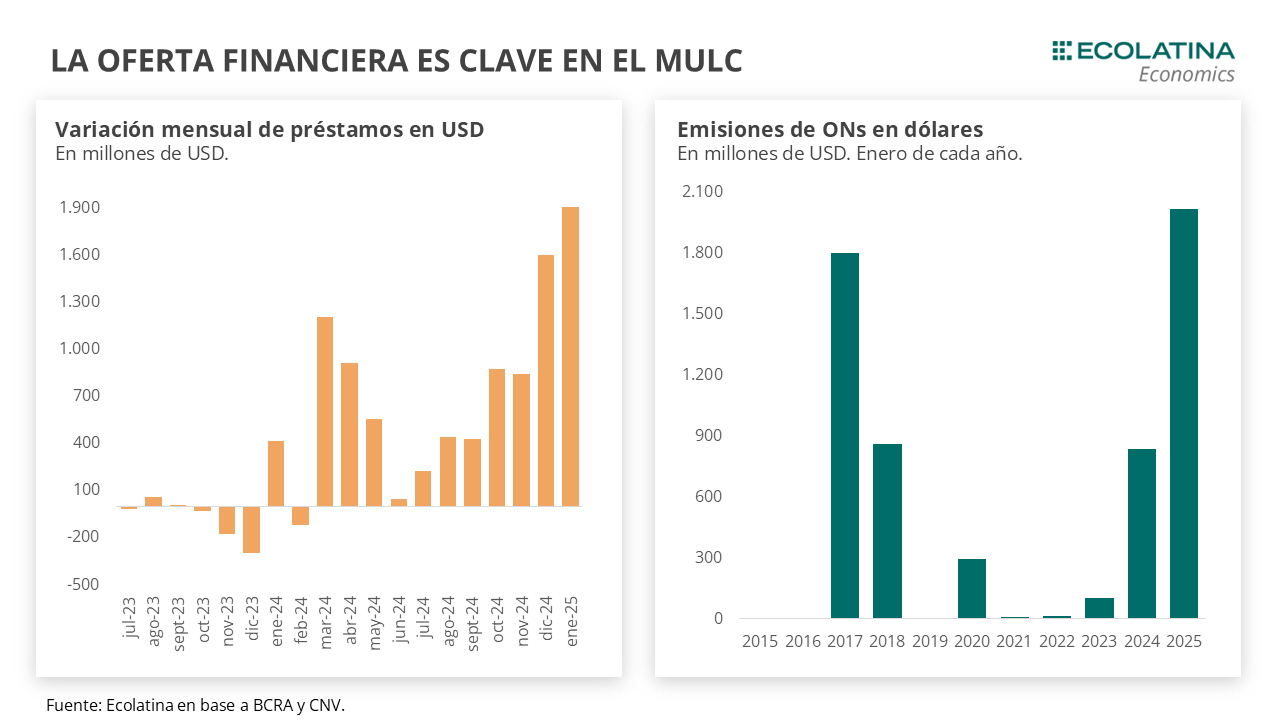

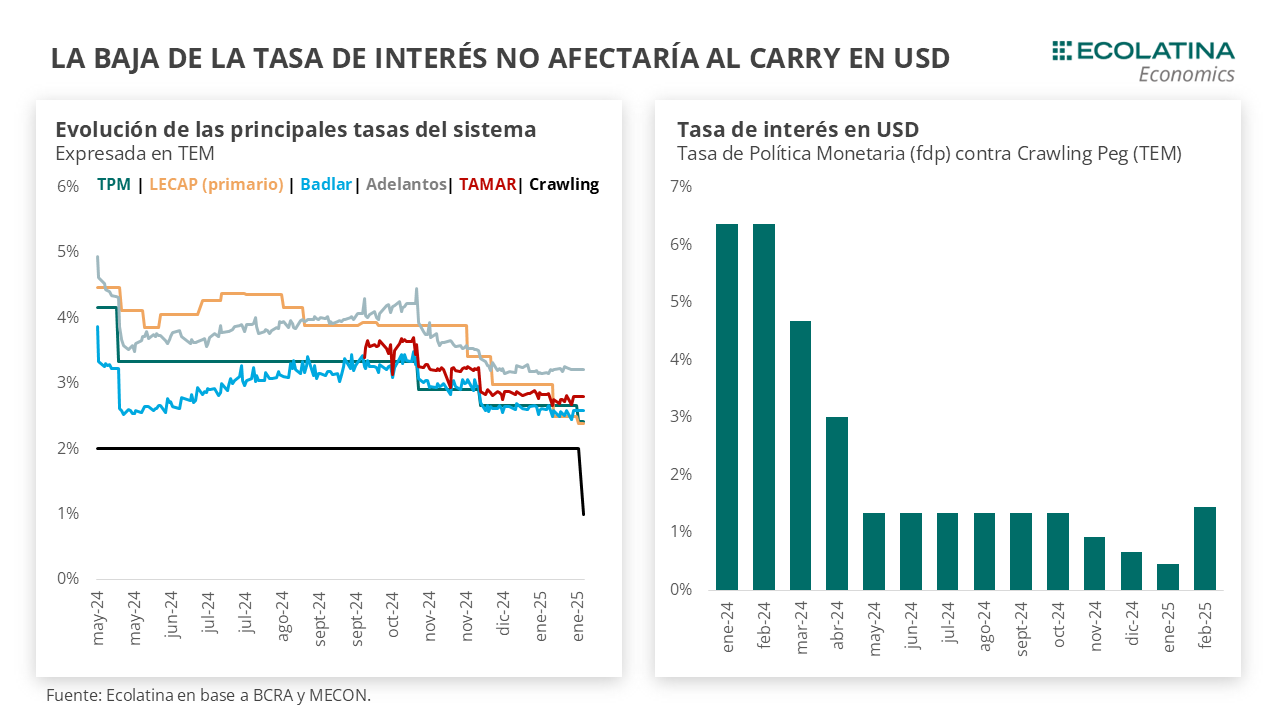

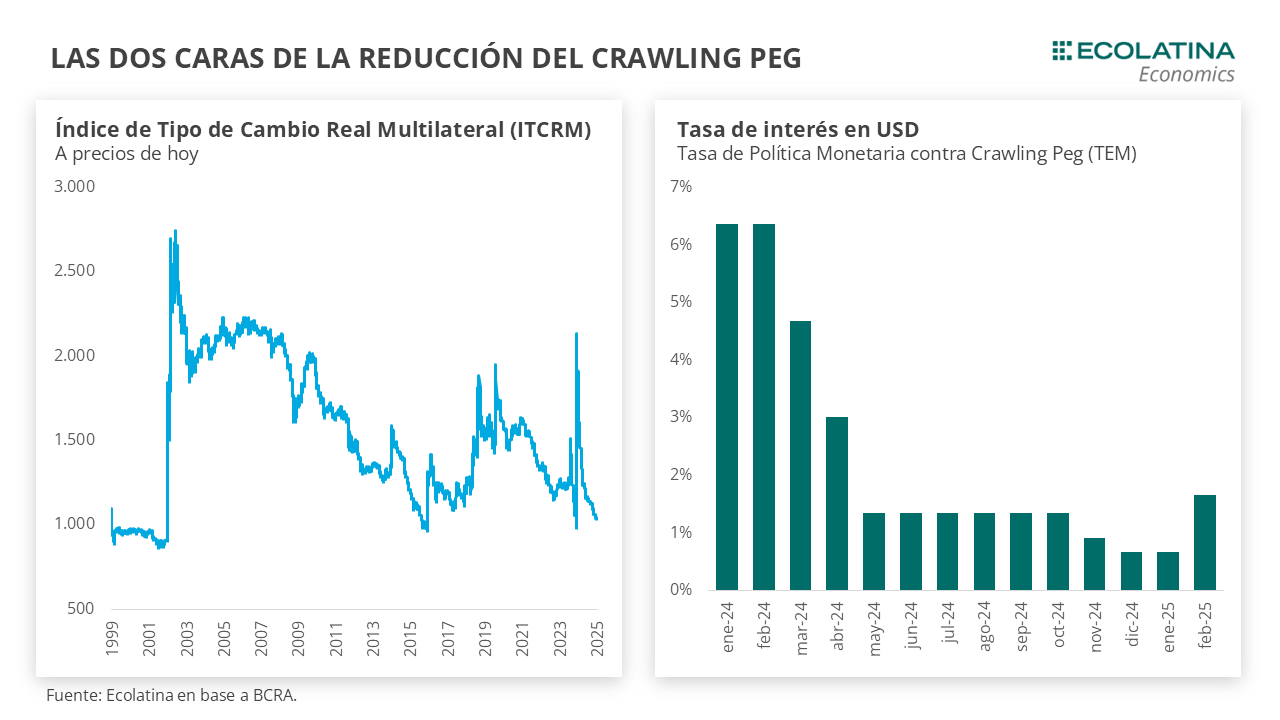

Detrás de ello, las expectativas de devaluación se desalinearon en las últimas ruedas. Las dudas en torno al esquema cambiario se recrudecieron especialmente con la entrevista que brindó el ministro de Economía, Luis Caputo, durante el martes a la mañana (previa a la apertura del mercado). En la misma, respondió que la cuestión cambiaria “es parte del acuerdo y no lo puedo decir” ante la pregunta de si nos dirigimos a un régimen de libre flotación o continua el crawling peg. Como consecuencia, el CCL escaló 3,5% diario y alcanzó la mayor suba diaria desde julio del 2024. Este overshooting se extendió a los dólares futuros, con el contrato con vencimiento a finales marzo cerrando en $1.124 (vs $1.069 el oficial) con tan sólo siete ruedas hábiles por delante. El desalineamiento de las expectativas de devaluación desarticuló el carry en USD, factor clave para mantener en equilibrio el MULC. La credibilidad en la pauta de devaluación oficial, sumada a la contención de los dólares financieros, incentivaba a los inversores a posicionarse en instrumentos en pesos por sobre el dólar. Por lo tanto, los exportadores tenían incentivos a adelantar liquidaciones (vía préstamos y prefinanciaciones en USD) y los importadores a postergar el acceso al MULC (vía posiciones en pesos para “hacer tasa”).

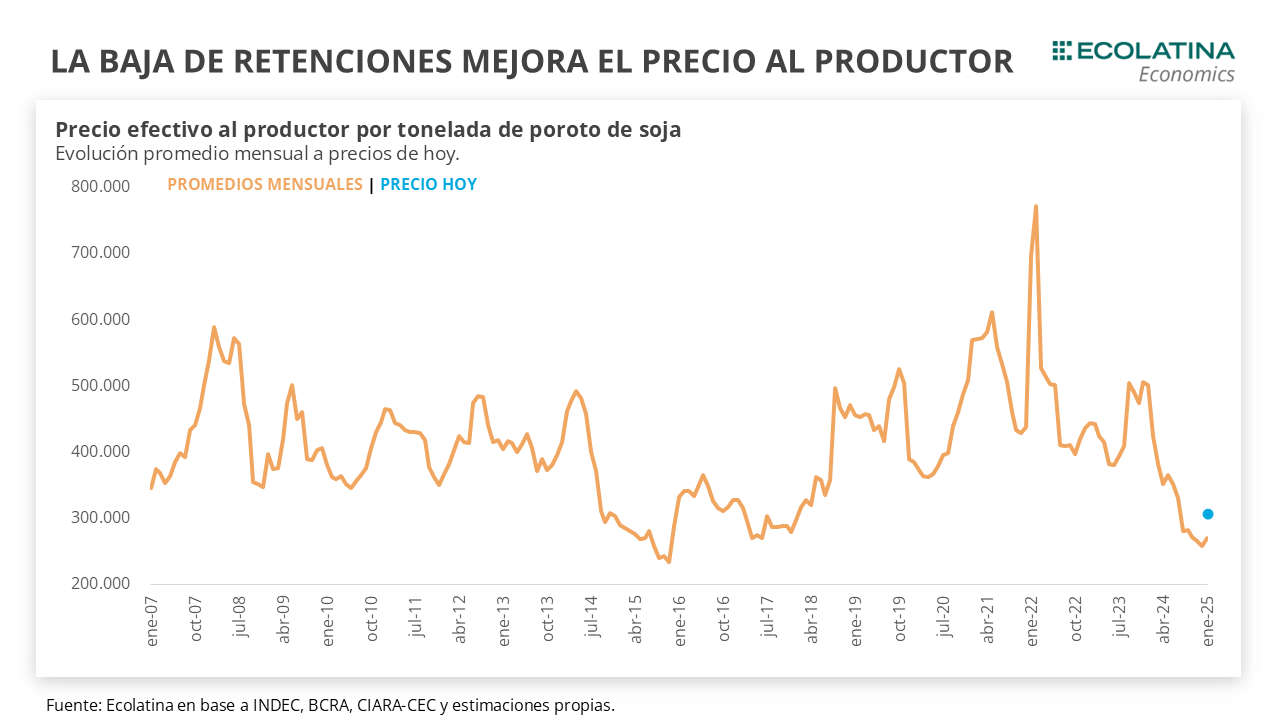

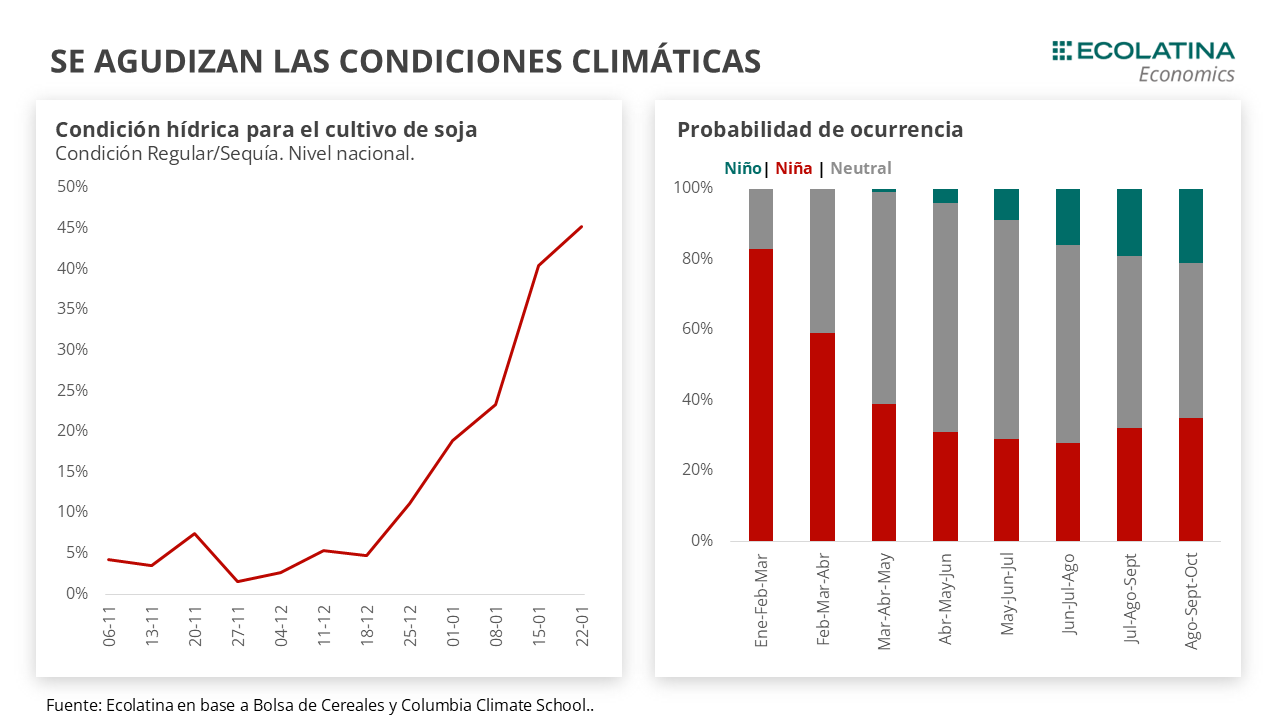

Pese a las subas recientes, un poco más de volatilidad en el plano cambiario-financiero era esperable en un año electoral y en la previa de un acuerdo con el FMI. En tal sentido, estimamos que la liquidación de la cosecha gruesa, junto con la confirmación de un nuevo programa con el FMI serían factores que ayudarán a contener la incertidumbre cambiaria en el corto plazo. Sin embargo, no descartamos que la volatilidad reaparezca asociada a la típica incertidumbre electoral.

Desde mediados de la semana anterior, se veía cierta impaciencia e incertidumbre en los mercados, permeando negativamente en la brecha, la evolución de los contratos de dólar futuro y la cotización de los bonos soberanos, y todo ello montado sobre una volatilidad creciente en el plano internacional. El panorama empeoró a lo largo de la última semana, que se caracterizó por la intensificación de este ruido cambiario.

En este marco, uno de los catalizadores fue el anuncio del acuerdo con el FMI que, ante la falta de precisiones, no hizo más que plantear nuevas incógnitas. Ya es un hecho que habrá que esperar para conocer aspectos claves como el monto, el nuevo cronograma de vencimientos y las condicionalidades, lo que abona a la formación de especulaciones y conjeturas en torno al resultado de las negociaciones. En especial, aquellas referidas al esquema cambiario del Gobierno, que parecería que no se encuentra dentro de las recomendaciones y preferencias del organismo.

En este contexto, el equipo económico y el presidente aclararon que el acuerdo no viene de la mano de un cambio en el régimen cambiario en el corto plazo. Es decir, se mantendría inalterada la pauta oficial de deslizamiento del dólar y el CEPO cambiario. Más bien, el acuerdo acercaría al cumplimiento de las condiciones que menciona el Gobierno para la salida de los controles cambiarios (recapitalización del BCRA). En este sentido, dada las experiencias recientes y la tenacidad del gobierno en este aspecto, no suena ilógico que se sostenga el statu quo cambiario de cara a las elecciones de octubre, aunque no descartamos que el FMI imponga alguna modificación en el esquema cambiario-monetario (eliminación total o parcial del dólar blend, alguna regla o limitación a las intervenciones en el mercado financiero, modificaciones en la BMA, etc.).

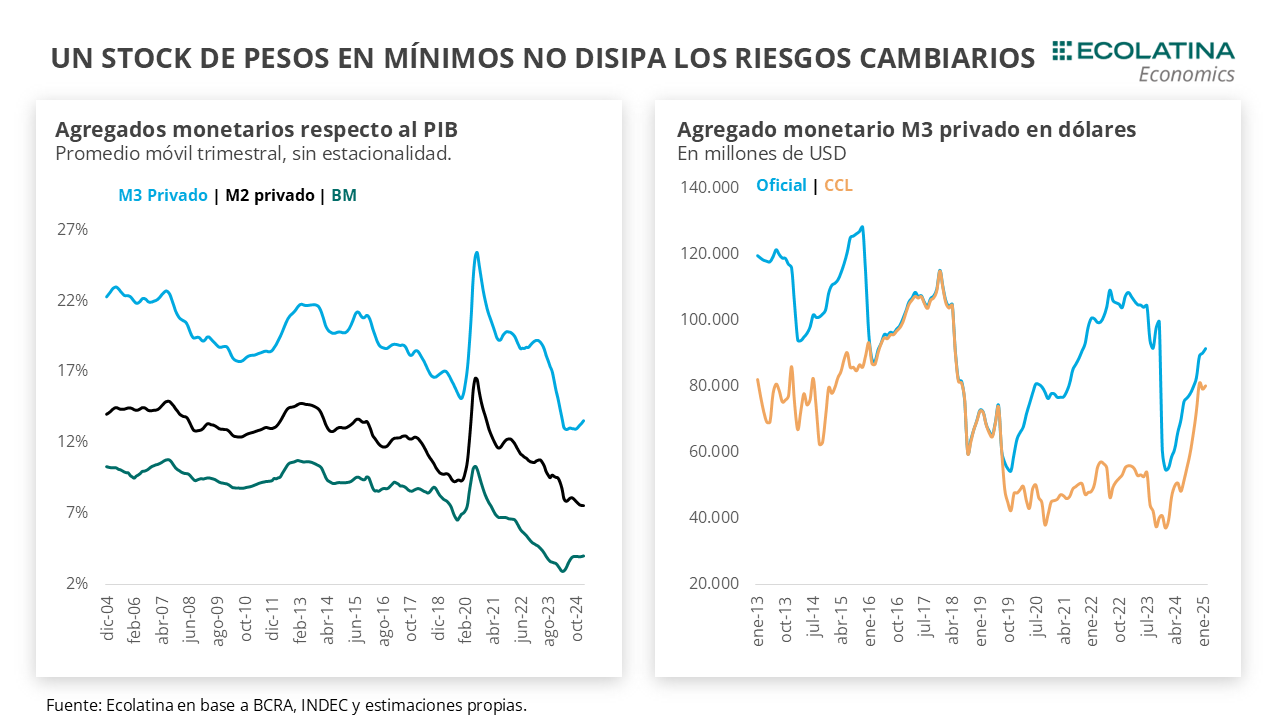

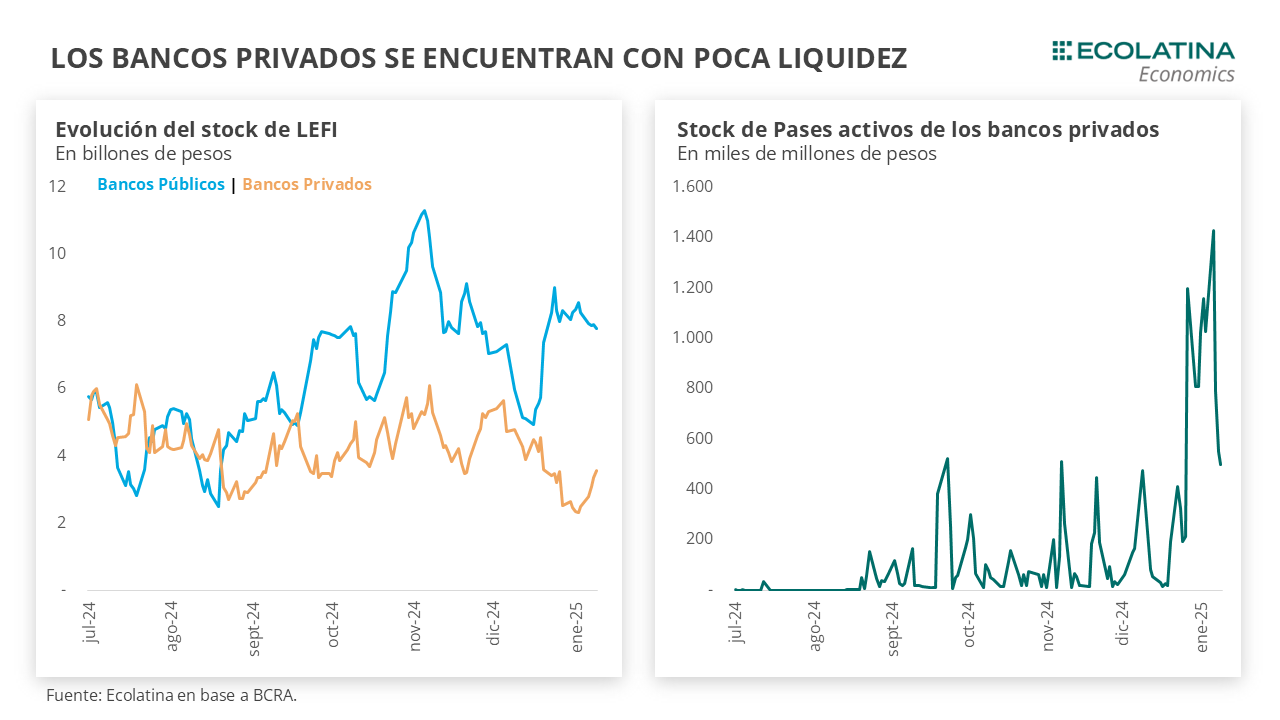

El argumento que esbozan las autoridades para sostener la estabilidad del esquema actual es que “no hay pesos” para correr al dólar, y que incluso la moneda local será la “moneda escasa”. Esto es parcialmente cierto: puesto en perspectiva, los agregados monetarios respecto al PIB aún se encuentran muy por debajo del promedio 2016-19 (meses sin CEPO).

No obstante, la cuestión cambia cuando se lo observa desde el punto de vista de los dólares. Para dimensionar, durante febrero el M3 privado promedió los USD 80.200 M al valuarlo al dólar CCL (USD 91.300 M al oficial), el valor más elevado desde mediados de 2018. Asimismo, la circulación de pesos que “potencialmente” podrían dirigirse al dólar se expande a los USD 121.000 M si se tiene en cuenta la tenencia de títulos públicos en manos privadas no financieras. Por lo tanto, si bien los pesos se encuentran históricamente bajos, el stock valuado en dólares no lo está y refleja la necesidad de mantener las expectativas de devaluación a raya.

Justamente, fueron las expectativas de devaluación las que desalinearon en las últimas ruedas. Las dudas en torno al esquema cambiario se recrudecieron especialmente con la entrevista que brindó el ministro de Economía, Luis Caputo, durante el martes a la mañana (previa a la apertura del mercado). En la misma, comentó que Argentina nunca contó con las condiciones adecuadas para flotar debido al déficit fiscal, y luego respondió que la cuestión cambiaria “es parte del acuerdo y no lo puedo decir” ante la pregunta de si nos dirigimos a un régimen de libre flotación o continua el crawling peg.

El contraste con las declaraciones previas provocó que la lectura del mercado se incline por una potencial modificación del crawling peg el corto plazo, resultando en un aumento de los dólares financieros y los contratos de dólar futuro. En números, en la jornada del martes 18 la cotización del dólar CCL, que venía de casi una semana de subas consecutivas, escaló 3,5% diario y alcanzó la mayor suba diaria desde julio del 2024 cuando también corrían dudas respecto al esquema cambiario. Este overshooting se generalizó y extendió a los dólares futuros, con el contrato con vencimiento a finales marzo cerrando en $1.124 (vs $1.069 el oficial) con tan sólo siete ruedas hábiles por delante.

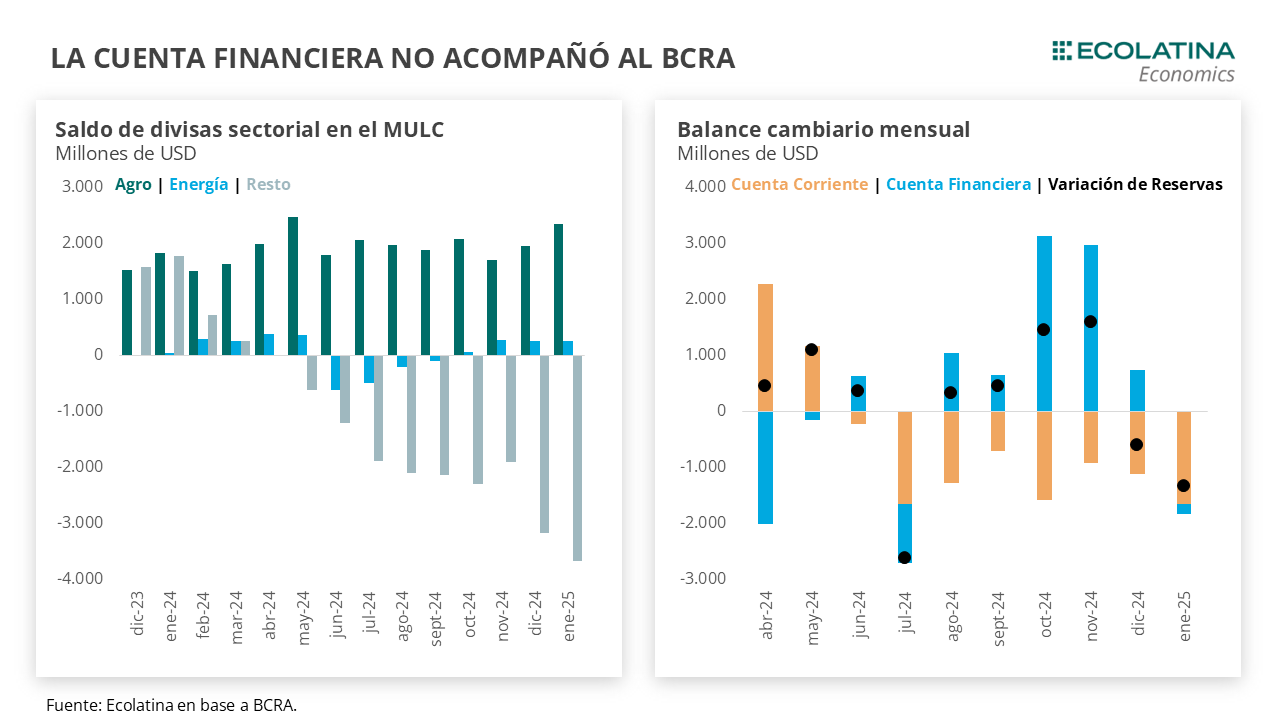

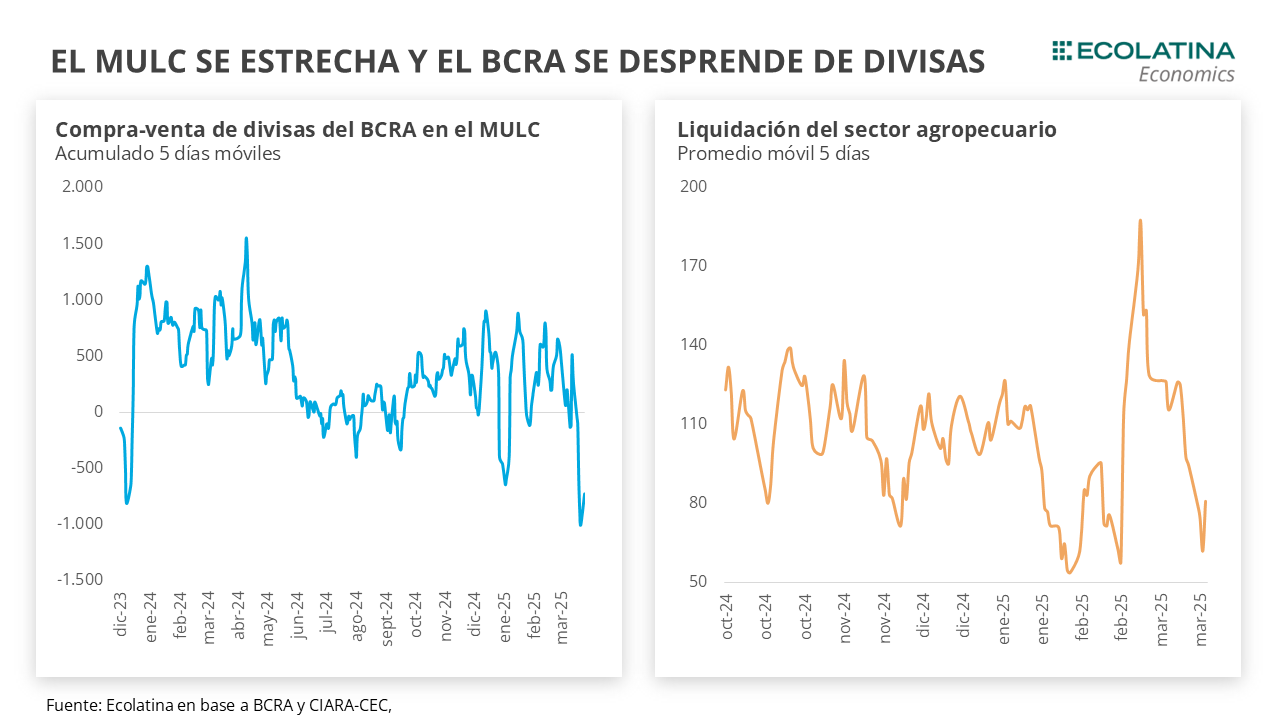

El desalineamiento de las expectativas de devaluación desarticuló el carry en USD, factor clave para mantener en equilibrio el MULC. La credibilidad en la pauta de devaluación oficial, sumada a la contención de los dólares financieros, incentivaba a los inversores a posicionarse en instrumentos en pesos por sobre el dólar. Por lo tanto, los exportadores tenían incentivos a adelantar liquidaciones (vía préstamos y prefinanciaciones en USD) y los importadores a postergar el acceso al MULC (vía posiciones en pesos para “hacer tasa”). Las dudas acerca del futuro se tradujeron en un aumento inusitado de los volúmenes operados del mercado de cambios, que sólo el viernes pasado trepó a USD 1.206 M, y promedia en marzo el volumen más elevado desde septiembre del 2022 (primera edición de dólar soja).

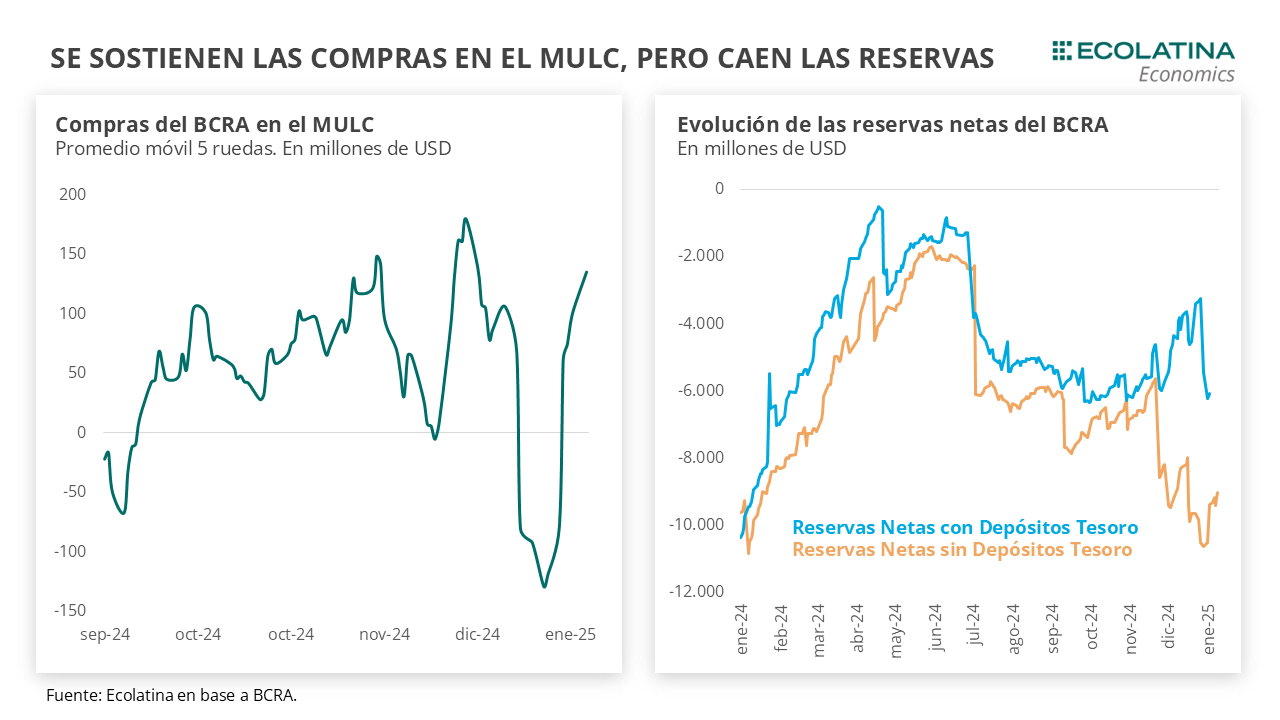

Detrás de este aumento exponencial, la razón principal se encontraría en un aumento de la demanda de divisas por parte de importadores que previamente hacían carry (sumado a un potencial aumento de divisas por parte de los bancos privados), que confluyó con una merma de la liquidación de exportaciones por parte del sector agropecuario (el miércoles liquidó tan sólo USD 20 M). De todas formas, es importante destacar que, con datos parciales hasta el 18/03, los préstamos documentados en USD estuvieron lejos de frenarse (el lunes subieron +USD 102 M), algo importante ya que no se habría registrado una corrida para cancelar los mismos.

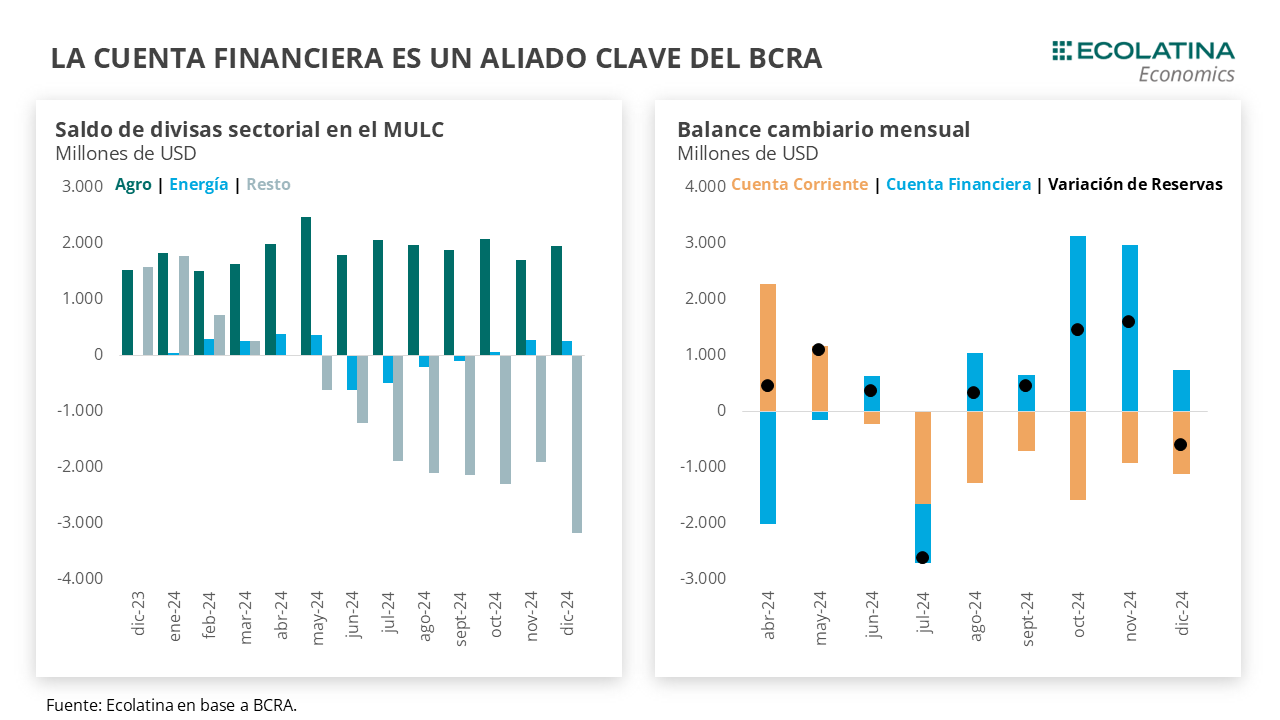

Naturalmente, el desarme del carry se tradujo en un BCRA desprendiéndose de divisas en el MULC. Hasta el jueves, la autoridad monetaria acumuló ventas por USD 1.008 M en las últimas cinco ruedas, cifra récord para la gestión actual, y las ventas más elevadas para sólo cinco jornadas desde octubre del 2019, en pleno escenario de corrida cambiaria tras la derrota electoral de Cambiemos.

No obstante, los ánimos se atenuaron levemente, en particular tras la aprobación del DNU para el acuerdo con el FMI en Diputados. Durante el miércoles por la tarde, el oficialismo obtuvo 127 votos a favor, 108 en contra y 6 abstenciones, y la Cámara Baja sancionó el DNU para el nuevo acuerdo con el FMI. De esta forma, el Decreto enviado por el presidente obtuvo el respaldo esperado en Diputados y ratificó el inicio de negociaciones con el organismo internacional, dado que para ser rechazado el Decreto debía contar con la negativa de ambas cámaras.

De todos modos, si bien lo peor habría pasado, aún prevalece un marco de incertidumbre. Por un lado, los dólares financieros cerraron con subas en la jornada de hoy, los contratos de dólar futuros operaron mayormente al alza, los bonos soberanos volvieron a caer y el BCRA siguió vendiendo. Por el otro, el riesgo país siguió descomprimiendo y la liquidación del agro habría repuntado (+USD 147 M el 20/03, último dato disponible).

Pese a las subas recientes, un poco más de volatilidad en el plano cambiario-financiero era esperable en un año electoral y en la previa de un acuerdo con el FMI. En tal sentido, estimamos que la liquidación de la cosecha gruesa (que debería comenzar a impactar en las próximas semanas), junto con la confirmación de un nuevo programa con el FMI (luce lo más probable pese a la falta de detalles) serían factores que ayudarán a contener la incertidumbre cambiaria en los próximos meses. Sin embargo, no descartamos que la volatilidad cambiaria reaparezca en algún momento del año asociada a la típica incertidumbre política de los años impares.

El BCRA vende divisas en el MULC

Durante las últimas cinco ruedas, BCRA aceleró las ventas en el MULC y se desprendió de USD 730 M, lo que hundió el saldo vendedor del mes a los USD 929 M. Como mencionamos, detrás del resultado operó la fuerte volatilidad cambiaria, el desarme de posiciones de carry en USD y una merma de las liquidaciones del sector agropecuario. Con todo, las Reservas Netas se habrían deteriorado hacia los USD 10.200 M (-USD 7.900 M si no se descuentan los depósitos del Tesoro).

La brecha cambiaria cierra al alza

Durante la semana, los dólares se dispararon al alza. En números, el dólar MEP escaló 3,9% respecto al viernes anterior ($1.286), el dólar blue subió 3,2% ($1.237) y el dólar CCL medido en CEDEARs trepó 4,2% ($1.292). Como resultado, la brecha cambiaria promedió finalizó en la zona del 20% (+4 p.p.).

Se despiertan los futuros del dólar

Al compás de los dólares financieros, los contratos a futro del dólar terminaron la semana al alza. En detalle, los contratos de marzo a mayo (los más relevantes en cuanto a volumen) subieron 1,8%, y aquellos con vencimiento de junio en adelante treparon 3,1%. Respecto a las devaluaciones implícitas, promedian un 3,3% entre marzo y mayo (vs 2,2% una semana atrás), y un 2,1% en adelante.