¿Cómo le fue al fisco en septiembre?

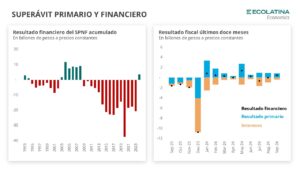

El Sector Público Nacional No Financiero registró en septiembre el noveno mes consecutivo con superávit primario y marcó un nuevo mes con superávit financiero. En números, el resultado primario ascendió a $0,82 billones y, con intereses que se ubicaron en $0,35 b, el resultado financiero fue de $ 0,47 billones.

¿Qué explicó el resultado fiscal de septiembre? El verde fiscal estuvo explicado por una moderación en la caída real de los recursos (-8% i.a) que se vio más que compensada por una contundente contracción del gasto (-25% i.a). En esta oportunidad, la clave del superávit estuvo en el aporte del blanqueo, el adelanto de Bienes Personales y la moratoria, que ayudaron a compensar la caída en el resto de los ingresos. Por su parte, el impuesto PAIS, que supo ser el pilar de la recaudación, se corrió de la escena luego de la reducción de la alícuota de principios de mes.

Con todo, el sector público acumula en lo que va del año un superávit primario del 1,6% del PIB y un superávit financiero del 0,4% del PIB. En resumen, los primeros nueve meses del año estuvieron caracterizados por un marcado recorte sobre el gasto público (-29% i.a) y una caída sostenida en los ingresos (-6%), principalmente en los vinculados al nivel de actividad. En este marco, jugaron a favor el aporte extraordinario del impuesto a las Ganancias en mayo, los recursos provenientes del comercio exterior, lo aportado por el impuesto PAIS, el blanqueo y la moratoria.

Un zoom al interior de las cuentas públicas

Por el lado de los recursos, la novedad vino de la mano de Bienes Personales, que recaudó en términos reales cinco veces más que lo recaudado en septiembre 2023 gracias al éxitos del blanqueo y los pagos adelantados. Por el lado de los recursos provenientes del comercio exterior, los derechos de exportación crecieron 55% i.a, mientras que Impuesto PAIS, acumuló una nueva caída real como consecuencia de la reducción de su alícuota.

Además, las Contribuciones a la Seguridad Social, si bien cayeron respecto al mes anterior, marcaron el primer verde real creciendo 3,5% i.a, luego de doce meses de caídas consecutivas. Dicho cambio de tendencia puede explicarse tanto por el impacto de la moratoria como por una baja base de comparación en septiembre 2023.

Por su parte, el Gasto Primario registró una contracción real de -25% i.a (en línea con los meses previos) producto de un recorte transversal sobre las principales partidas. De esta manera, acumula catorce meses de caídas reales interanuales consecutivas.

Haciendo foco, las Prestaciones Sociales explicaron más de un cuarto de la disminución del gasto: cayendo 11% i.a real, en línea con la caída de los meses previos, pero evidenciando una dinámica heterogénea en su interior. Por un lado, las Jubilaciones y Pensiones (incluyendo Pensiones No Contributivas) experimentaron una merma de 11% i.a (en términos reales), al tiempo que las Asignaciones Familiares crecieron 9% i.a. real. En su interior, mientras las Asignaciones Familiares recortaron un 18% i.a., la AUH sostuvo su crecimiento (+32% i.a real) y acumula siete meses en verde explicado en gran parte por el aumento discrecional otorgado al inicio de la gestión. Por su parte, las prestaciones del PAMI perdieron levemente contra la inflación (-2% i.a).

Por otro lado, los Subsidios Económicos cayeron en términos reales un 13% con respecto a septiembre 2023, imitando la caída de los meses previos, pero explicando menos de un 5% de la contracción del gasto. A su interior, los subsidios energéticos moderaron la caída, mientas que los subsidios al transporte que en agosto habían mostrado un crecimiento real, recortaron este mes 26%i.a.

Los Gastos de Capital continuaron mostrando una marcada caída real (-73% i.a.) y explicaron más de un cuarto del recorte ejecutado, ganando terreno en el ajuste con el correr de los meses. Por su parte, las Transferencias Corrientes a Provincias retomaron el ritmo de caída de 70% real.

Con respecto al resto de las partidas, las Transferencias a Universidades tuvieron un juste real del 20% i.a., y los Gastos en Funcionamiento (donde se incluyen salarios públicos) cayeron un 22% i.a. De este modo, ambas partidas anotaron el octavo mes consecutivo en baja.

¿Qué pasa con los intereses?

Desde inicio de la gestión el gobierno llevo a cabo una estrategia monetaria y financiera de saneamiento del balance del BCRA que le permitió migrar deuda desde la autoridad monetaria hacia el Tesoro (Pasivos Remunerados – LEFI) acompañado en una baja de la tasa de interés de la economía.

En sintonía, para hacer frente a los compromisos de la deuda en pesos, la Secretaría de Finanzas viró la estrategia de financiamiento desde la emisión de títulos indexados y de corto plazo, hacia títulos nominales con un horizonte de vencimiento mayor. De esta manera, ofreció en las distintas licitaciones títulos capitalizables a tasa fija. Estos instrumentos tienen la particularidad de que capitalizan los intereses y se transforman en amortización al vencimiento. Esta cuestión es central, ya que en el resultado financiero los pagos de capital se registran por debajo de la línea, aminorando la carga de intereses.

En tal sentido, si suponemos que al vencimiento de cada instrumento emitido lo capitalizado se paga como interés y no como amortización, los últimos tres meses el resultado financiero hubiera sido deficitario. De hecho, si replicamos el ejercicio para los primeros nueve meses del año, el resultado financiero sería levemente deficitario. Por ende, si incorporamos el costo financiero asociado a las LECAP a las cuentas fiscales, se desvanecería el superávit financiero acumulado en lo que va del 2024.

¿Qué esperamos hacia adelante?

Desde el inicio de la gestión, el Poder Ejecutivo enfatizó la necesidad del ordenamiento de las cuentas públicas, estableciendo el ancla fiscal como driver y pilar de la política económica. En este sentido, el contundente resultado financiero acumulado sugiere que el gobierno cuenta con un margen suficiente para cumplir con la meta fiscal asumida (superávit de 1,5% del PIB para 2024).

En la recta final del año, ya comenzamos a observar el impacto de la Ley Bases y el Paquete Fiscal en la recaudación con el adelanto de Bienes Personales, Moratoria Previsional y lo procedente del Blanqueo. Mientras tanto, esperamos de cara al último trimestre que se active Ganancias, de la mano de la recomposición de la cuarta categoría. No obstante, el gobierno se enfrentará a una estacionalidad menos favorable, por lo que no nos sorprendería un diciembre con resultados deficitarios.

En materia legislativa, luego del veto a la reciente Ley de Movilidad Jubilatoria que había sido impulsada por la UCR, el Congreso también ratificó el veto del presidente respecto a la Ley de Financiamiento Universitario, demostrando la solidez del tercio oficialista necesario para frenar las iniciativas legislativas. En este contexto, esperamos que los próximos días el Congreso trate el Proyecto de Ley de Presupuesto Nacional para el próximo año, que contempla un superávit primario de 1,3% del PIB para 2025 con equilibrio financiero.

Claramente, la aprobación del Presupuesto sería una noticia más que positiva para el Gobierno, no sólo porque le brinda el marco formal para ejecutar su política fiscal, sino también porque daría una señal de apoyo a la disciplina fiscal por parte del arco político y puede contribuir en una potencial negociación con el FMI.

Sin embargo, una eventual no aprobación del Presupuesto tampoco le impediría al Gobierno implementar su estrategia fiscal del mismo modo que la viene implementando hasta el momento. En tal caso, se prorrogará el presupuesto anterior habilitando una mayor discrecionalidad para el ajuste de un gasto que ya no sería tan flexible como lo era en 2023. Con o sin presupuesto, de cara a 2025 el gobierno enfrentará la dificultad de sostener su compromiso fiscal en un año electoral, cuando históricamente aparecen mayores presiones sobre la obra pública y las transferencias a las provincias.