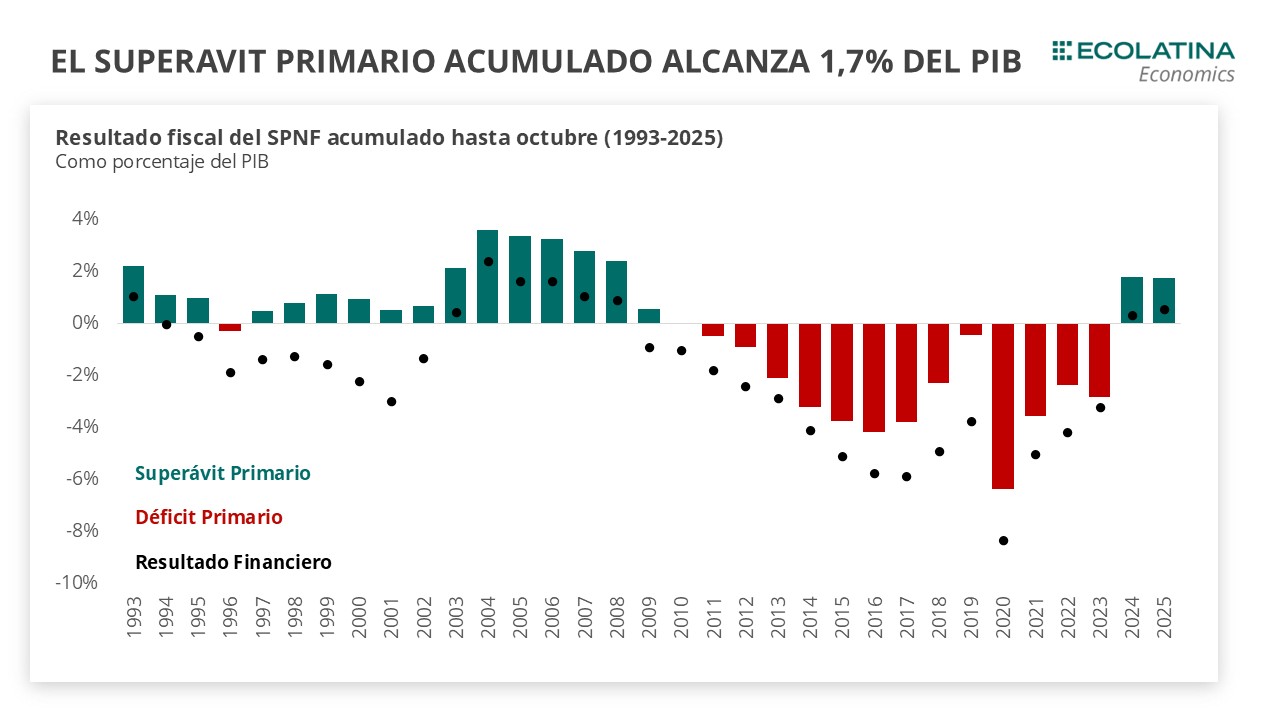

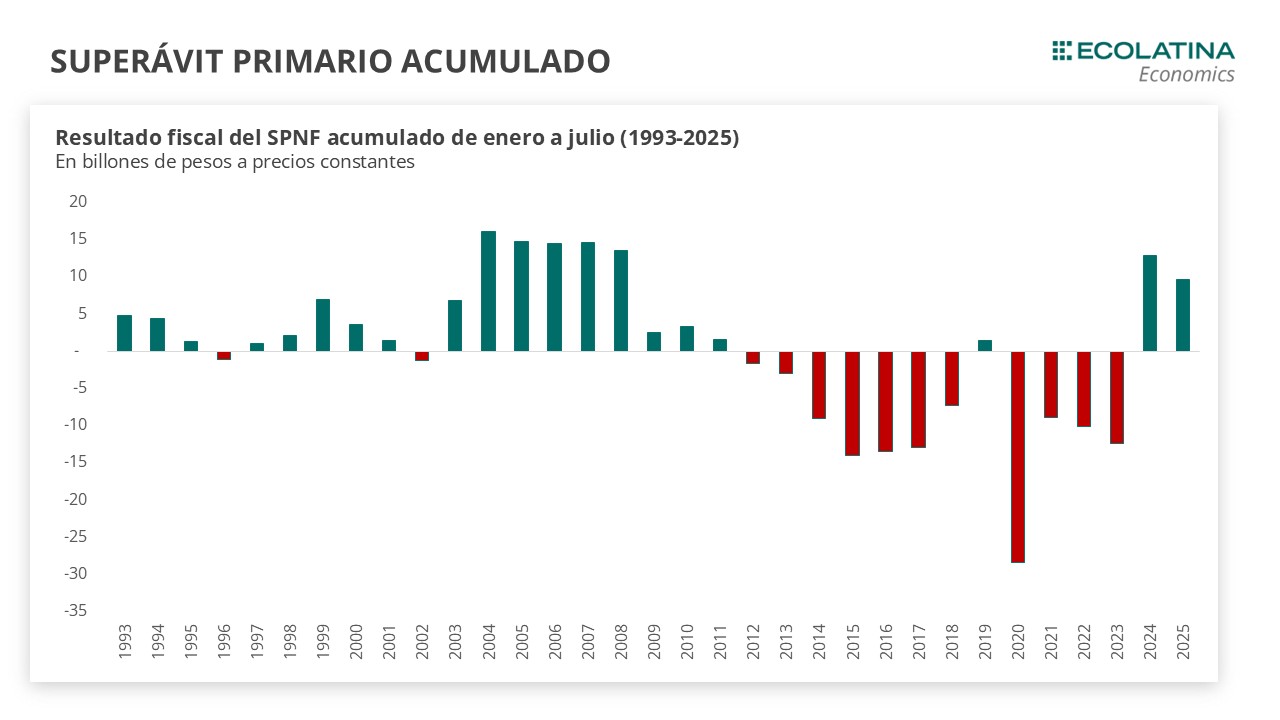

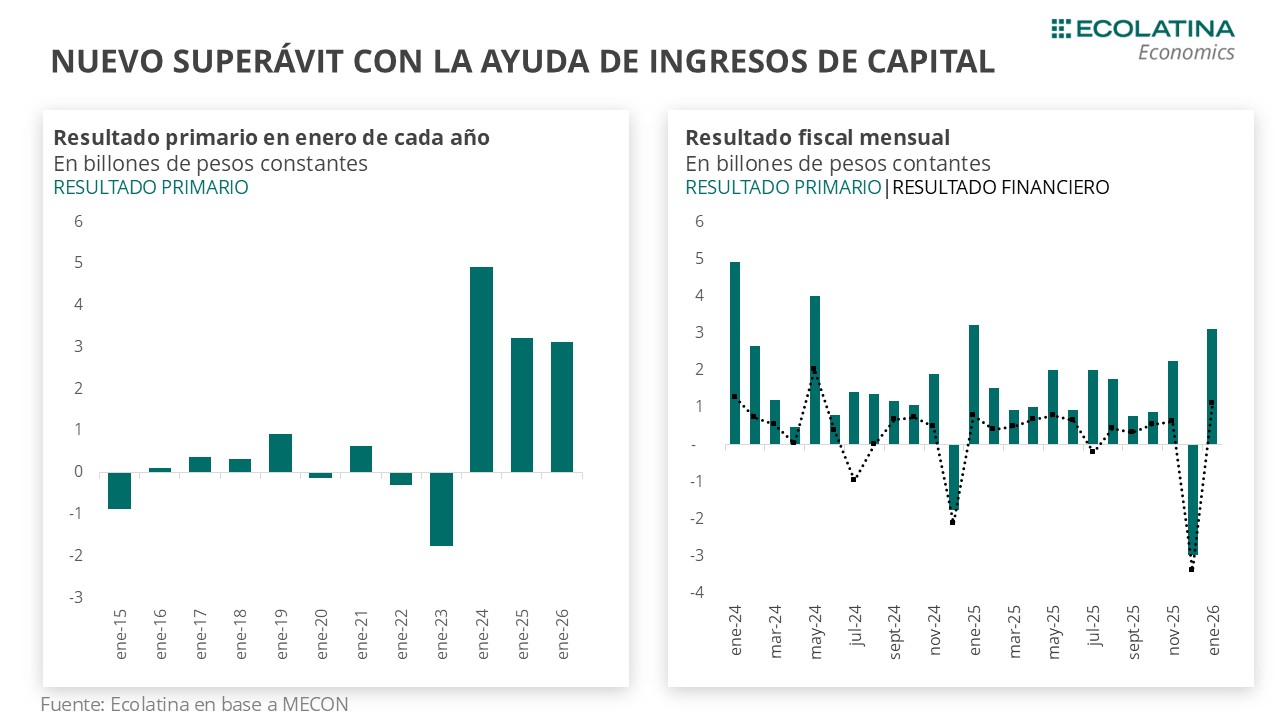

El Sector Público Nacional inició el año con un superávit primario de $3,1 billones y un resultado financiero positivo de $1,1 billones, aun tras afrontar pagos de intereses por $2 billones correspondientes al pago de Bonares y Globales. Sin embargo, el resultado estuvo fuertemente sostenido por ingresos extraordinarios proveniente de las privatizaciones derivadas de la adjudicación del paquete accionario de las centrales hidroeléctricas -Piedra del Águila, El Chocón, Alicurá y Cerros Colorados– que aportaron $1,04 billones en concepto de recursos de capital. Al excluir este efecto, el superávit primario se reduce a $2,1 billones y el resultado financiero prácticamente se neutraliza, ubicándose en apenas $65.256 millones.

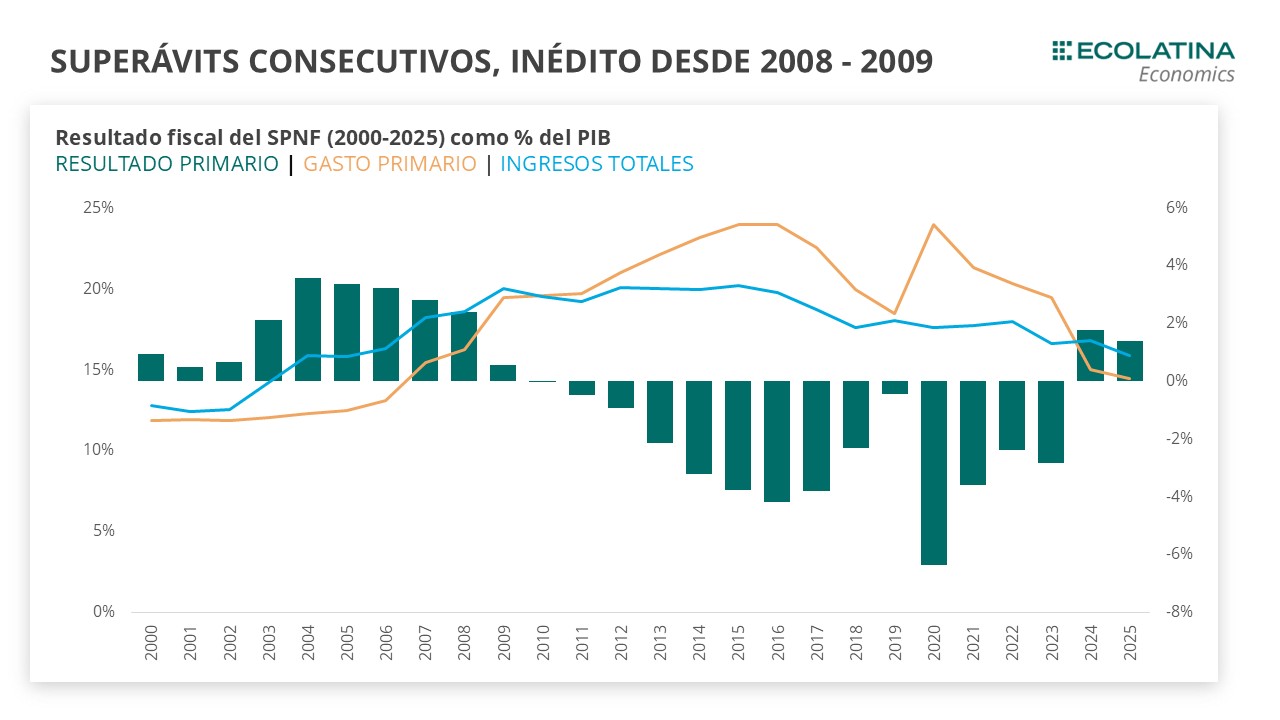

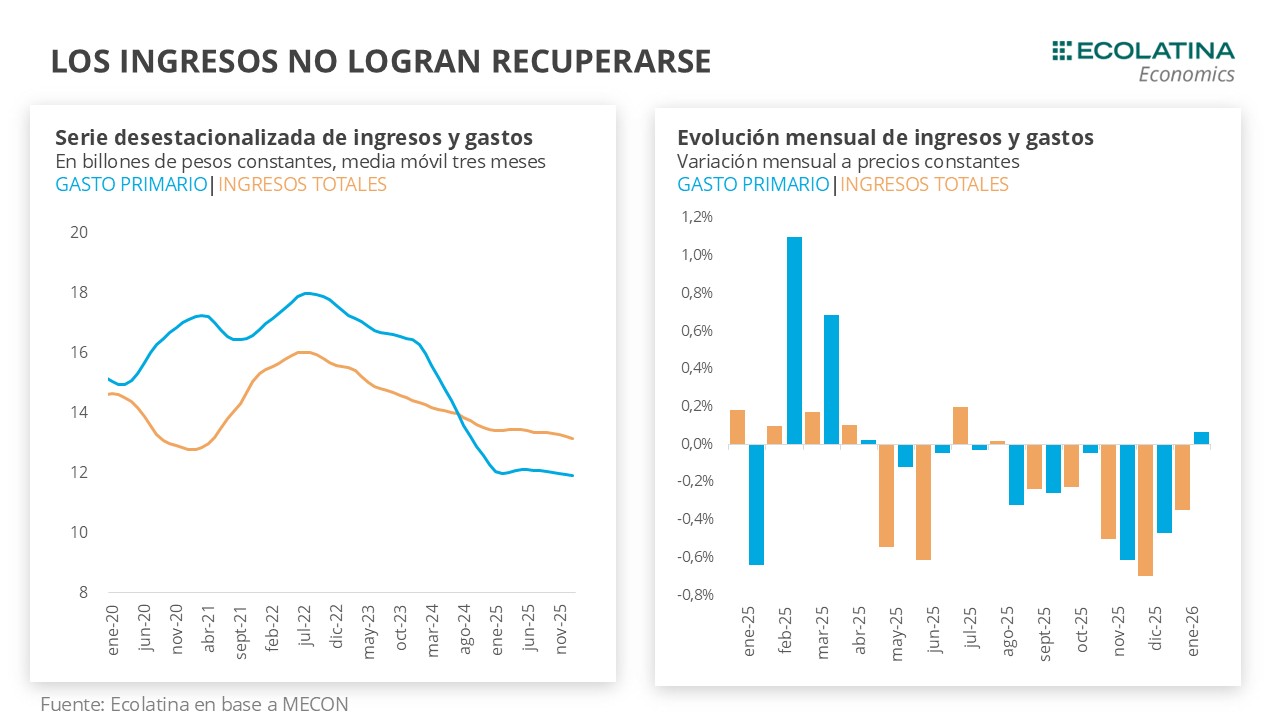

En términos reales, el resultado primario de enero fue el más bajo de la actual gestión: 3% inferior al registrado en enero de 2025 y 36% por debajo del de enero de 2024. Todo esto, pone de manifiesto una dinámica ya anticipada por la recaudación: ingresos que no logran recomponerse y un esquema de gasto rígido.

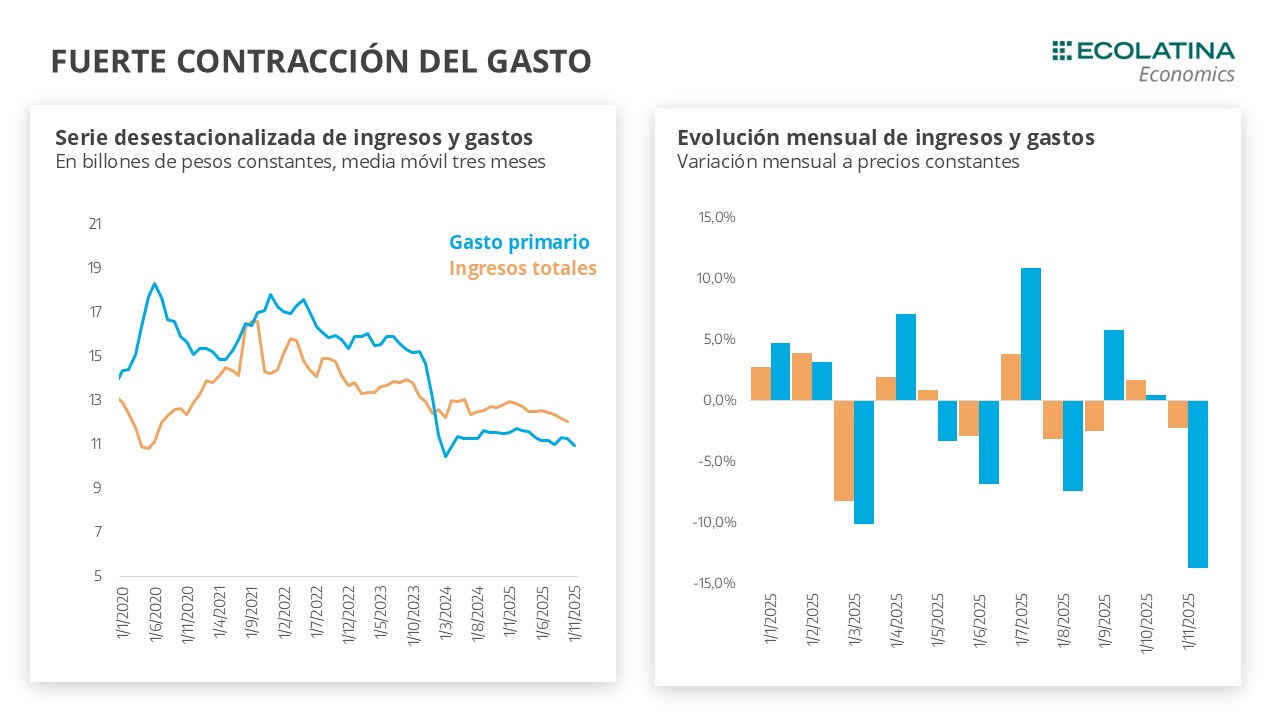

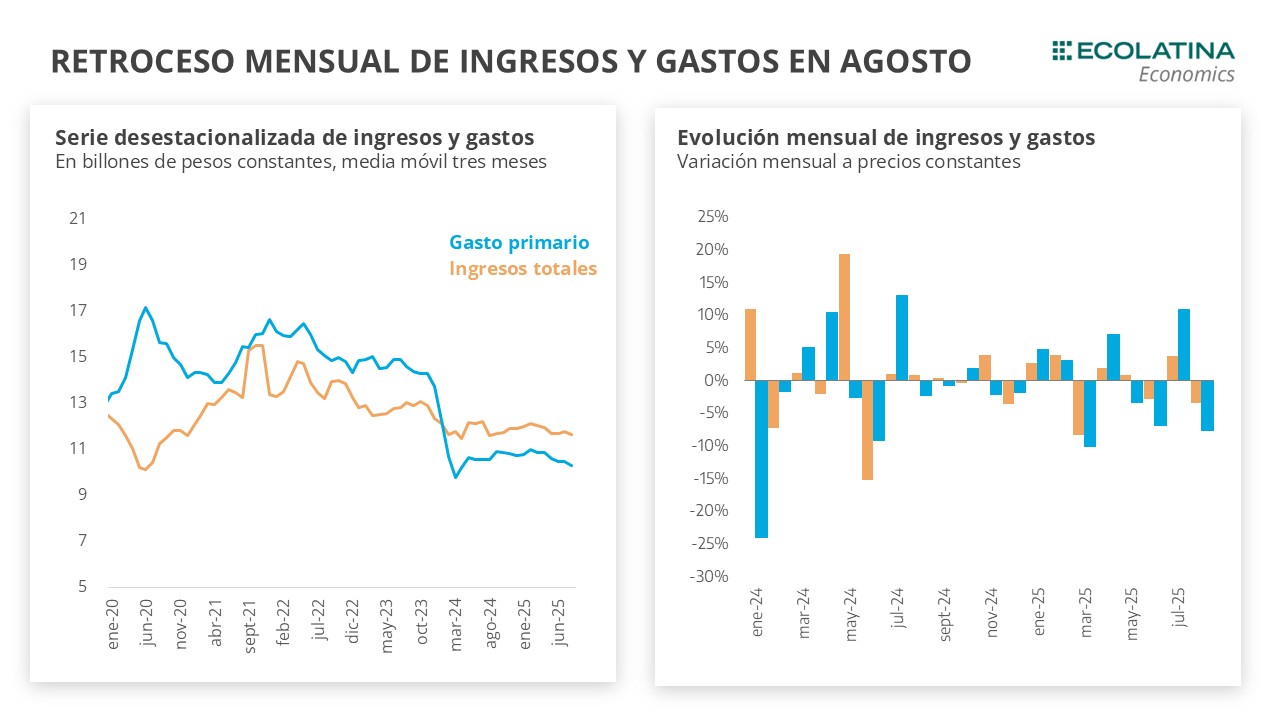

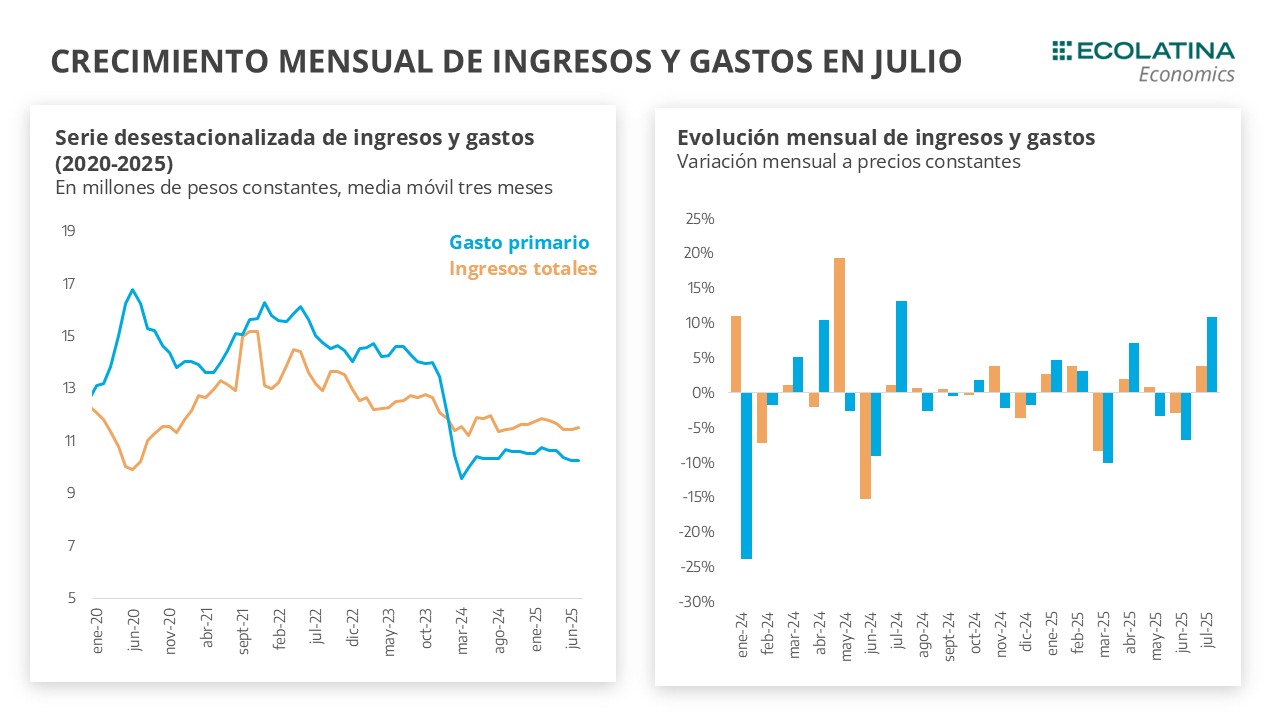

La dinámica mensual tampoco muestra señales claras de reversión. En la medición desestacionalizada, los ingresos profundizaron su tendencia descendente (-0,4% mensual), acumulando cinco meses consecutivos de caída. El gasto, en cambio, revirtió marginalmente la dinámica contractiva y avanzó 0,1% mensual.

Las cuentas públicas en detalle

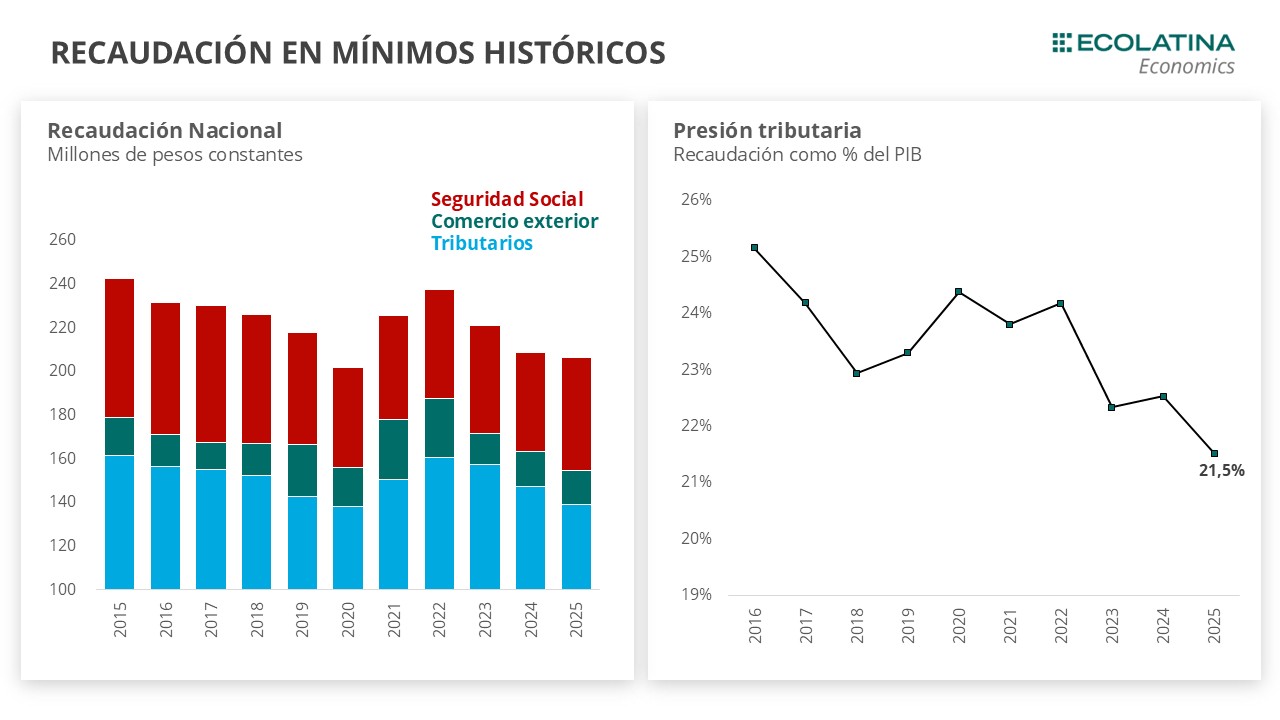

En enero, los ingresos totales del fisco cayeron 1,2% interanual en términos reales; sin embargo, al excluir los recursos extraordinarios derivados de la – la contracción se amplía a 8,3% i.a. real. De este modo, aun con el aporte excepcional de las privatizaciones, no se logró compensar la marcada caída de los ingresos, que acumulan un semestre de variaciones interanuales negativas.

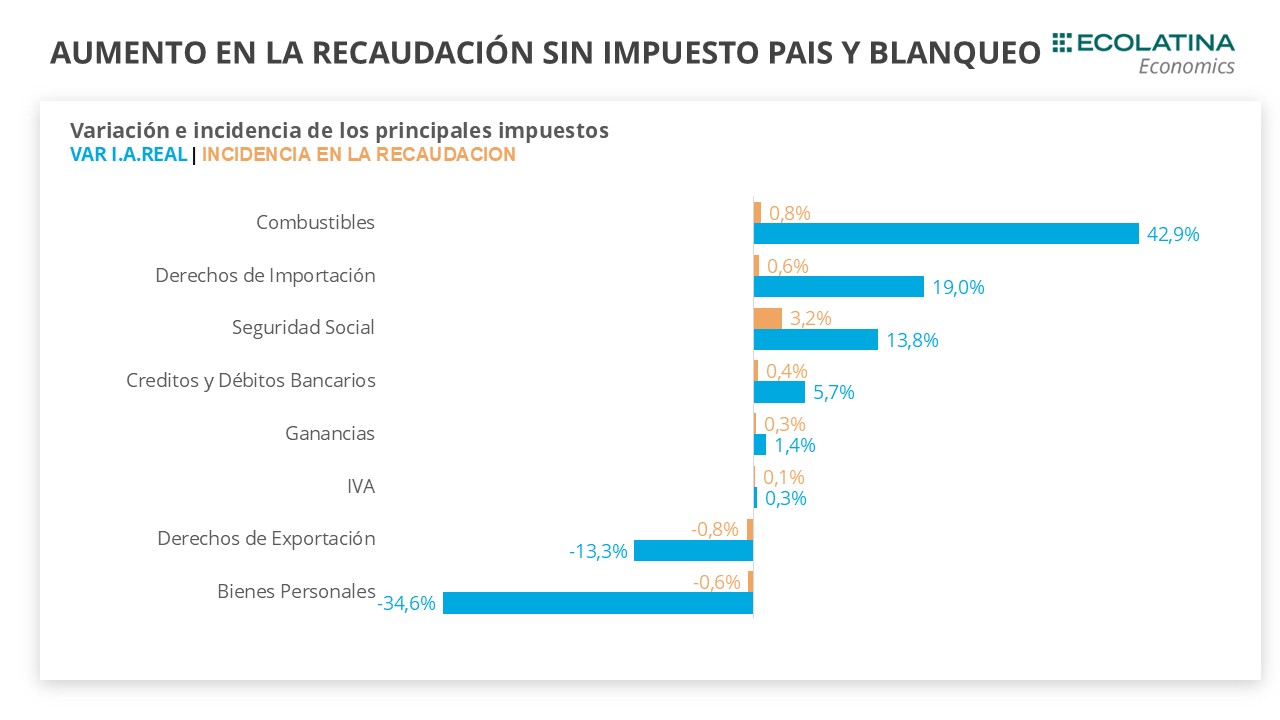

En detalle, los recursos tributarios retrocedieron 8,1% i.a. en términos reales, con bajas generalizadas en prácticamente todas las partidas.

Los tributos asociados al nivel de actividad consolidan así un trimestre consecutivo en terreno negativo. El IVA neto se contrajo 12,1% i.a. real, afectado tanto por el componente interno (DGI) como por el vinculado al comercio exterior (DGA), este último también condicionado por una elevada base de comparación producto de los ingresos extraordinarios derivados de la moratoria incluida en la Ley Bases.

Por su parte, el Impuesto a las Ganancias cayó 2,9% i.a., mientras que las contribuciones a la Seguridad Social retrocedieron 3,8% i.a., en línea con la moderación observada en el empleo formal y los salarios reales.

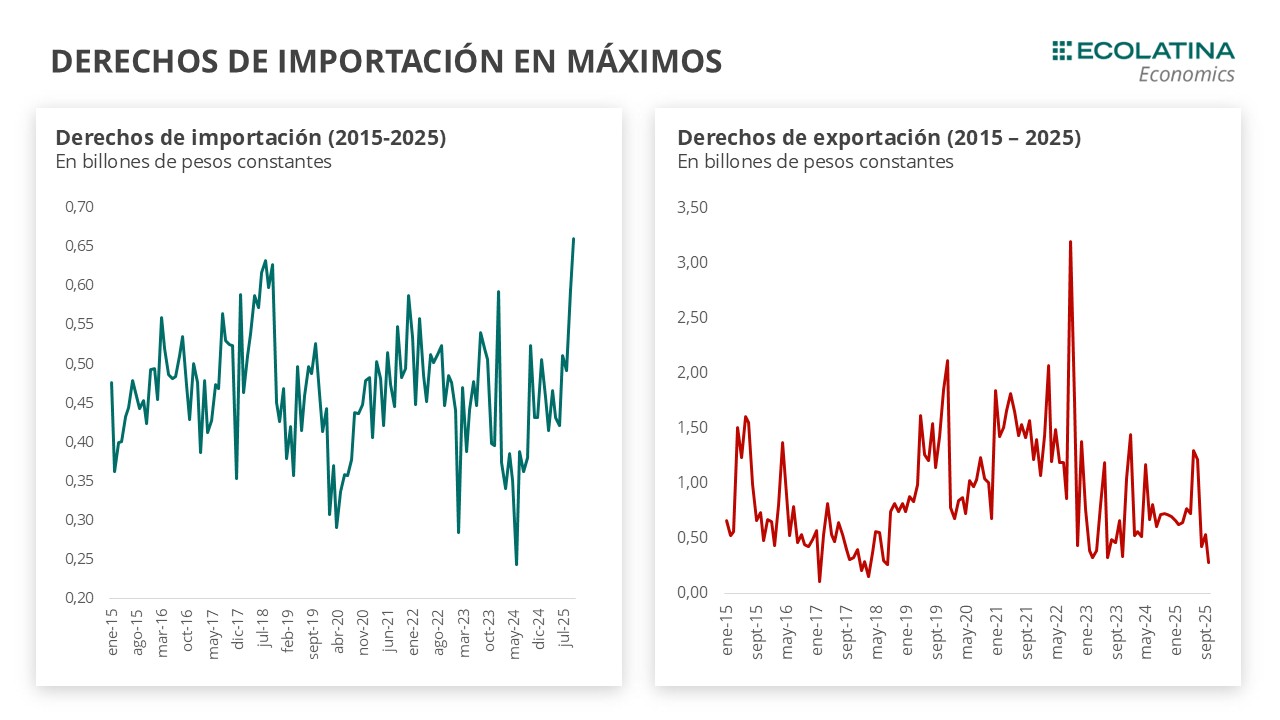

En materia de comercio exterior -cuya contribución a la recaudación viene perdiendo peso desde 2025 tras la reducción de alícuotas-, en enero se profundizó la tendencia. Los Derechos de Exportación registraron una caída de 40,7% interanual real, mientras que los Derechos de Importación interrumpieron once meses consecutivos de expansión al retroceder 14,2% i.a., en un contexto de desaceleración de las importaciones (recientemente INDEC informó que en enero apenas superaron los USD 5.000).

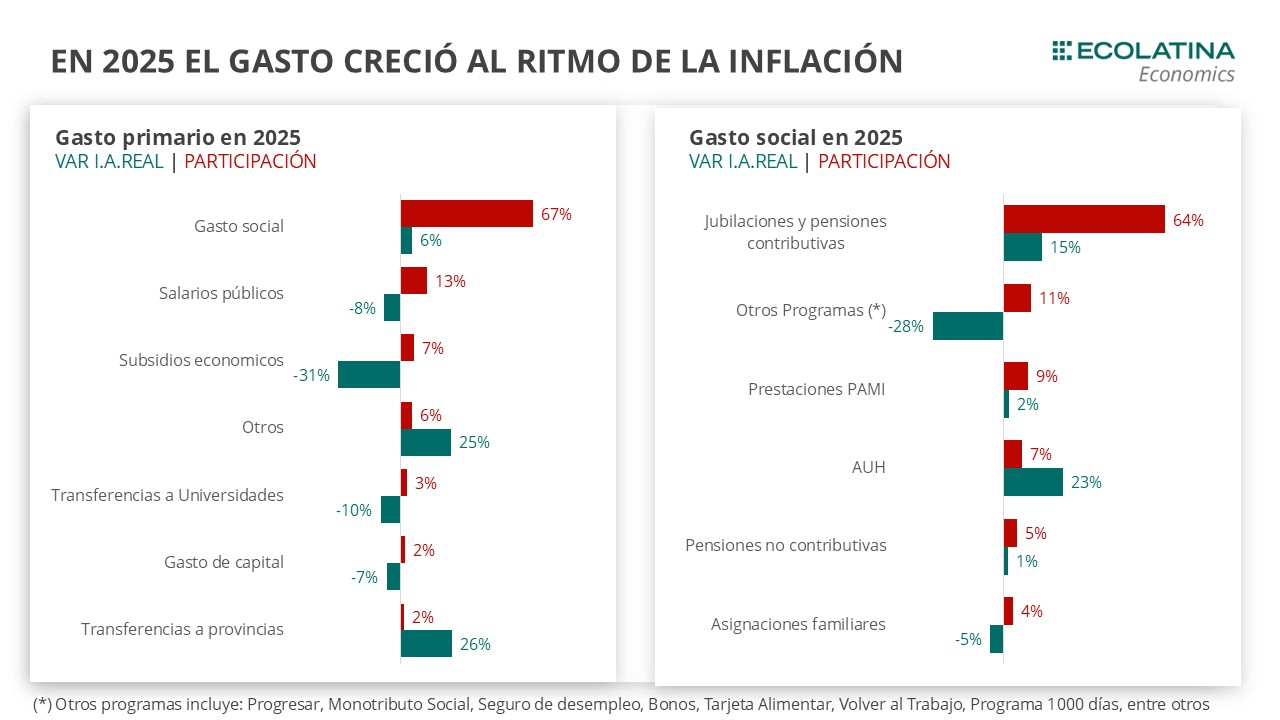

En contraste, el gasto primario mostró una leve contracción de 0,7% i.a. real, aunque se ubicó 13% por encima del nivel de enero de 2024. Mientras que el gasto corriente primario se mantuvo prácticamente en línea con la inflación, el gasto de capital volvió a contraerse (-35,9% i.a.), alcanzando el nivel más bajo para un mes de enero en la serie histórica y ubicándose 24% por debajo incluso del registrado en enero de 2024, cuando la obra pública se encontraba prácticamente paralizada.

Al interior del gasto corriente, las prestaciones sociales disminuyeron 1,5% i.a. Dado que cerca del 70% del gasto social permanece indexado -concentrado en Jubilaciones y Pensiones y en la Asignación Universal por Hijo (AUH)- la contracción se concentró en otras partidas sociales: el resto de las Asignaciones Familiares (-6,8% i.a.), las Pensiones no Contributivas (-7,8% i.a.) y Otros Programas (-23,5% i.a.).

Los gastos de funcionamiento volvieron a contraerse (-15,7% i.a.), con salarios públicos acumulando casi un año de variaciones interanuales negativas. Dinámica similar se observa en las transferencias a universidades (-8.8% i.a.).

Por el contrario, los subsidios económicos y las transferencias a provincias exhibieron fuertes incrementos. Los subsidios crecieron 93% i.a. real, alcanzando el nivel más elevado para un enero en la gestión de la Libertad Avanza, explicados principalmente por mayores transferencias a ENARSA para la adquisición de gas natural y a CAMMESA. En cuanto a las provincias, las transferencias discrecionales aumentaron 32,1% i.a., aunque aún representan menos de la mitad de lo transferido en enero de 2023.

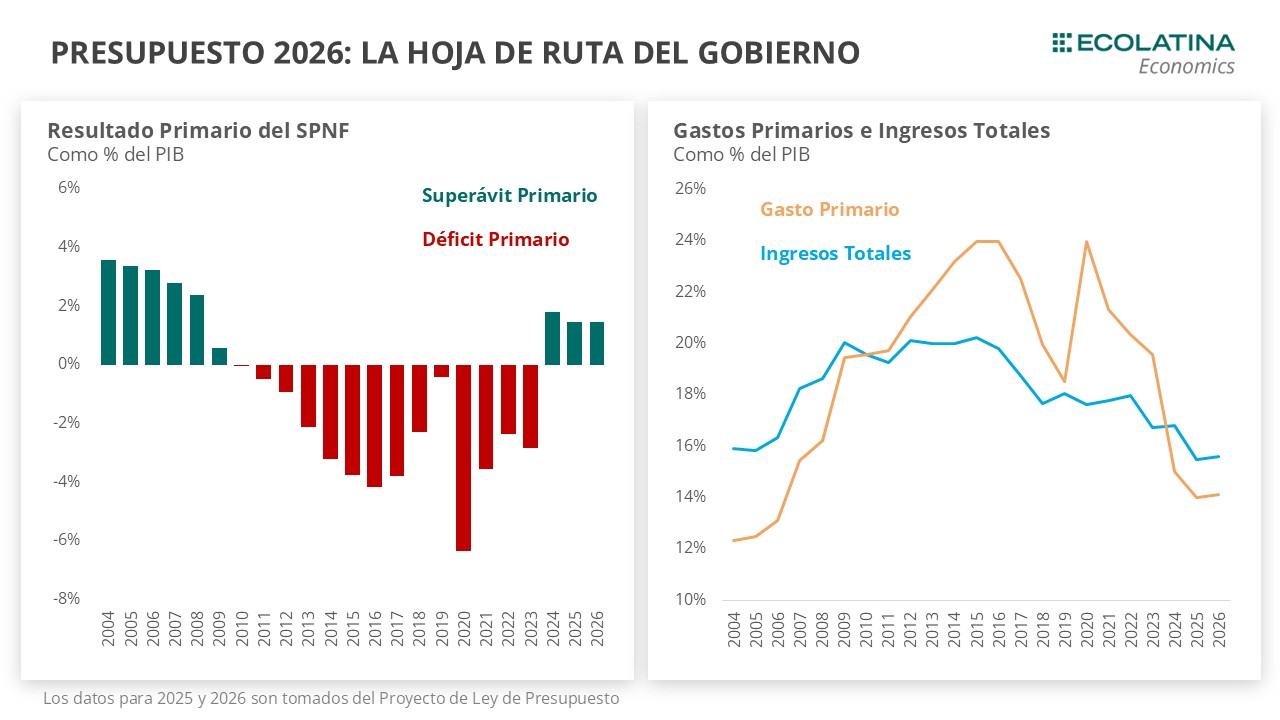

Transitando 2026

Lejos de un enero calmo y en el marco de sesiones extraordinarias, el Gobierno mantuvo activo el frente legislativo. La aprobación en el Senado de la Ley de Modernización Laboral -con 42 votos afirmativos y 30 negativos-, constituye un dato político relevante: el oficialismo logró sostener volumen parlamentario para avanzar con reformas de carácter estructural. No obstante, actualmente el proyecto se encuentra en debate en la Cámara de Diputados, en simultáneo con el paro general convocado por la CGT. Si bien la medida de fuerza introduce un elemento adicional de tensión política y social, hasta el momento no altera la expectativa de aprobación, pese a alguna modificación que pueda existir en el proyecto original. De concretarse ese respaldo, el Gobierno ampliaría el margen para profundizar una agenda más ambiciosa, donde la discusión tributaria aparece como el próximo capítulo.

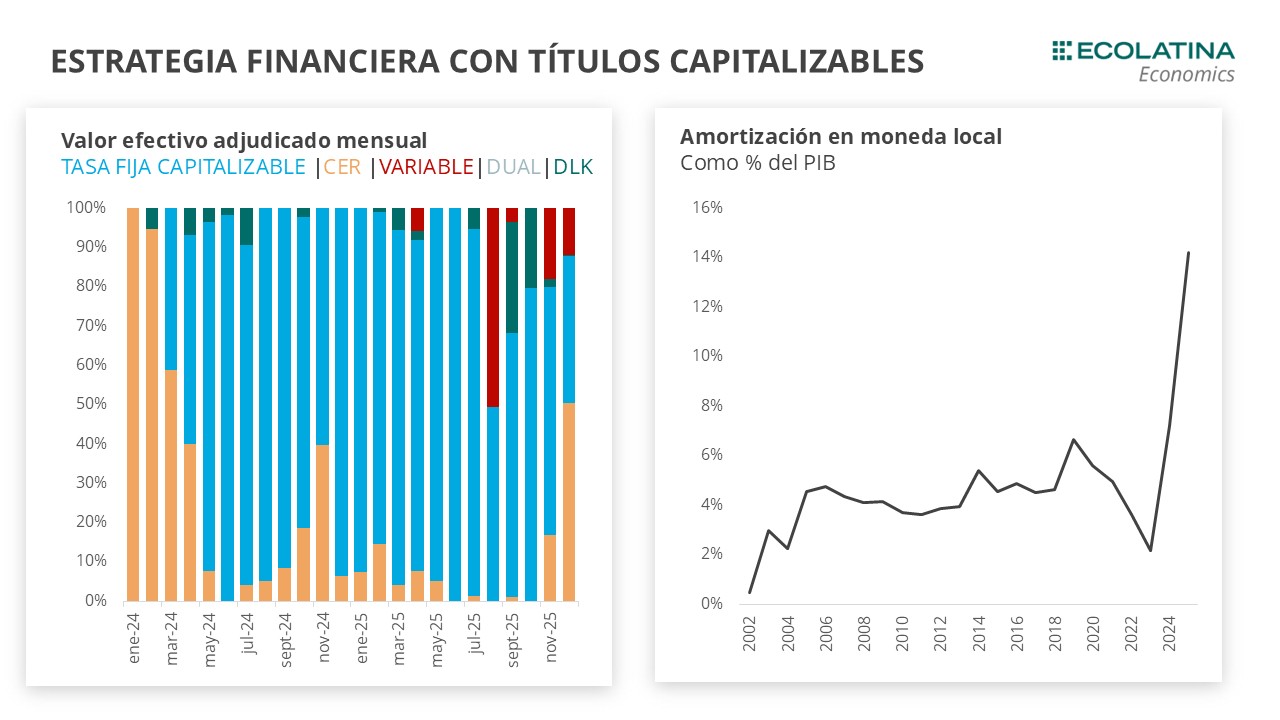

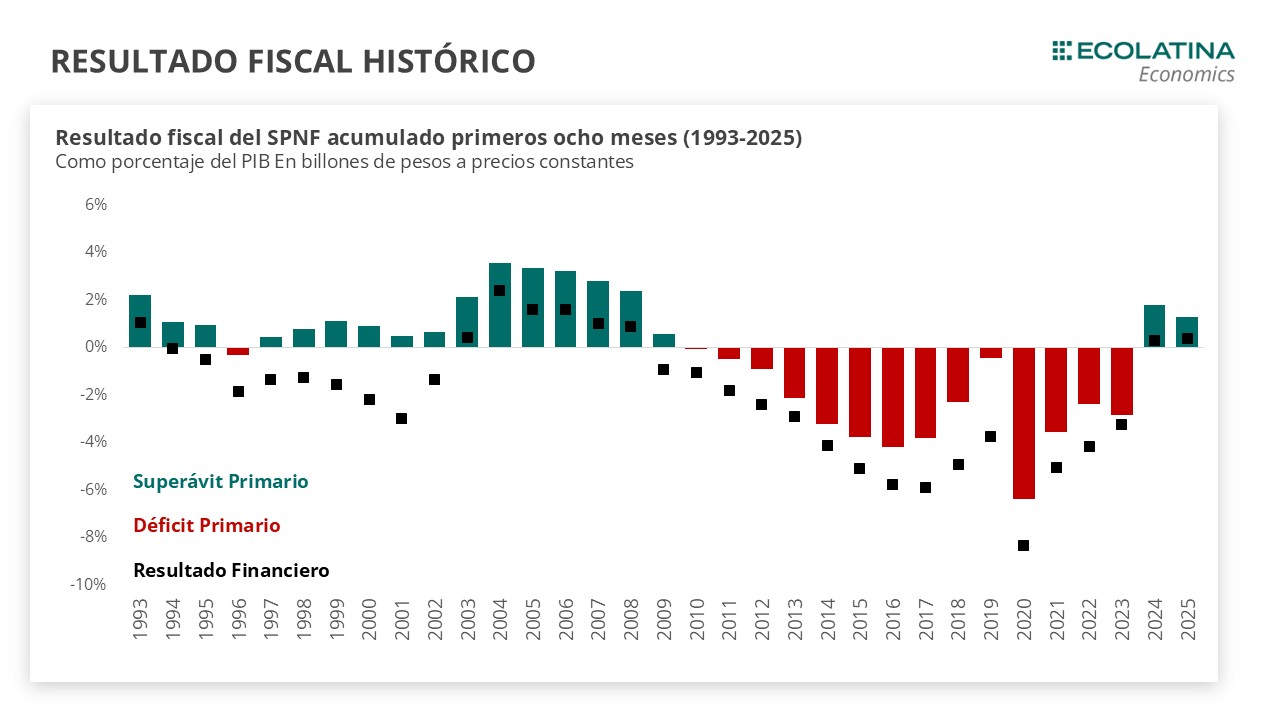

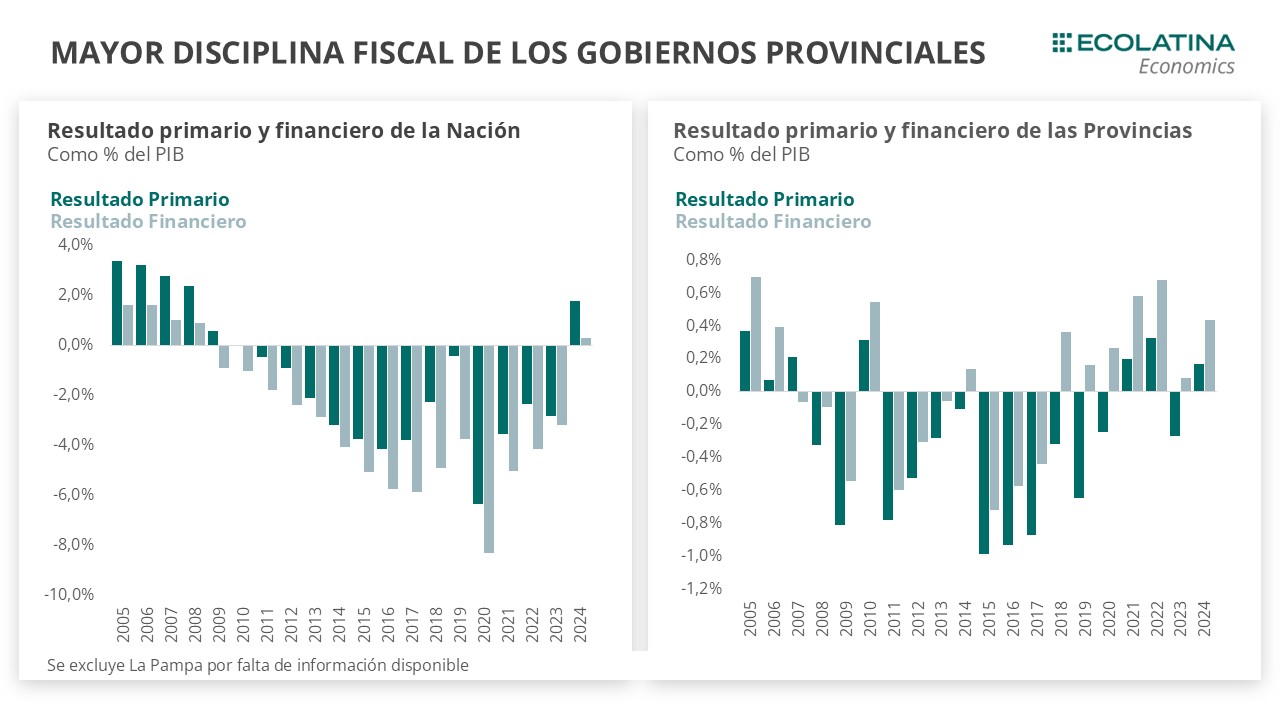

En paralelo, el ancla fiscal continúa siendo el eje ordenador del programa económico y el cumplimiento de la meta de superávit no parece estar en discusión. La incógnita pasa a centrarse en cómo se fortalecerán los ingresos y hasta dónde podrá ajustarse el gasto, que presenta alta rigidez estructural.

Por el lado de los ingresos, la reducción de alícuotas en Derechos de Exportación implicará una menor contribución del comercio exterior en los próximos meses. Además, pese a la apertura comercial y un tipo de cambio real no tan depreciado, la actividad no muestra señales claras de repunte, por lo que no parece que las importaciones sean un factor clave para la recaudación. A esto se suma que el proyecto de Ley actualmente en tratamiento incorpora incentivos fiscales -en Ganancias e Impuestos Internos- que tendrán un costo recaudatorio en el corto plazo.

Por el lado del gasto, el margen de maniobra es acotado: cerca del 70% se encuentra indexado o presenta elevada rigidez, por lo que el ajuste recae sobre un universo relativamente reducido de partidas. Las señales oficiales apuntan a una profundización del recorte en subsidios económicos bajo el nuevo esquema tarifario. Sin embargo, esa corrección tendrá efectos sobre el ingreso disponible de los hogares y sobre la inflación, pudiendo justamente moderar la velocidad de la recuperación de la economía.

En definitiva, si la actividad no logra traccionar la recaudación en los próximos meses, el resultado fiscal dependerá cada vez más de ingresos extraordinarios o de nuevas fuentes de financiamiento para su cumplimiento en 2026.