ESCENARIO ECONÓMICO

En el plano cambiario-monetario finalizó una semana con un tinte negativo. En medio de una mayor volatilidad internacional (por temor al estallido de una guerra comercial), durante la semana anterior existió un ruido extra por la falta de precisiones en torno al acuerdo con el FMI, generando un contexto de incertidumbre.

A pesar de la aprobación en la Cámara Baja, la falta de precisiones del acuerdo no hizo más que plantear nuevas incógnitas. Ya es un hecho que habrá que esperar para conocer aspectos claves como el monto, el nuevo cronograma de vencimientos y las condicionalidades, lo que abona a la formación de especulaciones y conjeturas en torno al resultado de las negociaciones. En especial, aquellas referidas al esquema cambiario del Gobierno, que parecería que no se encuentra dentro de las recomendaciones y preferencias del organismo.

En medio de las especulaciones y conjeturas en torno a las eventuales modificaciones en el plano cambiario que traería el acuerdo, las expectativas de devaluación se desalinearon. Las dudas en torno al esquema cambiario se recrudecieron especialmente con la entrevista que brindó el ministro de Economía, Luis Caputo, durante el martes pasado por la mañana (previa a la apertura del mercado). En la misma, comentó que Argentina nunca contó con las condiciones adecuadas para flotar debido al déficit fiscal, y luego respondió que la cuestión cambiaria “es parte del acuerdo y no lo puedo decir” ante la pregunta de si nos dirigimos a un régimen de libre flotación o continua el crawling peg.

El contraste con las declaraciones previas (donde se sostuvo la continuidad del esquema cambiario) provocó que la lectura del mercado se incline por una potencial modificación del crawling peg el corto plazo, resultando en un aumento de los dólares financieros y los contratos de dólar futuro. En detalle, los dólares paralelos finalizaron al alza: el dólar MEP escaló 3,9% respecto al viernes anterior ($1.286), el dólar blue subió 3,2% ($1.237) y el dólar CCL medido en CEDEARs trepó 4,2% ($1.292). Como resultado, luego de alcanzar el 21% (con el CCL en la zona de los $1.300), la brecha cambiaria promedio desaceleró levemente y finalizó en torno al 20% (+4 p.p.). Por su parte, los contratos de dólar futuro también finalizaron con subas: los contratos de marzo a mayo subieron 1,8% y aquellos con vencimiento de junio en adelante treparon 3,1%.

En este marco, el BCRA aceleró las ventas en el MULC y se desprendió de USD 730 M. De esta forma, desde el viernes pasado las ventas superan los USD 1.200 M, colocándose como las ventas más elevadas desde octubre del 2019, en pleno escenario de corrida cambiaria tras la derrota electoral de Cambiemos. Detrás de este resultado operó la fuerte volatilidad cambiaria, el desarme de posiciones de carry en USD y una merma de las liquidaciones del sector agropecuario. Con todo, las Reservas Netas se habrían deteriorado hacia los USD 10.200 M (-USD 7.900 M si no se descuentan los depósitos del Tesoro) y las Reservas Brutas en USD 26.626 M (último dato disponible del viernes).

En términos de estadísticas, el INDEC dio a conocer datos del cuarto trimestre del 2024. Por un lado, el PBI creció 1,4% respecto al trimestre (-1,7% anual en promedio) anterior en la serie desestacionalizada, acumulando dos trimestres consecutivos en alza. Al interior, el Consumo Privado creció 3,2% trimestral, aunque no fue suficiente para compensar las bajas previas y cerró el año 4,2% por debajo de 2023.

Por el otro, la tasa de desempleo fue de 6,4% en el cuarto trimestre del año pasado (+0,7 p.p. respecto al año previo). Al mismo tiempo, la tasa de actividad alcanzó 48,8% de la población económicamente activa de los 31 aglomerados urbanos que releva la Encuesta Permanente de Hogares, continuando su tendencia alcista y llegando al máximo desde 2016. Por su parte, el empleo creció 0,6% i.a., traccionado por una suba de casi 6% i.a. del cuentapropismo. Con todo, el 2024 cerró con un desempleo promedio de 7,1%, 1 p.p. por encima del 2023 y un estancamiento del empleo total (+0,3%), apuntalado por el avance de 3,5% del cuentapropismo.

Además, se conocieron estadísticas del mes de febrero. Por caso, el INDEC publicó el resultado comercial, donde se observó una reducción del superávit (USD 227 M). Detrás de ello, las exportaciones rozaron los USD 6.090 M (+10,1% interanual), impulsado principalmente por un incremento de 12,0% en las cantidades, mientras que los precios cayeron 1,6%. Por su parte, las importaciones fueron USD 5.864 M (+42,3% interanual), explicado por un aumento del 55,4% en las cantidades importadas que más que compensaron una baja del 8,5% de los precios. De esta forma, las importaciones iniciaron el 2025 con un gran despegue (+11,4% sin estacionalidad), al tiempo que las exportaciones se mantuvieron relativamente estables (-0,1% s.e.), produciendo un saldo comercial de tan sólo USD 389 M en los primeros dos meses del año (vs USD 2.193 M en 2024).

Asimismo, el índice de precios internos al por mayor (IPIM) creció 1,6% mensual (+32,7% i.a.) en febrero y se ubicó levemente por encima respecto al mes previo (+0,1 p.p.), justo en el mes donde la pauta de devaluación bajó al 1% mensual. Al interior, el alza estuvo explicada por la suba de los productos nacionales (+1,7%; +36,6% i.a.), al tiempo que los productos importados subieron por segunda vez al hilo (+0,5%; -4,2% i.a.) luego de cuatro meses de bajas. Al interior de los productos nacionales, se destaca la suba de los productos primarios (+2,3%), seguido por los productos manufacturados (+1,6%) y una leve suba de la energía eléctrica (+0,3%).

Por su parte, enfebrero el SPN registró un superávit primario de $1,17 billones y, con intereses por $0,86 billones, el resultado financiero fue de $0,31 billones (0,1% del PIB). El saldo positivo se explicó por un aumento real del 5,4% en los ingresos totales, acompañado de un crecimiento del 19% interanual en el gasto primario. Los ingresos tributarios crecieron un 8,8% en términos reales, acumulando tres meses de expansión. A diferencia de enero, los recursos del comercio exterior registraron subas reales, mientras que tributos clave como el IVA, Ganancias y las contribuciones a la seguridad social continuaron en alza. Por otro lado, el gasto primario profundizó su recuperación, con prestaciones sociales en crecimiento por tercer mes consecutivo.

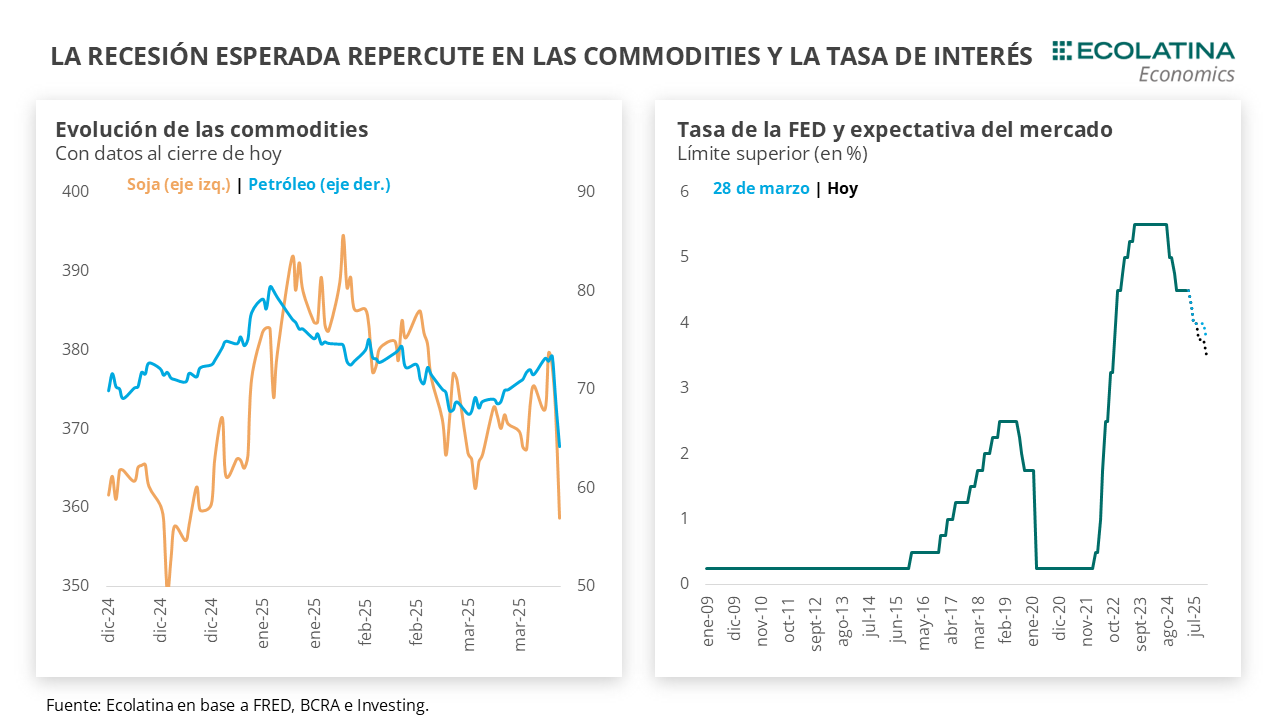

¿Qué pasó en el plano internacional? La noticia más destacada de la semana pasada fue la decisión de la FED de mantener la tasa de interés inalterada en el rango de 4,25%-4,5%, en línea con la expectativa de mercado. A su vez, en el comunicado establecieron una desaceleración del quantitative tightening (absorción monetaria), permitiendo una mayor liquidez en la economía norteamericana, y empeoró levemente la estimación de la actividad (pasó de 2,1% a 1,7%). Finalmente, el dot plot indica que para fin de 2025 la tasa se reduciría 50 puntos básicos, a diferencia de la expectativa de mercado que marcan un recorte más.

En paralelo, varios bancos centrales definieron su tasa de interés: Brasil la incrementó en 100 puntos básicos y llegó a 14,25%, mientras que el Reino Unido y Japón la mantuvieron inalterada en 4,5% y 0,5%, respectivamente.

RADAR SEMANAL

Datos. En la cuarta semana de marzo, los primeros datos tendrán lugar en la jornada de hoy con la estadística de turismo internacional por febrero de INDEC. Durante el jueves, el mismo organismo publicará el informe de balanza de pagos del cuarto trimestre del 2024 y de actividad económica por enero. Durante el mismo día. Además, Finanzas dará a conocer el resultado por la última licitación del mes (el llamado se realiza hoy). Por último, el viernes el INDEC publicará los datos de salarios de enero y el BCRA publicará los resultados del MULC por febrero. En materia internacional, el jueves se publicará la versión final del PIB del cuarto trimestre de Estados Unidos.

¿A qué estar atentos? Luego de la aprobación del DNU durante la semana anterior, seguiremos de cerca los potenciales detalles que se puedan conocer en torno al nuevo acuerdo con el FMI (por caso, aún no se conoció el monto y el perfil de vencimientos). En especial, a las declaraciones de los distintos funcionarios y las potenciales lecturas del mercado, factor clave para explicar el sobresalto de los dólares durante la semana previa. Asimismo, será importante ver el resultado de la licitación del Tesoro en su licitación, debido a sus consecuencias sobre la tasa de interés y la liquidez del sistema financiero. Por último, como todas las semanas monitorearemos la liquidación del agro, los dólares financieros y el riesgo país.