ESCENARIO ECONÓMICO

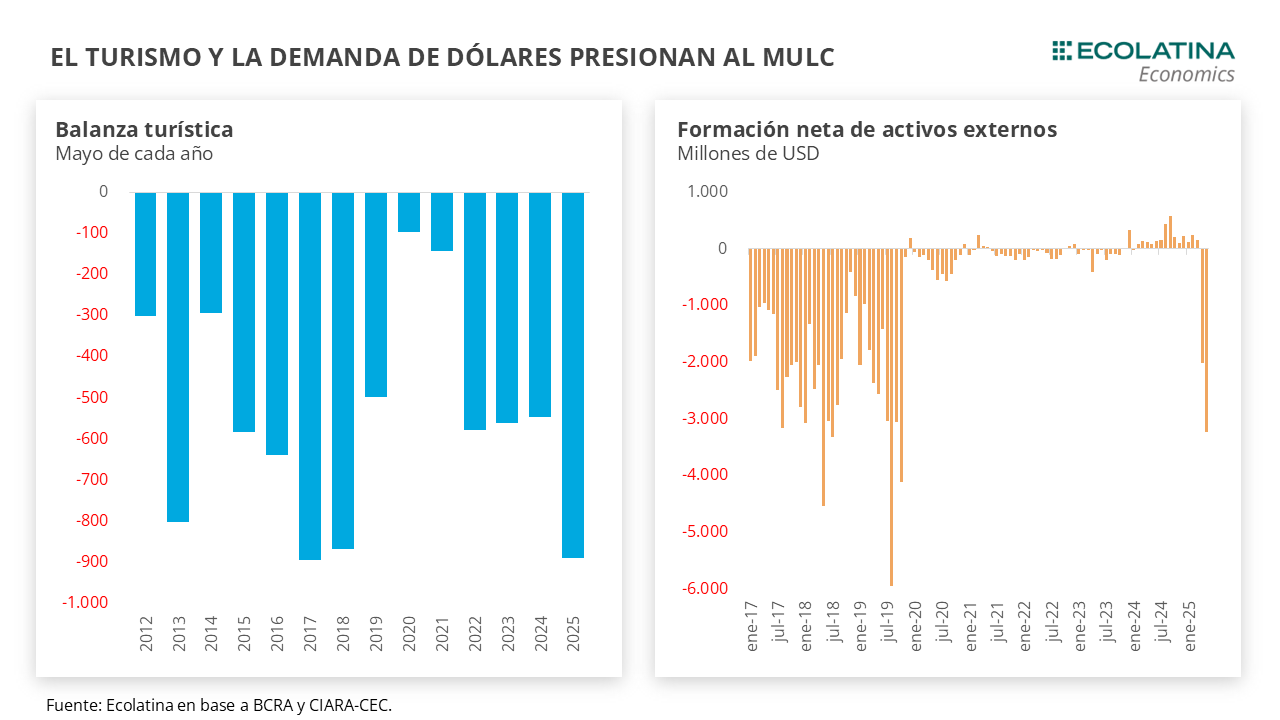

El dólar se establece por encima del centro de la banda. En la jornada del martes, el dólar mayorista se mantuvo sin grandes variaciones ($1.258), y se mantuvo por encima del centro de la banda: 29% por encima de la banda inferior y 13% por debajo de la banda superior. Por otro lado, producto del pago de deuda de bonos soberanos, las Reservas Brutas bajaron USD 2.004 M y descendieron a la zona de los USD 39.200 M.

Dólares paralelos con resultados mixtos. El martes, los dólares paralelos cortaron su racha alcista al cerrar mayormente a la baja: el dólar minorista cayó 0,4% y cerró en $1.277, el MEP bajó 1,6% ($1.258) y el CCL medido en CEDEARs descendió 1,4% ($1.261). En sentido contrario, el blue subió 2,4% ($1.280). En la misma línea, los contratos de dólar futuro para el trimestre julio-septiembre cayeron 0,7%, quedando 1,9% por encima del dólar mayorista ($1.282) para julio, 4,3% para agosto ($1.312) y 6,9% para septiembre ($1.345).

Jornada verde en el mercado financiero. El S&P Merval medido en dólares (utilizando CCL con CEDEARs) repuntó 5,8% (USD 1.695) y compensó las dos jornadas previas de caídas. En cuanto a la deuda en moneda extranjera, las cotizaciones cayeron debido al pago de cupón e interés asociados a cada título.

El mercado ajusta sus expectativas. El BCRA publicó el Relevamiento de Expectativas de Mercado (REM) correspondiente a finales de junio. Con relación a la inflación mensual, el mercado redujo sus expectativas y espera ahora que los precios crezcan 27,0 % i.a. en diciembre del 2025 (vs 28,6% i.a. en mayo), quedando un 1,8% mensual en junio. A su vez, hubo una corrección generalizada a la baja en meses siguientes por debajo del 2,0%. Además, el tipo de cambio oficial proyectado para diciembre de 2025 pasó de $1.300 a $1.324. Por último, se espera un crecimiento promedio de la economía en 2025 en torno al 5,0%, por debajo del relevamiento de mayo (-0,2 p.p.).

Se reanuda la escalada arancelaria. En un marco de relativa incertidumbre respecto al comercio mundial, Estados Unidos anunció un nuevo arancel del 50% a las importaciones provenientes de Brasil, principal socio comercial de nuestro país. El mandatario norteamericano, Donald Trump, justificó esta nueva imposición de aranceles por cómo la justicia brasilera trató al ex presidente de Brasil, Jair Bolsonaro. A su vez, el martes Estados Unidos había anunciado aranceles del 25% a los productos provenientes de Japón y Corea del Sur, a aplicarse a partir del 1ero de agosto.

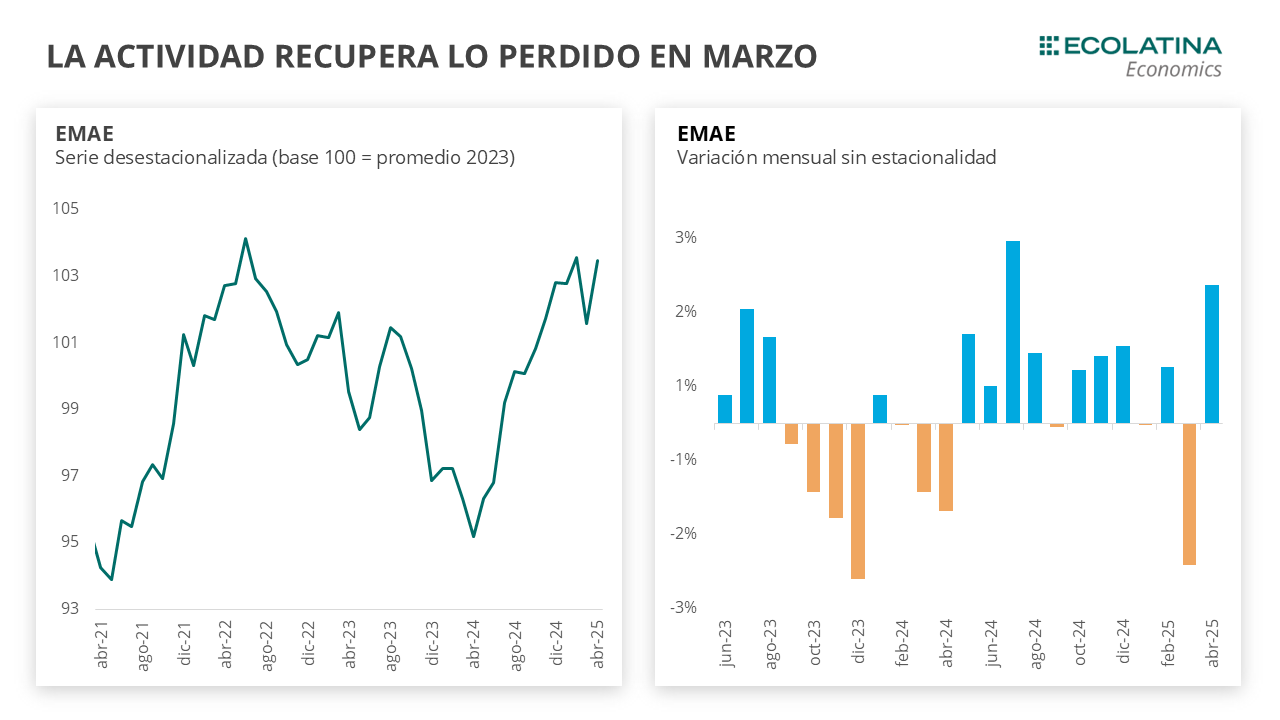

LO QUE ESTÁ SUCEDIENDO

Subió la Industria y cayó la construcción. El Índice de Producción Industrial Manufacturero (IPI manufacturero) volvió a registrar una suba desestacionalizada del 2,2% en mayo de 2025 (+5,8% i.a.), hilando dos subas consecutivas y situándose 10,0% por encima del piso de la recesión. De este modo, el indicador llega a su máximo en lo que va del año. A nivel sectorial, sólo cinco de los dieciséis sectores cerraron en rojo en la serie desestacionalizada: Refinación del petróleo (-9,6%), Otros equipos, aparatos e instrumentos (-3,4%) e Industria textil (-1,9%). Por el lado de las subas mensuales sin estacionalidad, se destaca el desempeño de Vehículos (+11,8%), Sustancias y productos químicos (+6,9%) e Industrias metálicas básicas (+6,2%). En sentido opuesto, el Indicador Sintético de la Actividad de la Construcción (ISAC) cayó 2,2% s.e. y, si bien se posicionó un 8,6% i.a., se debe principalmente a la baja base de comparación que represento el año anterior. De todos modos, presenta una recuperación acumulada en lo que va del año del 10,0%. A futuro, los indicadores adelantados de la construcción son positivos: se espera una suba del +15,5% s.e. en junio (+14,4% i.a.), según marcó el índice Construya.

TENES QUE SABER

IPC CABA se aceleró en junio. El IPC CABA mostró una suba mensual del 2,1% en junio, acelerando 0,5 puntos porcentuales con respecto a la variación de mayo. De esta manera, los precios crecieron 15,3% interanual y acumula 44,5% en lo que va del año. Al interior, los servicios avanzaron 2,6%, mientras que los bienes lo hicieron en 1,4%. Los regulados lideraron la suba (+2,4%) debido al ajuste de las cuotas de la medicina prepaga y a la tarifa del colectivo; y le siguió la inflación núcleo (+2,2%) y los precios estacionales (+1,2%), influidos negativamente por los aumentos de los pasajes aéreos y paquetes turísticos que no fueron compensado pro la baja observada en el precio de las verduras.