Transcurrió una semana caracterizada por el recalibramiento del esquema cambiario-monetario. El tipo de cambio llegó a ubicarse por encima de los $1.400 durante la rueda del miércoles y el jueves, y finalizó hoy en $1.397, ubicándose de esta forma 1,5% por encima del viernes de la semana anterior.

Decimos esto recalibración porque, a diferencia de lo ocurrido desde inicio de año, el BCRA inyectó pesos mediante intervenciones en el mercado secundario y el Tesoro convalidó un rollover por debajo del 100%. De esta forma, las tasas de interés descomprimieron del 40% TNA a 20% TNA, y el dólar respondió al alza. En otro orden, Finanzas volvió a emitir un bono en dólares, con una TNA del 6%, con intereses pagadero de forma mensual y amortización una semana posterior a las elecciones nacionales de 2027. Con un tope máximo de USD 2.000 M que se usaran para el pago de capital por vencimiento de soberanos el próximo julio (USD 2.700 M), Finanzas logró un buen debut al capturar USD 250 M en la semana (el tope de emisión quincenal). La estrategia se enmarca en la decisión de no recurrir a Wall Street, depósitos en dólares en el sistema máximos en veinte años y no es casualidad tampoco que esto surja junto a la sanción de la Ley de Inocencia Fiscal y con un Gobierno que desea ir por la desregulación de los préstamos en dólares. No queda claro que un relajamiento de las condiciones permita expandir el crédito en dólares.

Dejando a un lado los riesgos de una potencial flexibilización de los préstamos en USD, las actuales condiciones permiten al Gobierno inclinar en mayor medida su programa financiero al mercado local. Mientras haya confianza, los depósitos en dólares serán un aliado para el BCRA producto de la mayor capacidad prestable de los bancos en USD (que se liquidan en el MULC) y para que Finanzas encuentre un mercado ávido por poner a rendir sus depósitos.

Transcurrió una semana caracterizada por el recalibramiento del esquema cambiario-monetario. El tipo de cambio llegó a ubicarse por encima de los $1.400 durante la rueda del miércoles y el jueves, y finalizó hoy en $1.397, ubicándose de esta forma 1,5% por encima del viernes de la semana anterior. Más allá de ello, el mes cerró con un dólar descendiendo 3,5% de punta a punta (-2,8% promedio) y una distancia al techo de la banda que promedió el nivel más bajo desde julio del año pasado.

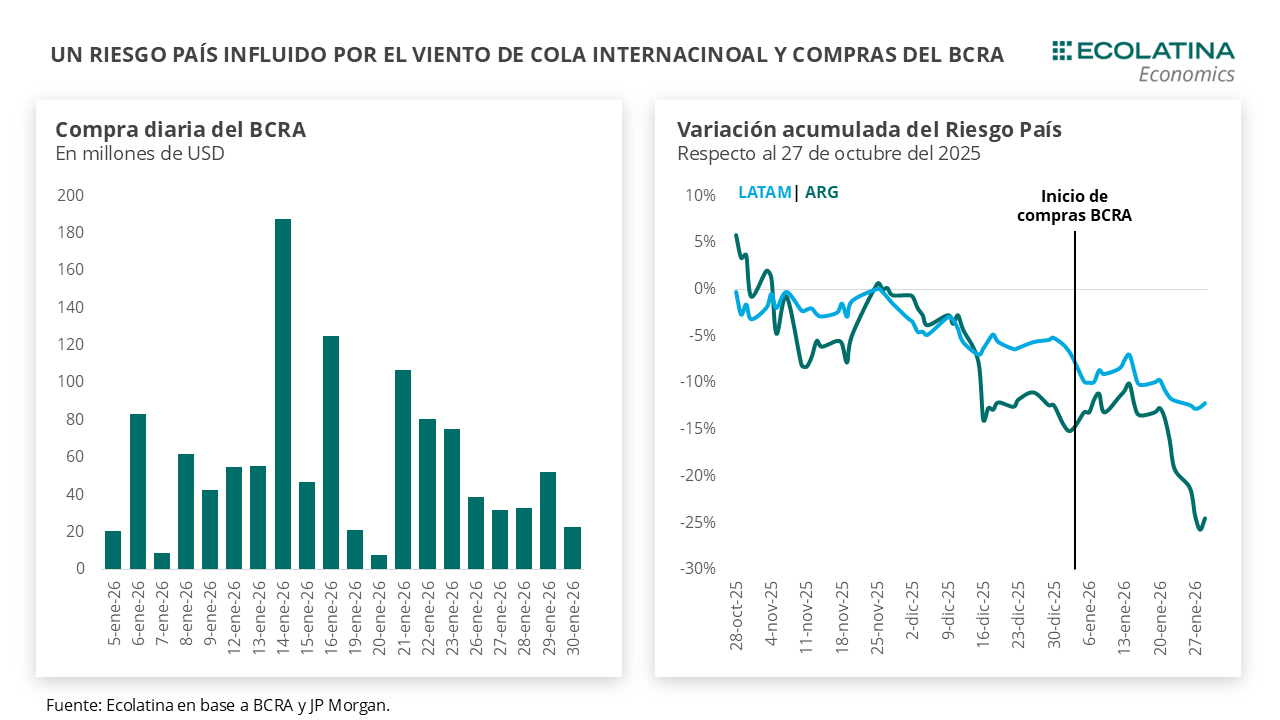

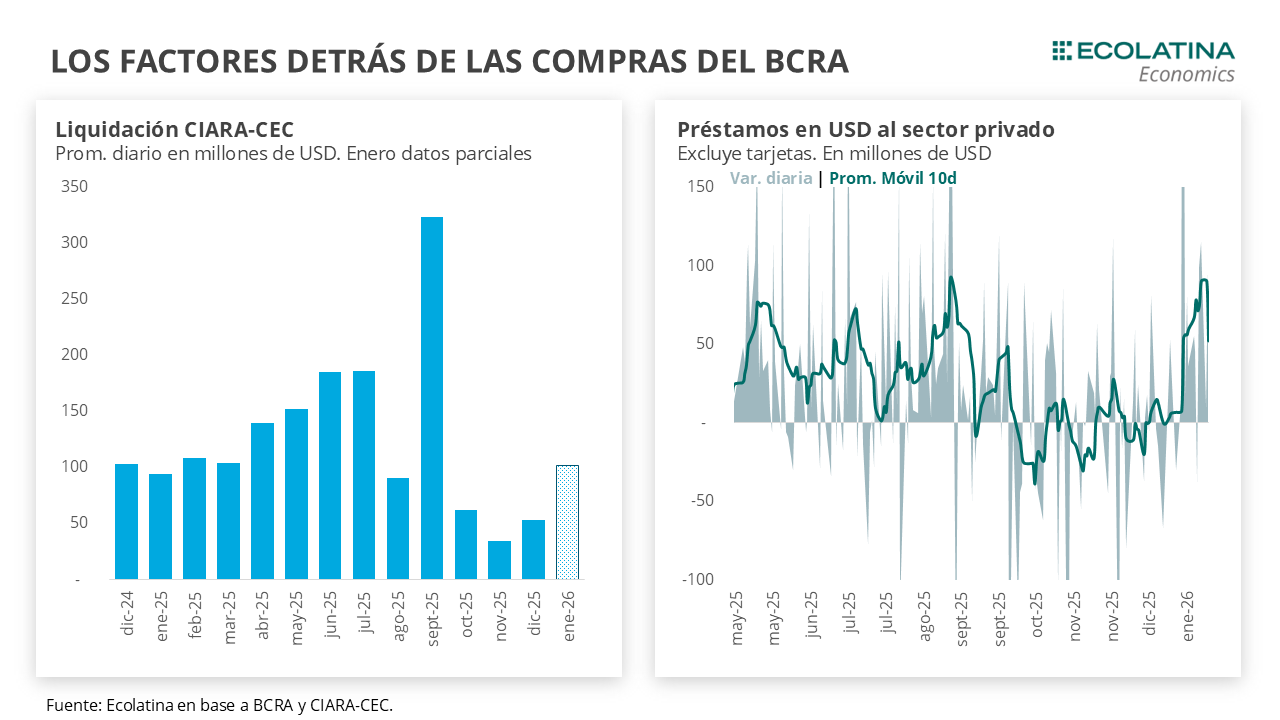

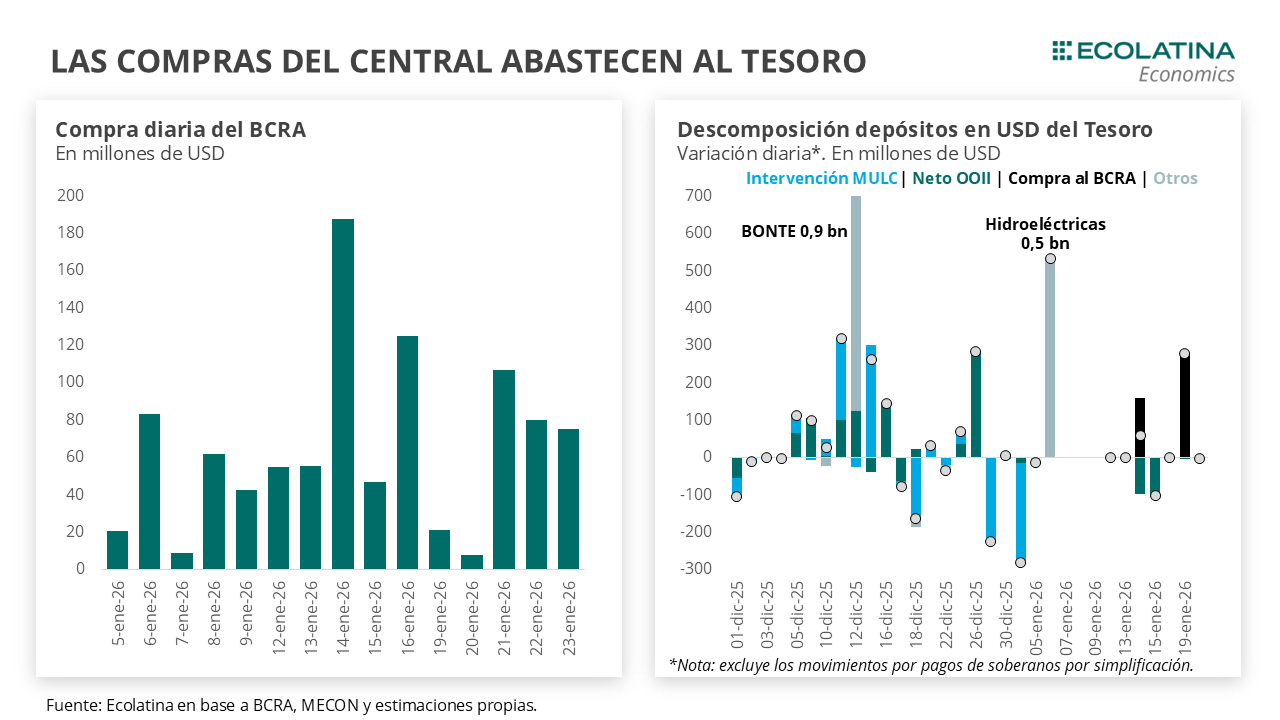

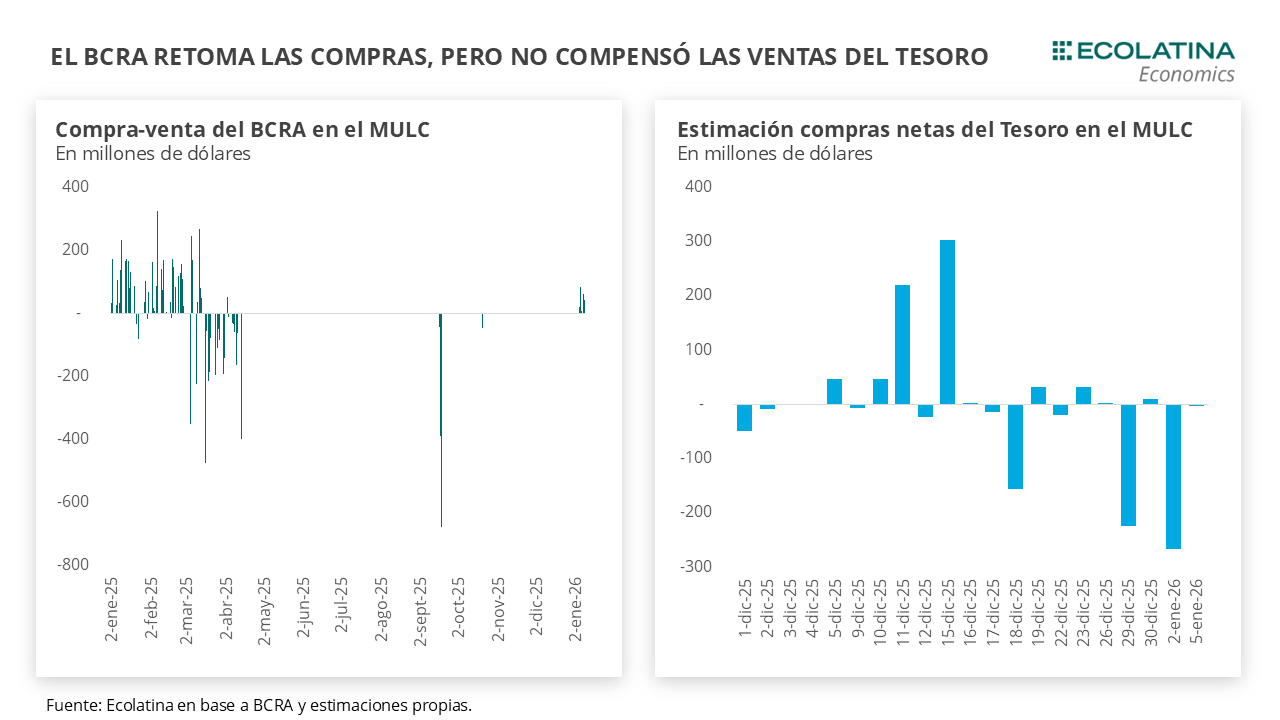

Asimismo, el BCRA extendió el programa de compras. En la semana, la autoridad monetaria sumó USD 300 M, acumulando compras en febrero por USD 1.555 M y extendiendo a USD 2.713 M en lo que va del año. Un aspecto que vale la pena destacar es el ritmo de compras de febrero, que casi se duplicó respecto a enero al pasar de USD 58 M a USD 86 M promedio diario.

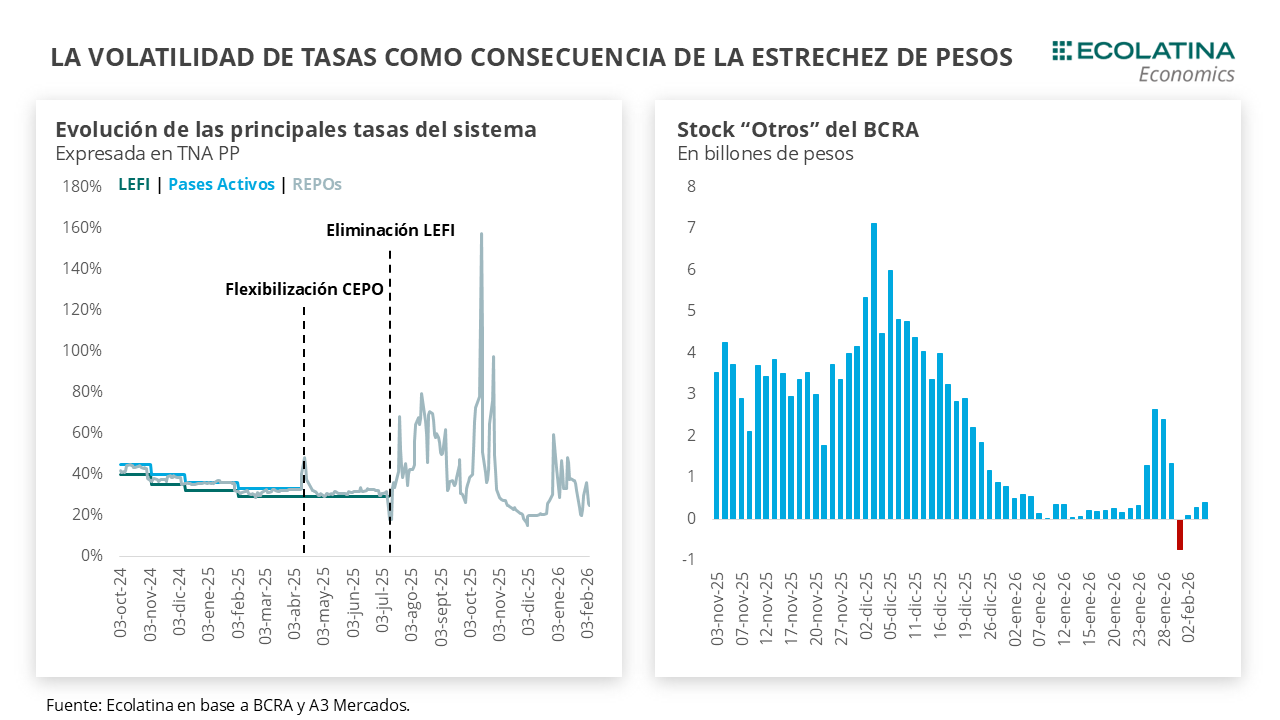

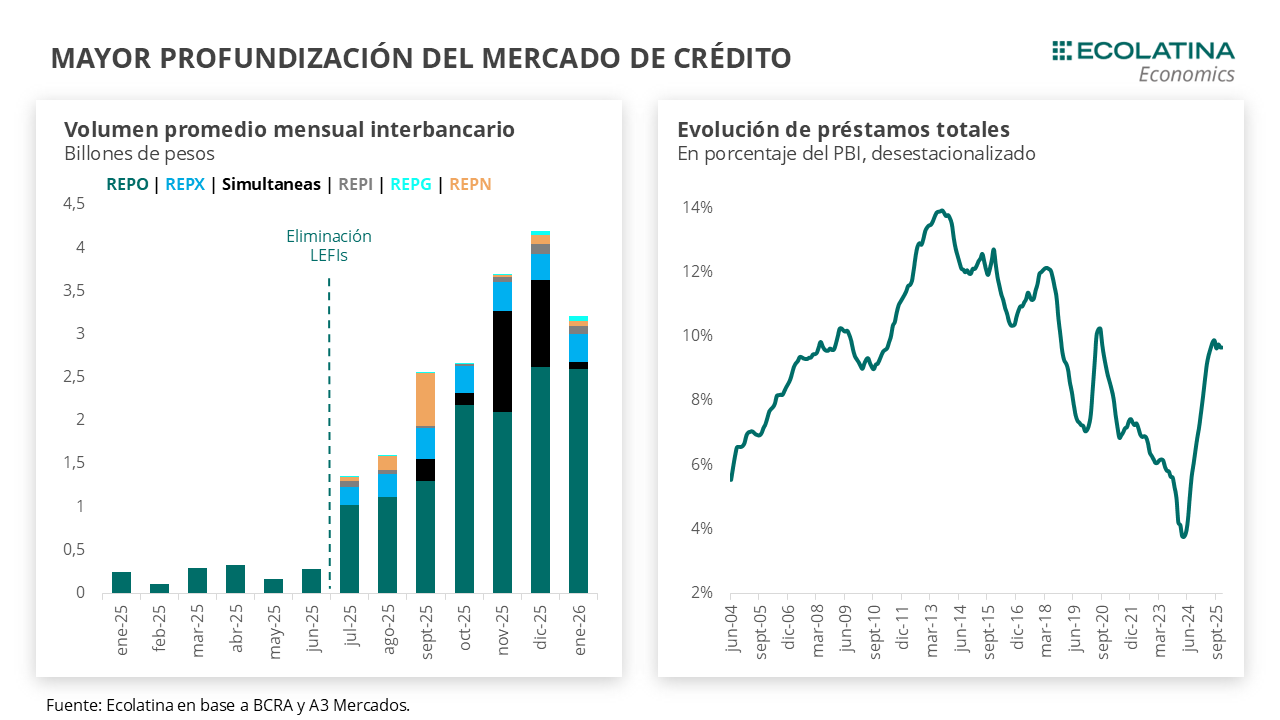

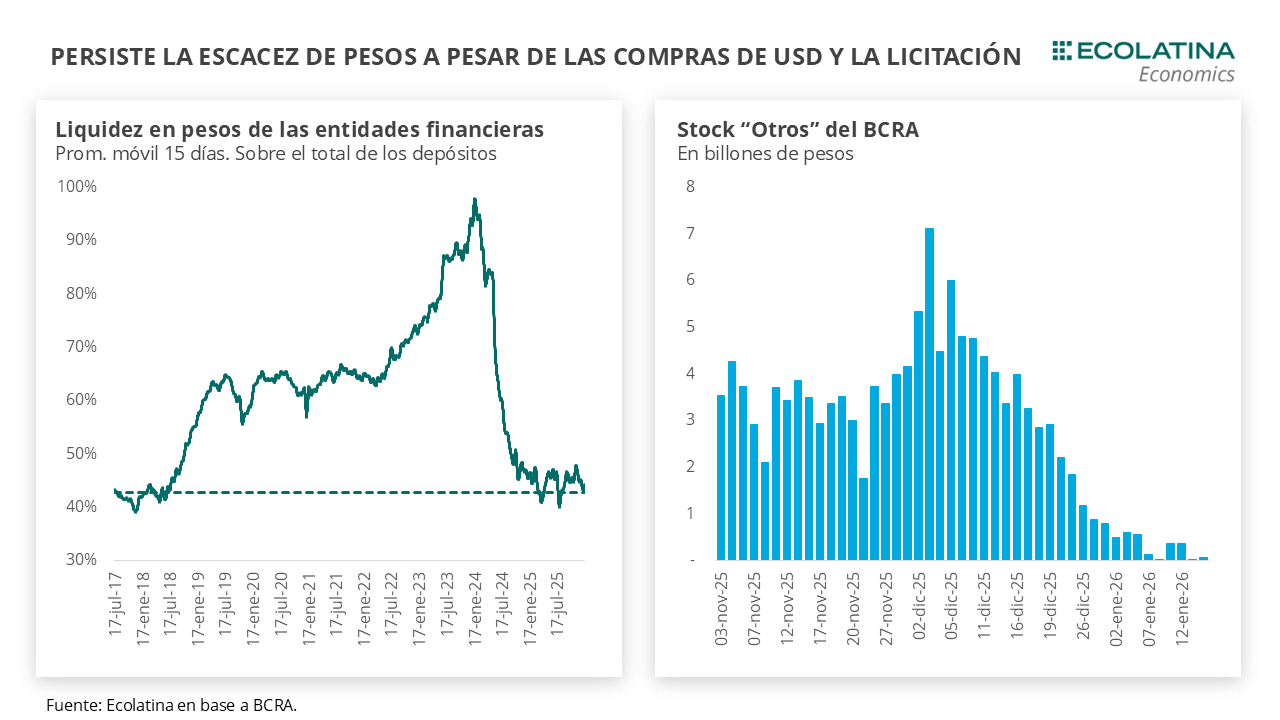

Mencionábamos al comienzo la recalibración del esquema cambiario-monetario. Decimos esto porque, a diferencia de lo ocurrido desde inicio de año, el BCRA y el Tesoro se volcaron con mayor determinación a otorgar mayor liquidez al mercado, lo que derivó en una recomposición del colchón de liquidez de las entidades financieras, una descompresión de las tasas y como consecuencia un dólar que revirtió la tendencia bajista. En un contexto de arbitrariedad respecto al manejo monetario, estará por verse si esto se torna sistemático o si obedece a una operación coyuntural a raíz de la lectura del equipo económico.

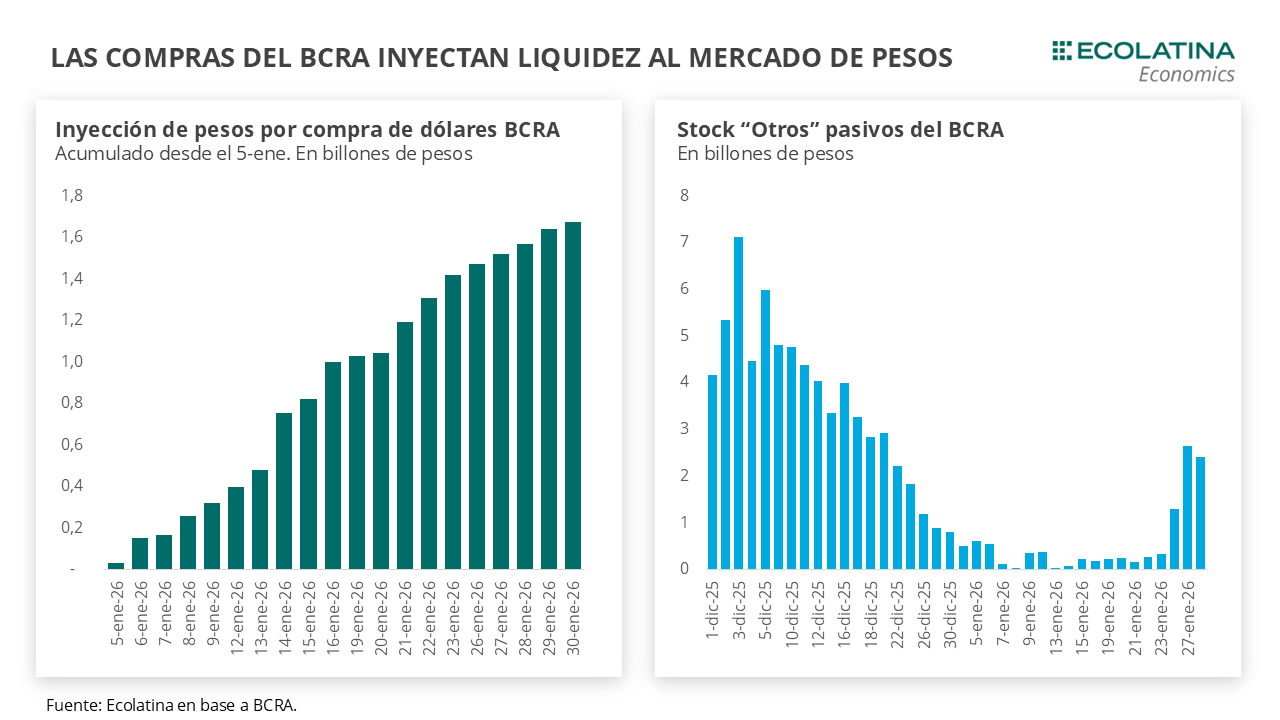

Siguiendo, el Central habría inyectado liquidez mediante el mercado secundario. Durante finales de la semana pasada, se registraron volúmenes inusuales en la curva de la tasa fija, lo que insinuaba la presencia de la autoridad monetaria en el mercado. Con los últimos datos monetarios, se observa que la Base Monetaria registró un crecimiento de $1,4 bn entre el jueves y viernes de la semana pasada, donde las compras de divisas explican tan sólo $0,3 bn de dicha expansión. Dado que no existieron operaciones relevantes con el Tesoro durante esas fechas, si se descuenta las operaciones por compras de dólares y las operaciones netas en el mercado de Pases, queda un remanente cercano a $1,2 bn sin una fuente clara de explicación y que habrían correspondido a compra de bonos en el mercado secundario (por tanto, inyección de pesos).

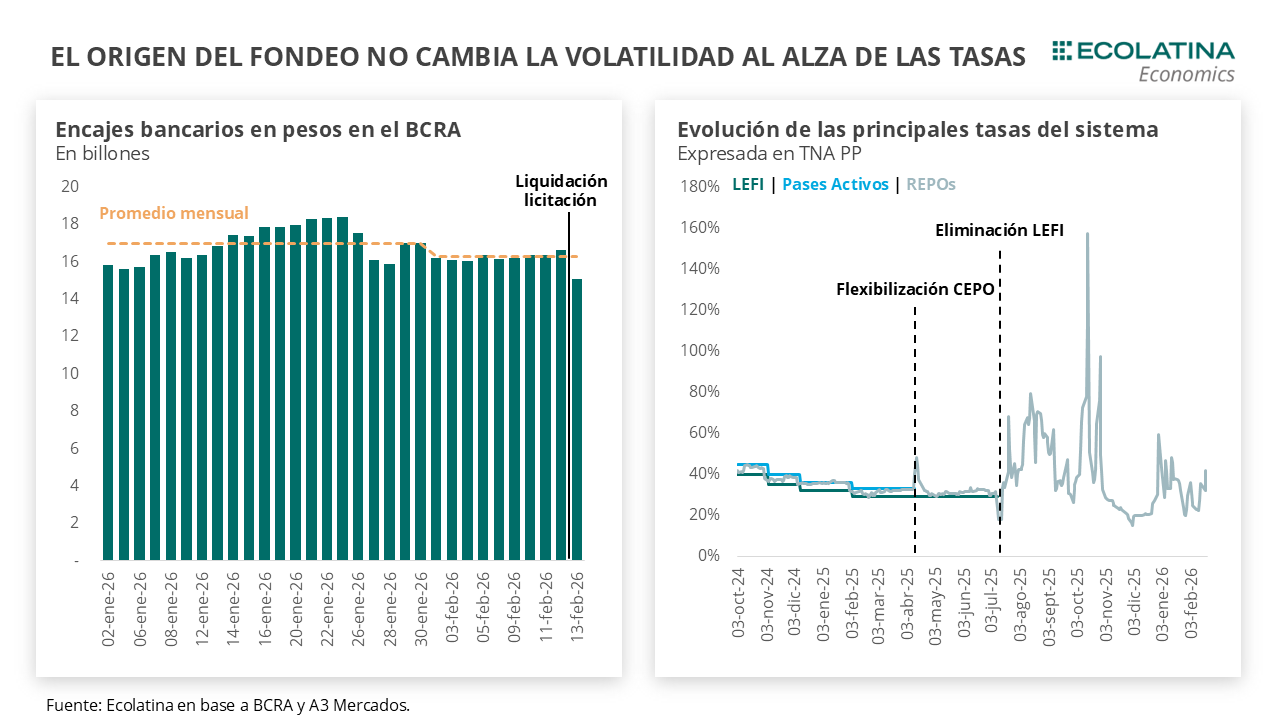

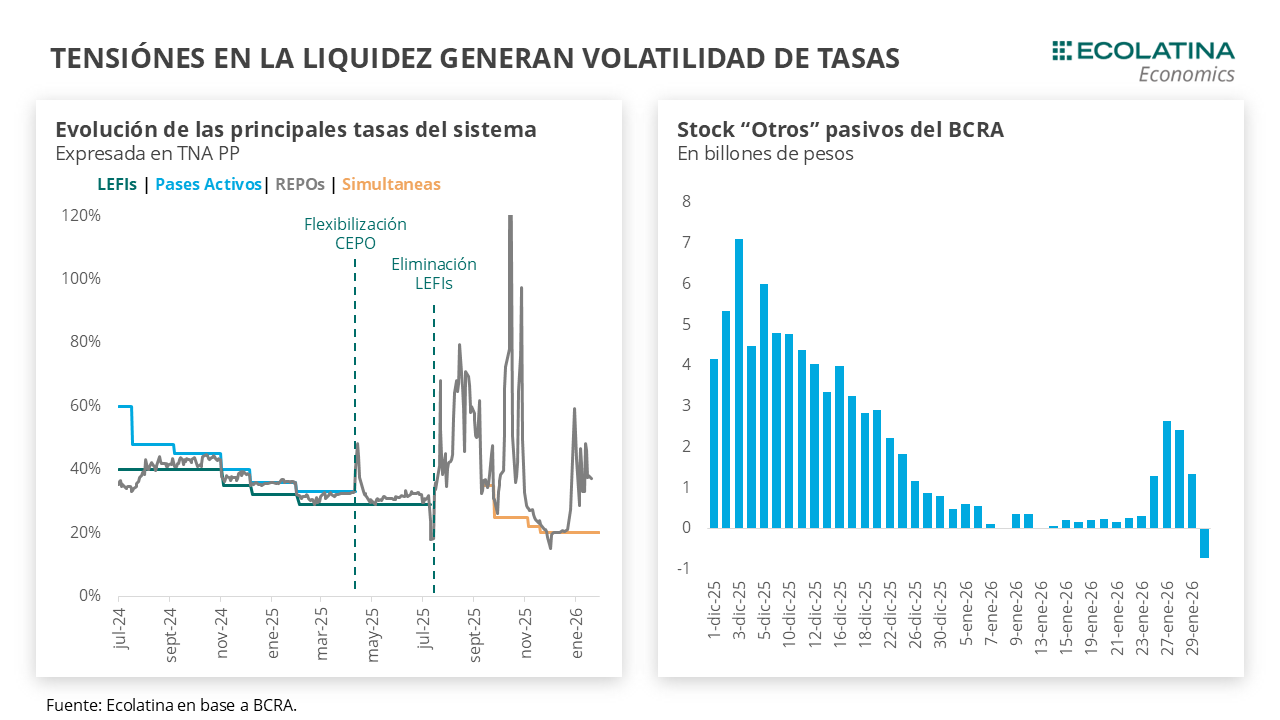

Justamente, luego de esas operaciones la tasa en pesos comenzó a bajar. La tasa de caución y los REPOs a 1 día pasaron de poco más de 40% TNA PP durante la semana pasada a deslizarse hacia los 20% TNA PP en la semana. En paralelo, las condiciones más laxas de liquidez se reflejaron en que las entidades financieras recompusieron los encajes en moneda local en el Central. Luego de caer $1,5 bn para fondear la liquidación de la última licitación (donde Finanzas obtuvo un rollover superior al 120%), durante la semana del 18 de febrero los encajes recuperaron el saldo en lo que entendemos corresponde a las mencionadas operaciones del Central. Asimismo, el stock de operaciones de Pases de los bancos con el BCRA saltó a $1,9 bn el pasado miércoles desde un promedio de $0,4 bn durante todo febrero.

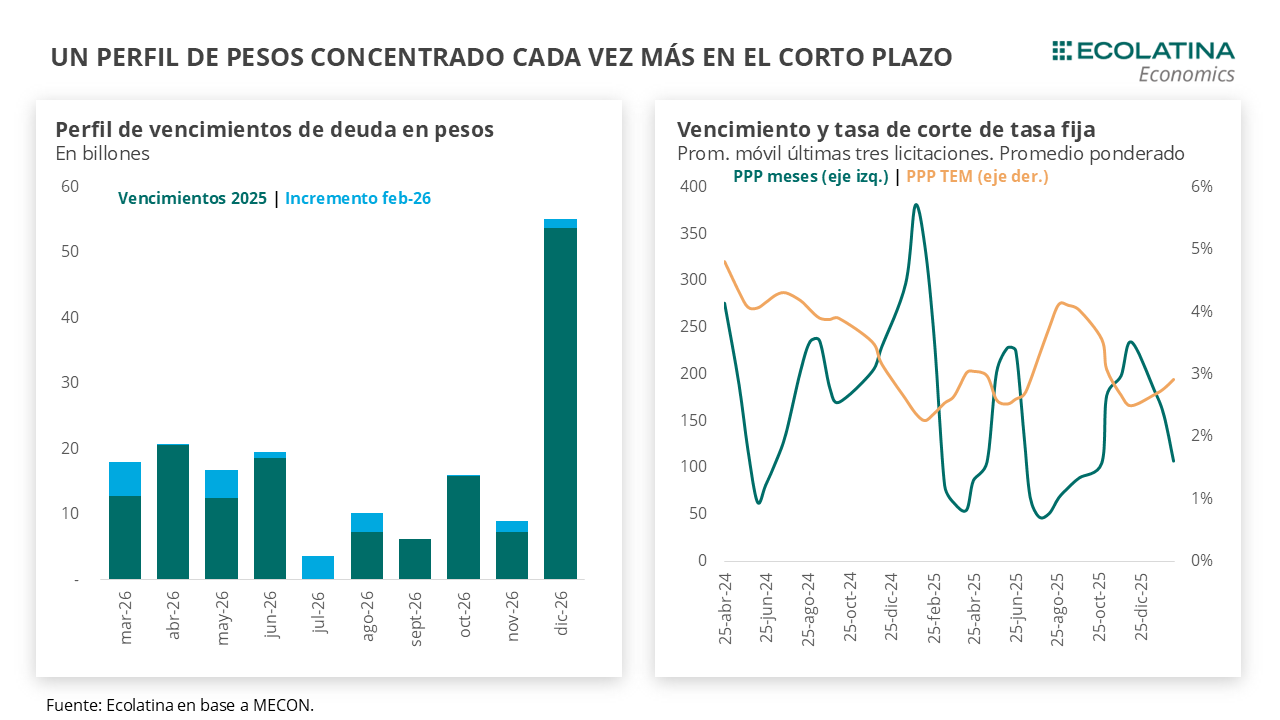

En la misma línea, la última licitación del mes de Finanzas vino con dos grandes novedades. Por un lado, por primera vez desde noviembre del 2024 el menú ofrecido por las autoridades no incluyo instrumentos de tasa fija ni TAMAR, generalmente utilizados por los bancos para su integración y demandados por contener vencimientos en el corto plazo, y se concentró exclusivamente en instrumentos indexados a la inflación y al tipo de cambio. En concreto, ante vencimientos por $7,2 billones, el Tesoro adjudicó $6,7 billones (rollover del 93%) e inyectará unos $0,5 bn en el mercado durante la liquidación que tendrá lugar en la jornada de hoy.

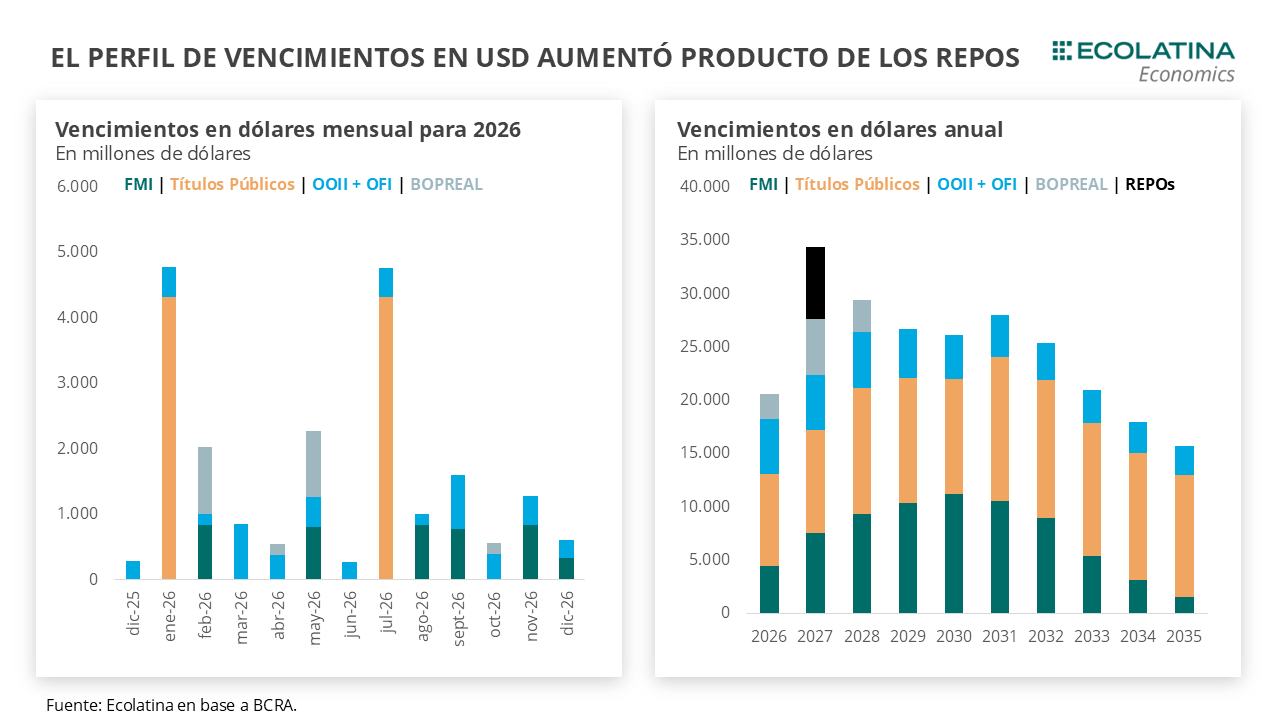

Más importante aún fue la novedad de la emisión de un nuevo bono en dólares. A partir de la última subasta, será parte de las licitaciones quincenales el flamante bono en dólares AO27, que pagará una tasa de interés de forma mensual por un cupón de 6% TNA y cuya amortización será en octubre del 2027 (la semana siguiente de las elecciones presidenciales). El monto máximo de emisión será de USD 2.000 M (cupo de USD 250 M por licitación) y tendrá como destino el próximo pago en julio de capital de Bonares y Globales (cerca de USD 2.700 M).

El debut fue auspicioso. Se adjudicó el total por USD 250 M entre el miércoles y el jueves, y cortó a una TIR del 5,9%, rendimiento similar al BOPREAL comparable en el mercado secundario al día previo de la adjudicación, el cual es emitido por el BCRA y por tanto tiene una percepción de riesgo menor a los bonos emitidos por el Tesoro.

Esta estrategia se enmarca en la decisión de no recurrir a Wall Street para el rolleo del pago de capital de la deuda, en un contexto en el que, además, el Riesgo País nuevamente está por encima de los 500 puntos básicos. No es casualidad tampoco que esto surja junto a la sanción de la Ley de Inocencia Fiscal y con un Gobierno que desea ir por la desregulación de los préstamos en dólares (no solamente que sean a exportadores o vinculados, sino también al resto de los agentes) para que se multiplique la circulación de dólares en la economía.

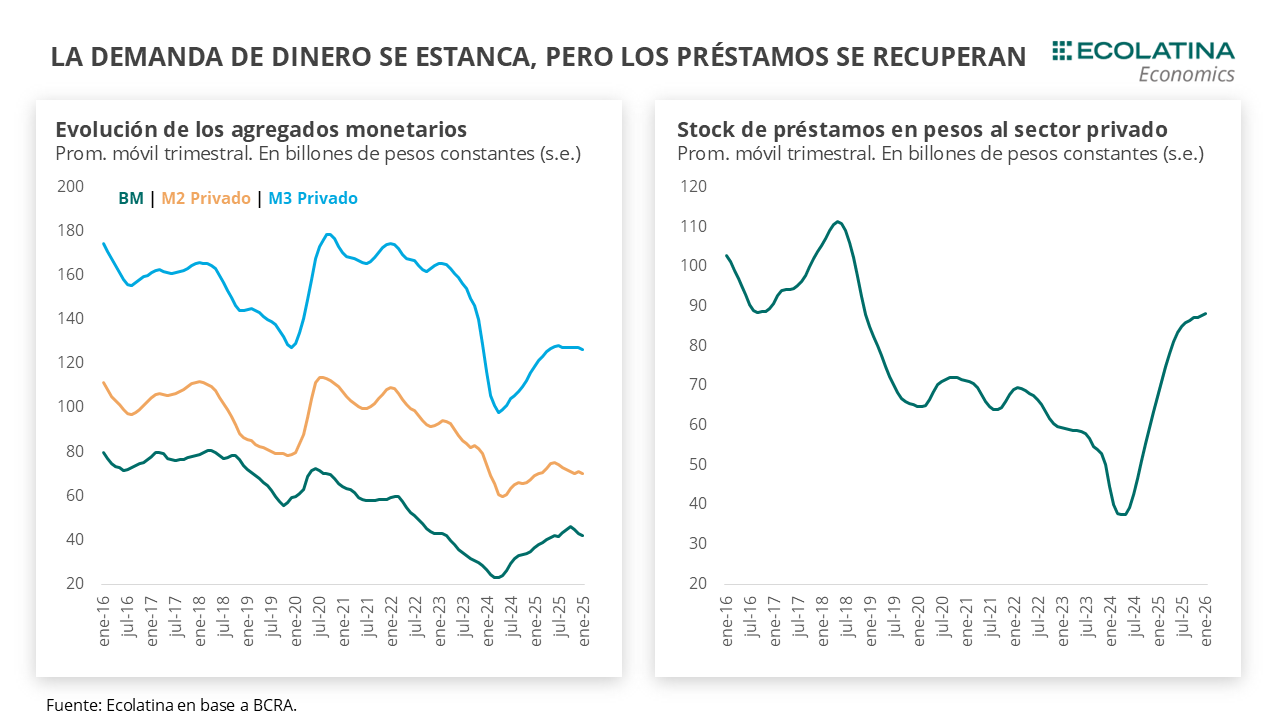

El objeto es darle curso a depósitos en dólares que están en los valores más altos en veinte años (en términos nominales). El stock de depósitos en USD del sector privado alcanzó la cifra récord de USD 38.400 M en febrero de este año (y esto no contempla las suscripciones en dólares en la industria FCI), producto de dos etapas bien marcadas desde el cambio de gestión: el blanqueo de 2024, que implicó un ingreso de USD 15.000 M; y, tras una ventana de retiro del sistema (por el fin del blanqueo) donde se estabilizaron en torno a los USD 30.000 M, un nuevo ingreso continuó al sistema desde julio del año pasado que los ubica en la presente cifra.

No obstante, los préstamos en dólares crecieron en menor medida. Los préstamos en moneda dura con relación a los depósitos se ubican 53% durante febrero (51% si se excluye préstamos por tarjeta), y promedian desde el 2025 cerca del 50%, por debajo del 56% que supieron mostrar entre el 2018-19 o el 67% que supieron exhibir entre la etapa 2004-10 (previo al recrudecimiento de los controles cambiarios). Por tanto, de los USD 38.400 M que se encuentran depositados en el sistema, unos USD 20.000 M tienen como contrapartida un crédito, otros USD 18.500 M se encuentran encajados en el BCRA y USD 5.000 M en efectivo en las sucursales bancarias.

De todas formas, no queda claro que un relajamiento de las condiciones permita monetizar la economía en dólares. Los depósitos y los préstamos en moneda dura con relación al producto no se encuentran muy lejos a los máximos alcanzados durante la gestión de Juntos por el Cambio. Además, bajo las condiciones actuales, tienen margen para seguir creciendo en lo que resta del 2026, permitiendo un mayor dinamismo en el MULC y que el BCRA sostenga el programa de compras. No obstante, no es evidente que una eventual flexibilización del otorgamiento del crédito impulse mucho más de lo visto hasta el momento los depósitos, y al mismo tiempo la capacidad prestable ociosa deberá volcarse a una economía que tendrá como horizonte una contienda electoral que despertará la habitual incertidumbre económica.

Dejando a un lado los riesgos de una potencial flexibilización de los préstamos en USD, las actuales condiciones permiten al Gobierno inclinar en mayor medida su programa financiero al mercado local. Mientras haya confianza, los depósitos en dólares serán un aliado para el BCRA producto de la mayor capacidad prestable de los bancos en USD (que se liquidan en el MULC) y para que Finanzas encuentre un mercado ávido por poner a rendir sus depósitos.