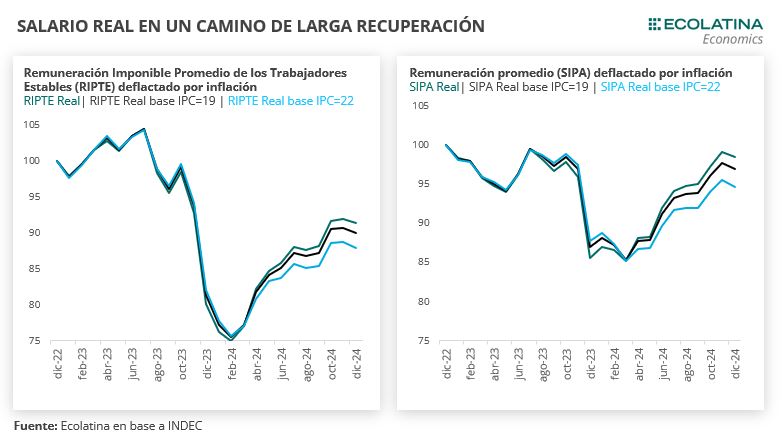

El salario real comenzó a recuperarse después de alcanzar un piso con la aceleración inflacionaria ocurrida pos-devaluación de diciembre de 2023. De esta manera, las múltiples mediciones de salarios comenzaron a mostrar una lenta mejora durante la última parte del año anterior, que no alcanzaron para evitar que exista un deterioro en el promedio del año.

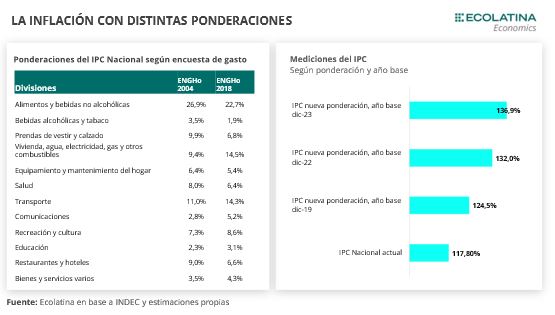

En la actualidad, la medición del IPC de INDEC tiene en cuenta a los ponderadores de la Encuesta de Gasto de los Hogares (ENGHo) realizada en 2004, lo cual subestima el peso de los servicios dentro del índice. Teniendo en cuenta que los salarios subieron 189% (dentro de los cuales los Públicos aumentaron alrededor de 300%), bastante por encima de los Bienes (apenas 96%, siendo el ancla cambiaria el principal determinante de esta dinámica), la existencia de ponderadores más elevados para los primeros deviene en un mayor crecimiento del Nivel General. De esta manera, utilizando los nuevos ponderadores, observamos que la inflación hubiese sido mayor en 2024.

Además, la magnitud de la caída del poder adquisitivo es sensible a las distintas mediciones del IPC. A mayor índice inflacionario, mayor contracción del salario real. Todo esto muestra que la recuperación en “V” de los salarios tiene matices, donde la caída del poder adquisitivo fue mayor utilizando una medición de IPC más actualizada.

Una (lenta) recuperación del salario real

El salario real comenzó a recuperarse después de alcanzar un piso con la aceleración inflacionaria ocurrida post-devaluación de diciembre de 2023. Puesto en números, la remuneración promedio de los trabajadores estables (RIPTE) alcanzó una caída máxima en marzo del año anterior (-24,1% i.a.), para luego ir moderando el descenso mes a mes y mostrar la primera variación interanual positiva en diciembre (+14,1% i.a.). De todas formas, el poder adquisitivo finalizó con una caída de -13,1% i.a. en el promedio del año. En la misma línea, el índice de salarios registrados publicado por INDEC también se movió de manera similar, con una caída en el promedio del año del -11,3% i.a. Una evolución similar se encuentra en la remuneración promedio de los trabajadores registrados (SIPA), que mostró una caída máxima de -11,6% i.a. en febrero y una posterior recuperación hasta alcanzar una cifra positiva de 14,9% i.a. en diciembre, con una contracción menor en el promedio del año (-3,9% i.a.).

¿Se subestima la caída del poder adquisitivo?

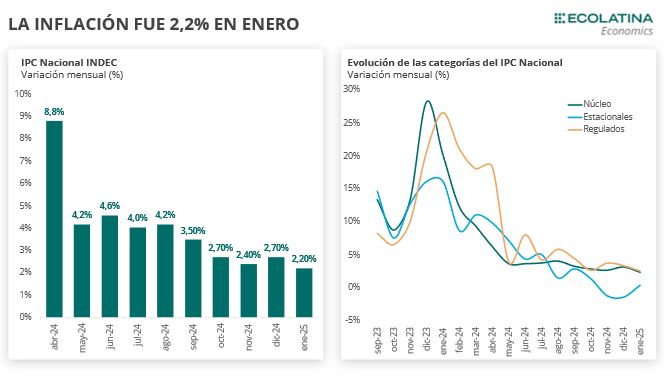

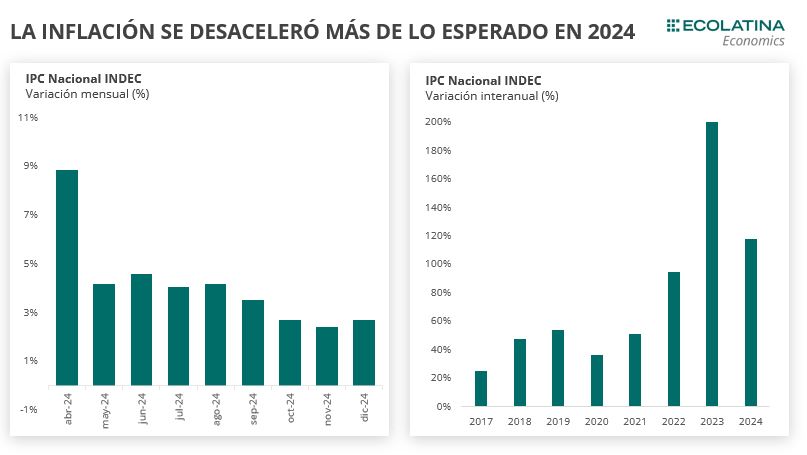

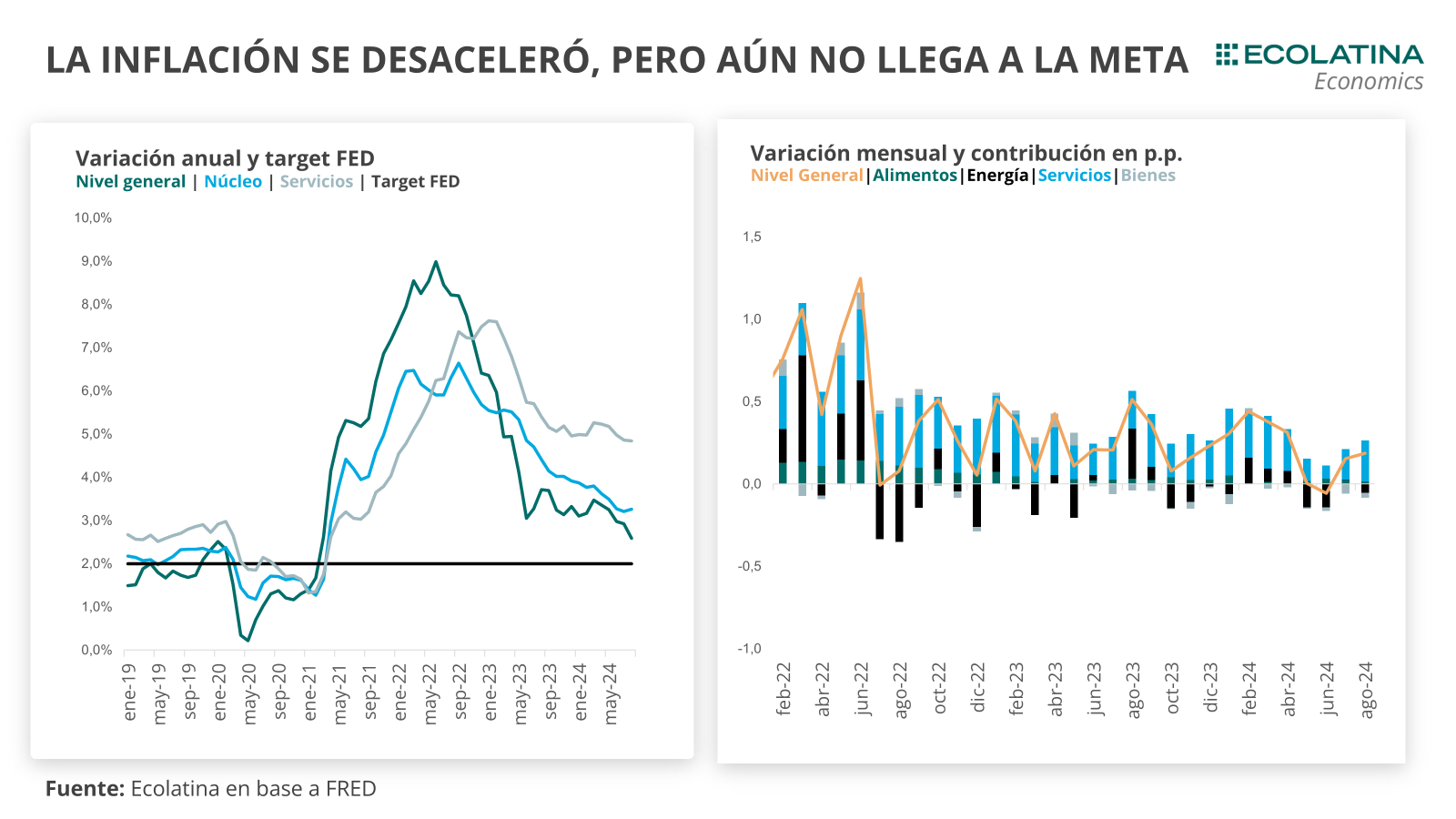

Durante el año anterior, el INDEC informó que la inflación nacional alcanzó 117,8% en 2024, con un rango que va desde 103,9% en la región Noreste a 124,7% en la región Patagonia. Esta relativa homogeneidad contrasta con la inflación calculada por el IPC CABA que publica la Dirección de Estadísticas de la Ciudad, que arrojó un avance de 136,7% en el nivel de precios a lo largo del año pasado.

¿A qué se debe esta diferencia? Se corresponde con el hecho de que el IPC CABA posee una estructura de ponderadores -el porcentaje del ingreso de los hogares se destina al consumo de las distintas posibilidades de bienes y servicios- actualizada en base a la información sobre el gasto de consumo de los hogares que surge de la Encuesta de Gastos de los Hogares 2017-2018, más contemporánea que la versión del año 2004, que es la base del IPC Nacional que elabora INDEC.

Esta actualización refleja que los hogares tienden a destinar una mayor proporción de su gasto a servicios -tanto privados como públicos- que hace 20 años. A modo de ejemplo, capítulos como “Alimentos y bebidas no alcohólicas” son menos relevantes en el agregado, además de que se reemplazan gastos en desuso (por ejemplo, el teléfono fijo) por otros más novedosos como las plataformas de series y películas.

Considerando que los Servicios subieron 189% (dentro de los cuales los Públicos aumentaron alrededor de 300%), bastante por encima de los Bienes (apenas 96%, siendo el ancla cambiaria el principal determinante de esta dinámica), la existencia de ponderadores más elevados para los primeros implica en un mayor crecimiento del Nivel General.

De estas cuestiones metodológicas se desprende que el cálculo del poder adquisitivo está influenciado por las características del índice de precios utilizado para su análisis. A fin de poder captar estas diferencias, tomando las aperturas disponibles del IPC Nacional, replicamos el cálculo del índice con las nuevas ponderaciones. Esto permite dar cuenta de un índice no solo más representativo del gasto de los hogares -por el uso de la encuesta de gastos más actualizada- sino también demostrar que no es inocua la actualización por precios relativos en los últimos años, caracterizados por una elevada inflación.

El ejercicio muestra que al utilizar las ponderaciones de la nueva encuesta de gasto se llega como resultado a una inflación levemente mayor del nivel general para el año 2024. Además, se observa que un año base más actual (por ejemplo 2023 respecto a 2019) se corresponde con mayor inflación. A medida que el año base se aleja del período de referencia de los ponderadores la inflación interanual es más alta, el impacto del cambio de base se hace más pequeño y el impacto de los ponderadores más grande.

Así, vemos también que la magnitud de la caída del poder adquisitivo es sensible a las distintas mediciones posibles del IPC. A mayor índice inflacionario, mayor contracción del salario real. Vale decir que la comparación es relevante con indicadores que toman el universo de una determinada población, ya que el índice de salarios que publica INDEC es solo una muestra compuesta por ponderadores viejos que no podemos actualizar.

Todo esto muestra que la recuperación en “V” de los salarios tiene matices. En primer lugar, medida de forma más apropiada, el orden de magnitud de la caída promedio en 2024 rondó -15% i.a. para la remuneración promedio de los trabajadores estables (RIPTE) y en torno al -6% i.a. para la remuneración promedio (SIPA), por encima del resultado que surge usando como deflactor el IPC Nacional.

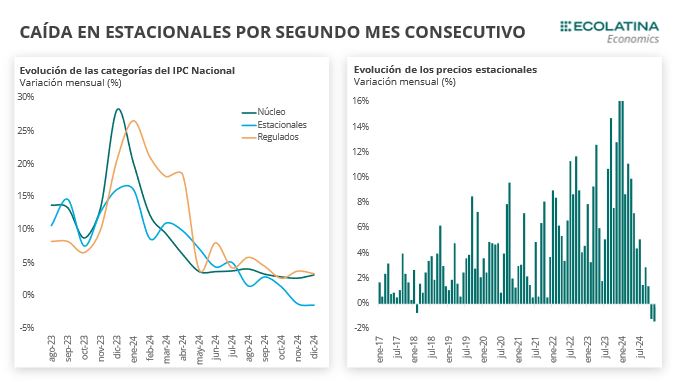

Por otro lado, algo que se ve para ambas mediciones es que el final de la curva muestra que esta recuperación está siendo cada vez menos vigorosa, algo que esperamos continúe al menos en los primeros meses del 2025, con salarios que estarán creciendo cada vez más cerca del 2% que del 3% mensual.

Perspectivas: continuación en la recuperación, pero con moderada velocidad

La continuidad en la desinflación se retroalimenta con el hecho de que los salarios se fijen cada vez más en función de la inflación esperada y no de la pasada, dada la importante relación que hay entre la dinámica del salario real y el precio de los servicios -y bienes no transables, en general-. De todas formas, considerando que la punta de lanza del proceso de desinflación es el crawling peg al 1% mensual, esperamos que todavía sigan recuperándose en relación a los bienes.

Si bien son claros y múltiples los beneficios para la economía que trae la reducción de la nominalidad, la condición necesaria para que se de esta convergencia es que el poder adquisitivo se recupere de forma cada vez más lenta. Así, los salarios reales tenderán a crecer en tanto la productividad de los sectores y la economía lo permitan, y no a través de los aumentos habituales que buscan recuperar la nominalidad perdida.

Con una productividad que está estancada hace más de una década, al tiempo que aumenta en el resto del mundo, no deberíamos esperar un incremento del poder adquisitivo mucho más allá del 2-3% anual en el mejor de los escenarios. Además, con una porción de la economía que no es obvio que sea productiva para el resto del mundo dados estos niveles de competitividad, el resultado seguramente sería con una creciente disparidad salarial.

Si bien todo esto es deseable -poder adquisitivo acorde a las capacidades acumuladas y productividades relativas-, también implica que es poco probable que la magnitud de la mejora de los ingresos reales de la segunda mitad del 2024 se repita. No solamente esto aleja las posibilidades de una recuperación salarial a los niveles previos de la pandemia, sino que habrá que ver si la sociedad toma la lenta sensación de mejora como parte de una normalización, o como una continuidad en el sacrificio de los últimos años.