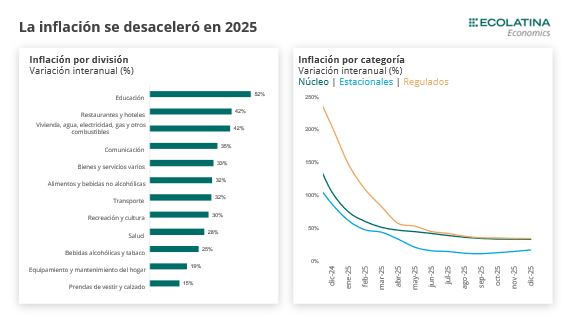

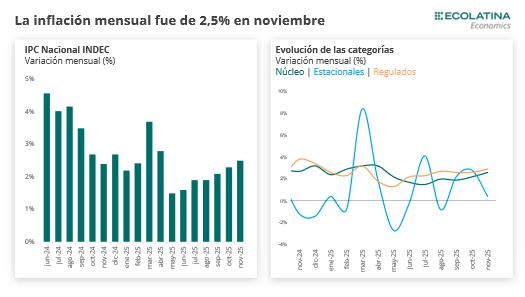

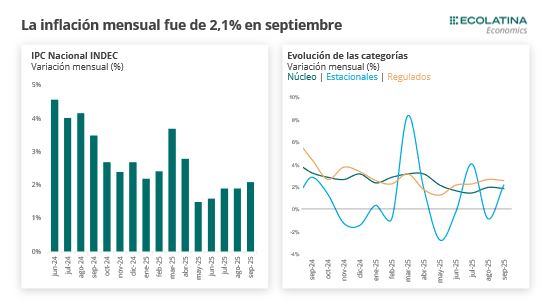

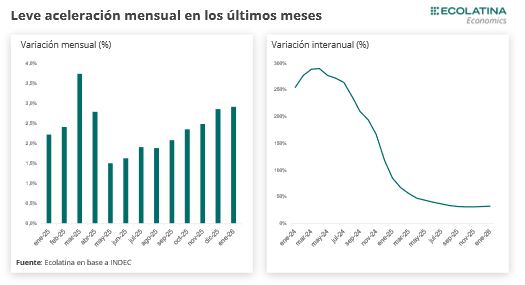

El IPC Nacional de INDEC trepó 2,9% mensual en enero, +0,1 p.p. respecto al dato de diciembre, acumulando seis meses consecutivos de aceleración mensual, desde el 1,9% de agosto 2025. En términos interanuales alcanzó 32,4% i.a., mostrando un leve incremento respecto a diciembre (+0,9 p.p.) y cuatro meses consecutivos de aceleración interanual, aunque manteniéndose en niveles sensiblemente inferiores a los observados un año atrás.

En términos de bienes y servicios se mantuvieron las diferencias observadas a lo largo de 2025: los bienes registraron una suba de 2,8% mensual, mientras que los servicios aumentaron 3,1%. En la comparación interanual, los bienes acumularon 28,1% i.a., frente a una variación de 42,1% i.a. en los servicios.

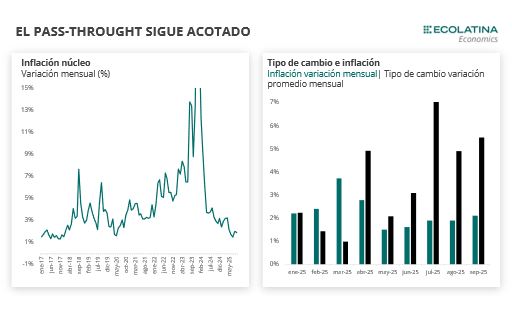

Un panorama cambiario por el momento tranquilo (de hecho, el tipo de cambio se apreció nominalmente desde que inició el año) nos permite prever que durante el primer semestre del año la desinflación retomará su marcha y vuelva a comenzar con “1%”.

El IPC Nacional de INDEC trepó 2,9% mensual en enero, +0,1 p.p. respecto al dato de diciembre, acumulando seis meses consecutivos de aceleración mensual, desde el 1,9% de agosto 2025.

Creció 32,4% i.a. en el primer mes del año, mostrando un leve incremento respecto a diciembre (+0,9 p.p.) y cuatro meses consecutivos de aceleración interanual, aunque manteniéndose en niveles sensiblemente inferiores a los observados un año atrás.

En términos de categorías, el IPC Estacionales mostró una variación de 5,7% mensual, liderando el aumento del mes. De todas maneras, estos bienes venían algo rezagados y de hecho a nivel interanual, aún están por debajo del resto de las categorías (+23,3% i.a.). Al interior, se reflejó el impacto de las subas en verduras (+23,3% mensual), mientras que las frutas treparon 5,6% en el mes, a lo que se le descontó el efecto de la caída de la ropa (-1,1% de prendas de vestir y materiales). Descontando el efecto de estacionales, la inflación hubiera sido de 2,6% en el primer mes del año.

Por su parte, el IPC Núcleo mostró una variación de 2,6% (+33,4% i.a.). El comportamiento del núcleo estuvo influido principalmente por la suba de carnes y derivados (+4,5% a nivel nacional). En este sentido, descontando la suba de carnes y estacionales, la inflación general se ubicó en 2,3% en enero.

Por último, el IPC Regulados mostró una variación de 2,4% en enero, donde impactaron las actualizaciones en transporte público (+4,1% a nivel nacional), servicios de telefonía e internet (+3,6%) y electricidad, gas y otros combustibles (+3,3%). Así, esta categoría se ubicó en 34,0% i.a., ubicándose 1,6 p.p. por encima del nivel general.

En términos de bienes y servicios se mantuvo la tendencia observada a lo largo de 2025: los bienes registraron una suba de 2,8% mensual (28,1% i.a.), mientras que los servicios aumentaron 3,1% (42,1% i.a.). Al interior de los servicios, resalta que los servicios privados treparon 2,8%, mientras que los públicos un 3,6% en línea al incremento de precios regulados.

En cuanto a las divisiones, la de mayor aumento fue Alimentos y bebidas no alcohólicas (+4,7%), impulsada principalmente por carnes y verduras, mientras que le siguió Restaurantes y hoteles (+4,1%), también afectada por los precios estacionales de la mayor demanda de verano. En contraste, la menor variación se observó en Prendas de vestir y calzado (-0,5%) y Educación (+0,6%), reflejando también factores estacionales de comienzos de año.

Perspectivas para este año

Desde la corrección cambiaria de fines de 2023 hasta mitad del 2025, la inflación viene desacelerando de manera consolidada y llegó a alcanzar un piso de 1,5% mensual en mayo de 2025. Desde entonces, la desaceleración de la inflación se frenó y lentamente las variaciones comenzaron a ser mayores. Cada mes tuvo su particularidad, pero de fondo estuvo el ruido electoral y es la principal justificación por parte del gobierno de esta aceleración.

De hecho, el BCRA sigue un IPC “subyacente”, que es el IPC Núcleo sin el efecto de carnes ni alquileres. Este índice viene creciendo en torno al 2% mensual desde agosto (dio 2,2% en enero) y es utilizado para esgrimir que el proceso inflacionario más “puro” sigue estando controlado, aunque también evidencia que la desinflación está interrumpida (sigue en la zona del “2%”).

Pese a que esta óptica refleja cierta “estabilidad”, una inflación ya pisando el 3% mensual, previo al impacto tarifario que tendrá lugar en febrero y un marzo estacionalmente complicado (por los incrementos en indumentaria y educación) puede complicar el anclaje de las expectativas de inflación, e incluso el costo de la estrategia monetaria del Gobierno, pagando una mayor tasa para absorber pesos en las sucesivas licitaciones del Tesoro.

Esto incluso podría potenciarse si las paritarias vuelven a mirar la inflación pasada en lugar de la inflación futura, tal como lo hicieron durante buena parte del año pasado. En cualquier caso, un panorama cambiario por el momento tranquilo (de hecho, el tipo de cambio se apreció nominalmente desde que inició el año) nos permite prever que durante el primer semestre del año la desinflación retomará su marcha y vuelva a comenzar con “1%”.

Respecto al esquema cambiario, se encuentra detrás de que el objetivo explícito de acumular reservas internacionales del BCRA podría ponerle un piso a la apreciación real del tipo de cambio (en el contexto del nuevo esquema cambiario, en el que se amplió el techo de la banda que está atada a una inflación mayor). En este marco, estimamos que si bien el esquema cambiario otorga un marco de estabilidad y previsibilidad para que la desinflación se mantenga, le pone un piso para que exista una desaceleración marcada durante 2026, que estimamos se ubique por encima del 25%.