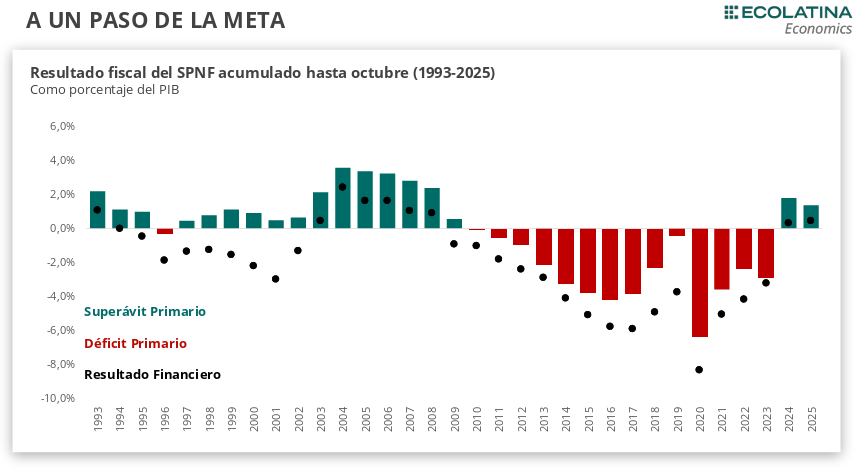

En octubre, el Sector Público Nacional No Financiero (SPNF) volvió a exhibir un desempeño fiscal sólido. El mes cerró con un superávit primario de $0,82 billones que, descontado el pago de intereses por $0,31 billones, derivó en un superávit financiero de $0,5 billones. Con este resultado, el Gobierno consolida su avance hacia la meta fiscal establecida en el proyecto de Presupuesto 2026 (que contempla un superávit primario de 1,5% del PIB): en lo que va del año acumula un superávit primario de 1,4% del PIB y un superávit financiero de 0,5% del PIB.

La clave de este desempeño radica en la fuerte contracción del gasto en términos reales. Si bien el gasto primario exhibe un aumento real de 1,7% respecto de 2024, continúa 28% por debajo del acumulado de 2023. Esta reducción estructural del gasto actuó como el principal driver del resultado fiscal y permitió sostener el superávit pese a la debilidad de los ingresos, que cayeron 1,5% interanual frente a 2024 y se ubican 8% por debajo de los valores registrados en 2023.

En síntesis, el superávit obtenido no se explica por ingresos más dinámicos, sino por un contundente ajuste del gasto, que amortiguó la caída en la recaudación y sostuvo el resultado fiscal en terreno positivo.

El detrás de las cifras del superávit

En octubre, tanto ingresos como gastos registraron caídas reales interanuales de 2,4% y 1,2%, respectivamente. No obstante, la dinámica mensual muestra un gasto primario prácticamente congelado frente a ingresos cada vez más condicionados, como nos había adelantado el dato de recaudación.

En esta oportunidad, los recursos tributarios volvieron a caer, con un recorte del 5,2% interanual, completando un trimestre en terreno negativo. Parte de esta merma responde a la comparación contra un octubre 2024 en el que estaba vigente el Impuesto PAIS y que explicaba cerca del 5% de la recaudación total. De hecho, al descontar ese efecto, los ingresos totales revierten su signo, mostrando un crecimiento interanual cercano al 2%.

Al interior, se observa un cambio en la composición tributaria, con mayor protagonismo de los tributos vinculados al nivel de actividad. A saber, las contribuciones a la Seguridad Social, que explican el 36% de la recaudación, crecieron impulsadas por la mejora en la remuneración bruta promedio (+3,6% respecto de octubre de 2024), y acumulan más de un año de expansión ininterrumpida. En la misma línea, el Impuesto a las Ganancias -que representa el 10% de los ingresos tributarios aumentó 8,1% interanual, mientras que el IVA -que aporta un cuarto de la recaudación- se mantuvo estable en términos reales replicando los niveles de los últimos dos octubres. Por su parte, el impuesto a los Créditos y Débitos registró un crecimiento interanual de 7,6%, con una participación de 12% en los ingresos tributarios.

En contraste, Bienes Personales profundizó su retroceso y cayó 70% i.a., acumulando tres meses en baja. Esto obedece, al efecto base generado por el REIBP y por la moratoria vigente el año pasado.

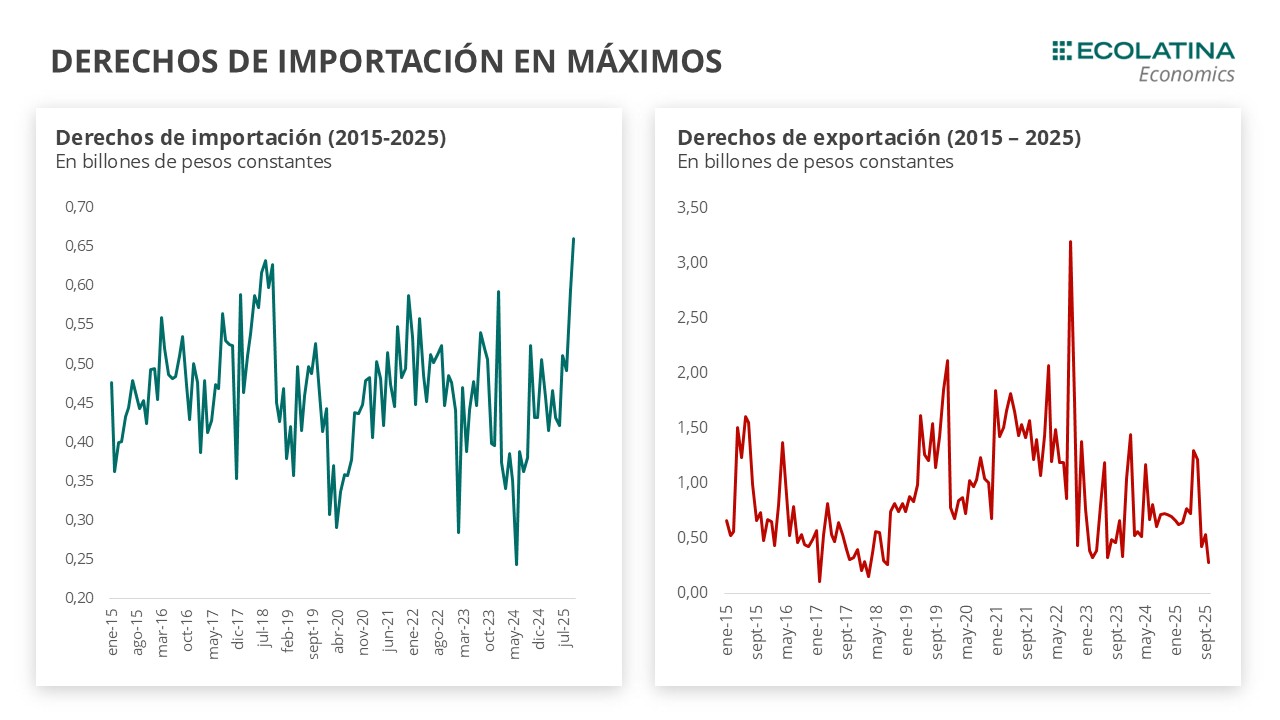

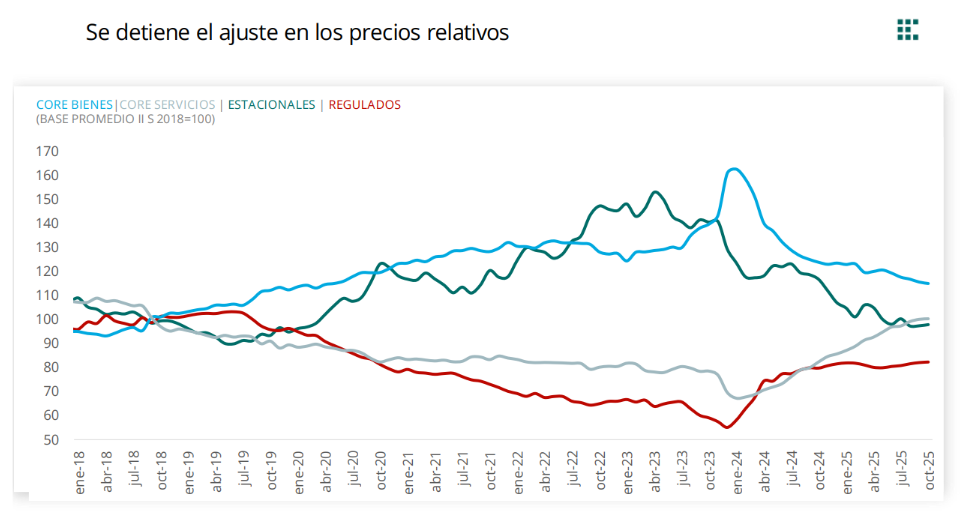

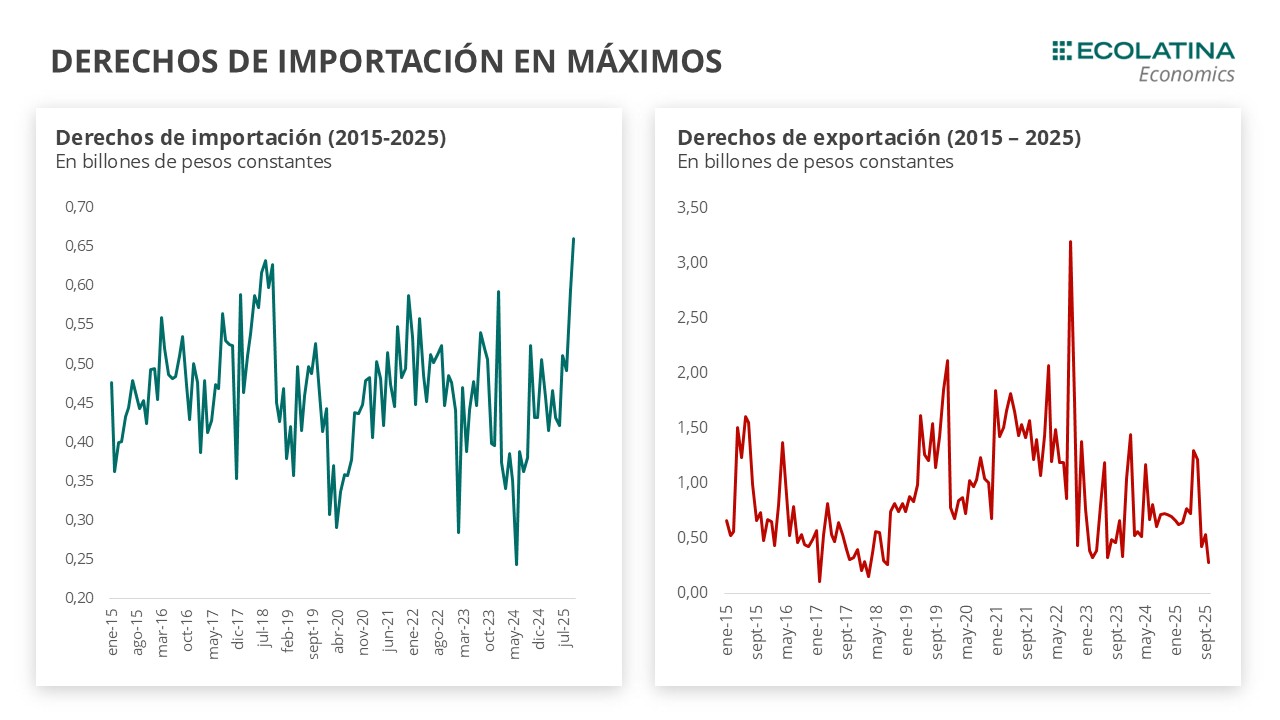

La recaudación asociada al comercio exterior también presenta cambios significativos. En octubre de 2024, los tributos al comercio exterior explicaban el 11% del total recaudado; un año después, su participación se reduce a casi 9%. Dentro de esta categoría se observa un cambio de composición: aumentan los derechos de importación (+1,5 p.p. vs. oct-24) y disminuyen los derechos de exportación (-3,8 p.p.).

Más precisamente, los Derechos de Exportación cayeron por tercer mes consecutivo, en línea con la política de reducción de aranceles (Decreto 526/2025 y 682/2025), alcanzando el menor nivel de recaudación desde agosto de 2018. En sentido inverso, los Derechos de Importación -en crecimiento interanual desde febrero- alcanzaron en octubre el máximo nivel de recaudación en una década, traccionados por el aluvión de importaciones.

En materia de asignación de recursos, el gasto primario registró una reducción de 1,2% respecto a octubre de 2024, pero la magnitud del ajuste se vuelve mucho más evidente cuando se lo contrasta con el nivel de octubre de 2023: en términos reales, el gasto actual es 24% inferior al de aquel entonces.

Al interior, las Prestaciones Sociales, rubro principal, se mantuvo prácticamente estable en relación con el año previo (+0,2% real i.a.). Dentro de este agregado, las Jubilaciones y Pensiones crecieron 8,2% i.a., y la Asignación Universal por Hijo lo hizo en 6,9% i.a. Si bien ambas partidas vienen recuperándose de manera sostenida desde hace once meses, el gasto previsional se ubica recién en niveles equivalentes a los de octubre de 2023. Por el contrario, la AUH fue la única transferencia que exhibió un aumento exponencial duplicándose en términos reales respecto a 2023.

En cuanto a los Subsidios Económicos, el proceso de reducción continuó profundizándose en 2025, tanto en energía como en transporte. En octubre, estos subsidios registraron una caída de 3,1% interanual. En la misma línea, el Gasto de Capital, que en septiembre había sugerido una leve recuperación, volvió a retroceder en octubre con una baja de 12% interanual. Su nivel actual representa solo apenas un 26% de lo ejecutado en octubre de 2023.

Perspectivas

A lo largo de 2025, el Ejecutivo Nacional sostuvo sin desvíos el sendero fiscal instaurado desde el inicio de la gestión y logró instalar una dinámica de superávit como norma más que como excepción. En este marco, el contundente resultado financiero acumulado hasta octubre permite anticipar que el cumplimiento de la meta fiscal anual es prácticamente un hecho, aun considerando que la estacionalidad de fin de año suele jugar en contra. Si bien diciembre probablemente arroje un déficit -como es habitual por factores estacionales como el pago de aguinaldos-, el Gobierno llega con la espalda fiscal necesaria para absorberlo sin poner en riesgo la meta establecida.

Sin embargo, un análisis centrado en el resultado fiscal puede ocultar un aspecto clave: el programa financiero y la dinámica de la deuda. Entre noviembre y diciembre vencen más de $50 billones, el monto real más exigente del año y para hacerle frente el calendario oficial prevé solo dos licitaciones. No obstante, una parte importante de los vencimientos está en manos del BCRA y otras entidades públicas, lo que habilita al gobierno a recurrir nuevamente a operaciones de conversión y canjes para darle salida a la entidad monetaria. Habrá que seguir de cerca si estas herramientas alcanzan para transitar el cierre de año sin tensiones, o si el frente cambiario comienza a condicionar la estrategia financiera.

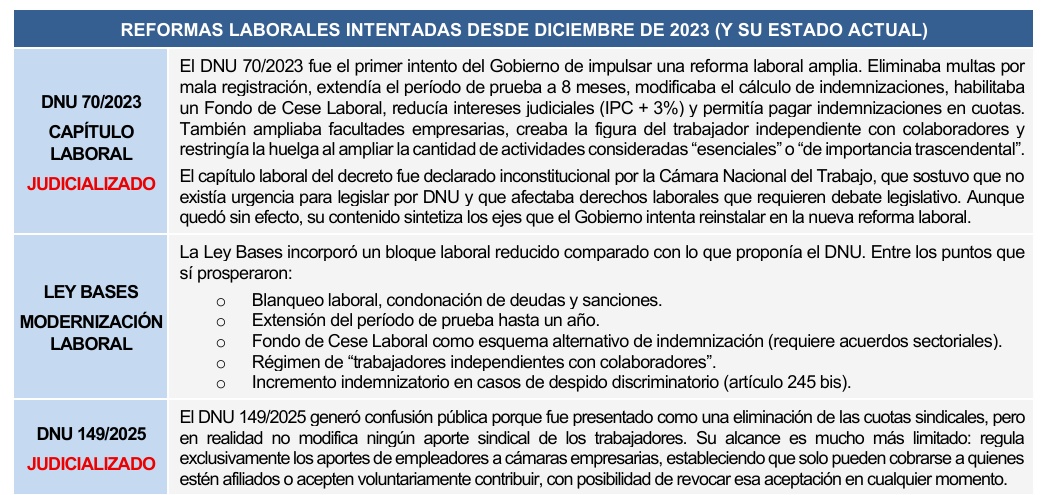

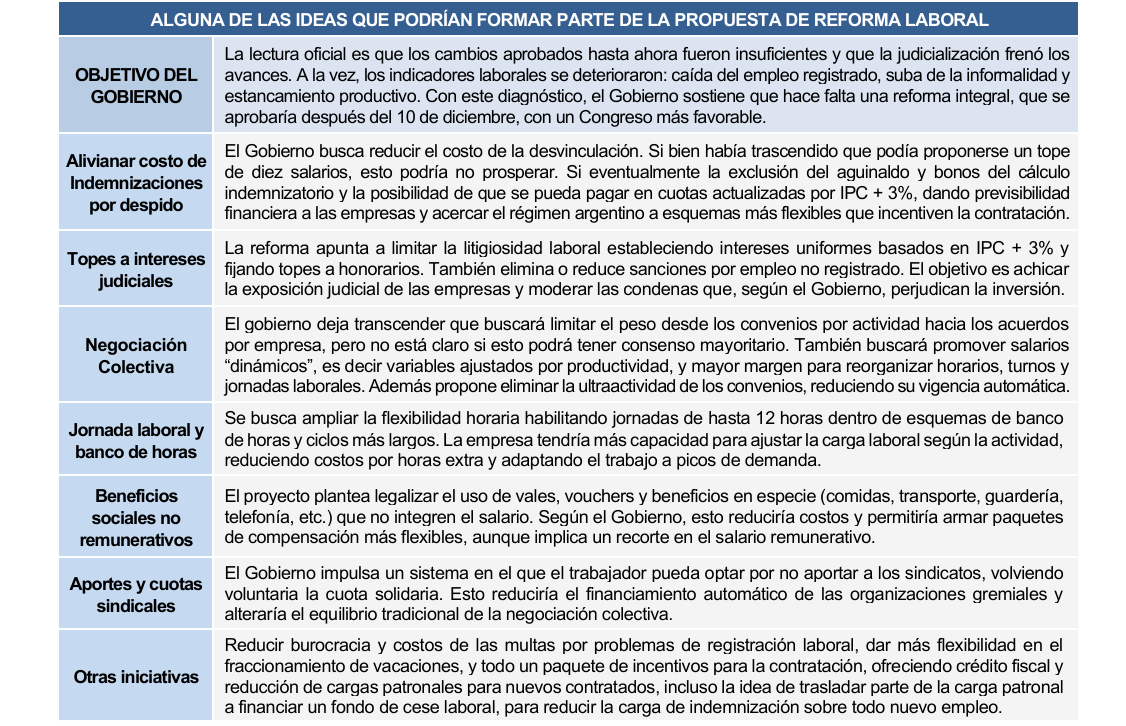

En paralelo, en las próximas semanas se conocerán definiciones sobre el Proyecto de Ley de Presupuesto 2026, que proyecta un superávit primario de 1,5% del PIB y un superávit financiero de 0,3%. Su aprobación sería una señal institucional relevante, no sólo porque brindaría el marco formal para la ejecución de la política fiscal del próximo año, sino también porque el oficialismo necesita construir mayorías para avanzar con las reformas que puso en agenda: reforma tributaria y reforma laboral.