En el plano cambiario-monetario, octubre inició bajo la tónica de las últimas semanas de septiembre. La brecha cambiaria se mantuvo a la baja, al tiempo que los contratos de dólar futuro acompañaron el movimiento. Por su parte, el BCRA aceleró las compras en el MULC, logrando hacerse de USD 530 M en la semana.

En otro orden, estamos en condiciones de evaluar como evolucionaron los agregados monetarios en septiembre. En particular, qué fue lo que ocurrió con la base monetaria (BM), la cual debería alcanzar la suma de $47,7 bn para salir del CEPO. Durante septiembre, la BM creció por sexto mes y fue acompañada por el resto de los agregados monetarios como el M2 (BM + depósitos a la vista) y M3 (M2 + plazos fijos). Detrás de ello, se observa una demanda de dinero creciente, traccionando un crecimiento sostenido de los préstamos privados, en particular en aquellos destinados al consumo. Estos resultados se encuentran en línea con la estrategia del Gobierno, ya que abona al objetivo de una BM llegando al techo de $ 47,7 bn y arroja señales “anticipadas” de un buen desempeño de la actividad en septiembre. No obstante, con una tasa de interés fijada en 40% TNA desde mayo, pareciera que el equipo económico se encamina a un trade-off entre una deseable remonetización y una mayor demanda por bienes no transables, los cuales vienen mostrando una mayor resistencia a la baja.

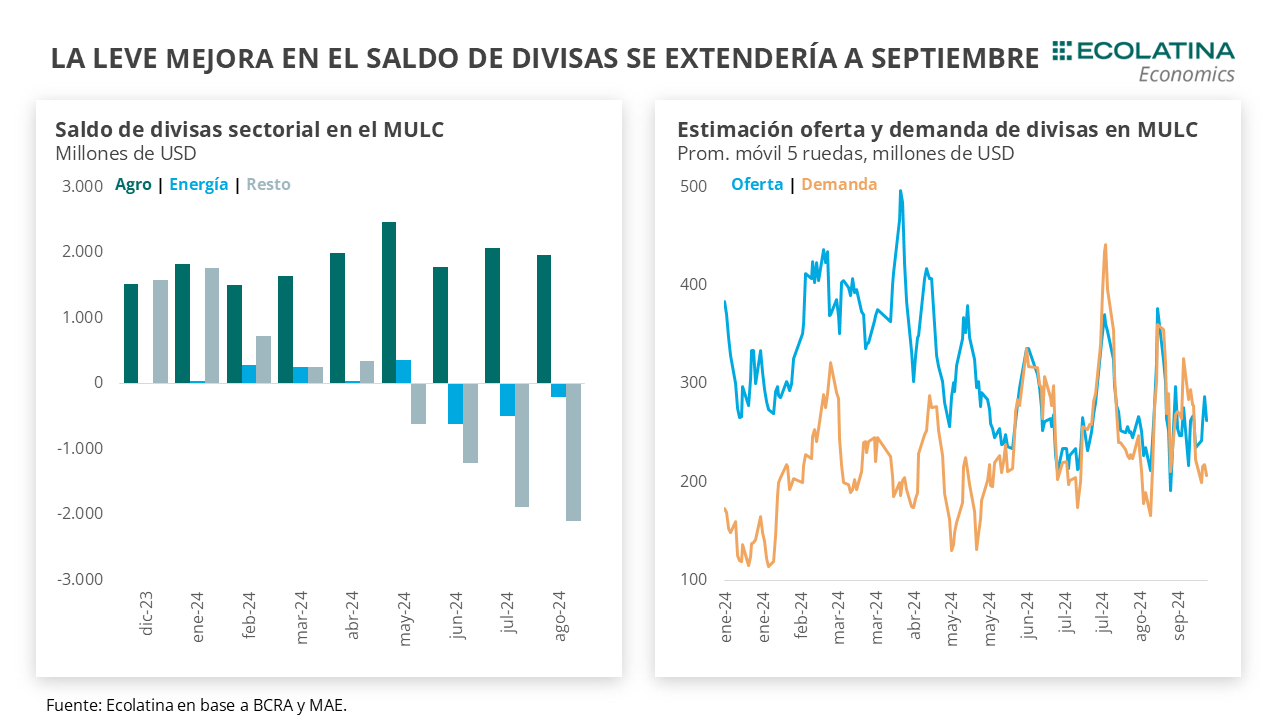

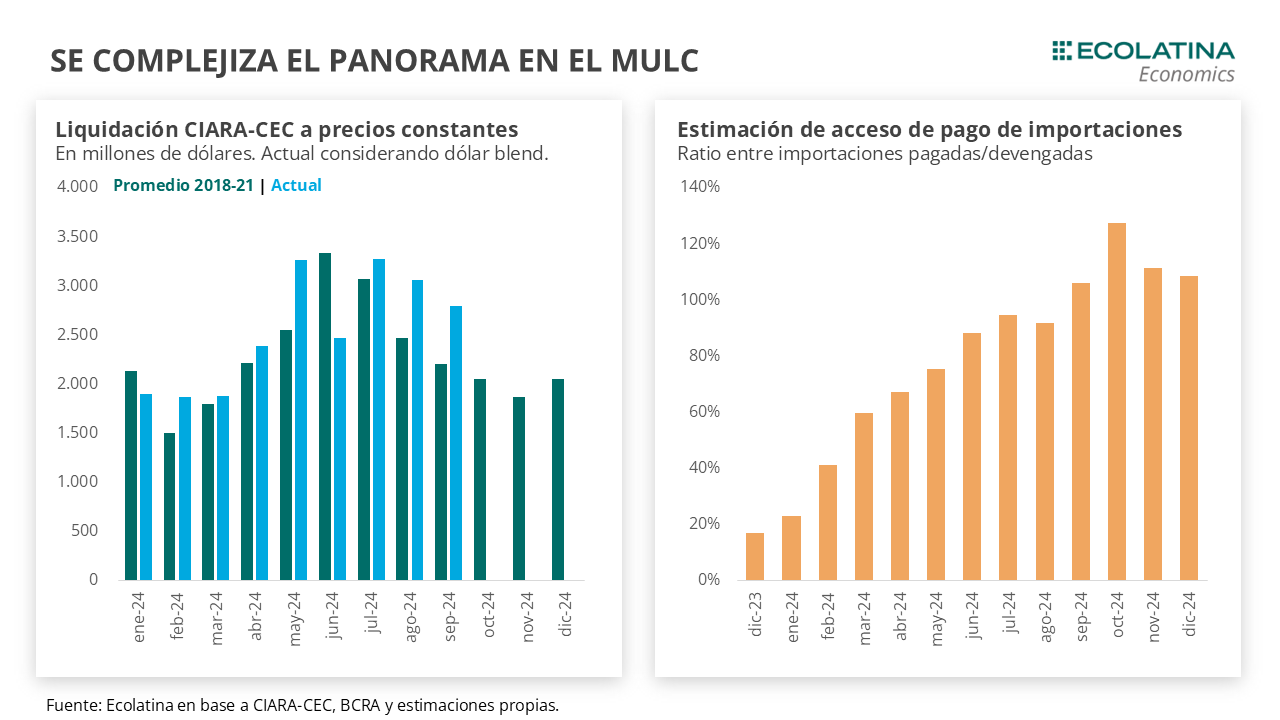

Este escenario de soft-landing monetario será sostenible siempre y cuando se eviten disrupciones nominales, lo cual trae a escena la eventual salida del CEPO. La incógnita se centra en si el Gobierno podrá salir de los controles cambiarios evitando un salto disruptivo del tipo de cambio oficial al alcanzar una convergencia “desde arriba”. En lo que resta de 2024, el panorama en el MULC luce poco alentador a raíz de una demanda creciente de divisas que se solapará con una temporada alta de la liquidación llegando a su fin, lo que pondrá a prueba al esquema actual una vez el agro deje de aportar USD para recomponer reservas y contener la brecha.

En el plano cambiario-monetario, octubre inició bajo la tónica de las últimas semanas de septiembre. La brecha cambiaria se mantuvo a la baja rondando el 23%, al tiempo que los contratos de dólar futuro acompañaron el movimiento. Por su parte, el BCRA aceleró las compras en el MULC, logrando hacerse de USD 530 M en la semana (vs USD 226 M la semana previa).

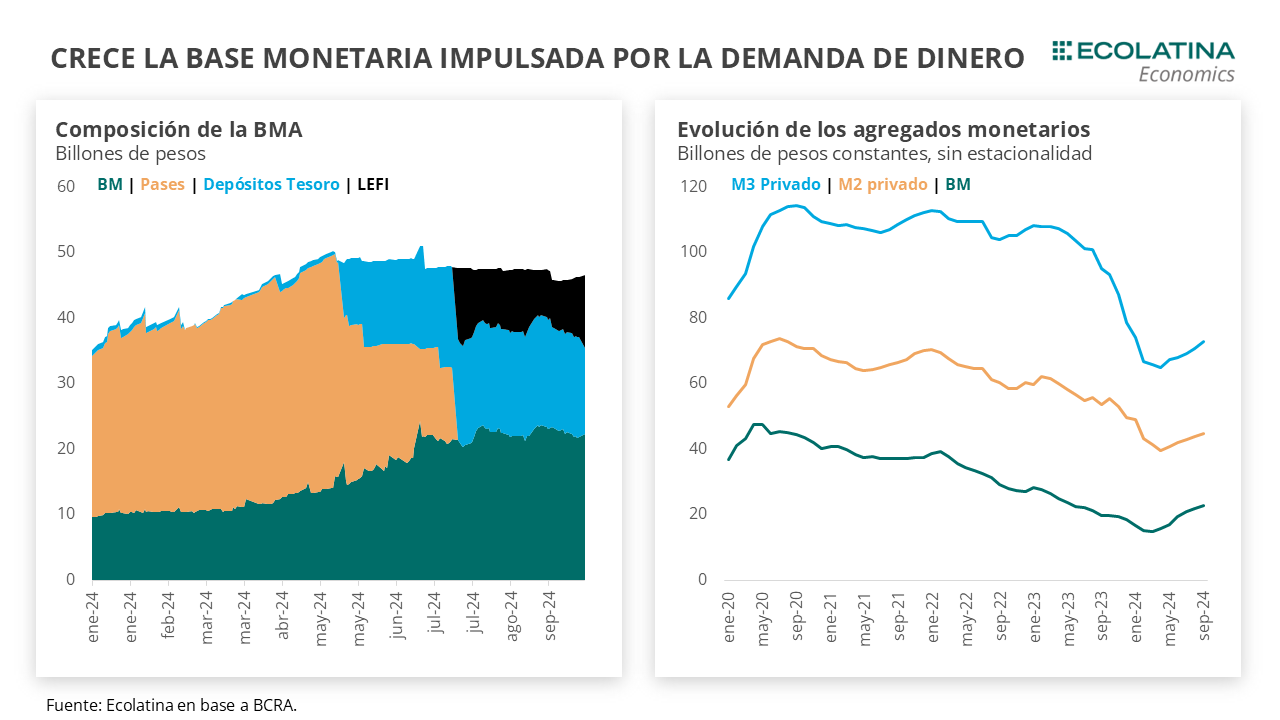

En otro orden, con septiembre cerrado estamos en condiciones de evaluar como evolucionaron los agregados monetarios. En particular, qué fue lo que ocurrió con la base monetaria (BM), fuertemente monitoreada por las autoridades económicas y el Ejecutivo quien, recordemos, añadió como condición a la salida del CEPO cambiario que la base (BM) alcance la suma de $47,7 bn. Dicho valor surge de la antigua base monetaria amplia (BMA), medida que incluía los pasivos remunerados que poseía el BCRA previo al redireccionamiento de liquidez hacia el Tesoro absorbida mediante LECAP primero y luego LEFI.

Durante septiembre, la base monetaria creció casi 4% respecto al mes previo al medirla sin estacionalidad y en términos reales. De esta forma, el dinero “primario” de la economía (billetes y monedas + encajes bancarios) alcanzó seis meses consecutivos al alza, desempeño que permitió que comience a crecer interanualmente en el último bimestre, indicando el proceso de remonetización que se encuentra transitando la economía.

A la luz de este desempeño, la BM ha ido ganando participación en la liquidez primaria. Al redefinir la BMA computando los depósitos del Tesoro en moneda nacional (contrapartida de las LECAP) y las LEFI, se observa que la BMA promedia los $ 47,7 bn que tiene como techo la autoridad monetaria. En este marco, durante septiembre la BM promedió el 49% de dicha liquidez, continuando la marcha alcista de los últimos meses y ubicándose por encima del 44% y 47% que supo explicar en julio y agosto, respectivamente.

Detrás de ello, se observa una sostenida recuperación de la demanda de dinero. El M2 privado (BM + depósitos a la vista) y el M3 privado (M2 + plazos fijos) crecieron entre 1% y 3% s.e. y a precios constantes. Al interior, lo que más destacó es la fuerte recuperación que vienen mostrando los plazos fijos privados en el sistema. Luego de hacer piso entre mayo y junio en medio de la última baja de tasas de interés instrumentadas por el BCRA y las mayores expectativas de devaluación, los plazos fijos comenzaron a acelerar y promedian un ritmo de crecimiento del 5% en el último trimestre.

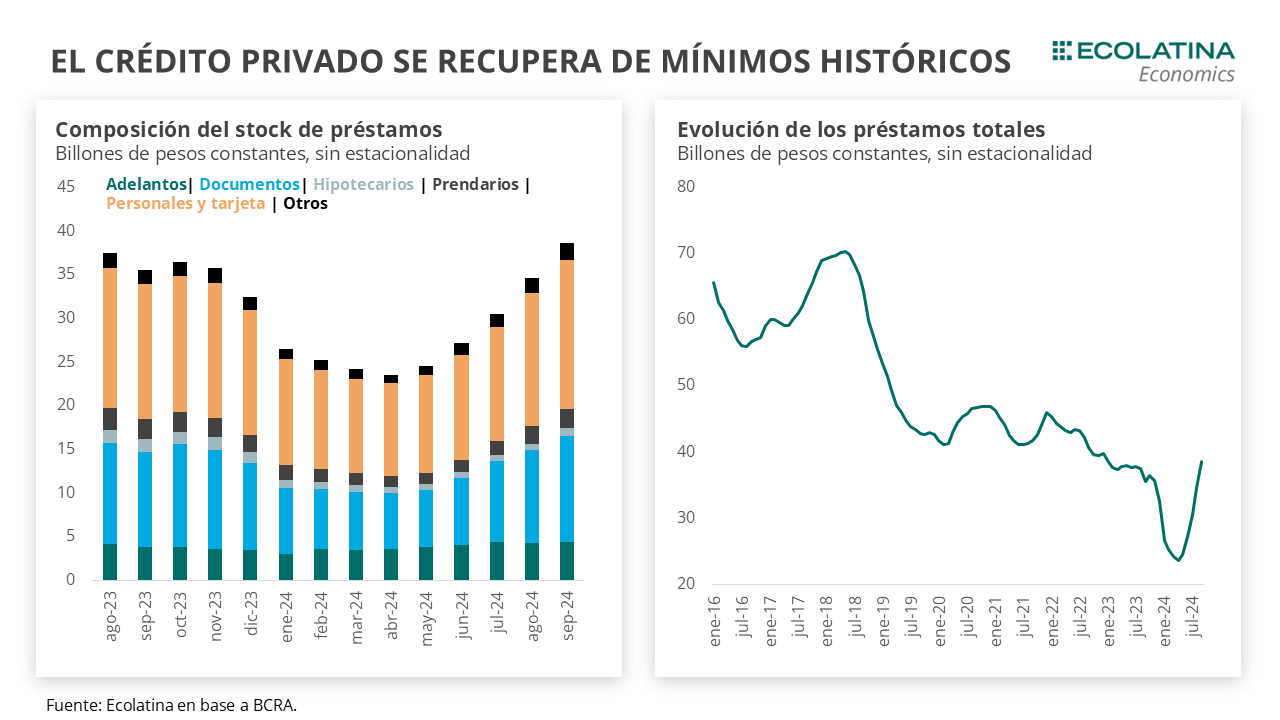

Asimismo, los préstamos totales crecieron por quinto mes consecutivo. Producto de una actividad repuntando (aunque de forma heterogénea) y salarios reales recuperando, el alza de los prestamos se encuentra traccionada por aquellos destinados al consumo, los cuales explican cerca de la mitad del impulso de los créditos durante el pasado mes.

La continua recuperación de los préstamos y plazos fijos privados generó que los bancos reorienten la estrategia de administración de liquidez, aumentando la demanda por las LEFI (más liquidas). Así fue como, durante la licitación que tuvo lugar la semana pasada, el Tesoro logró adjudicar sólo $4,8 bn sobre vencimientos de $7,1 bn. Mientras tanto, los bancos privados aumentaron su posición de LEFI en más de $ 0,6 bn desde ese entonces hasta el 3/10 (último dato disponible). Eventualmente, las entidades financieras podrían desarmar estas posiciones contra el BCRA, permitiendo mayor flexibilidad si la demanda de dinero sigue en aumento.

Esta acción va en línea con la estrategia del Gobierno. En primer lugar, el aumento del crédito privado es un indicador “adelantado” respecto a la recuperación que estaría experimentando la actividad. Al mismo tiempo, la recuperación de la demanda de dinero abona al objetivo de un aumento gradual de la base monetaria a la zona de los $ 47,7 bn. De consolidarse la recuperación de la demanda monetaria, los depósitos del Tesoro y las LEFI (contrapartida de los depósitos de los bancos privados) deberían reducirse gradualmente al achicar el excedente de liquidez bancario, destinando los pesos al consumo y la inversión mediante un crecimiento de los créditos privados.

En segundo lugar, con una inflación relativamente estable, la remonetización es una buena noticia y ayuda a despejar los temores de una caída abrupta de la demanda de dinero (vis a vis un aumento de la demanda del dólar). No obstante, esta recuperación puede imprimir un mayor “piso” a la inflación. En el marco de un crawling peg al 2%, los precios transables de la economía muestran cierta resistencia a romper la barrera del 3% mensual y, si bien vienen reduciéndose, no lo hacen al ritmo que pretenden las autoridades.

Más allá de ello, lo relevante en los últimos datos se encuentra en el ritmo de los servicios (excluyendo los servicios públicos), los cuales muestran una mayor resistencia a la baja e incluso creciendo durante agosto como Educación. Por lo tanto, si la tasa de interés continua en 40% TNA, pareciera que el equipo económico se encamina a un trade-off entre una deseable remonetización y una mayor demanda por bienes no transables.

En suma, un escenario de soft-landing monetario será sostenible siempre y cuando se eviten disrupciones nominales, lo cual trae a escena la eventual salida del CEPO: un salto discreto del tipo de cambio y la consecuente aceleración inflacionaria repercutirían negativamente (al menos en lo inmediato) en la demanda de dinero y en la actividad económica. Al mismo tiempo, el levantamiento de los controles cambiarios probablemente requiera de un aumento de la tasa de interés para evitar un exceso de demanda de divisas en el mercado oficial o un sell-off de la deuda pública.

Justamente, la incógnita se centra en si el Gobierno podrá salir de los controles cambiarios evitando un salto disruptivo del tipo de cambio oficial al lograr una convergencia “desde arriba” de las variables nominales. En lo que resta de 2024, el panorama en el MULC luce poco alentador a raíz de una demanda creciente de divisas que se solapará con una temporada alta de la liquidación llegando a su fin, lo que pondrá a prueba al esquema actual una vez el agro deje de aportar USD para recomponer reservas y contener la brecha.

El BCRA compra divisas en el MULC

En la semana, el BCRA profundizó la postura compradora al hacerse de USD 530 M, lo que implica una compra diaria por encima de los USD 100 M (vs USD 45 M una semana atrás). Detrás de ello, actuó una oferta de divisas sostenida y una demanda desacelerando respecto a la semana previa. Con todo, las Reservas Netas (sin DEG) se ubican en terreno negativo por USD 5.000 M al excluirse los depósitos del Tesoro en USD y sin restar el BOPREAL.

La brecha se reduce

La brecha cambiaria cerró a la baja. En números, el dólar CCL bajó 0,6% ($1.226), el MEP cayó 1,6% ($1.187) y el dólar blue se redujo 4% ($1.195). En consecuencia, la brecha cambiaria promedio cerró la semana en 23%, 3 p.p. por debajo del viernes previo. De esta forma, la evolución reciente de los USD alternativos se encuentra influenciada por la nueva regla de intervención cambiaria y la dinámica del blanqueo.

Relativa estabilidad en los futuros de dólar

Los contratos a futuro del dólar cierran a la baja en la semana. Puntualmente, los TC implícitos en los contratos con vencimiento entre octubre y diciembre (los más relevantes en cuanto al volumen) promediaron una caída de 0,2%, mientras que los contratos con vencimiento de enero en adelante cerraron sin variaciones. De esta forma, desde octubre hacia fines de año la variación esperada promedia el 3,3% mensual.