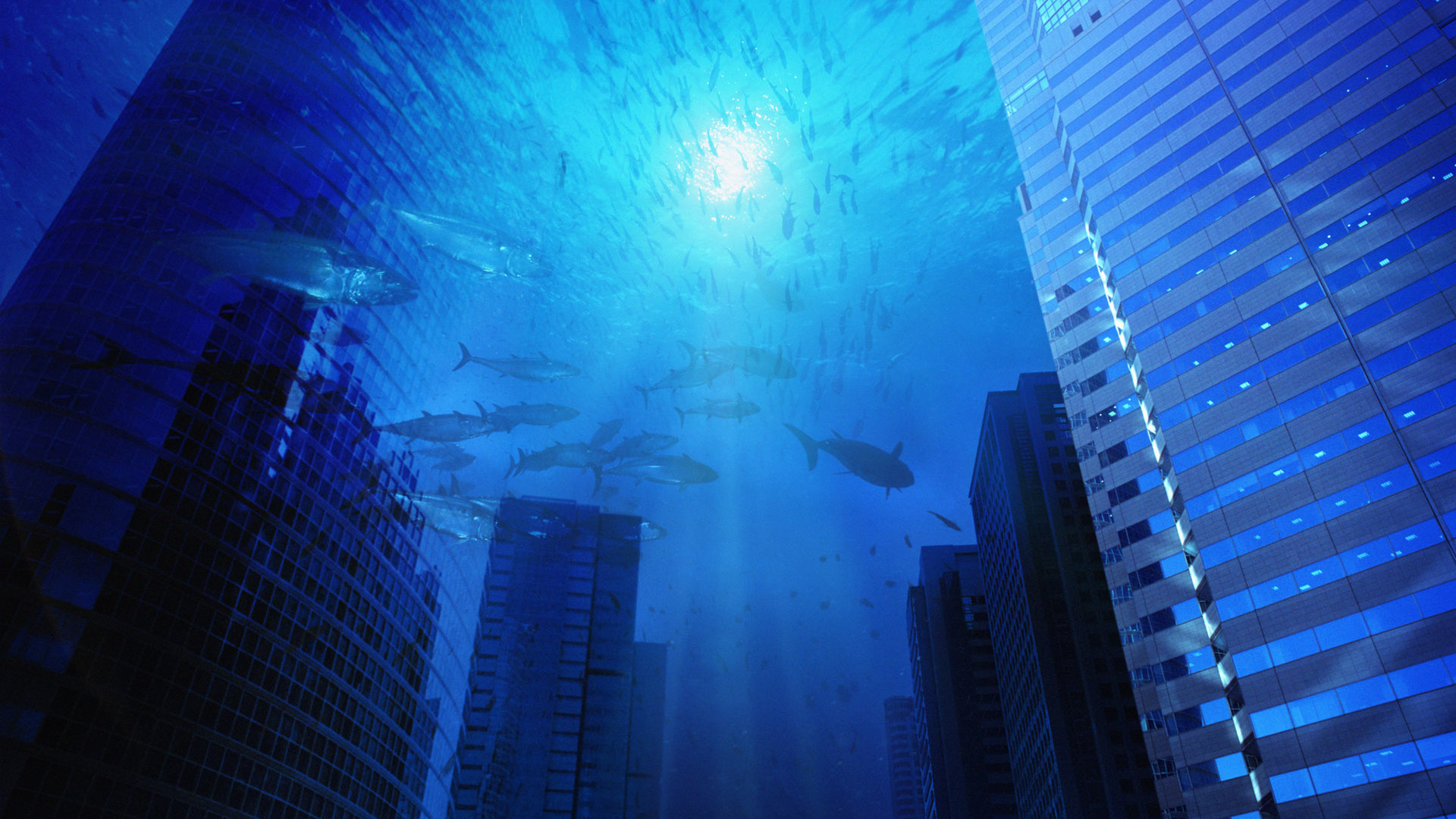

La industria argentina continúa sumergida en la debilidad interna. Después de haber mostrado leves signos de reactivación en julio pasado, cuando la actividad creció 3,7% mensual en términos desestacionalizados, los resultados de las PASO consumieron las escasas energías que parte de los sectores manufactureros comenzaba a esbozar. En este sentido, en agosto el Índice de Producción Industrial Manufacturero (IPI) se redujo 2,8% respecto a julio y el uso de la capacidad instalada se ubicó en 60,5% de la instalada. Es decir, hay un 40% de capacidad ociosa en la industria.

En este marco, la recesión económica muestra impactos notables sobre los sectores industriales, dado que todas las grandes ramas de actividad se encuentran en rojo y la industria en conjunto terminará el 2019 con la mayor caída de los últimos cuatro años (alrededor del -7% i.a.).

Como es de esperar, este magro comportamiento de la industria tuvo significativas repercusiones sobre el empleo. En junio de 2019, la industria alcanzó los 1.105 mil puestos de trabajo, lo que significó una pérdida interanual de 63 mil puestos industriales y fue superado en nivel de ocupación por el comercio, el cual mantiene el predominio sobre la industria desde julio de 2018, cuando prevaleció en asalariado por primera vez en la historia. Ésta dinámica se explica porque la industria registró tasas de destrucción de empleo mayor que la del comercio.

El salvavidas de las exportaciones

Las ramas de actividad que menos caen o que aumentan en el margen, son las que presentan ventajas comparativas y que, frente a la mejora del tipo de cambio real, reaccionan rápidamente con mayores exportaciones. Tal es el caso de las actividades vinculadas al campo y al desarrollo de Vaca Muerta.

En este sentido, la industria de alimentos y bebidas, aunque en el agregado muestra una caída del 1% i.a. acumulado a agosto, es la rama de actividad que mayor crecimiento exhiben algunos de sus rubros. Tal es el caso de la molienda de oleaginosas y la fabricación de galletas y artículos de panadería, beneficiadas por una cosecha agrícola récord, y de la industria de carne, vinos y frutas, qué además de acompañar el clima en la producción primaria, se vieron beneficiadas por excedentes de producción que permitieron ampliar su oferta en el mercado internacional. Por caso, en el acumulado a agosto, el volumen de exportaciones de Manufacturas de Origen Agropecuario (MOA) creció 12% i.a.

Del mismo modo, la buena performance del campo traccionó las ramas industriales proveedoras de la actividad. Es el caso de la producción de agroquímicos, la cual se expandió 16,3% i.a. en el acumulado de los últimos ocho meses. Por su parte, la fabricación de maquinaria agrícola fue una excepción en este sentido, dado que entre el grueso de sectores es la que mayor caída registró (-20,5% i.a.). Este hecho obedeció a que la mayor demanda por equipos agrícolas desde el campo se tradujo en reducción de stocks, pero no en una mayor producción de los equipos.

Otra de las industrias destacadas fue la Refinación de Petróleo, que mostró una reducción más tenue al resto de los sectores (acumuló a agosto una caída de 2,6% i.a.) de la mano de la mayor producción de Vaca Muerta. El aumento de las exportaciones de combustibles y energías (+15,3%), junto con una mayor demanda de gasoil desde el agro, permitieron una caída moderada de la actividad.

El ancla de la demanda interna

Los rubros fabriles más afectados en lo que va de 2019 son los vinculados al mercado interno. La fuerte caída del salario real y la vigencia de tasas de interés en niveles prohibitivos, generan una abrupta caída del consumo interno.

Por un lado, el consumo masivo sufrió una fuerte contracción. Según datos de Kantar Worldpanel el mismo acumula a agosto un retroceso del 7% i.a. y los rubros más afectados son los de congelados, lácteos, bebidas y cuidado personal. En esta línea, dentro del sector de alimentos y bebidas, el rubro de lácteos cayó 4% i.a. en los primeros ocho meses de 2019 y las gaseosas y aguas 14,5% i.a. Asimismo, la fabricación de detergentes, jabones y otros productos químicos de limpieza se retrajo 14% i.a.

Por otro lado, la industria textil y de indumentaria sigue sumergida en terreno negativo, presentando en lo que va en el año caídas del 13% y 12% i.a., respectivamente. El declive del consumo interno y la frágil situación laboral tiene su correlato en la industria, que destina cerca del 90% de su producción al mercado local.

Al mismo tiempo, otro de los segmentos golpeados por la crisis fueron los bienes durables, afectado por la caída del poder adquisitivo (tanto en pesos como en dólares) y el acceso restringido al financiamiento ante tasas de interés elevadas. Entre los más perjudicados se encuentran los vehículos automotores (-32,3% i.a.), las motocicletas (-65,0% i.a.), los electrodomésticos (-18,6% i.a.) y los muebles (-15,3% i.a.).

Algo similar se observó en el comportamiento de las actividades fabriles que son proveedoras de otras industrias. En este sentido, la manufactura de plástico acumuló a agosto de 2019 una retracción del 11,5% i.a, ante la menor demanda desde el sector automotor, electrodomésticos, maquinaria agrícola, y alimentos y bebidas. Asimismo, la débil actividad de la construcción repercutió en una menor producción de cemento (-5,0% i.a.) y de productos de la siderurgia (-13,1% i.a.) y del aluminio (-2,3% i.a.).

No se ve el horizonte

Las perspectivas para la actividad industrial no son alentadoras. La aceleración de la inflación luego de las PASO no deja posibilidades de que el salario real puede percibir mejoras los próximos meses. Si a esto se suma que las tasas que rigen para financiar el consumo son casi prohibitivas, difícilmente la demanda interna pueda reactivarse en el corto plazo.

Por otra parte, a pesar de que la mayor competitividad cambiaria motiva los envíos al exterior, lo cierto es que las PyMEs tienen dificultades para poner en movimiento la producción ante el encarecimiento del crédito. A ello se suma que las nuevas restricciones de acceso al mercado cambiario y la obligación de liquidar las exportaciones en un contexto de elevada incertidumbre, provoca un desincentivo para el crecimiento sostenido de las ventas externas.

De esta forma, la industria continuará sumergida bajo el agua hasta tanto el poder adquisitivo mejore, la tasa de interés se torne más accesible y la economía y la política muestren señales de estabilidad.