Inicia un marzo con una serie de movimientos en el plano cambiario-monetario. El tipo de cambio de cambio se estabilizó por encima de los $1.400 que registró la semana previa, cerrando en la jornada de hoy en $1.416 (+1,4% semanal).

El reciente cambio de estrategia que motivó una baja de las tasas de interés en pesos y un aumento del dólar produjo una intervención de las autoridades económicas. El Tesoro reapareció en el mercado de cambios vendiendo divisas y el BCRA volvió a intervenir en el dollar linked. De todas formas, las operaciones por el momento no afectaron una liquidez bancaria que luce holgada y las tasas se mantienen en torno al 20% TNA. En otro orden, con datos por febrero cerrado la Base Monetaria volvió a caer nominalmente, producto de una esterilización de las compras de dólares vía BCRA (Pases y mercado secundario) y el Tesoro (licitaciones y superávit fiscal). En este sentido, la compra de divisas está siendo contra mayor deuda pública. Esto ocurre porque la demanda de dinero nominal y real no logra recuperarse.

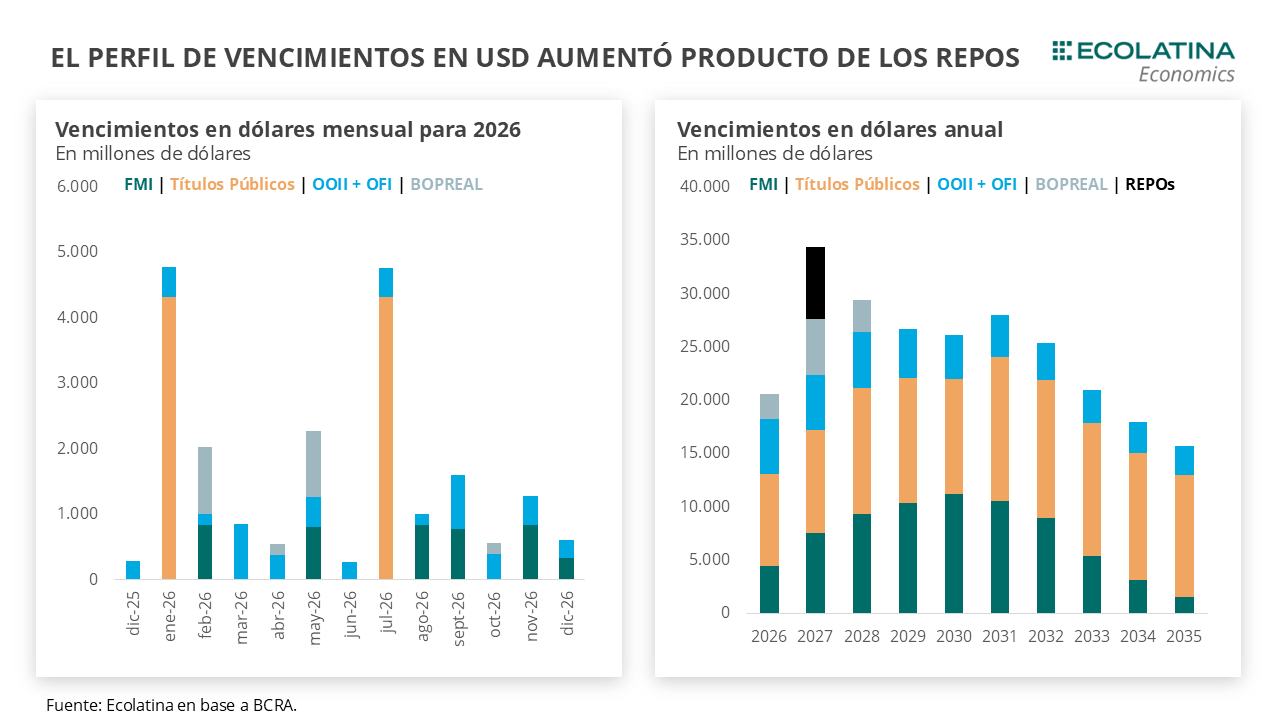

Para que el programa de compras prosiga sin sobresaltos, será fundamental mantener las expectativas de devaluación a raya, máxime en un año donde los drivers de la actividad interna (y la demanda de dinero que tiene como contrapartida) cada vez están menos claros. Asimismo, para que esta estrategia sea más sostenible en el tiempo será clave retornar a los mercados internacionales de deuda para despejar el perfil de vencimientos en moneda dura y robustecer las perspectivas de Reservas del BCRA.

Inicia un marzo con una serie de movimientos en el plano cambiario-monetario. El tipo de cambio se estabilizó por encima de los $1.400 que registró la semana previa, cerrando en la jornada de hoy en $1.416 (+1,4% semanal). No obstante, con un techo de la banda aumentando el ritmo de deslizamiento (ajusta a la inflación de 2,9% de enero) la distancia a la banda superior se mantiene en torno al 15% que viene oscilando desde finales de febrero.

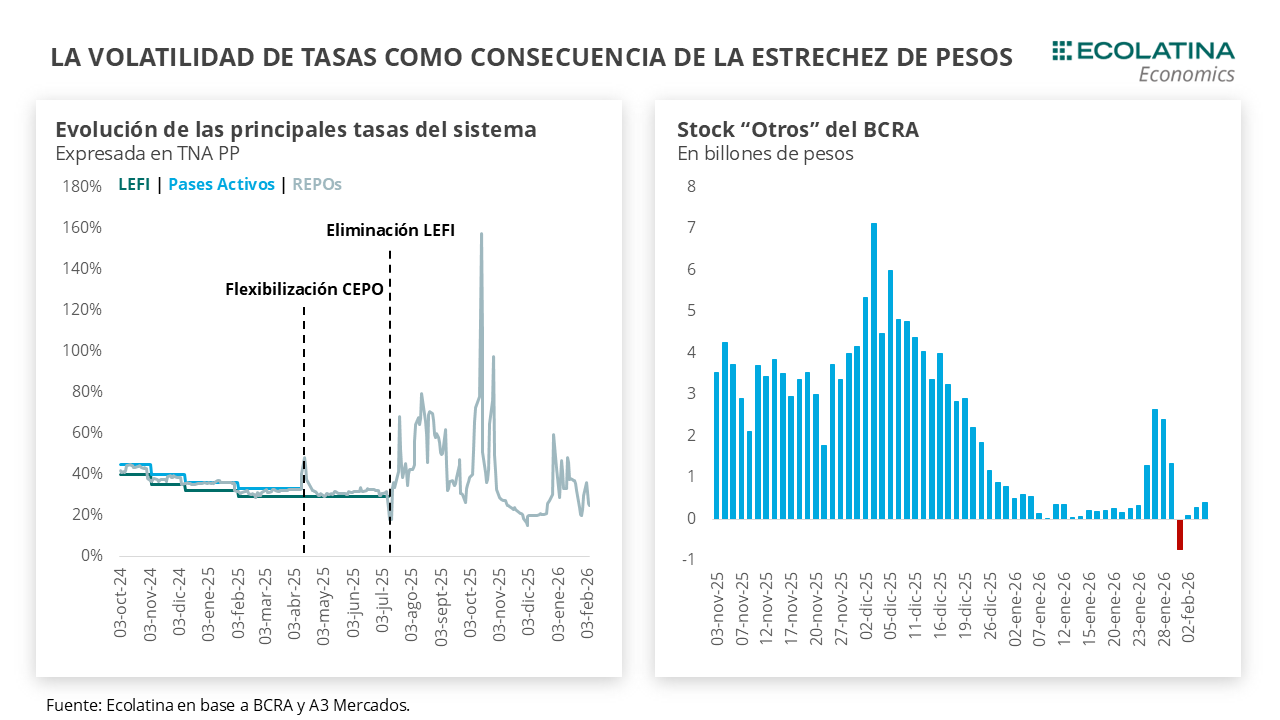

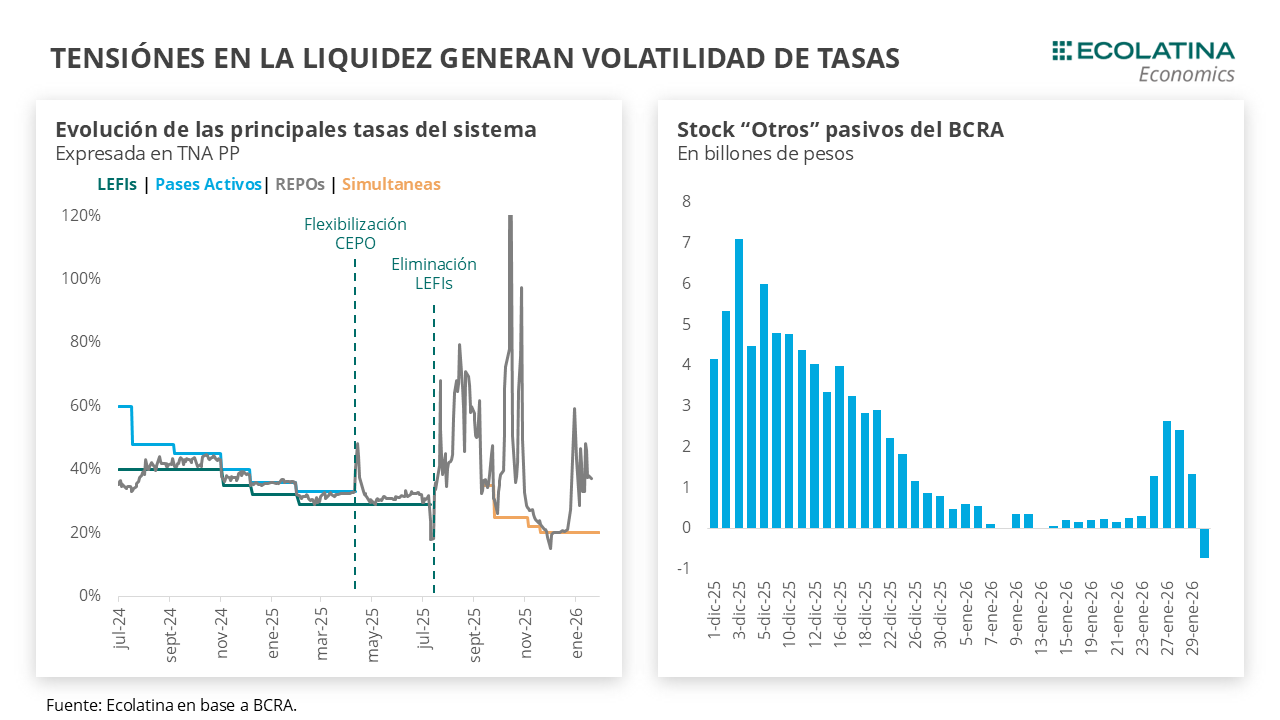

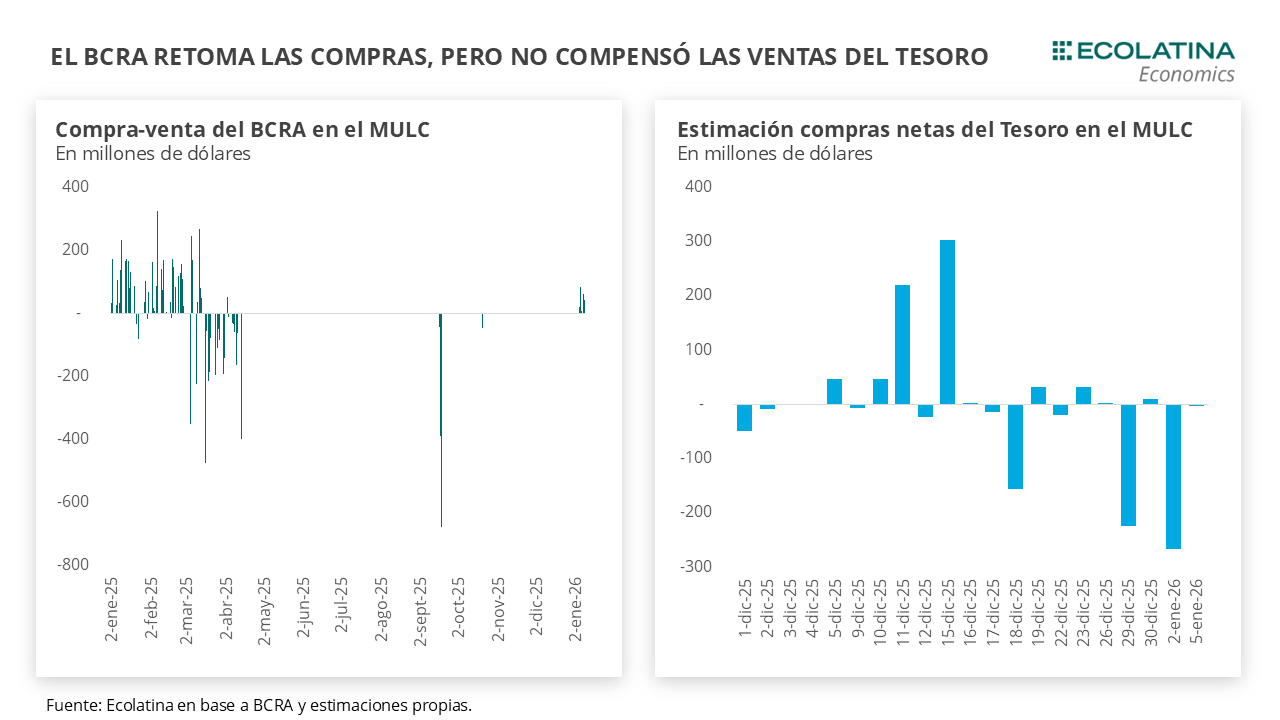

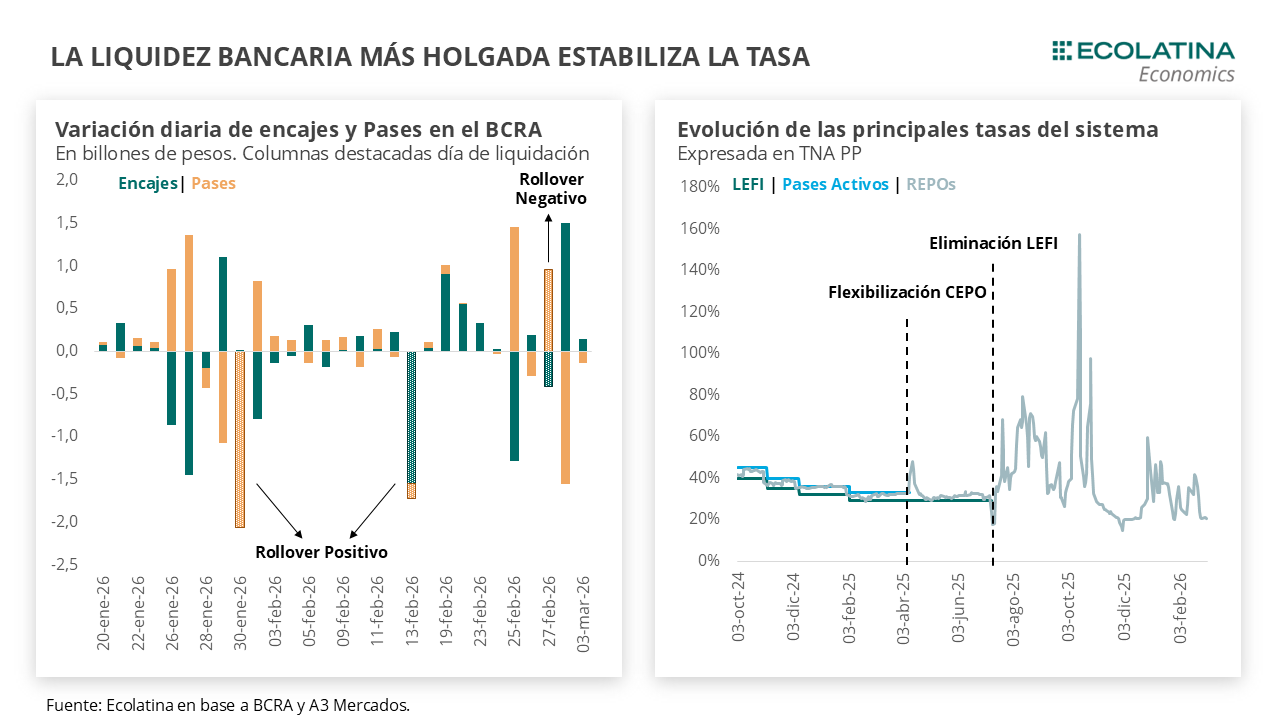

Detrás de esta suba, se evidenciaron movimientos en tándem del BCRA y el Tesoro. Mencionábamos la semana pasada que desde mediados de febrero se notó un cambio en la estrategia monetaria, con las autoridades inyectando con mayor determinación liquidez en el mercado (vía licitación de Finanzas y operaciones del BCRA) para contener una tasa en pesos que se posicionó por encima del 40% TNA (hoy en 20% TNA) a costa de un aumento del tipo de cambio.

Respecto al aumento del dólar, se superpuso a esta recalibración monetaria un mayor ruido externo tras los episodios y la escalada bélica de medio oriente, que repercutió en la cotización de las divisas. En concreto, el dólar actuó como refugió global y subió 1,6% en términos nominales en la semana, revirtiendo la tendencia que venían presentando las monedas emergentes. Por caso, Brasil se depreció nominalmente 2,4% desde la irrupción del conflicto, corrigiendo parcialmente la apreciación que venía presentando a lo largo del 2026 (+7%).

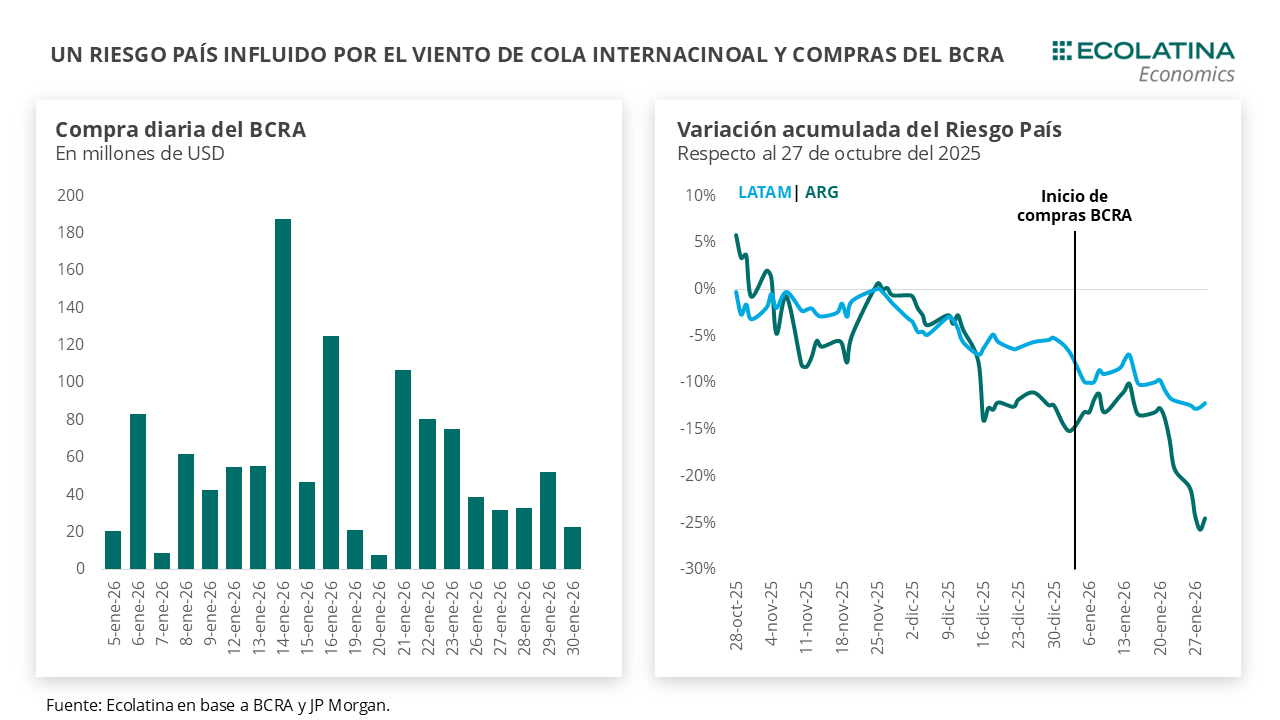

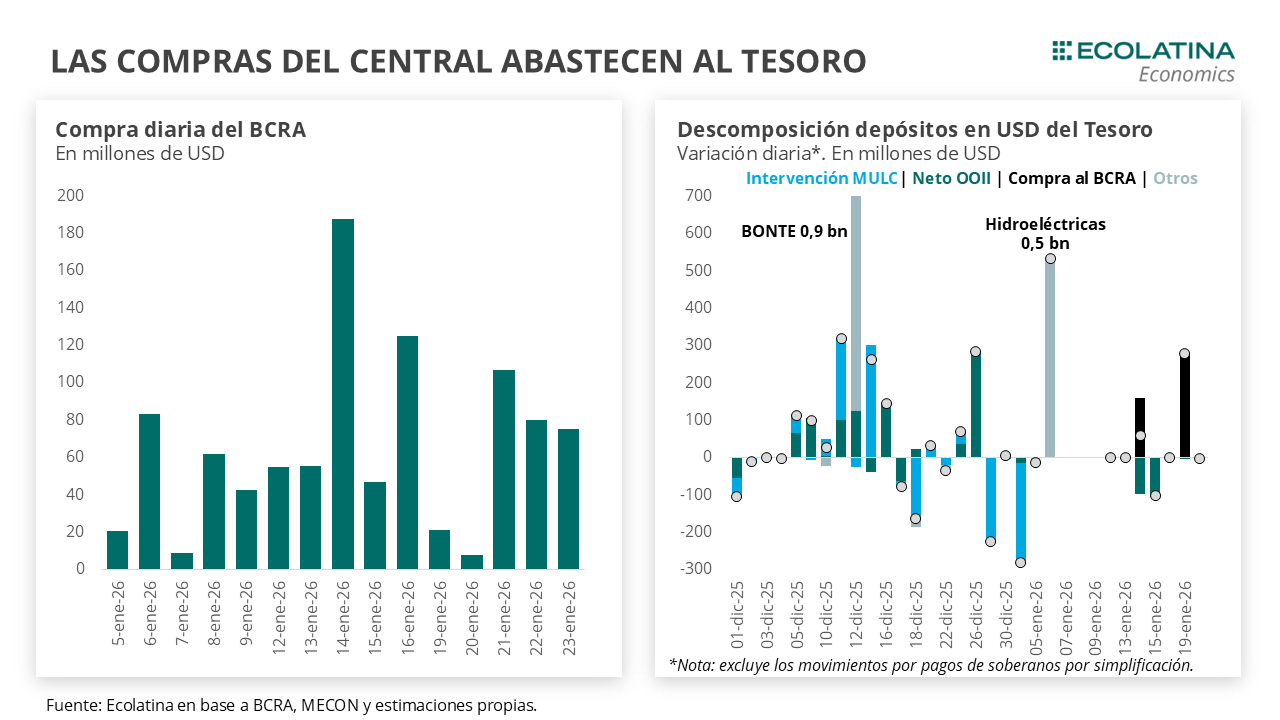

En este contexto, el Tesoro reapareció en el mercado de cambios. El pasado 23 de febrero los depósitos del Tesoro en dólares subieron USD 119 M, al tiempo que los depósitos en pesos (expresados en dólares) bajaron USD 132 M, por lo que estimamos que las compras fueron por al menos USD 126 M. Sin vencimientos relevantes por delante, lo importante ocurrió luego: durante las tres ruedas posteriores, el Tesoro se desprendió de la misma cifra en el mercado cambiario, justo en momento donde el dólar (producto de la recalibración mencionada) acumuló un alza del 2,7%.

Por estas razones, estimamos que la estrategia fue contener la presión alcista de la divisa en un contexto donde el equipo económico apostó por lanzar más liquidez al mercado. Y decimos esto porque, a pesar de que por esas fechas se producían vencimientos de deuda en dólares provinciales (puntualmente Buenos Aires por poco más de USD 350 M), no se registraron movimientos inusuales en los depósitos en dólares del sector público. Por el contrario, a finales de febrero se redujeron USD 355 M, indicando que los mencionados vencimientos se cancelaron con depósitos prexistentes (es decir, las provincias no salieron “a demandar”).

En cuanto al BCRA, habría vuelto a ofrecer cobertura cambiaria en el mercado. En una semana atravesada por el ruido externo, se registraron operaciones inusualmente elevadas en la curva de dólar linked (en especial en el instrumento con vencimiento a abril), lo que indicaría que la autoridad monetaria optó por contener el alza en el dólar oficial y por retirar parcialmente la liquidez inyectada a finales de febrero.

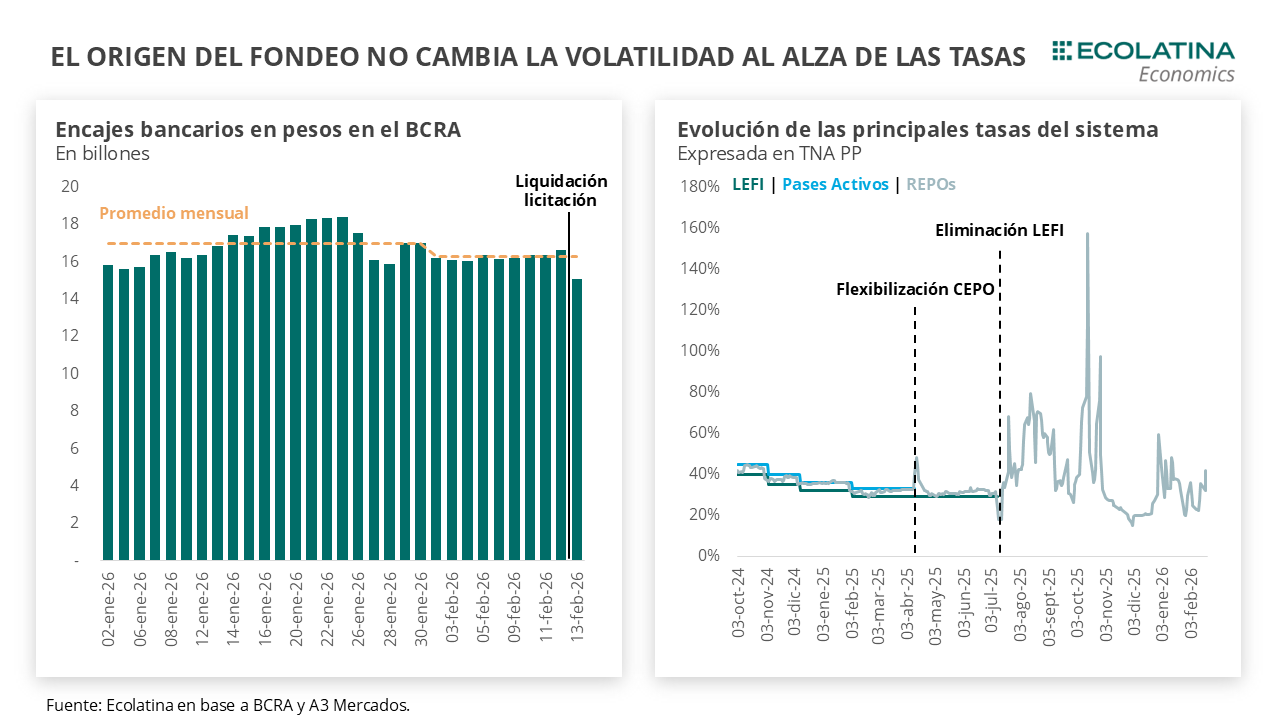

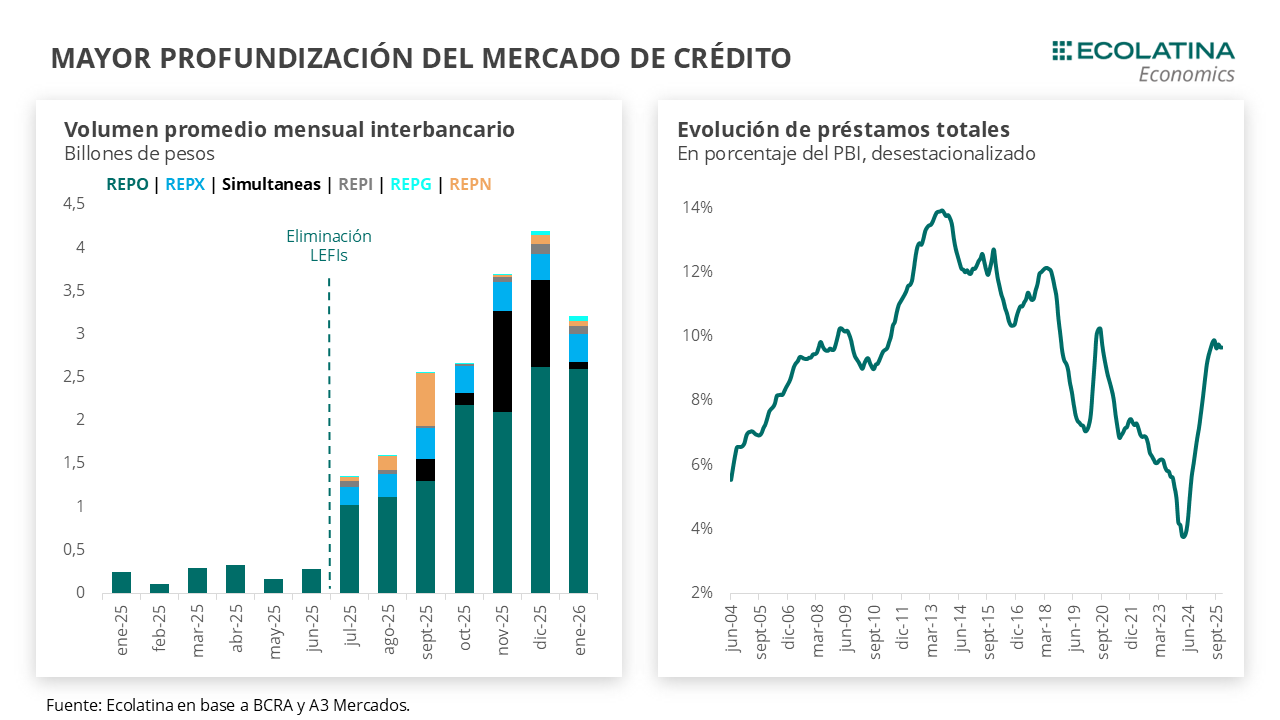

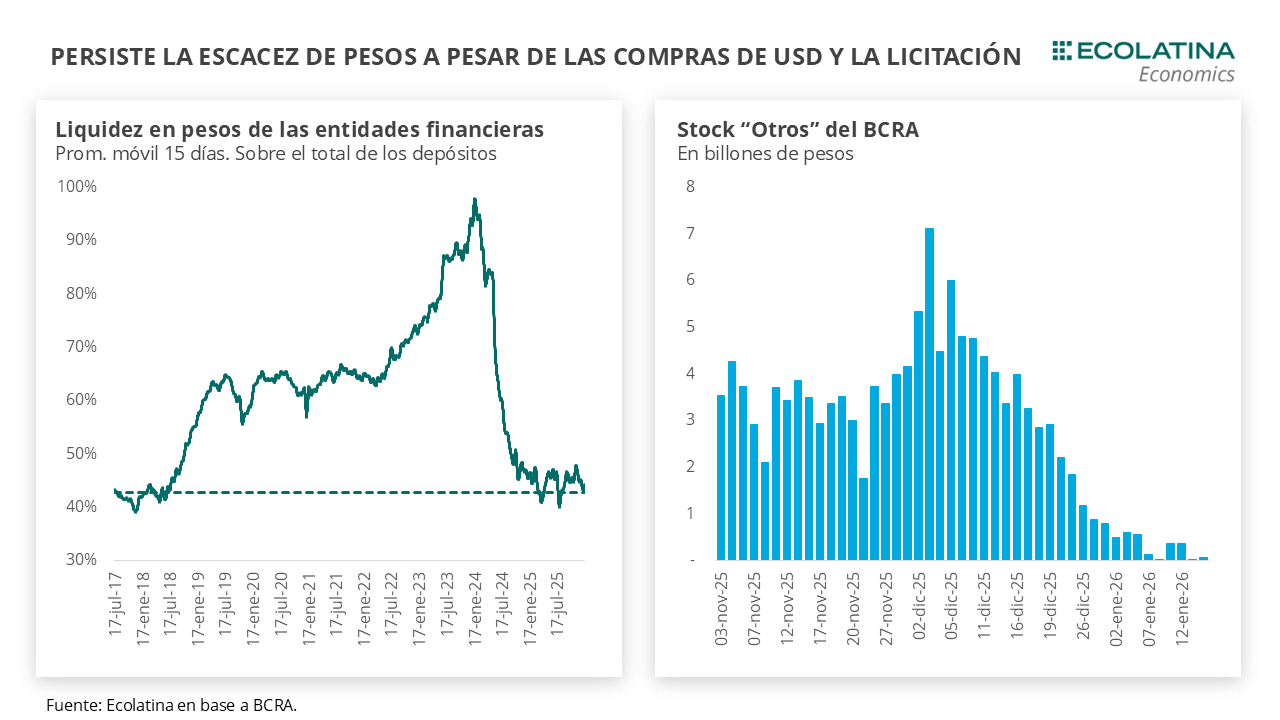

Más allá de ello, hasta el momento las operaciones no fueron de una magnitud suficiente para afectar a las tasas en pesos, que se mantuvieron en el orden del 20% TNA. De hecho, el colchón de liquidez luce lo suficientemente “holgado” para que los bancos puedan administrar con comodidad las obligaciones de encajes en pesos. Visto en números, luego de que los Pases que tienen las entidades con el Central se ubicaran al cierre de febrero en $2,6 bn (día donde el Tesoro inyectaba los $0,5 bn correspondientes a la subasta), el stock por dichas operaciones se redujo hasta los $0,98 bn al 4 de marzo (último dato disponible). En contraposición, la obligación de integración en pesos en el BCRA subió en la misma cuantía durante el mismo lapso. Por lo tanto, los bancos cuentan con una liquidez suficiente para rotar desde Pases a encajes y cumplimentar las obligaciones, y un colchón de liquidez cercano al $1 bn (más del doble de lo que exhibieron en gran parte de febrero).

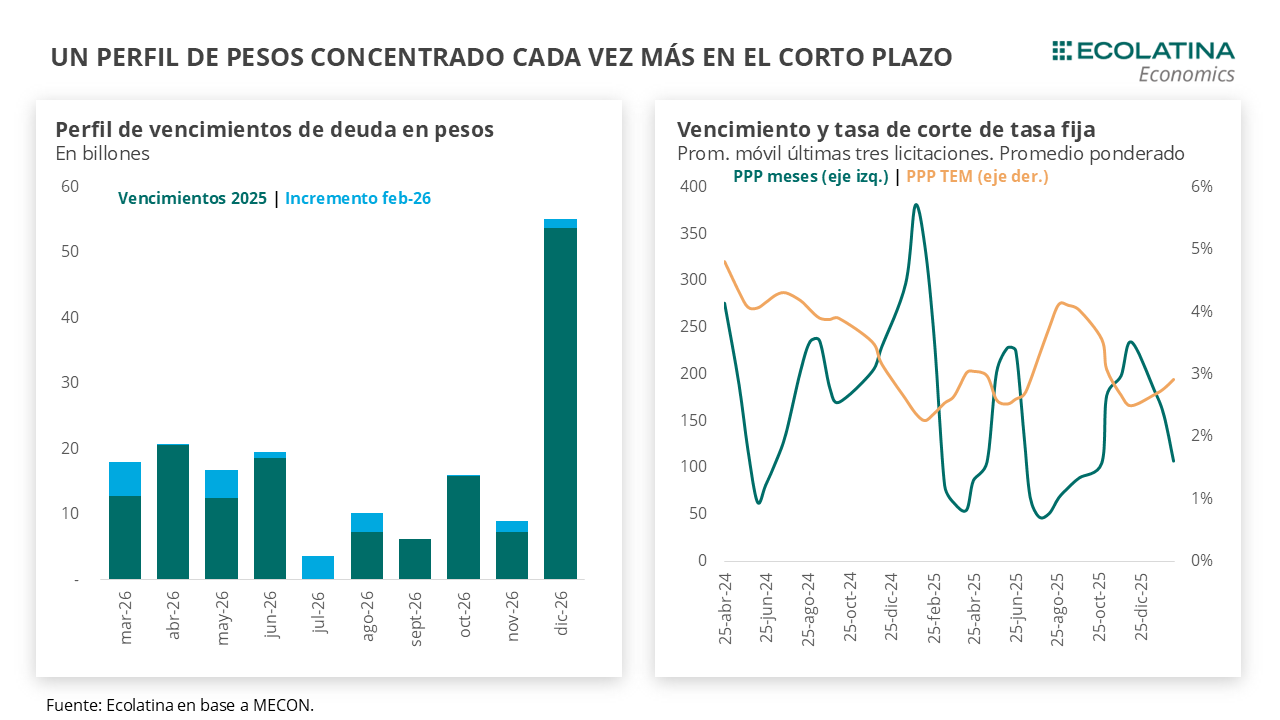

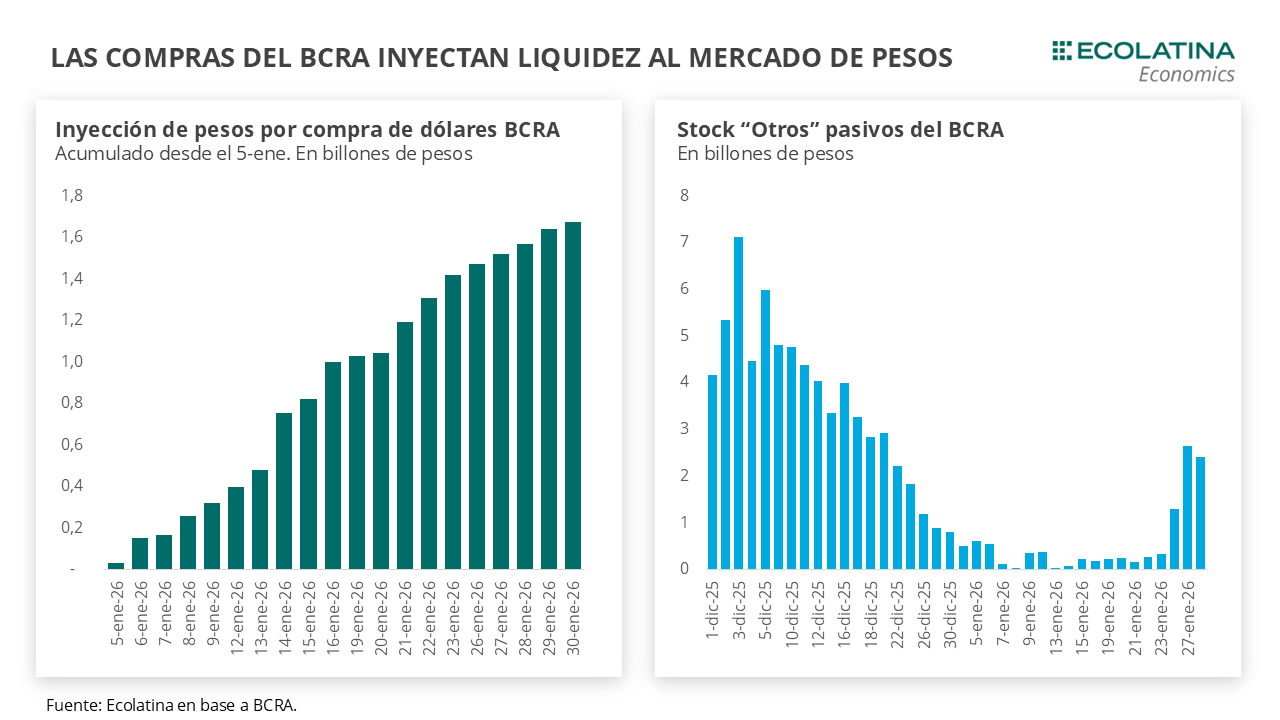

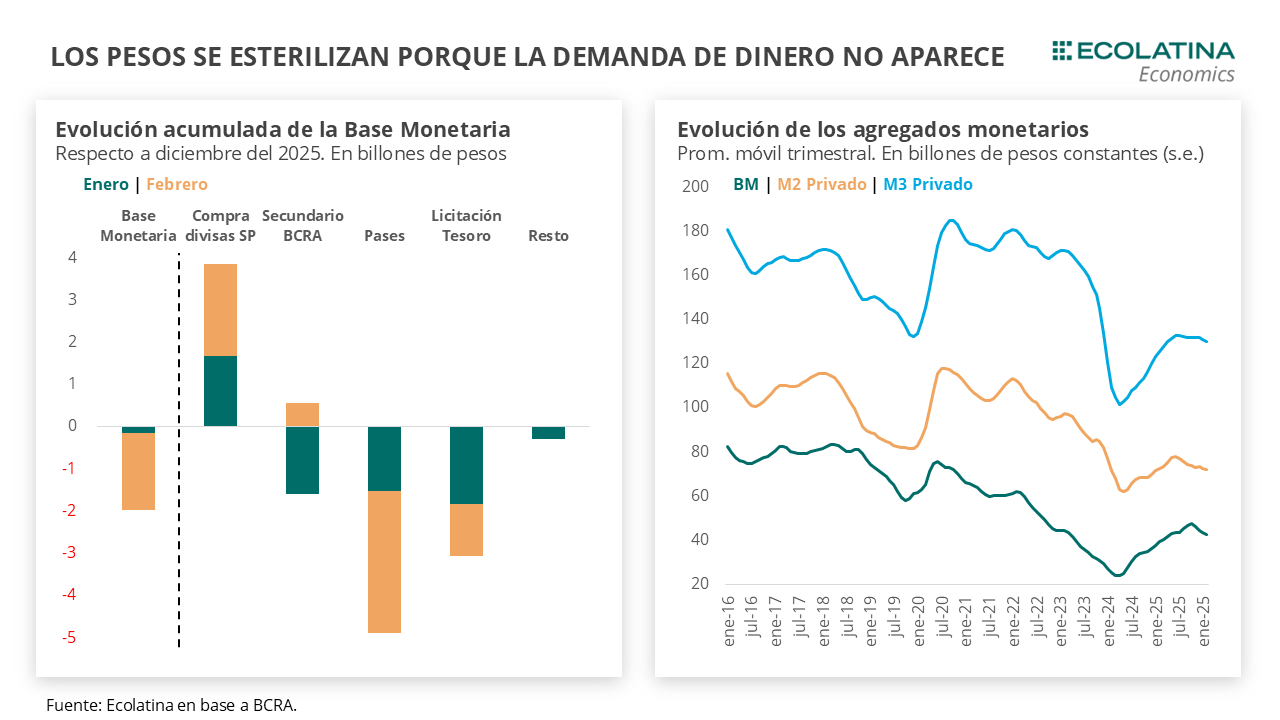

En otro orden, con datos monetarios cerrados por febrero podemos confirmar que la estrategia de compra de divisas del Central a cambio de deuda pública se mantuvo firme. De hecho, lejos de ello la estrategia se profundizó. Yendo al detalle, la Base Monetaria cayó $1,8 bn en términos corrientes durante el segundo mes del año, producto principalmente de una mayor esterilización del BCRA mediante la rueda de simultáneas (-$3,5 bn) de los pesos emitidos por las compras de divisas (+$2,2 bn) y en menor medida del rollover obtenido por Finanzas (-$1,2 bn).

El cambio respecto a enero es que la inyección de liquidez de mediados de febrero implicó que la autoridad monetaria tenga una postura expansiva en el mercado secundario (al menos +$0,5 bn) y, por lo tanto, las compras en el MULC no tuvieron como contrapartida la cobertura cambiaria ofrecida en aquel entonces. Respecto a esto, habrá que ver si la reciente nueva intervención en dollar linked se convierte en una postura sistemática u obedece a factores puntuales debido a la coyuntura internacional.

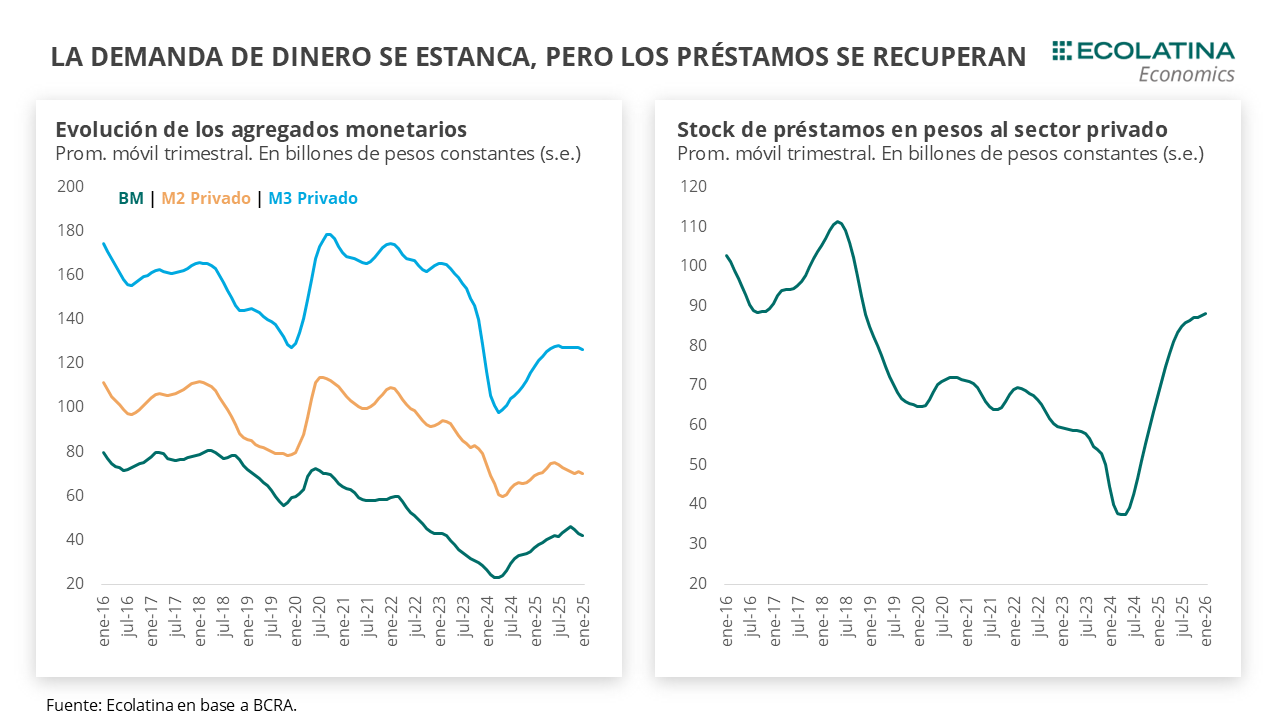

Parte de esta estrategia obedece a una demanda de dinero que no termina de aparecer. Los diferentes agregados monetarios (proxy de la demanda dinero) cayeron en mayor medida durante el mes pasado. El M2 Privado Transaccional (circulante + depósitos no remunerados) cayó a 0,2% mensual sin estacionalidad y el M3 Privado (M2 + plazos fijos) descendió 1,1% s.e., mientras que el M2 Privado (circulante + depósitos sin excluir remunerados) fue el único en subir (+0,7% s.e.).

El punto está en que sin una recuperación de la actividad interna y el consumo no habrá demanda que compense la emisión de Base. Los indicadores de consumo (autos, escrituras, etc.) no terminan de despegar y el panorama del crédito no luce alentador (moras históricamente elevadas), sumado a una actividad anclada principalmente en actividades primarias que no dan espacio a que emerja una demanda de dinero por motivos transaccionales en el corto plazo. Incluso, el leve “oxígeno” para actividades domésticas que puede implicar la reciente suba del tipo de cambio no tuvo como contrapartida una depreciación real. De hecho, se apreció, fruto de la aceleración de la inflación y una depreciación nominal que estuvo por debajo de los socios comerciales (nos apreciamos 2% con Brasil desde el conflicto en medio oriente).

Para peor, la demanda nominal de dinero no tiene una recuperación clara. El M2 Privado transaccional y el M2 Privado acumulan una baja del 2,0% y 4,7% en lo que va de 2026, respectivamente, mientras que el M3 fue el único que creció (+1,6%) fruto del comportamiento de los plazos fijos (+9,9%) que fueron constituidos a una tasa de interés real en terreno positivo. Es decir, la demanda de pesos no está apareciendo ni siquiera para convalidar un contexto de mayores precios (necesito más $ para comprar la misma cantidad), algo que está detrás del cálculo de las compras por USD 10.000 M que estimó el BCRA en el relanzamiento del programa.

En suma, la política monetaria es contractiva. La inyección de pesos por compra de divisas se las esteriliza en mayor cuantía mediante las operaciones del Central (Pases + mercado secundario) y el Tesoro (licitaciones y superávit fiscal). Para que el programa de compras prosiga sin sobresaltos, será fundamental mantener las expectativas de devaluación a raya, máxime en un año donde los drivers de la actividad interna (y la demanda de dinero que tiene como contrapartida) cada vez están menos claros. Asimismo, para que esta estrategia sea más sostenible en el tiempo será clave retornar a los mercados internacionales de deuda para despejar el perfil de vencimientos en moneda dura y robustecer las perspectivas de Reservas del BCRA.

Sube del dólar oficial

El tipo de cambio spot finalizó en $1.416 (+1,4% semanal). Por otro lado, el BCRA compró USD 291 M en la semana y las Reservas Netas (Brutas – Swap CH y USA – Encajes – REPOs – SEDESA) se ubicarían en terreno negativo por USD 500 M.

La brecha cambiaria se estabiliza

Los dólares alternativos finalizaron mixtos: el dólar minorista subió 0,7% ($1.436) respecto al viernes de la semana anterior, el dólar CCL operado con CEDEARs ascendió 1,3% ($1.479) y, por el contrario, el dólar MEP operado con AL30 se redujo 0,4% ($1.431) y el blue bajó 0,7% ($1.415). De esta forma, la brecha promedio finalizó en la zona del 2%.

Los futuros de dólar suben

Los contratos a futuro del dólar acompañaron al movimiento del spot. En detalle, los contratos con vencimiento entre marzo a mayo subieron 0,5% y aquellos con vencimiento desde junio 2026 aumentaron 0,7%. Respecto a las devaluaciones implícitas, el mercado cerró con una devaluación del +1,7%, +4,0% y +6,3% para marzo, abril y mayo, respectivamente.