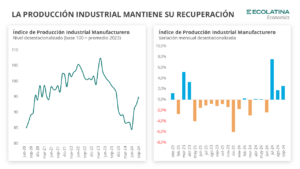

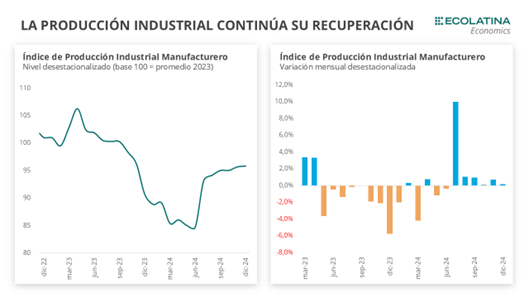

El Índice de Producción Industrial Manufacturero (IPI manufacturero) marcó una suba mensual desestacionalizada del 0,2% en el último mes del 2024, y mantiene la racha de 6 meses consecutivos sin caídas. De esta manera, el índice muestra una importante suba al posicionarse 8,4% por encima de diciembre del 2024.

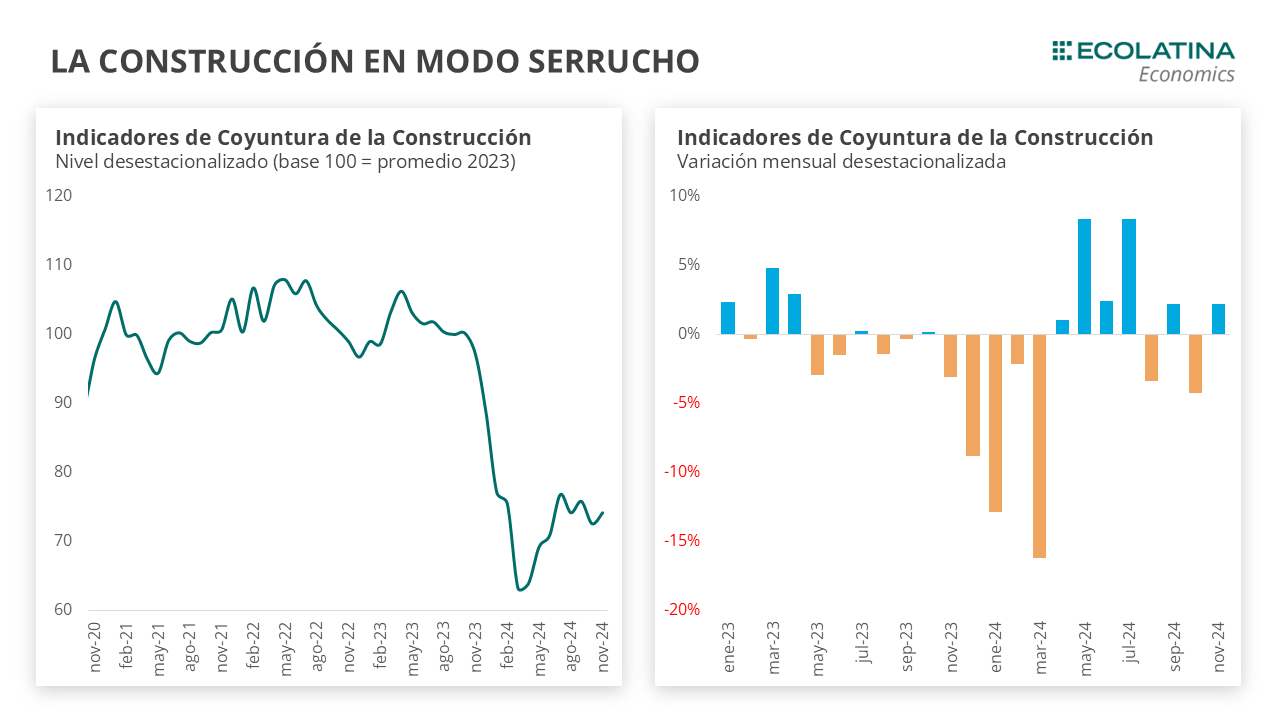

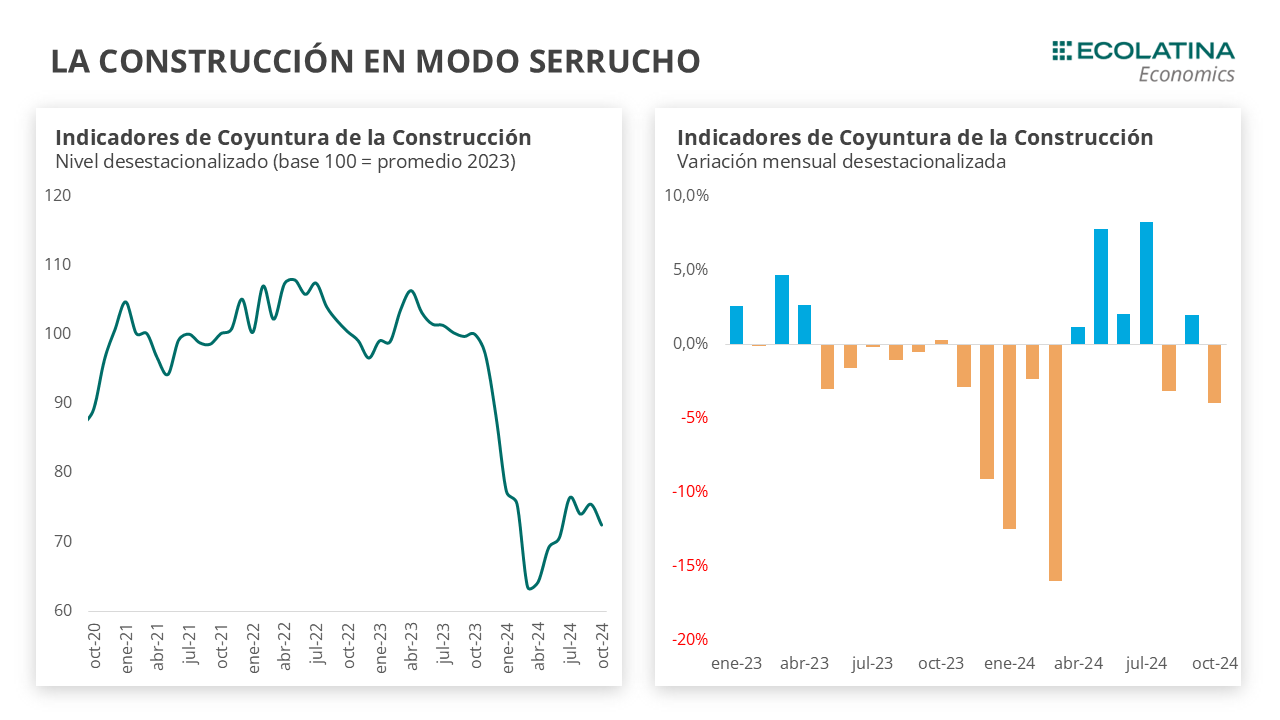

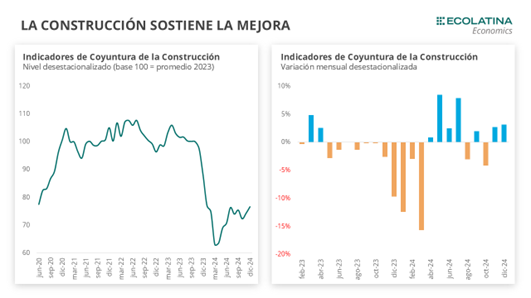

El Indicador Sintético de la Construcción (ISAC) marcó una suba mensual desestacionalizada del 3,1% para diciembre. De esta manera, el indicador se encuentra un 10,2% por debajo de su nivel en el mismo mes del 2023, mientras que el 2024 acumula una caída del 27,6% interanual.

En cuanto a la construcción, el sector tiene mucho más para recuperar que la industria producto de la profunda caída inicial dado su componente procíclico con la actividad económica y la gran contracción en la inversión productiva y la obra pública, que no se repetirá este año. Sin embargo, las encuestas cualitativas realizadas por el INDEC reflejan la percepción de una continuidad en el estancamiento del sector para los próximos meses.

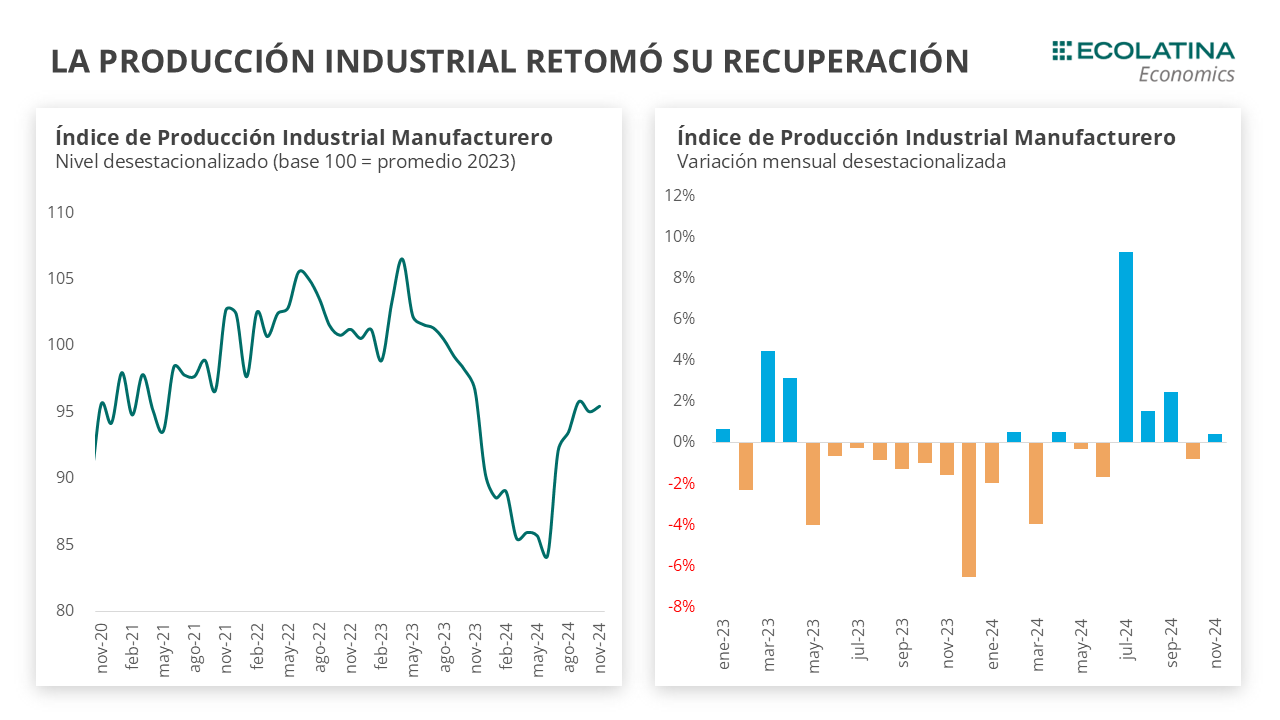

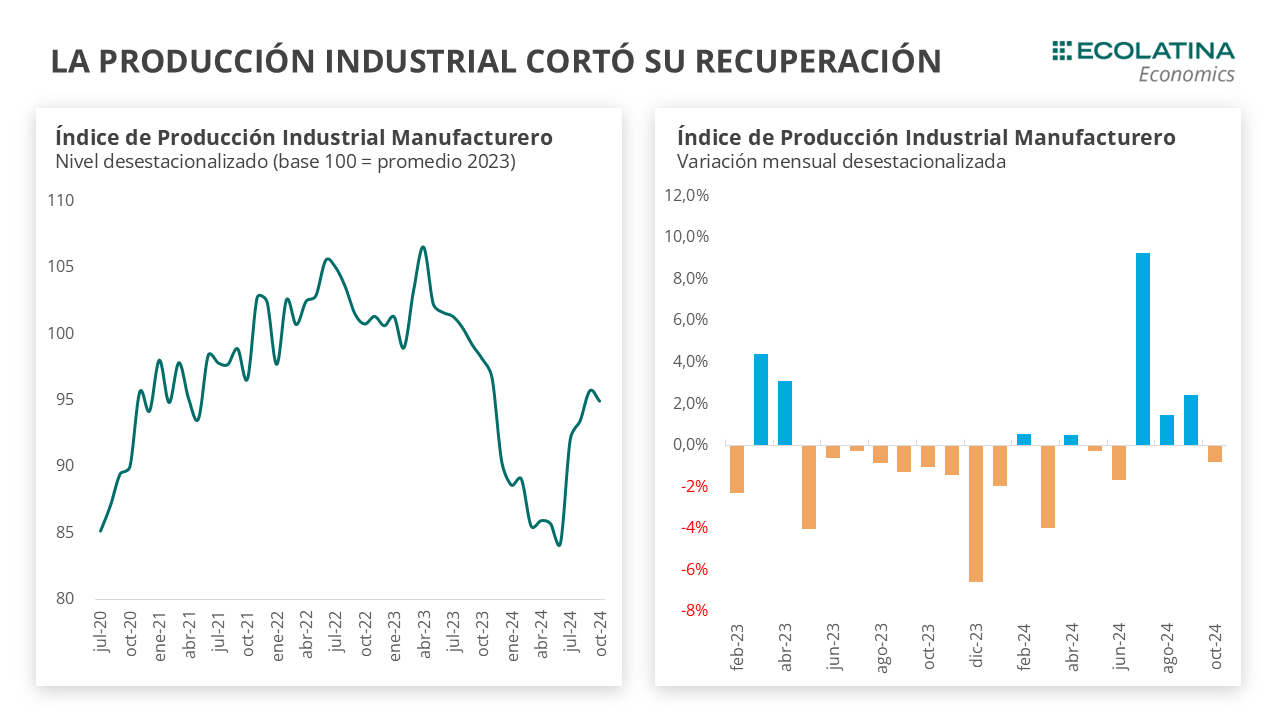

La industria mantiene la racha positiva

El Índice de Producción Industrial Manufacturero (IPI manufacturero) subió un 0,2% mensual en diciembre ajustado por estacionalidad, y mantiene así una racha de 6 meses consecutivos al alza. Luego de la caída de -4,7% en el primer semestre, acumuló un crecimiento del 2,9% en la segunda mitad del año.

De forma similar a la construcción, la industria tocó su punto más bajo en marzo y experimentó una recuperación del 12,2% a partir de ese momento. Sin embargo, el dato de diciembre mostró una caída del 4,2% en comparación con el promedio de 2023.

Si bien el sector ya se ubica 8,4% por encima de diciembre del 2023, cerró el año con una contracción de 9,4% en promedio. En cuanto a la comparación interanual, diciembre trajo buenas noticias: doce de las dieciséis ramas presentaron subas respecto mismo mes del 2023.

De esta forma, sectores que venían acumulando caídas mostraron subas interanuales. Aquellos que aportaron positivamente son Otros equipos, aparatos e instrumentos (68,1%), Muebles y colchones, y otras industrias manufactureras (33,4%), Maquinaria y equipo (31,3%), Prendas de vestir, cuero y calzado (20,6%), Vehículos automotores, carrocerías, remolques y autopartes (10,1%), Otro equipo de transporte (8,5%), Sustancias y productos químicos (7,7%), Refinación del petróleo (5,9%), Industrias metálicas básicas (2,8%), Productos textiles (1,4%) y Productos del metal (1,0%).

En cuanto a los Alimentos y Bebidas, se destaca el buen desempeño en la molienda de oleaginosas, que experimentó un aumento del 77,6% interanual. Por el contrario, los sectores con caídas interanuales fueron Productos minerales (-13,9%), Productos de tabaco (-9,4%) y Productos de caucho y plástico (-8,3%) y Madera, papel, edición e impresión (-0,3%).

En términos más generales, se destaca la fuerte suba de las industrias asociadas a los bienes de capital (25,6% i.a.). A su vez, los bienes de consumo no durable (6,1% i.a.) y los bienes de uso intermedio (2,8% i.a) también registraron subas.

El incremento en bienes de capital se explica, en parte, por la suba en la categoría de Maquinaria y equipo (31,3% i.a.), impulsada por la fabricación de maquinaria agrícola (52,9% i.a.), la principal incidencia positiva en el mes analizado. En particular, se produjo una mayor cantidad de tractores, cosechadoras y sembradoras. Sin embargo, cabe aclarar que en 2023 la producción había sido baja debido a la menor cantidad de pedidos como consecuencia de la sequía. En el mismo sentido, aumentó la producción de electrodomésticos por la suba en la demanda interna, teniendo en cuenta la baja base de comparación por la dificultad por parte de las empresas de abastecerse de componentes importados en diciembre del 2023.

La construcción sostiene la mejora

El Indicador Sintético de la Construcción (ISAC) marcó una suba mensual desestacionalizada del 3,1% en diciembre. De esta manera, el indicador se encontró un 10,2% por debajo de su nivel en el mismo mes del 2023. La actividad en la construcción tocó su punto más bajo en marzo, pero desde entonces experimentó una recuperación del 21,5%. Sin embargo, el dato de diciembre reveló que sector acumuló una caída del 27,6% promedio interanual durante 2024.

En cuanto a los insumos para la construcción, los que registraron mayores subas desestacionalizadas fueron Artículos sanitarios de cerámica (+43,1%, explicó 1,4 p.p. de la variación mensual s.e.); Mosaicos graníticos y calcáreos (+31,9% aportando 1,8 p.p.), Hormigón elaborado (+14,3%), Asfalto (+9,4%) y Pisos y revestimientos cerámicos (+3,5%). Por el contrario, los dos insumos que cayeron en su comparación mensual desestacionalizada fueron Ladrillos huecos (-6,2%) y Hierro redondo y aceros para la construcción (-3,2%).

El 2024 en retrospectiva

El 2024 fue un año complejo tanto para la construcción como para la industria, y si bien cerró el año mostrando mejoras incipientes, no alcanza para compensar las caídas acumuladas a lo largo del 2024.

En el caso de la construcción, el sector comenzó el año con un fuerte freno debido a la prolongada recesión que se arrastró desde finales de 2023 hasta mediados de 2024, agravando la paralización de la obra pública, lo que afectó tanto la actividad como el empleo. Esto sugiere que la recuperación será lenta y que, al menos a corto plazo, la falta de obra pública no sería compensada por un repunte de la obra privada.

Por su parte, la industria experimentó un repunte en el cierre del año, impulsado principalmente por los sectores de alimentos y bebidas y bienes de capital. Sin embargo, es importante considerar que la comparación interanual se realizó sobre una base baja, ya que a finales de 2023 la industria seguía sufriendo los efectos de la sequía y las dificultades para importar insumos. Durante gran parte del 2024, la industria estuvo fuertemente afectada por la caída prolongada de la actividad, el deterioro del poder adquisitivo, y la caída de la demanda interna. A su vez, la abrupta caída de la construcción tuvo un impacto negativo en las ramas de la industria relacionadas con dicho sector.

¿Qué esperamos hacia adelante?

De cara a enero, los indicadores temprano de la actividad son mixtos. Por el lado de la construcción, el índice Construya (mide la evolución de los volúmenes vendidos al sector privado para la construcción) registró una contracción mensual de 4,2% desestacionalizado, hilando seis meses consecutivos de caídas, mientras que los despachos de cemento subieron 6,9% m/m. Por el lado de la industria, algunos sectores cerraron en verde: la producción automotriz (ADEFA) mostró una suba mensual del 1,6% s.e; y los patentamientos de 0km subieron 4,2% m/m.

En cuanto a la construcción, el sector tiene mucho más para recuperar que la industria producto de la profunda caída inicial dado su componente procíclico con la actividad económica y la gran contracción en la inversión productiva y la obra pública, que no se repetirá este año. Sin embargo, las encuestas cualitativas realizadas por el INDEC reflejan la percepción de una continuidad en el estancamiento del sector para los próximos meses. En números, el 63,5% de las empresas de obras privadas encuestadas prevé que el nivel de actividad del sector se estanque (+1,3 p.p. respecto a noviembre) durante los próximos tres meses, 19,8% estima que aumentará (-2 p.p.) y 21,9% que disminuirá (+4,4 p.p.).

Por el lado de la industria, las ramas asociadas a sectores estratégicos (energético, minero y agropecuario) seguirán con este buen desempeño en los próximos meses y serán los que traccionen la actividad industrial (representando casi un tercio de la actividad). No obstante, no desaparecerán los riesgos que presenta un sector que depende de factores climáticos, como lo es el agro, en un año que estará signado por el fenómeno La Niña (precipitaciones menores a las normales).

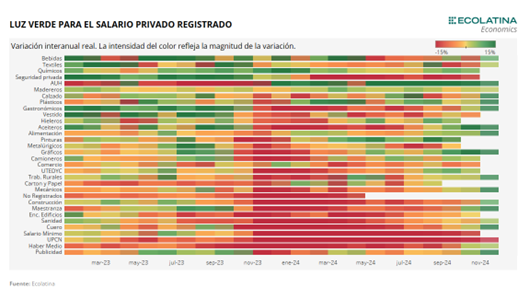

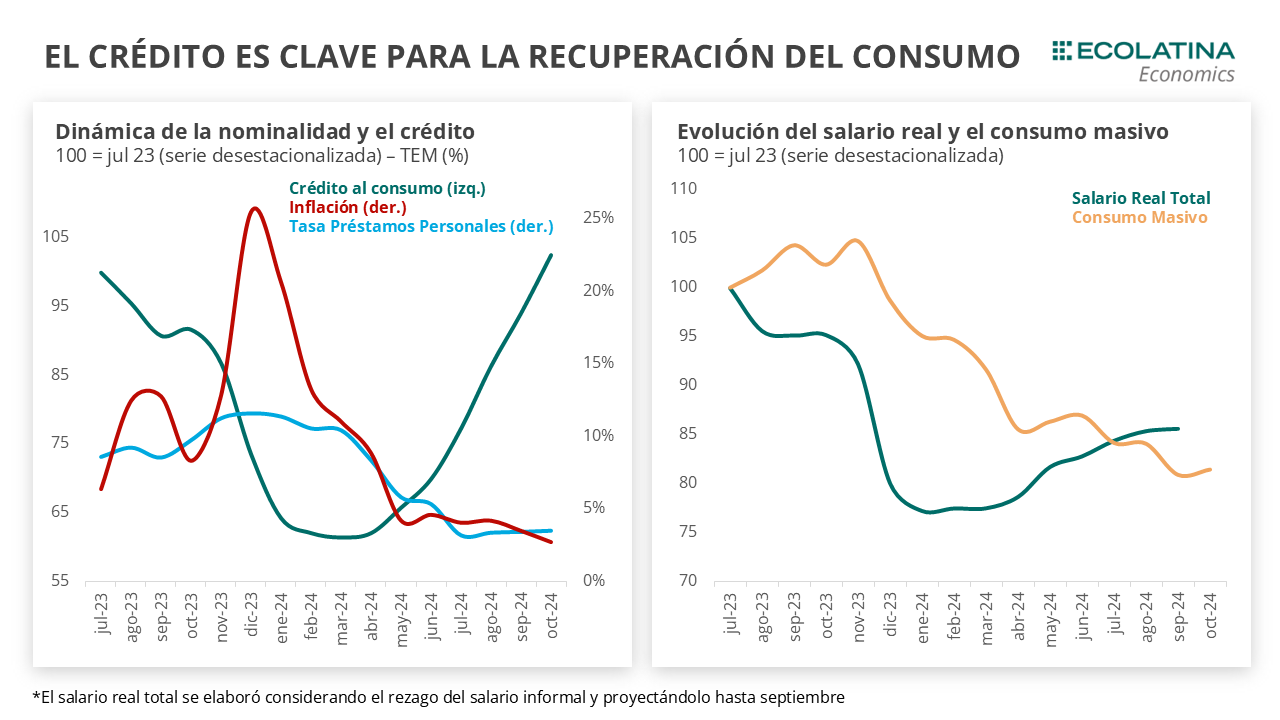

Por su parte, las ramas que están más vinculadas a la demanda interna (que se vio gravemente deteriorada por la caída del ingreso disponible) comenzaron a recuperar paulatinamente, impulsadas por la estabilización de los ingresos reales y el mayor crédito (el crédito al consumo creció 6,7% y 6,0% mensual real desestacionalizado en diciembre y enero respectivamente). Queda por analizar el impacto de una posible apertura de importaciones en diversas ramas de la industria, especialmente con la llegada de nuevas marcas de ropa y alimentos a los supermercados.