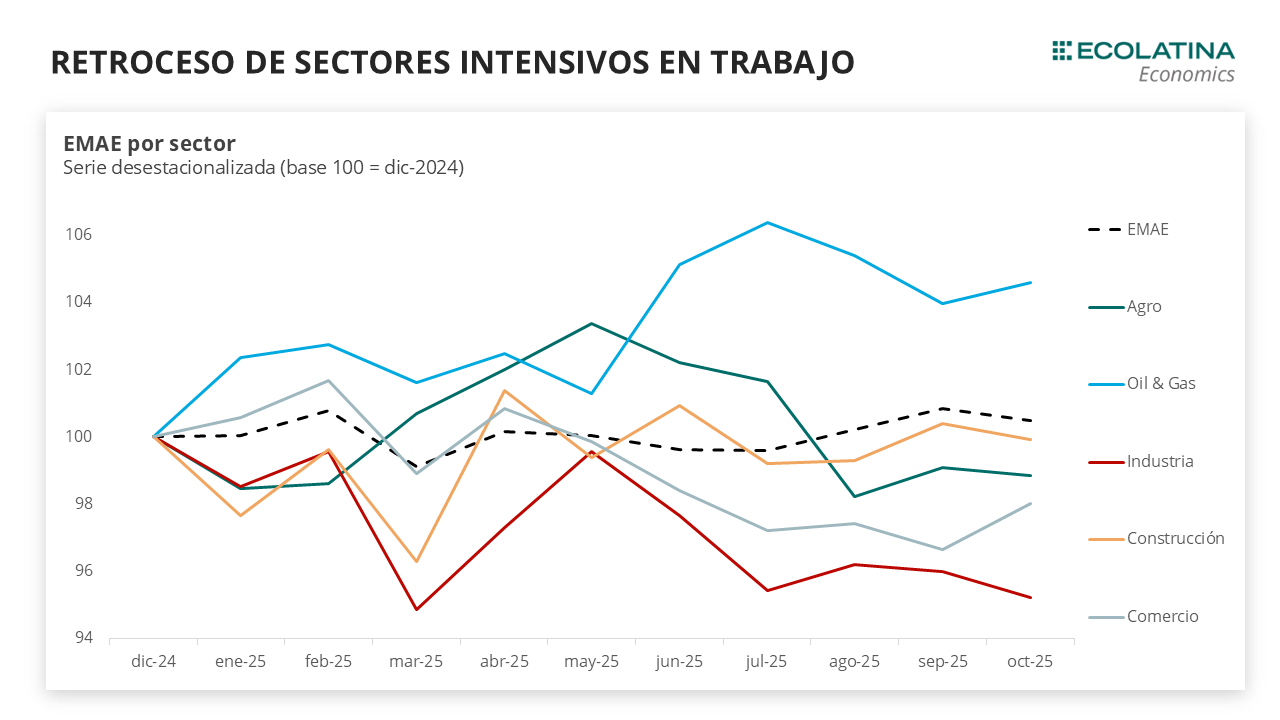

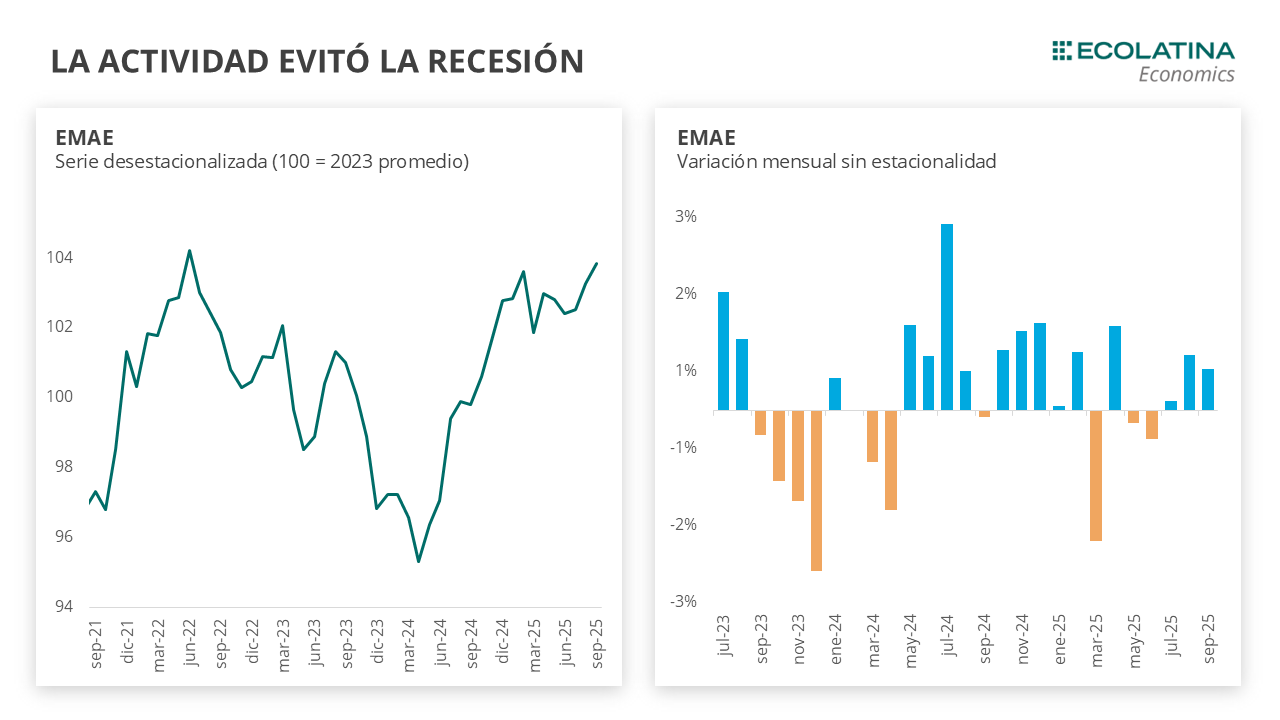

En los últimos años, la actividad económica viene teniendo una fuerte heterogeneidad, impulsada por el avance de ciertos sectores como la minería y el agro, mientras que otros se fueron estancando. Dada la poco homogénea distribución geográfica de estos sectores, esto se traduce en disparidad entre las perspectivas económicas de provincias y regiones, implicando diferencias también en los niveles salariales y exportaciones -por ejemplo- entre las mismas.

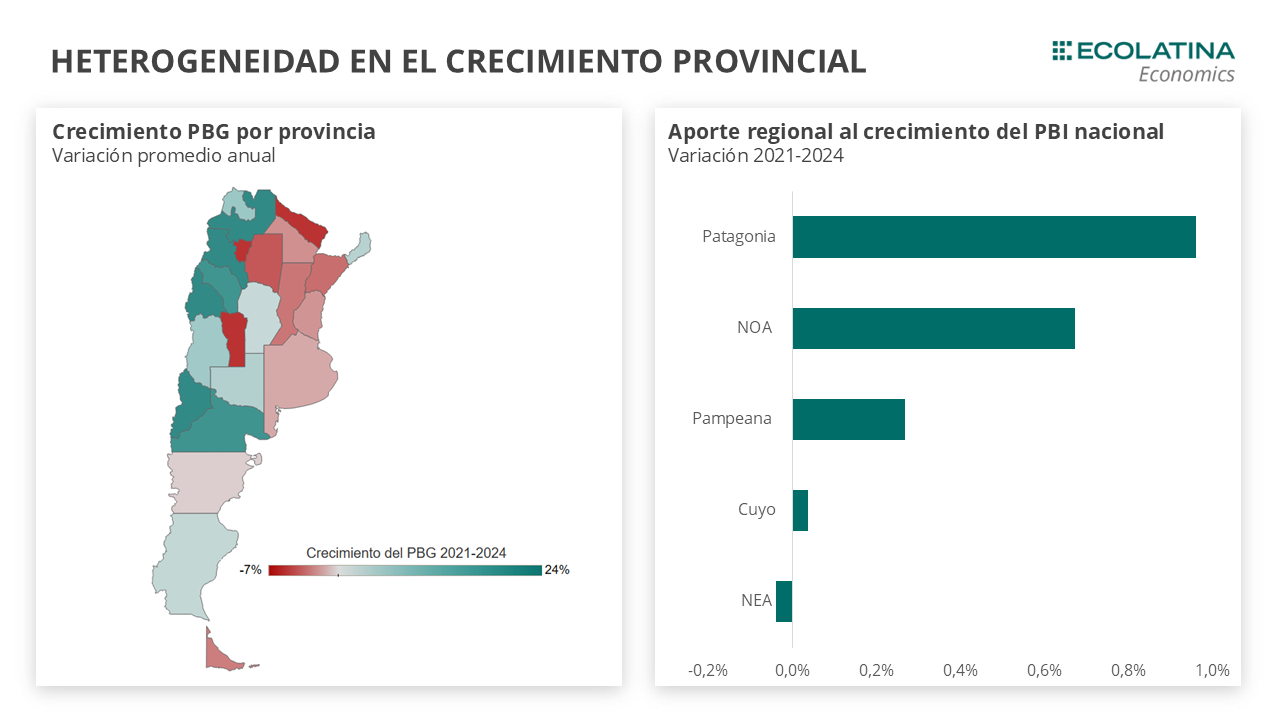

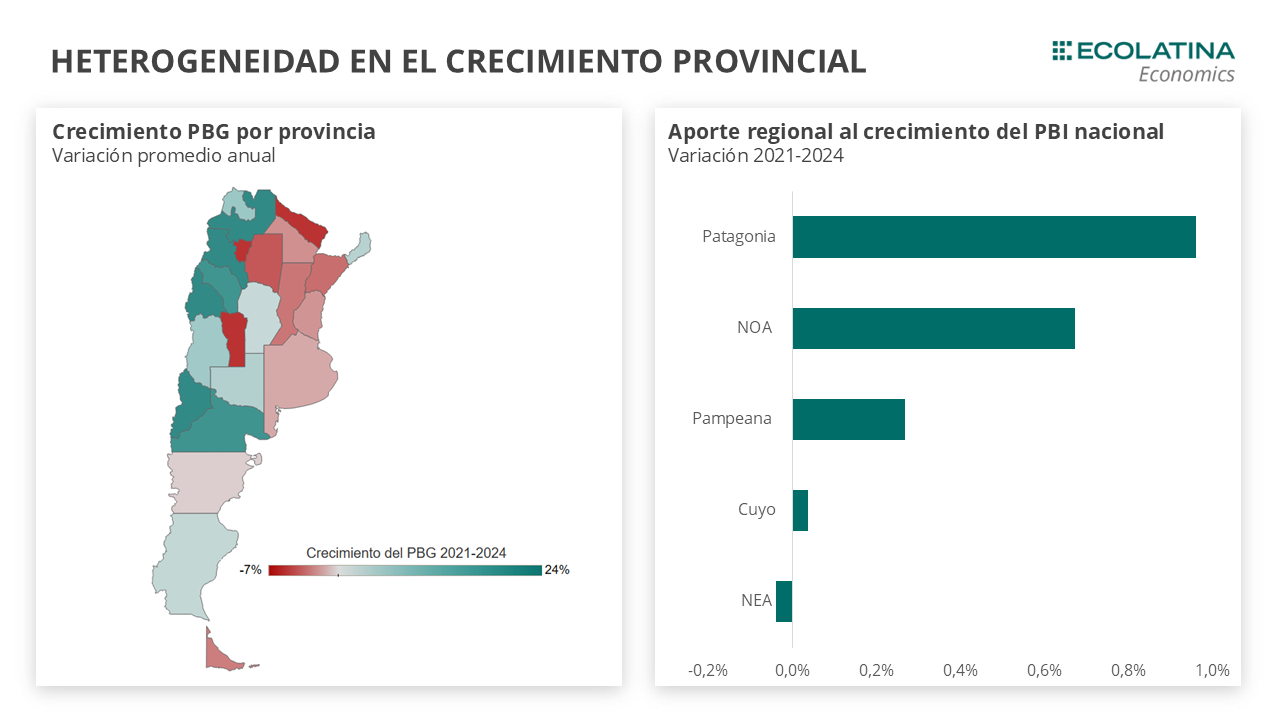

La Patagonia, cuna de Vaca Muerta y sede de otros proyectos relevantes, registró un crecimiento real del 10% en su PBG entre 2021 y 2024. En el Noroeste la expansión fue del 9%, traccionado principalmente por la minería metalífera y la extracción de sal. En cambio, en Cuyo, si bien la región cuenta históricamente con producción petrolera y minera, su nivel de producción es mucho menor que en las regiones ya mencionadas. Por ello, y considerando la caída de la industria, la construcción y el comercio, la expansión total fue acotada (+1%). En la región Pampeana y en el Noreste, el mayor deterioro se concentró entre 2023 y 2024, cuando registraron caídas del 2% y 4%, respectivamente.

El desempeño de la economía en los primeros dos años del Gobierno de La Libertad Avanza muestra que los sectores que se erijan como ganadores del modelo económico tenderán a acrecentar disparidades regionales, aunque en muchos casos, la dependencia de los estados provinciales puede actuar como buffer ante esta situación.

¿Cómo viene siendo el desempeño de las provincias?

En los últimos años, la actividad económica viene teniendo una fuerte heterogeneidad, impulsada por el avance de ciertos sectores como la minería y el agro, mientras que otros se fueron estancando. Dada la poco homogénea distribución geográfica de estos sectores, esto se traduce en disparidad entre las perspectivas económicas de provincias y regiones, implicando diferencias también en los niveles salariales y exportaciones -por ejemplo- entre las mismas.

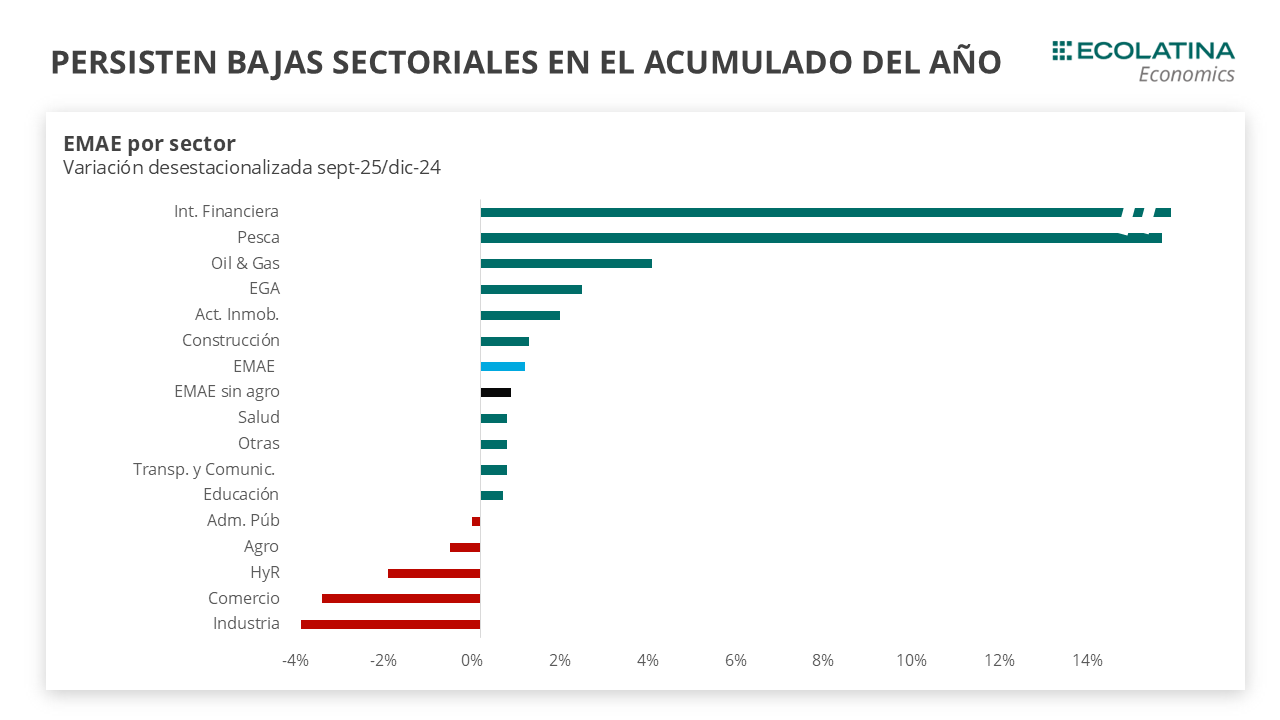

Buena parte de esta heterogeneidad se explica por la irrupción del Oil&Gas y la minería como nuevos actores clave en la estructura económica del país. Este dinamismo impulsó especialmente a las provincias donde estas actividades tienen mayor peso.

La Patagonia, cuna de Vaca Muerta y sede de otros proyectos relevantes, registró un crecimiento real del 10% en su PBG entre 2021 y 2024. En el Noroeste la expansión fue del 9%, traccionado principalmente por la minería metalífera y la extracción de sal. En cambio, en Cuyo, si bien la región cuenta históricamente con producción petrolera y minera, su nivel de producción es mucho menor que en las regiones ya mencionadas. Por ello, y considerando la caída de la industria, la construcción y el comercio, la expansión total fue acotada (+1%). En la región Pampeana y en el Noreste, el mayor deterioro se concentró entre 2023 y 2024, cuando registraron caídas del 2% y 4%, respectivamente. De este modo, La región Pampeana -pese a ser la región agrícola por excelencia- avanzó menos del 1% entre 2021 y 2024, mientras que el Noreste se contrajo 1% en ese período.

La salida es a cielo abierto

Las provincias que lideran el crecimiento son las nueve provincias que aglomeran la producción minera metalífera y de hidrocarburos, lo que explica el crecimiento de la Patagonia, NOA y el Cuyo. Por caso, Santa Cruz (37,7%), San Juan (31,4%), Jujuy (16,2%), Salta (8,1%) y Catamarca (5,3%) fueron las principales exportadoras de minerales en los primeros nueve meses del año. Por su parte, Neuquén, Rio Negro, Santa Cruz y Chubut se destacan como las principales productoras de hidrocarburos, agrupando más del 60% de la actividad del sector.

En este sentido, Catamarca fue la provincia con mayor crecimiento del PBG en los últimos cuatro años, impulsado por la minería metalífera (concentra todo el cobre que se extrae en el país y es la primera productora de litio) y de salmuera, que representan alrededor del 60% de su producto. En la misma línea se encuentran Jujuy y Salta (creciendo 3% y 10%, respectivamente, entre 2021 y 2024), importantes productoras de litio, plata y oro. Estos tres componentes explicaron casi la totalidad de las exportaciones mineras en el acumulado hasta septiembre, siendo el litio prácticamente la mitad de estas.

En contraste con sus provincias vecinas, Santiago del Estero y Tucumán tienen mayor prevalencia del comercio en su economía e incluso Tucumán tiene una Ley que prohíbe la minería a cielo abierto, aunque ahora está habilitada la exploración. Esto se traduce en una clara diferenciación económica dentro del NOA entre 2021 y 2024: Santiago del Estero tuvo una caída acumulada de 2% y Tucumán del 6%.

En Cuyo, la minería también parece ser un determinante. El PBG de Mendoza creció 3% entre 2021 y 2024, y es una de las únicas tres provincias donde el empleo privado registrado se incrementó (junto a Neuquén y Río Negro), en torno a 3.700 puestos de trabajo. Si bien siempre fue generadora de petróleo y en menor medida de gas, es una importante productora de minerales para la construcción e incluso tiene potencial en la extracción de cobre.

Por su parte, San Juan no produce petróleo, pero sí oro -tiene la mina más importante del país (Veladero)- y plata; y al igual que Mendoza, se destaca por su horticultura, vitivinicultura y olivicultura. Sin embargo, la minería en San Juan tiene un peso reducido en su economía (2%), por lo que no alcanzó para compensar la caída de la construcción y la industria. En consecuencia, su PBG se contrajo 2% entre 2021 y 2024. Por último, se encuentra San Luis, que, sin gozar de las mieles de la minería, cayó 7% en el mismo período.

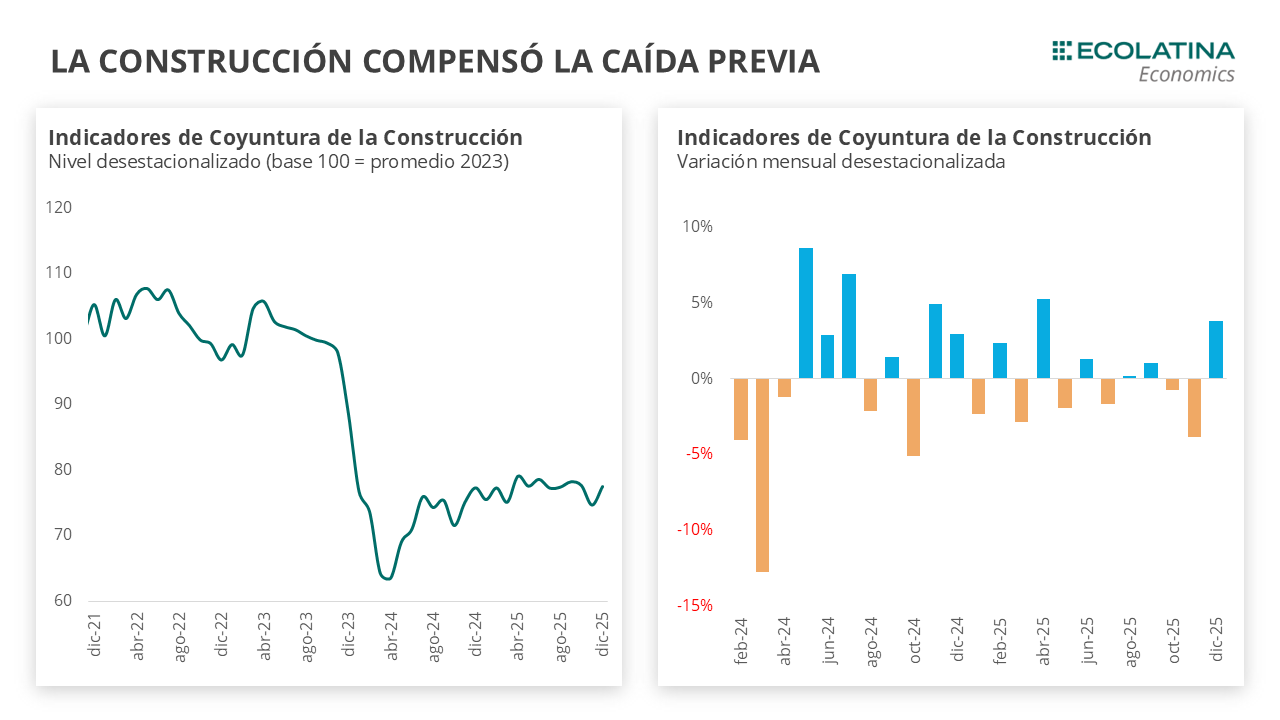

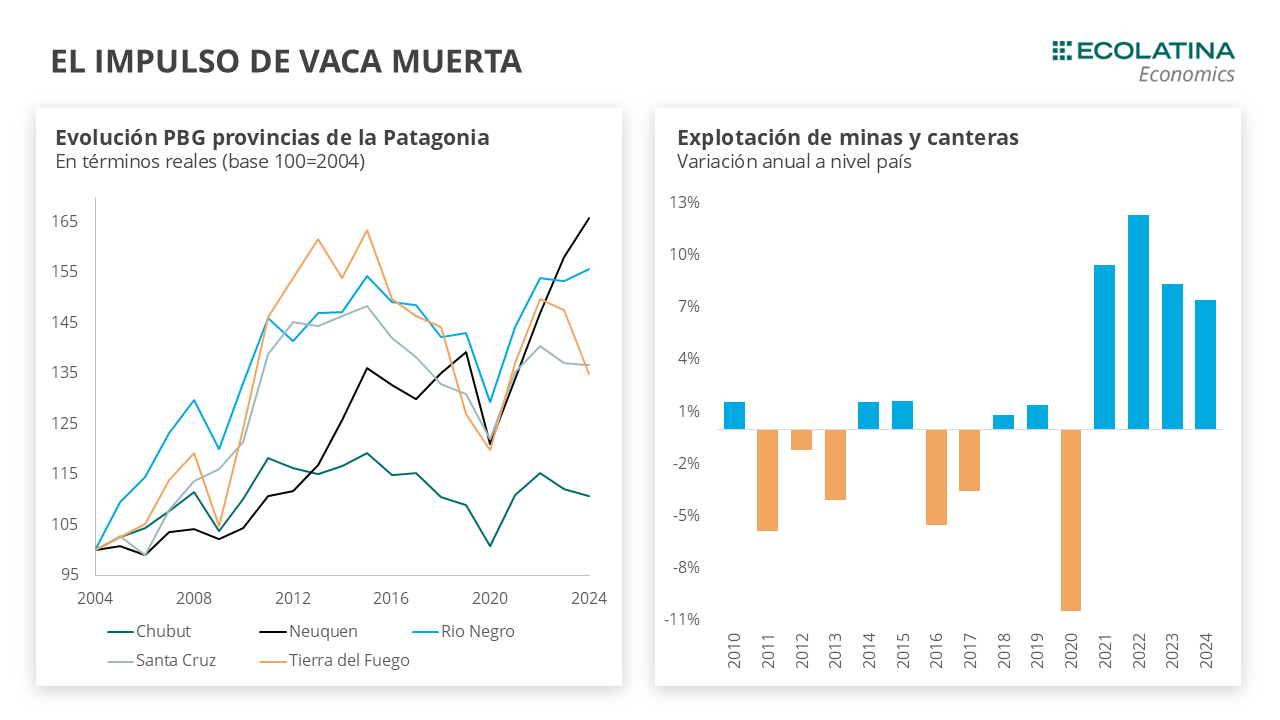

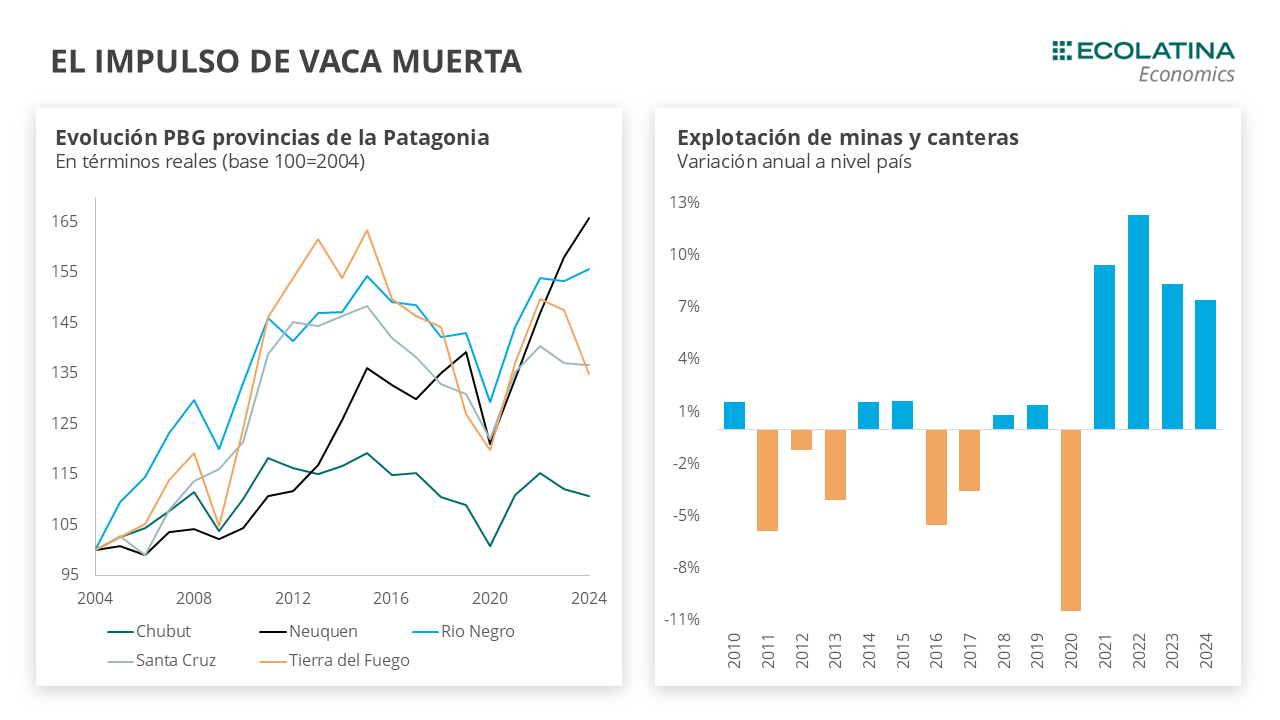

Vuelvo al Sur

El PBG de Neuquén viene creciendo al 8% anual en los últimos años. Vinculado a esto está la explosión demográfica en la provincia tras el auge de la extracción de hidrocarburos en Vaca Muerta: entre los censos de 2010 y 2022, la población provincial aumentó un 32% y a nivel departamental, Añelo (el área central de Vaca Muerta) registró un salto del 66%. El crecimiento del 31% entre 2021 y 2024 en la extracción de minas y canteras, impulsó a los demás sectores. En ese período, Hoteles y restaurantes creció 55%, en tanto que el Transporte, la Industria y la construcción crecieron entre 30-40%.

Neuquén superó por mucho a las demás provincias patagónicas, aunque las otras asociadas a la minería e hidrocarburos tampoco dejaron de crecer. Rio Negro creció 8% entre 2021 y 2024, destacándose por la producción de petróleo y gas (GLP y gas natural). Por su parte, Santa Cruz es la principal exportadora de minerales del país, (donde la minería representa cerca del 50% de su producto) y pese a que no replicó el mismo dinamismo, creció 1,1% desde 2021 al año pasado.

Chubut no creció en el período (-0,3%). La extracción de hidrocarburos explica alrededor del 30% de su economía y aporta el 10% del valor agregado del sector de minas y canteras a nivel nacional. Sin embargo, el sector cayó 5% en dichos años y la caída se explica, en parte, por la maduración de pozos de hidrocarburos y el interés cada vez menor en invertir en hidrocarburos convencionales. Tierra del Fuego, en cambio, muestra una realidad diferente: dado su régimen de promoción, la industria representa un tercio de su economía, implicando una contracción del 8% de 2023 a 2024.

El letargo de la región pampeana

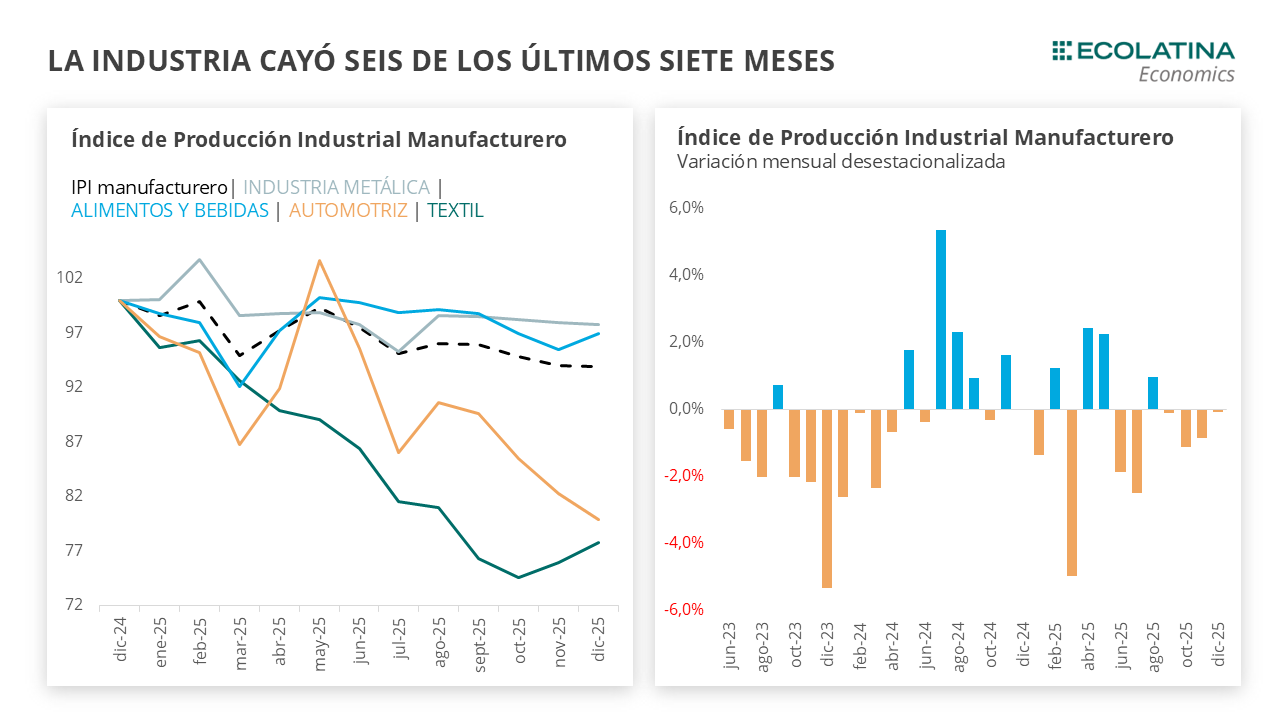

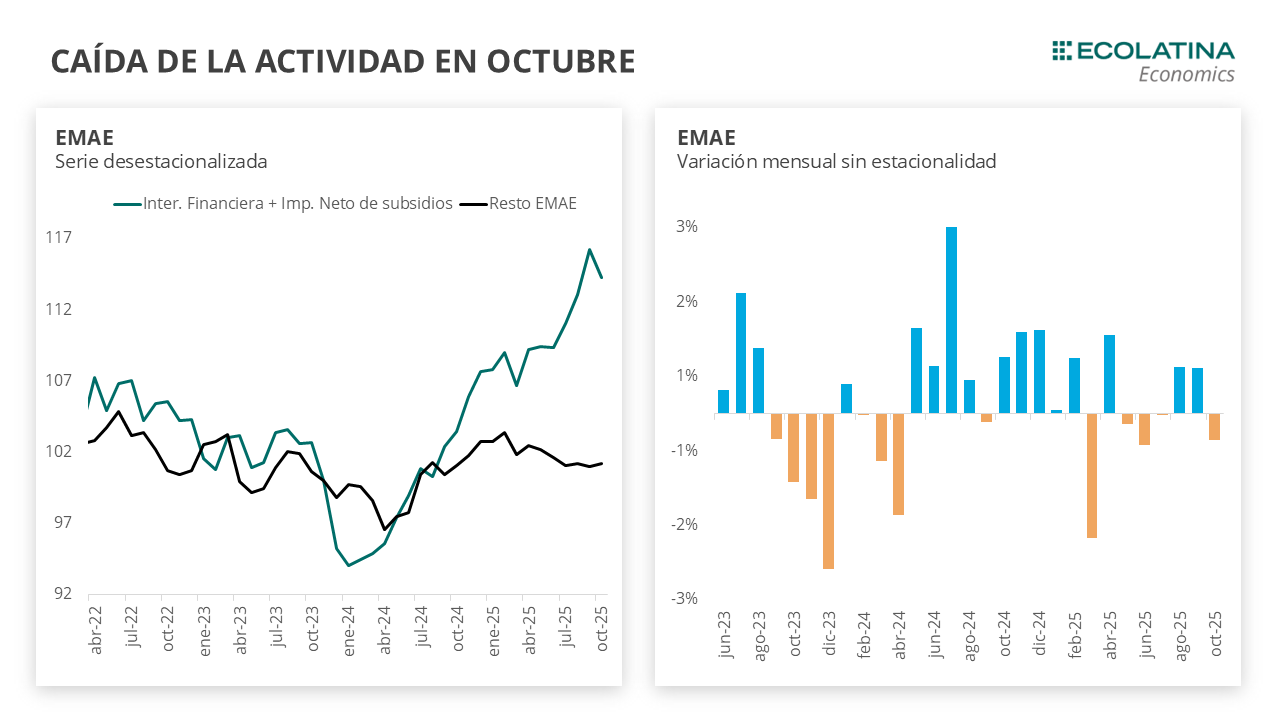

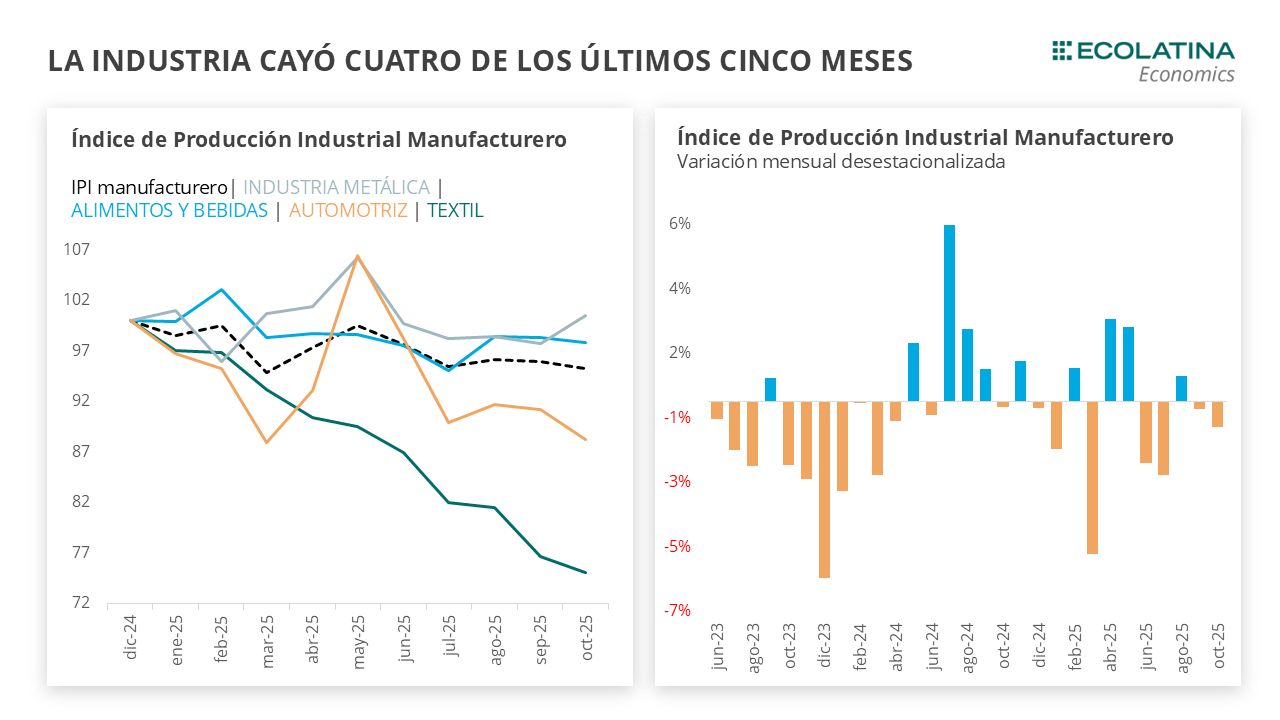

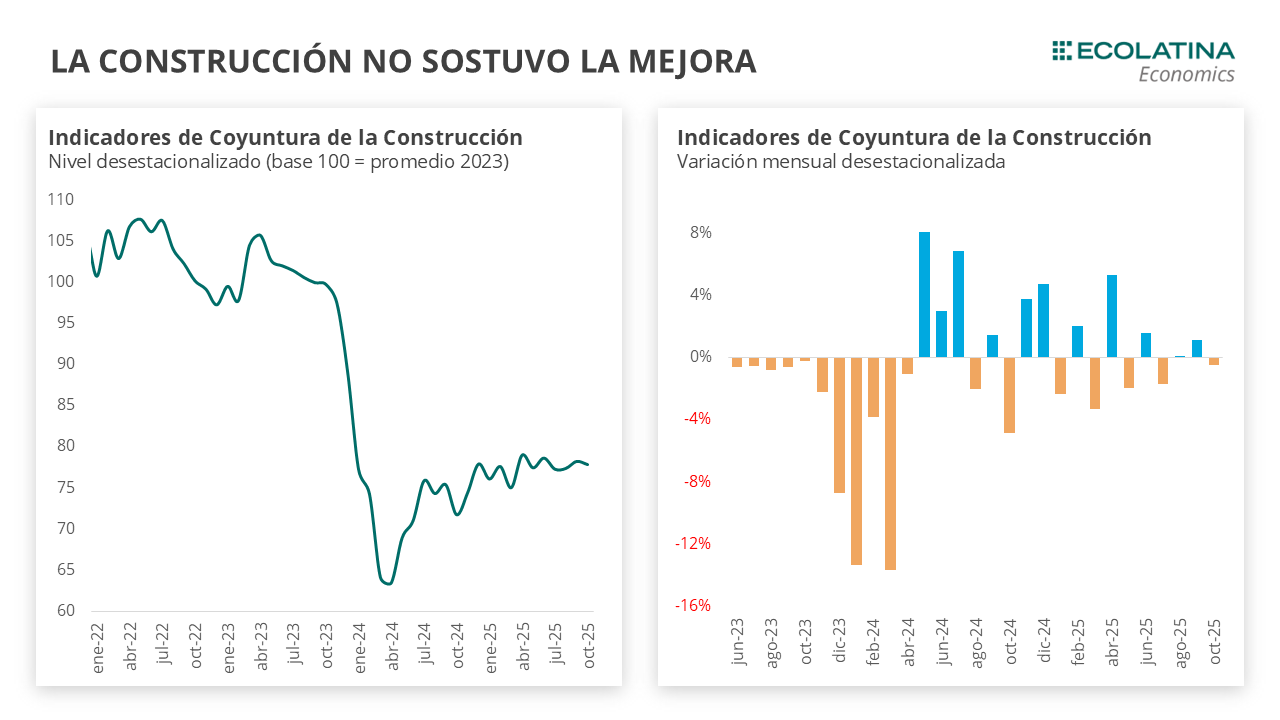

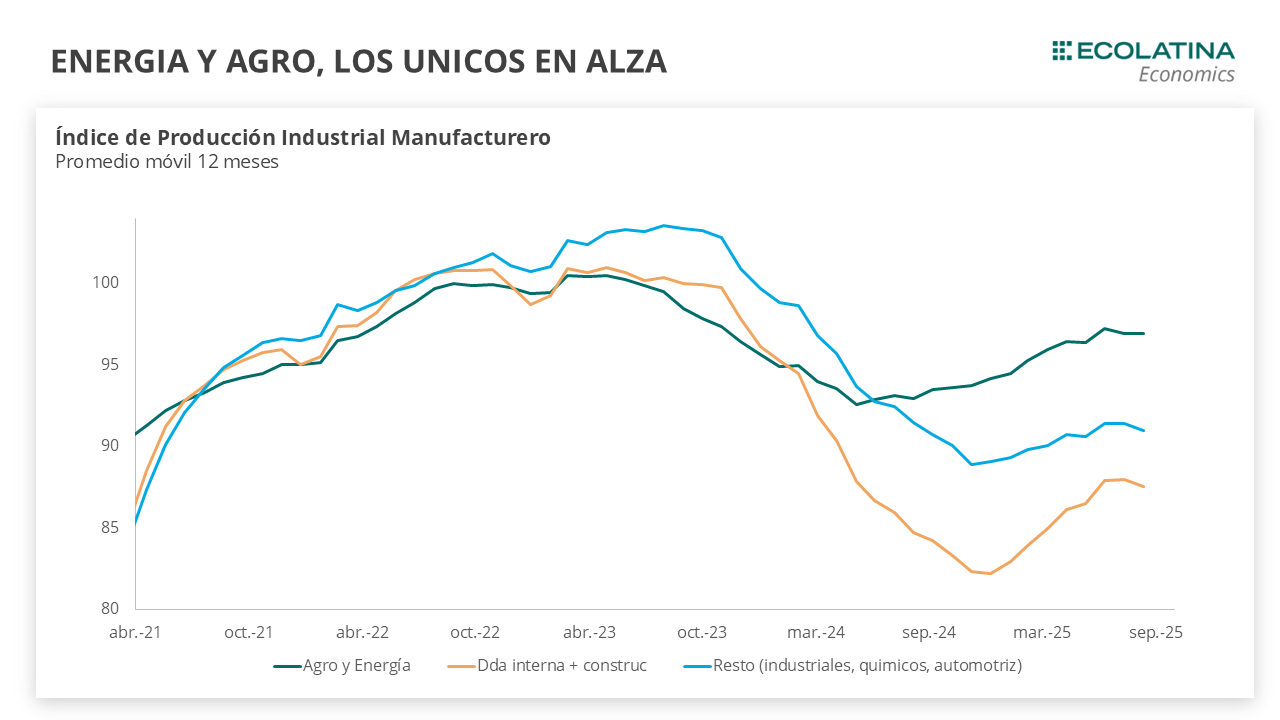

A pesar de ser el núcleo agropecuario del país, la región muestra un retroceso desde el cambio de gestión como consecuencia de la relevancia de la industria, representando en torno al 70% de la industria nacional.

Además, la región es muy sensible a la caída de la demanda interna, ya que al aglomerar a los grandes centros urbanos del país -es hogar del 66% de la población-, tiene una estructura industrial y de servicios. Así fue como en 2024, todas las provincias de la región pampeana presentaron caídas, exceptuando Santa Fe y Entre Ríos que crecieron marginalmente.

La provincia de Buenos Aires concentra un tercio de la producción agrícola nacional y es el bastión industrial del país, al aportar cerca del 50% del total de la producción manufacturera argentina. En PBA hay industria automotriz, siderúrgica, farmacéutica y agroindustria, además de producción agroganadera. Por lo tanto, la caída de la actividad industrial en el último tiempo fue particularmente relevante allí. En este sentido, el empleo privado registrado de la provincia se redujo en casi 40 mil puestos de trabajo desde el camio de Gobierno y su PBG cayó 3% en 2024. Esta dinámica puede haberse reflejado en las elecciones legislativas del domingo pasado, donde el triunfo de Fuerza Patria se concentró en el conurbano (es decir, las regiones más industriales), y LLA predominó al interior de la provincia.

En el caso de la Ciudad de Buenos Aires, el PBG cayó 2% en 2024, como resultado de la caída del Comercio (-7%) y de la industria (-9%), que representan en torno al 25% de la economía porteña. El ajuste en el empleo privado registrado también fue significativo: se perdieron unos 23.000 puestos desde el cambio de administración nacional, principalmente por la contracción en la industria textil y de confecciones. Sin embargo, la Capital Federal continuó creciendo en la post-pandemia (+3%), impulsado por la suba del principal sector, la Actividad inmobiliaria (con un peso en torno al 30%), que subió 8%. A su vez, la recuperación generalizada de los servicios retornando a sus niveles prepandemia también contribuyó al crecimiento del PBG porteño. Por ejemplo, Hoteles y restaurantes avanzó +50% desde la post pandemia y se posicionó al nivel de 2019.

Santa Fe y Córdoba, dos provincias con fuerte peso agrícola e industrial, mostraron en 2024 un leve crecimiento respecto a 2023 gracias al repunte del agro tras la sequía. Sin ese impulso, ambas habrían registrado caídas debido a la contracción del comercio, la construcción y la industria. En efecto, Córdoba creció 0,5% (hubiera caído casi 5% sin el agro) y Santa Fe apenas 0,2% (hubiera retrocedido cerca de 6%).

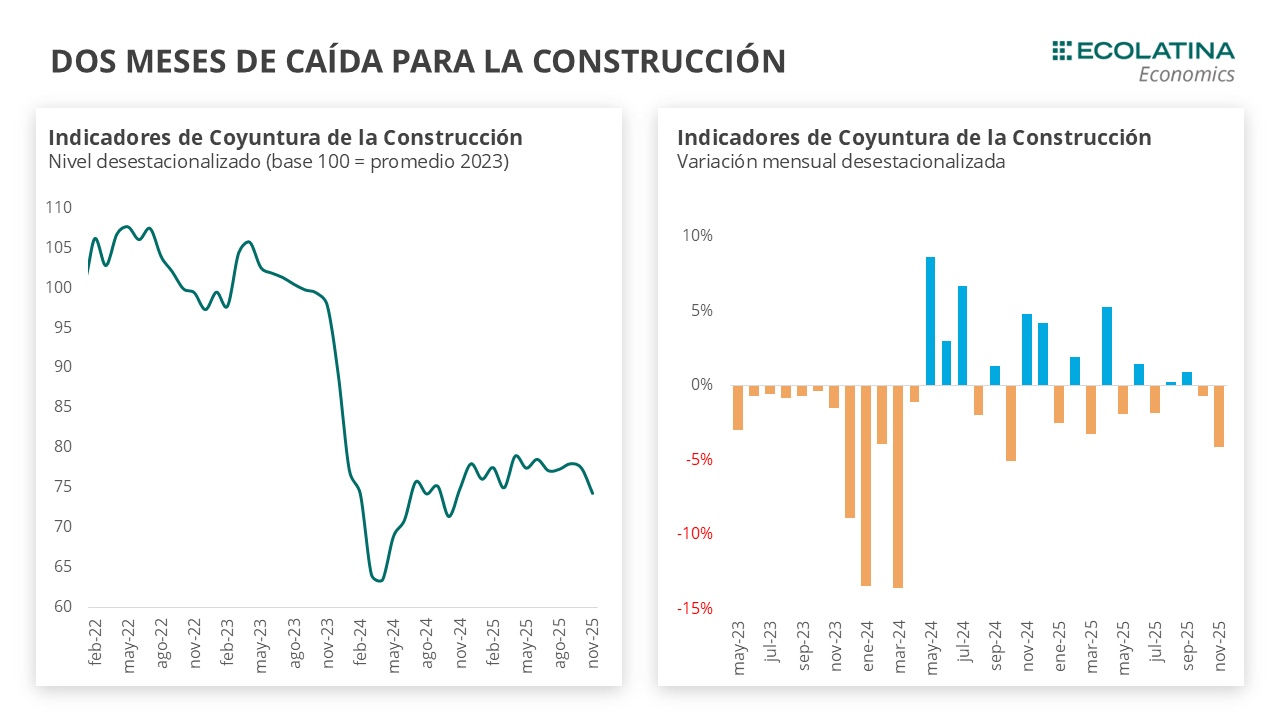

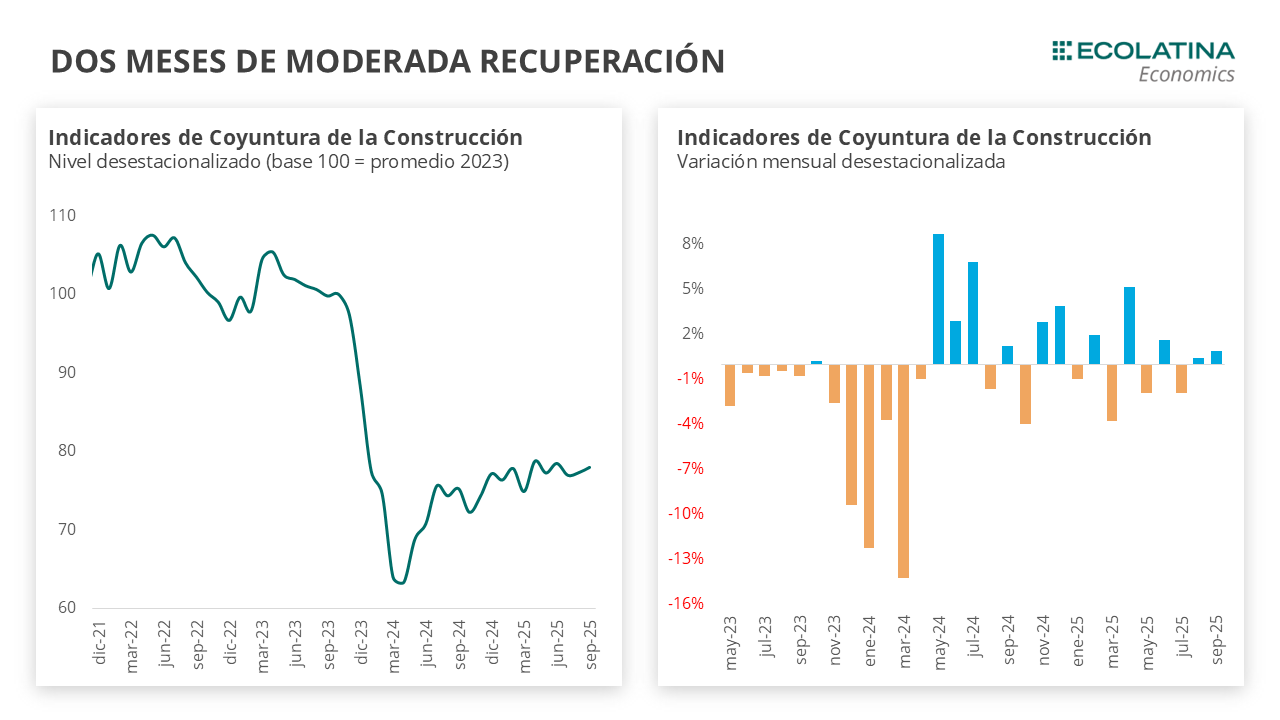

Por último, el NEA fue la región más afectada entre 2021 y 2024, con caídas del PBG en casi todas sus provincias (Chaco cayó 1%, Corrientes 2% y Formosa 5%, mientras que Misiones apenas creció 2%). Si bien el comercio es la principal actividad económica en la región, la fuerte contracción de la construcción a nivel nacional impactó especialmente y explica gran parte del retroceso en el período analizado.

Comentarios finales

El desempeño de la economía en los últimos años, pero especialmente durante el mandato La Libertad Avanza muestra que los sectores que se erijan como ganadores del modelo económico tenderán a acrecentar disparidades regionales, aunque en muchos casos, la dependencia de los estados provinciales puede actuar como buffer ante esta situación.

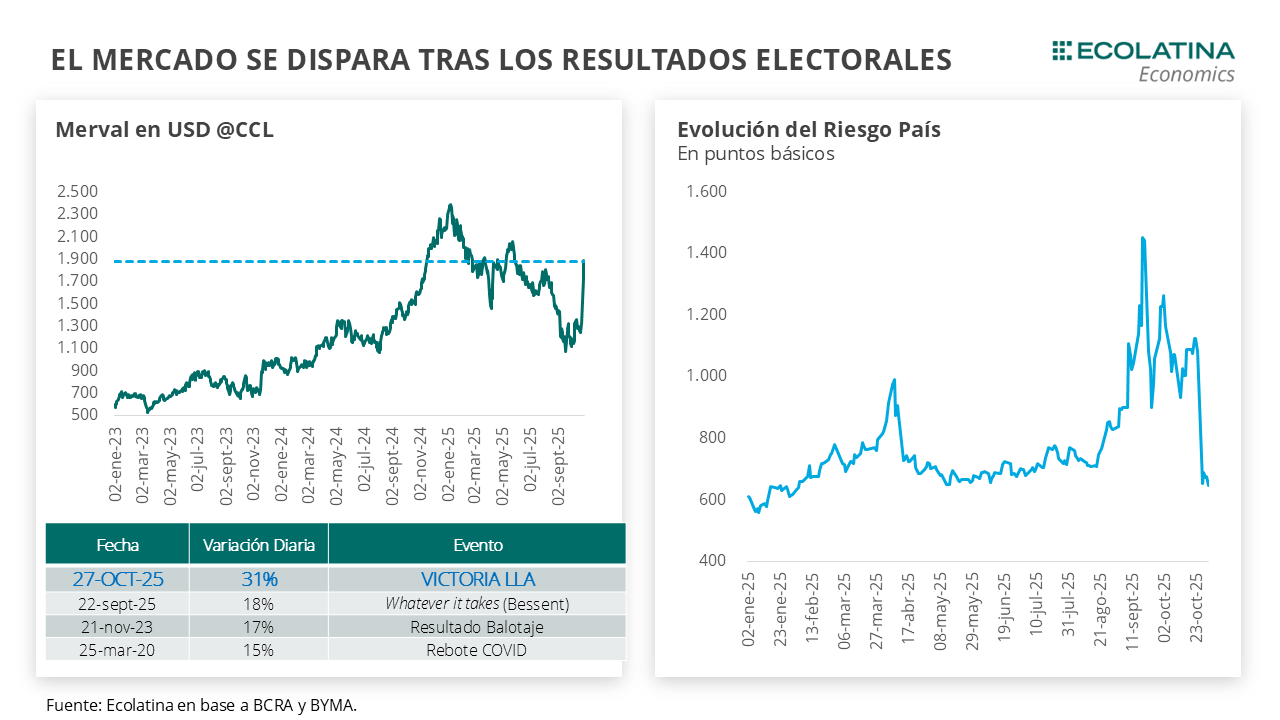

La victoria de la oposición en las elecciones legislativas de PBA en setiembre parecían indicar que el derrotero de la actividad económica podía ser un determinante de la performance electoral, pero este argumento se diluyó el pasado fin de semana con las elecciones legislativas nacionales: no solo el gobierno dio vuelta el resultado en PBA sino que cosechó victorias tanto en provincias que se encuentran en crecimiento como en las que no.

Si bien evidentemente otros factores han influido en el resultado electoral, el seguimiento de la actividad económica de las regiones resulta interesante para analizar divergencias en su desarrollo en función de los sectores más característicos de cada lugar. En un contexto en el que crece la probabilidad que el gobierno avance con reformas estructurales, como la tributaria, el desempeño económico de cada provincia será determinante para una eventual competencia entre ellas, así como la capacidad de negociación que cada una de ellas tenga con el gobierno nacional.