La volatilidad del tipo de cambio asociada al nuevo esquema cambiario no garantiza la continuidad del proceso de desinflación. Un control más férreo sobre la pauta de aumentos salariales aparece como un factor compensador ante la ausencia de un ancla explícita para propiciar una baja de la inflación.

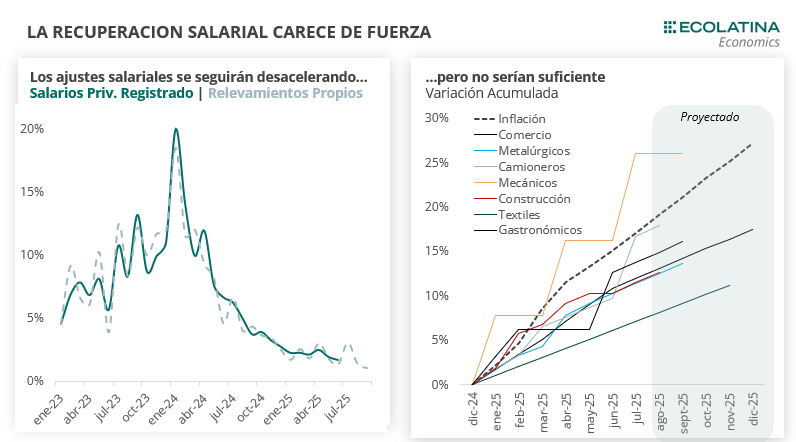

El salario formal del sector privado ya subió menos que la inflación en la primera mitad del año y no parece que esto sea algo que se modifique en el corto plazo, con actualizaciones de paritarias que ya están estirando la vigencia de los acuerdos.

El poder adquisitivo dejará de ser un driver clave para el crecimiento del consumo, que además podrá verse afectado por un encarecimiento del crédito ante la reciente suba de tasas. Para el largo plazo, una mejora del poder adquisitivo sostenida se dará en tanto se aceiten los mecanismos para que los aumentos de productividad se trasladen a los salarios.

El estancamiento del poder adquisitivo llegó para quedarse

La obsesión del gobierno con bajar la inflación no es una novedad a este punto, máxime a pocas semanas de las elecciones de medio término: es muy importante mostrar que se cumplió con el mandato de la sociedad y que en menos de dos años la inflación retornó a niveles que no se veían desde 2017.

Atacar la relación entre el crecimiento de la cantidad de dinero y la inflación fue el principal objetivo del gobierno, buscando paulatinamente cortar todas las fuentes de emisión monetaria al tiempo que se intentaba aumentar la demanda de pesos y así remonetizar la economía. Pese al compromiso de superávit fiscal primario, que fortaleció la credibilidad en la política monetaria a lo largo de todo el mandato, el impacto rezagado de la política monetaria en el nivel de precios necesitó también de ingredientes de efecto inmediato para lograr la desaceleración de la inflación.

Sin entrar en detalles ya conocidos, el ancla cambiaria, elemento clave para ayudar a la desinflación de los precios transables, estuvo vigente desde la devaluación de 2024 e incluso se profundizó -al bajar a 1% mensual- a comienzos de este año. Las evidentes dificultades del esquema en el frente externo y para la acumulación de reservas hizo que sea cambiada por el esquema cambiario actual tras el acuerdo con el FMI. Ahora, si bien limitado entre bandas, el dólar puede subir o bajar, comprometiendo el proceso de desinflación que tanto interesa.

La buena noticia es que la volatilidad cambiaria de las últimas semanas no se trasladó a los precios de forma significativa. La mala es que una anécdota no es evidencia y es riesgoso asumir que un nuevo salto del dólar no se trasladará a precios. Tampoco es obvio que tasas de interés mas elevadas -como las que todavía estamos viendo- no impacten en la formación de precios, al ser un componente dentro de la estructura de costos de las empresas.

Levar el ancla cambiaria requirió reforzar el proceso de desinflación con el ancla salarial. La muestra más clara se ve con los salarios públicos nacionales: acumularon una caída del poder adquisitivo de casi 4% en la primera mitad del año. Sin embargo, la nula relevancia de estos para la determinación de los precios implica tomar un rol más activo en la homologación de acuerdos del sector privado. Se busca que las pautas salariales dejen de ver la inflación pasada y se alineen a las expectativas de inflación que pretende alcanzar el gobierno.

Hace ya algunos meses que la estrategia tiene éxito: en primer semestre los salarios registrados del sector privado crecieron 13,7%, algo que si bien está apenas poco más de 1 p.p. por debajo de la inflación, reflejan que la recuperación salarial está estancada hace casi un año: el salario real está apenas 0,2% por encima del promedio del segundo semestre de 2025.

Más aun, e incluso en el mejor de los casos, el estancamiento llegó para quedarse. Nuestro relevamiento de paritarias muestra que el índice continuará su tendencia -en general abajo del 2% mensual- hasta al menos septiembre. En este sentido, quizás el ejemplo más claro es el de Comercio, el sindicato que representa más trabajadores en el país, pero también se observa en los acuerdos firmados en el sector de la construcción, gastronómicos, metalúrgicos, entre otros. Si bien una sorpresa inflacionaria puede volver a sentar a las partes a negociar, los procesos no son automáticos y por lo general insuficientes, tal como se ha visto en los últimos años.

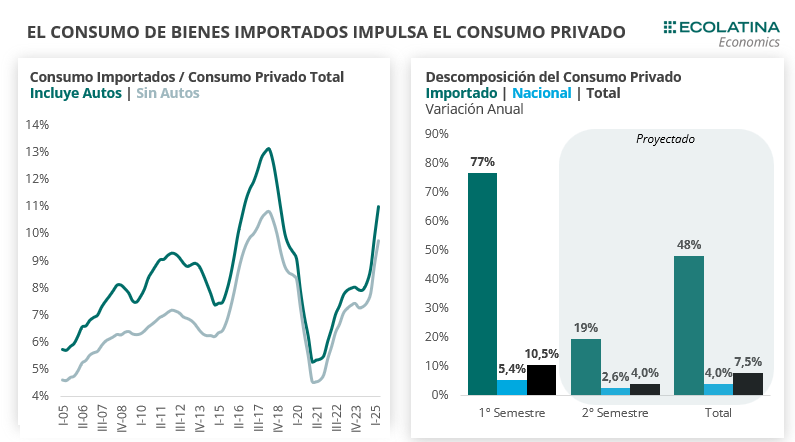

De esta manera, no esperamos un cambio significativo en la dinámica salarial en los próximos meses que implique una mejora notable del poder de compra. Este factor, en combinación con el encarecimiento del crédito que se viene dando en las últimas semanas desde que el BCRA comenzó a restringir la liquidez -luego del desarme de las LEFIs- son aspectos que seguramente impactaran en la demanda interna, especialmente a través de una ralentización en el consumo de las familias.

¿Se reanuda la recuperación del poder adquisitivo?

Para que el poder adquisitivo crezca los precios tienen que subir menos que los ingresos. En este sentido, prevemos que paulatinamente la inflación seguirá bajando, pero la necesidad de no permitir desbordes salariales que pongan en jaque el proceso implica no imaginar salarios sostenidamente por encima de los precios, especialmente en un contexto en que la presión sobre el mercado laboral (demandantes de empleo, incluyendo personas que ya tienen trabajo) creció más de 10% en los últimos años.

Por este motivo, es el incremento en la productividad lo que puede permitir salarios más altos y mejorar el poder de compra de los mismos. Esto es claro si comparamos entre sectores: aquellos que se vuelvan más productivos, sindicatos mediante, podrán pagar más. Sin embargo, cuesta imaginar la velocidad en la que una sociedad se puede hacer más productiva y, en definitiva, mejorar su nivel de vida a través de trabajos mejores pagos. Esto lleva años de inversión, desarrollo e importaciones que hasta incluso dejan como “trámites” las reformas estructurales que el gobierno planea llevar a cabo. ¿Será la paciencia una buena consejera?