¿Qué pasó con la industria y la construcción en enero?

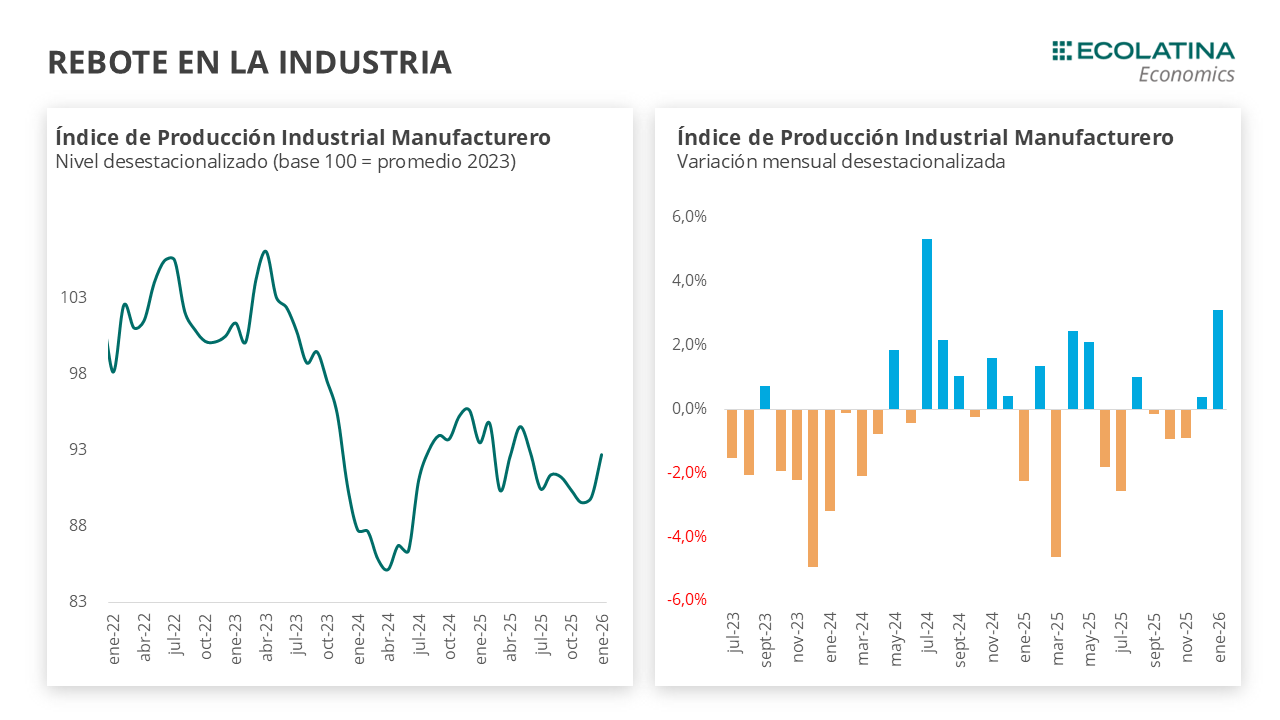

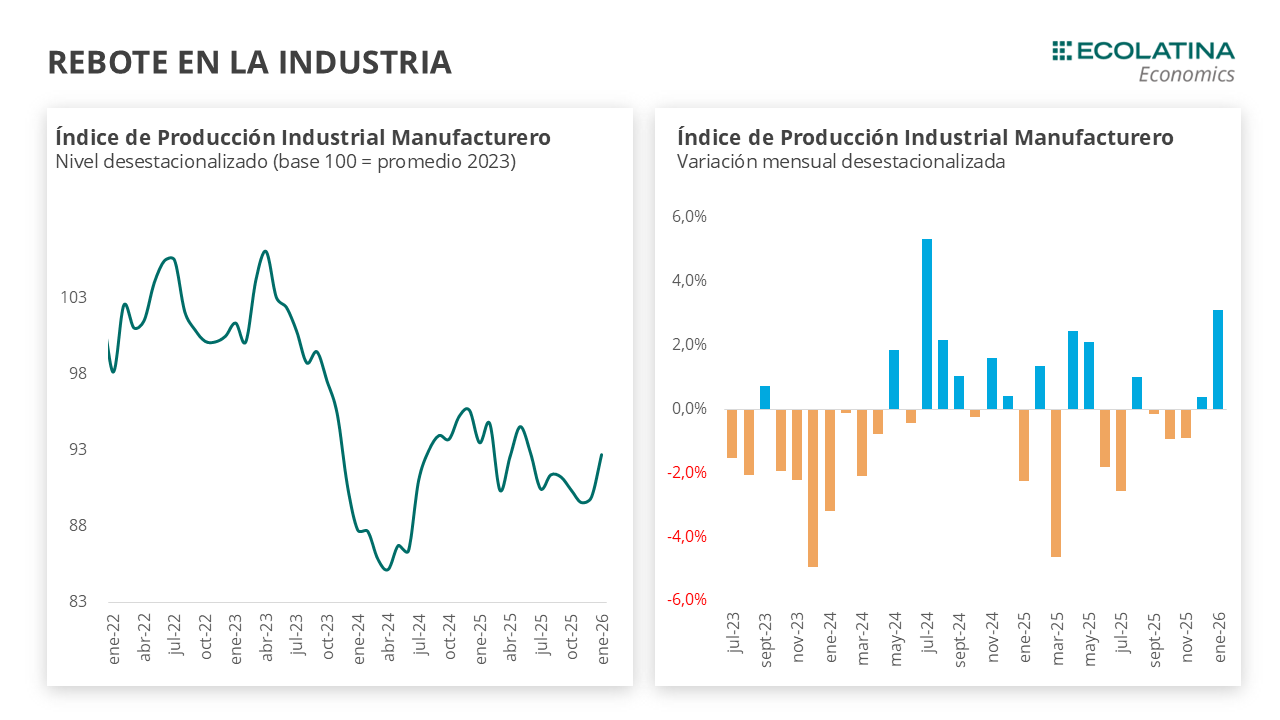

El Índice de Producción Industrial Manufacturero (IPI manufacturero) registró en enero una suba mensual desestacionalizada de 3,1%. A su vez, se revirtió el signo negativo de diciembre, por lo que la industria subió dos meses consecutivos. De este modo, enero se posicionó 2,4% por encima de los últimos seis meses, volviendo a los niveles de junio del año pasado. No obstante, la actividad industrial registró el séptimo mes de caída interanual al contraerse 3,2%.

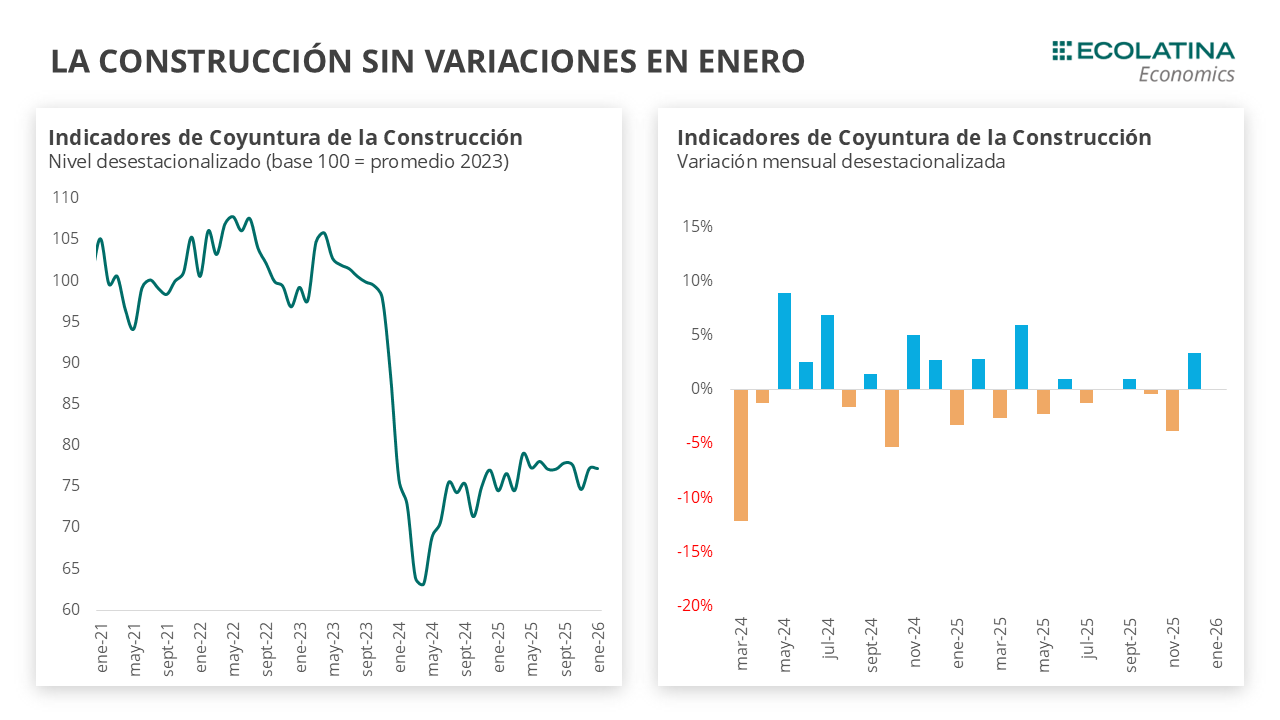

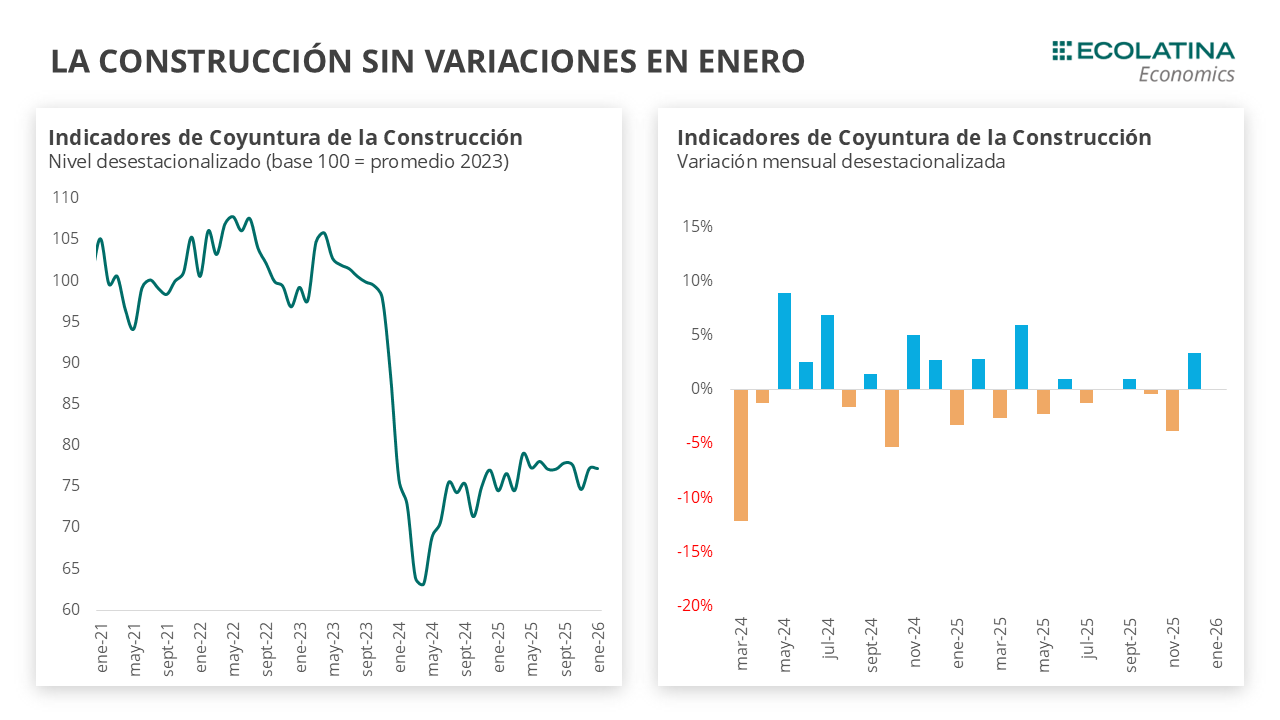

El Indicador Sintético de la Actividad de la Construcción (ISAC) se mantuvo sin variaciones en enero, luego de haber repuntado 3,4% en diciembre. De este modo, con el dato de enero la actividad se ubicó 1,2% por encima de igual mes del año pasado y 0,5% por encima del promedio de 2025.

De cara al segundo mes de 2026, los indicadores adelantados presentan señales mixtas. En la industria, la producción de automóviles cayó 4,9% s.e. tras haber recuperado en enero caídas previas, y se ubicó 30,1% por debajo en términos interanuales. Por el lado de la construcción, el Índice Construya registró una suba de 16% s.e. (tras haber caído 11,6% s.e. en enero) y una baja de 2,7% i.a. En contraste, los despachos de cemento cayeron 2,8% s.e. y se posicionaron 5,3% por debajo de febrero del 2025.

Efecto rebote en la industria

El Índice de Producción Industrial Manufacturero (IPI manufacturero) registró en enero una suba mensual desestacionalizada de 3,1%. A su vez, se revirtió el signo negativo de diciembre, por lo que la industria subió dos meses consecutivos. De este modo, enero se posicionó 2,4% por encima de los últimos seis meses, volviendo a los niveles de junio del año pasado. No obstante, la actividad industrial registró el séptimo mes de caída interanual al contraerse 3,2%.

Al interior del índice, todas las ramas industriales presentaron subas, (excepto Productos minerales no metálicos, que apenas cayeron). Creemos que esta importante suba mensual representa más un efecto rebote tras tantos meses de deterioro que un cambio de tendencia en la industria manufacturera. De hecho, en un esquema que prioriza el proceso desinflacionario a costa de un mayor dinamismo en la actividad, en un contexto de apertura económica, el desempeño observado a lo largo de 2025 refleje de manera más fiel la dinámica del sector que el dato puntual de enero.

El avance heterogéneo de la industria permite distinguir dos tipos de ramas industriales: aquellas que vienen creciendo, impulsadas por los sectores de la economía que actualmente se expanden como los primarios, y aquellas más expuestas a la apertura de importaciones y al enfriamiento de la actividad. Lo destacable es que incluso varias de las ramas más afectadas por este contexto registraron subas en la variación mensual desestacionalizada. Este es el caso de la industria automotriz (25,7% i.a.), la industria textil, donde productos textiles y prendas de vestir muestran caídas cercanas al 20% i.a., muebles y colchones (-5,0% i.a.), las cadenas finales de productos de metal y plástico (-8,0% i.a. en ambos casos) y los aparatos de uso doméstico (-35,8% i.a.). Estas ramas acumulan varias caídas interanuales consecutivas.

A pesar de este deterioro, todas registraron mejoras en la serie desestacionalizada en enero: productos textiles creció 4,5%, prendas de vestir 4,3%, productos de metal 6,1%, vehículos automotores 8,3% y productos de plástico 7,9%.

Por otro lado, se encuentran aquellas pocas ramas que vienen creciendo consistentemente, por ser ramas más vinculadas al sector primario, los principales drivers del crecimiento de la actividad económica (Vaca Muerta-minería). Además, se encuentran ramas que no están expuestas a la apertura comercial. Todos estos sectores se posicionan de manera sostenida por encima de igual mes del año pasado, y también crecieron en la serie desestacionalizada en enero: Alimentos y bebidas (+2,5%), Refinación del petróleo (+0,1%), Industrias metálicas básicas (asociadas a las etapas iniciales de la cadena, +0,2%).

Con vaivenes, la construcción crece lentamente

El Indicador Sintético de la Actividad de la Construcción (ISAC) se mantuvo sin variaciones en enero, luego de haber repuntado 3,4% en diciembre. De este modo, el rubro se ubicó 1,2% por encima de igual mes del año pasado y 0,5% por encima del promedio de 2025.

El nivel de actividad observado en los últimos dos años parece haberse consolidado como la nueva normalidad para la construcción. Si bien resulta poco probable un retorno a los niveles de 2023, la actividad logró iniciar la recuperación mediante una dinámica de subas y bajas mensuales, superando el crecimiento de la industria.

En cuanto a los insumos para la construcción, cuatro de los doce registraron caídas mensuales en la serie desestacionalizada. Entre los principales retrocesos se destacan el hierro (-11,7%), los mosaicos (-8,8%) y las pinturas (-6,4%). En contraste, las subas más relevantes se observaron en ladrillos (15,7%), asfalto (+10,5%) y hormigón elaborado (+7,1%). El comportamiento de estos insumos durante enero, con subas en asfalto y hormigón y retrocesos en mosaicos y pinturas, sugiere que las obras vinculadas más grandes, e incluso la obra pública, particularmente las impulsadas por las provincias, habrían tenido un peso relativamente mayor en el indicador que aquellas asociadas a reformas y construcción de viviendas.

Se espera que este panorama se profundice en el marco de la Red Federal de Concesiones anunciada por el Gobierno, un programa que busca construir y mantener las rutas nacionales mediante un esquema de concesiones al sector privado. De todos modos, este esquema podría demorar el inicio de las obras, dado que las decisiones de inversión dependen de la rentabilidad esperada por las empresas, a diferencia de un esquema donde la obra pública es financiada por el Estado.

Lo desarrollado previamente es consistente con las expectativas para los próximos meses relevadas por INDEC. En el último informe se redujo la proporción de empresas dedicadas a obras privadas que esperan un aumento en el nivel de actividad en los próximos tres meses, pasando del 22% al 16,7%. Al mismo tiempo, el porcentaje de empresas vinculadas a obras públicas que prevén una mejora en la actividad creció levemente respecto del relevamiento anterior (+0,5 p.p.). Dentro de este grupo, las obras viales y de pavimentación aparecen como las principales impulsoras de la actividad del sector.

En cuanto a los principales obstáculos, los encuestados señalaron en primer lugar la caída de la actividad económica (31,1%, +3,9 p.p.), seguida por los altos costos de la construcción (21,2%, -2,8 p.p.). Por último, las empresas dedicadas a obras públicas recortaron en 7,3 p.p. sus expectativas de reducción de personal respecto del informe anterior.

Comentarios finales

Si bien el dato de la industria sorprendió al alza, no debería representar un cambio relevante en la tendencia divergente observada en los últimos meses del 2025. Esto es, mientras la industria parece estar atravesando cambios de carácter más estructural, la construcción muestra una recuperación gradual, con vaivenes.

De cara al segundo mes de 2026, los indicadores adelantados presentan señales mixtas. En la industria, la producción de automóviles cayó 4,9% s.e. tras haber recuperado en enero, y se ubicó 30,1% por debajo de febrero 2025. Por el lado de la construcción, el Índice Construya registró una suba de 16% s.e. (tras haber caído 11,6% s.e. en enero) y una baja de 2,7% i.a. En contraste, los despachos de cemento cayeron 2,8% s.e. y se posicionaron 5,3% por debajo de febrero del 2025.

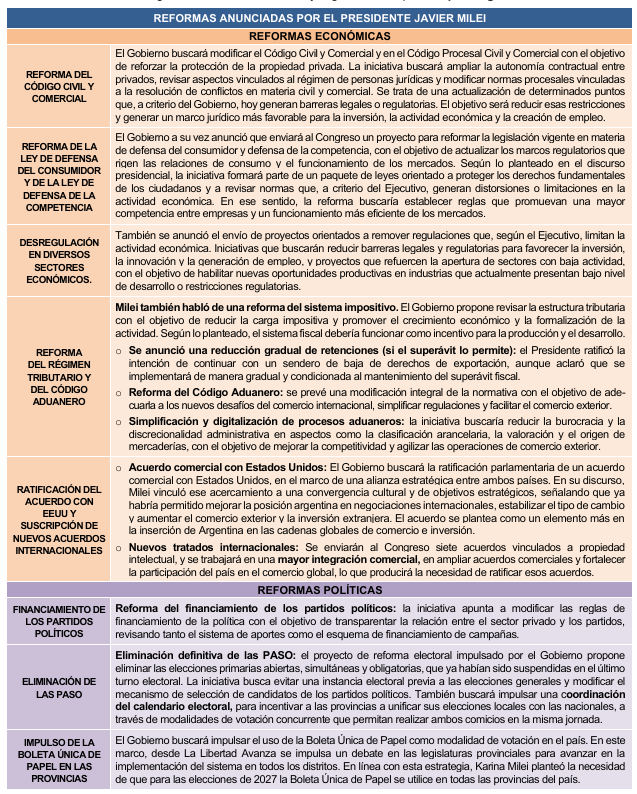

Para 2026, esperamos mayores cambios al interior de las distintas ramas industriales, en un contexto de mayor apertura comercial, reformas estructurales y el avance de los acuerdos comerciales. En este marco, podrían observarse transformaciones en sectores que hasta ahora mostraron menor dinamismo en términos de cambios estructurales, como alimentos y bebidas y la industria metálica básica (acero y aluminio). En cuanto a la construcción, el sector aún tendría margen para continuar expandiéndose si se consolida la recuperación del crédito (en particular el hipotecario) y las obras de rutas nacionales anunciadas por el Gobierno.